京东数科招股书曝光 拟募集资金总额达203.67亿

描述

9月11日晚间,上交所科创板披露了京东数科招股说明书。公告显示,京东数科本次拟发行不超过5.38亿股,募资资金总额为203.67亿元。占发行后总股本的比例不低于10%。如使用超额配售选择权(俗称绿鞋机制),则最高不超过发行数量的15%。

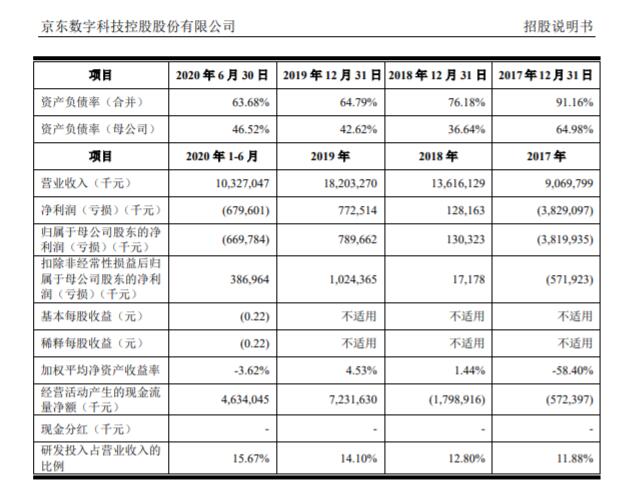

招股书披露,2017年至2019年末,京东数科整体的营业收入分别为90.70 亿元、136.16 亿元、182.03 亿元,年复合增长率达到41.6%。2020年上半年,京东数科的营收继续增长,达到了103.27 亿元,超过2017年的整年收入。

来自京东数科招股书

相比之下,蚂蚁“盘子”更大,2020上半年营收是京东数科6.6倍,达到725亿元,年复增长率也不输京东。蚂蚁招股书显示,2017年至2019年,蚂蚁集团分别实现营收约653.96元、857.22亿元、1206.18亿元,突破千亿大关,年均复合增长率近36%。

净利润方面,京东数科一直处于较为波动的情况。报告期内,净利润分别为-38.20亿元、1.30亿元、7.90亿元及-6.70亿元,今年上半年仍在失血亏损。而股权激励则是造成波动的主要原因,在亏损的2个时期,京东数科用于股权激励的支出达到了43.81亿元和10.63亿元,超过当年的亏损额。

不过,在毛利润指标上,京东数科则在逐年上升。2017年至2020年6月,京东数科的毛利率分别为54.69%、64.38%、65.77%和67.08%。

京东数科将业务按照客户属性进行了明确划分,分别为to B(面向商户及企业)、to F(面向金融机构)和to G(面向政府)及其他。

而在报告期内的3年半时间里,京东数科的营收发生了结构性的调整:面向金融机构的业务占比在逐年上升,从2017年的17.05%上涨至2020上半年的41.48%;同时,面向商户与企业的业务从2017年的占比超八成大幅下跌至52.37%。但这两项业务始终是京东数科营收来源的大头,加总后占比超过九成。

京东数科的由来。京东数科的前身是京东金融。2013年,京东供应链金融推出第一款产品京保贝,该业务包括了应收账款池融资、订单池融资、单笔融资、销售融资等。相比于京保贝,大众对京东金融的拳头产品京东白条或许更为熟悉。作为业内首款互联网信用支付产品,京东白条依靠为用户提供的先买后付、随心分期等支付便利,为京东金融打下了坚实的用户根基。

2017年,京东集团完成了对京东金融的重组,之后京东金融的财务数据不再纳入京东集团的合并财务报表。2018年,京东金融品牌升级为京东数字科技,京东金融与京东城市、京东农牧、京东少东家等一起成为了京东数科的子品牌。

在成立到重组的过程中,京东数科在金融与科技领域展开了多项布局,如成立小额贷款公司,通过互联网在全国开展业务;在国内发行互联网保理业务ABS;上线京东众创平台为企业提供创业所需的各项服务;推出“东家财富”高端金融服务平台;推出京东金融云,为金融机构提供FaaS服务;成立城市计算事业部等等。

几年时间里,持续壮大的业务生态成果直接反馈到了京东数科招股书数据中。招股书显示,京东数科如今的主要客户为金融机构、商户与企业、政府及其它客户,目前,京东数科服务的金融机构达到600家、资管科技注册机构1000多家;商户与企业中有100多万家小微商户、20多万家中小企业、700多家大型商业中心;政府及其它客户中,智能城市服务包含40家城市公共服务机构,物联网营销平台覆盖300+座城市和6亿+人次。

本文资料来自澎湃新闻和中国证券网,本文整理发布。

-

德赛电池募集资金使用管理办法2009-11-04 530

-

阿里、腾讯、万达持股 博纳影业招股书显示拟募资超14亿元2017-10-16 2560

-

名家汇签订《募集资金四方监管协议》,推进LED景观艺术灯项目2018-06-15 743

-

天赐材料将募集资金总额不超过11.4亿元投资建设锂电材料项目2019-06-04 667

-

能科股份发布公告A股股票审核通过 募集资金总额不超过3亿2019-07-13 2876

-

中兴募集资金近115亿元用于5G网络项目2020-01-16 2506

-

奥拓电子募集资金总额不超过2.90亿元 将投入建设多个项目2020-01-16 647

-

欧比特募集资金,拟用于人工智能和存储芯片等项目2020-03-09 2177

-

中芯国际募集资金总额523.2亿元!2020-09-04 1546

-

通富微电拟募集资金总额不超过40亿元,用于集成电路封装测试项目2020-11-23 2086

-

利和兴正式登陆创业板募集资金总额为3.4亿元2021-07-01 1467

-

晶华微电子上市 募集资金发力高精度PGA/ADC等模拟信号链芯片2022-07-20 2090

-

欧莱新材IPO提交注册,拟募集资金5.77亿元2023-08-02 479

-

志橙股份更新IPO招股书2024-03-25 199

全部0条评论

快来发表一下你的评论吧 !