中科仪主营产品陷入价格战,毛利率极低

电子说

描述

日前,在《中科仪造血能力弱,现金流压力持续攀升》一文中,集微网报道了中科仪存在坏账、存货跌价准备金额持续走高,净利润由盈转亏,并持续亏损,现金流压力持续攀升等问题,而在上述问题的背后,中科仪的经营情况更是不容乐观。

主营产品陷入价格战,毛利率极低

中科仪主要从事干式真空泵、真空仪器设备的研发、生产和销售,并提供相关技术服务。

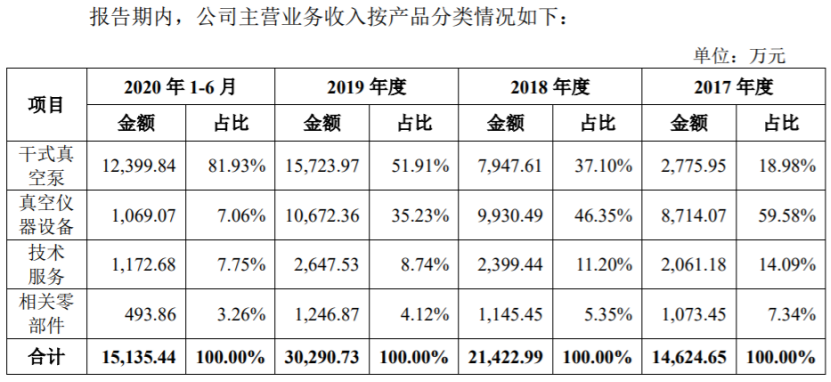

据招股书披露,2017年至2020上半年,中科仪干式真空泵产品分别实现销售收入2,775.95万元、7,947.61万元、15,723.97万元和12,399.84万元,占主营业务收入的比例分别为18.98%、37.10%、51.91%和81.93%。

作为主导产品,干式真空泵的销售已经成为中科仪主营业务收入的主要增长点,自2019年起贡献了超一半的销售额;同时,其集成电路用干式真空泵还打破了国外供应商长期垄断的局面。

一般而言,国内厂商能推出打破国外垄断的产品,意味着其技术水平较高,能受益于“国产替代”的市场需求。

然而,利与弊相辅相成,当我国形成自己的本土化产品时,相应的国外垄断企业必然要启动反制机制,以最大限度的力量阻碍我国自主独立产业链的发展,可能存在与本土企业在国内市场打价格战的情况,进而阻碍与推迟本土产品进入国内主流市场和随之要推进的产业化。

上述反制机制已经在半导体各个细分领域中得到过无数次的验证,中科仪也受困于此。

因此,尽管打破垄断,但从中科仪干式真空泵产品的毛利率可以看出,其面对的市场竞争情况较为恶劣。

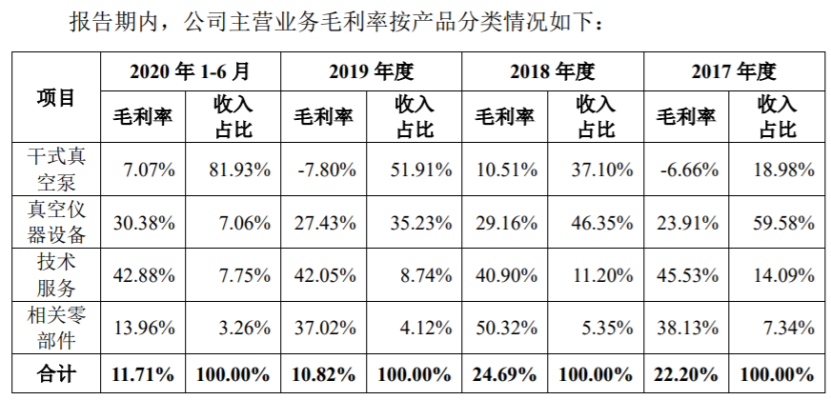

2017年至2020上半年,中科仪干式真空泵产品的毛利率分别为-6.66%、10.51%、-7.80%、7.07%。在报告期内,中科仪有两年毛利率为负,也就是说,卖一件产品便亏一件,即使转正,毛利率也极低。

募资扩产以提升毛利率?

据中科仪介绍,2017年度干式真空泵业务毛利率为负,主要原因是当年销售规模较小,单位成本相对较高。2018年随着销售数量的增加,单位成本有所下降,毛利率显著改善。2019年度毛利率大幅下降,一方面是公司战略性进入泛半导体光伏产业,由于公司产品单位成本相对较高,对光伏客户的售价相对较低,因而导致毛利率下降明显;另一方面,2019年长江存储业务国外竞争对手报价较低,公司从长远发展考虑以较低价格中标。2020年1-6月,受益于单位成本的进一步下降以及收入结构的变化,干式真空泵业务毛利率有所改善。

显然,中科仪干式真空泵产品毛利率较低,甚至转负,与国外竞争对手打价格战不无关系。

中科仪在招股书表示,干式真空泵产品长期被欧美、日本厂商垄断,自公司产品量产以来,国外竞争对手从产品、服务、价格等多方面与公司展开竞争。作为市场的新进入者,与国外竞争对手相比,公司在资金实力、技术储备、产品系列、生产能力、市场知名度等方面处于劣势地位。

当然,价格战是各个行业竞争的惯用手段,也是近年来众多集成电路企业面对的主要经营问题。

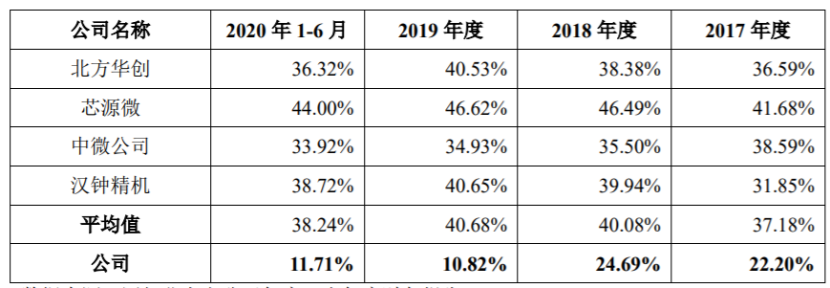

由于其干式真空泵业务毛利率过低,导致中科仪主营业务毛利率也极低,通过中科仪与同行业上市公司的对比情况来看,报告期内,中科仪主营业务毛利率远低于同行业上市公司。

中科仪表示,一方面是由于公司与同行业上市公司产品有所不同;另一方面是由于公司干式真空泵业务尚处于快速成长阶段,产能较小,规模效应尚未得以体现,产品单位成本相对较高。

面对低价竞争,中科仪只能以更低的价格获得订单,这也说明了其产品虽然具备了进口替代的能力,但在市场上竞争优势并不明显,中科仪想要在市场中生存,也只能不断扩大规模,降低产品的单位成本。

因此,中科仪拟募资使用募集资金5.7亿元投向干式真空泵产业化建设项目。

中科仪也在招股书中表示,国外竞争对手历史悠久、产品线齐全,在与公司的竞争中取得先机。针对此,公司将持续加大研发投入,扩充产品线,尽快实现全产品系列覆盖,以提升综合毛利率水平。

值得注意的是,价格战对所有企业来说都是致命的伤害,影响公司可持续发展,对此,中科仪无力阻挡,不得不靠外部融资输血,努力降低产品成本,继续价格战。

价格战何时结束,中科仪能否做到不靠外部输血,我们都无从得知,只能靠时间给出答案。

原文标题:【IPO价值观】主营产品陷入价格战,中科仪募资扩产以提升毛利率?

文章出处:【微信公众号:半导体投资联盟】欢迎添加关注!文章转载请注明出处。

责任编辑:haq

- 相关推荐

- �

-

瑞昱:电视产品组合可望陆续改善,毛利率将逐步回升2020-11-05 1648

-

DRAM和NAND Flash毛利率或在今年年中触顶2017-02-09 1105

-

聚积受惠利基型产品拉货旺,惟下半年毛利率仍是持续观察的重点之一2018-07-04 1583

-

分析师:价格战较预期提早开始,联发科5G芯片毛利率恐低于30–35%2020-01-14 2196

-

AMD希望未来毛利率达到50%以上 目前毛利率仅43%2020-03-10 462

-

毛利率超过TI, 这家国产芯片厂商一路走高2020-05-01 4438

-

阳光照明2019年综合毛利率达到32.47%,比上年同期增长8.36%2020-05-15 4318

-

毛利率超过苹果手机!这款电子产品卖得火爆,硬件设计有哪些创新?2022-06-04 4062

-

特斯拉中国4天内两次涨价 特斯拉毛利率已接近20%红线2023-05-05 1816

-

特斯拉与宁德时代:Q3财报的毛利率对比2023-10-20 406

-

芯源微:前道Track产品目前毛利率水平正在稳步改善2023-12-12 197

-

志橙股份IPO遭质疑:高毛利率、研发投入突增问题引发关注,身兼多职备受质疑2024-01-25 310

-

英伟达再次创纪录:毛利率飙升、利润暴涨2024-02-22 478

-

盛美上海2023年业绩报告:营业收入增35.34%,毛利率达48.6%2024-02-29 196

全部0条评论

快来发表一下你的评论吧 !