什么是多晶硅

描述

本文是对光伏细分行业上游——多晶硅的详细分析。

1、多晶硅介绍

(1)多晶硅

多晶硅是单质硅的一种形态,是银灰色、有金属色泽的晶体,是以工业硅为原料经一系列的物理化学反应提纯后达到一定纯度的非金属材料。

多晶硅具有半导体的性质,是当代人工智能、自动控制、信息处理、光电转换等广泛应用的半导体产品的基础材料。

(2)太阳能级多晶硅分类

太阳能级多晶硅主要分类如下:

1)根据下游生产硅片的不同

单晶硅片用料指用于单晶硅拉制并生产单晶硅片的多晶硅

多晶硅片用料指用于多晶铸锭并生产多晶硅片的多晶硅;

单晶硅片用料指用于拉制单晶硅棒,并生产单晶硅片。

多晶硅片用料指用于铸造多晶硅锭,并生产多晶硅片。

2)根据多晶硅掺入杂质及导电类型的不同:

可分为 P 型、N 型。

当硅中掺杂以施主杂质(V 族元素,如磷、砷、锑等)为主时,以电子导电为主,为 N 型多晶硅。

当硅中掺杂以受主杂质(Ⅲ族元素,如硼、铝、镓等)为主时,以空穴导电为主,为 P 型多晶硅。

3)根据技术指标的差别可以将太阳能级多晶硅分为四级,即特级品、1 级品、2 级品、3 级品;

4)根据客户是否可以直接投炉使用

可以将多晶硅分为免洗料和非免洗料,免洗料经检验后可以直接投炉使用,非免洗料需要经过分拣、打磨、清洗等工序方可使用;

5)根据多晶硅的表面质量不同,又可将多晶硅细分为致密料、菜花料、珊瑚料等

6)根据外形可以分为块状和棒状

(3)多晶硅工艺和生产成本

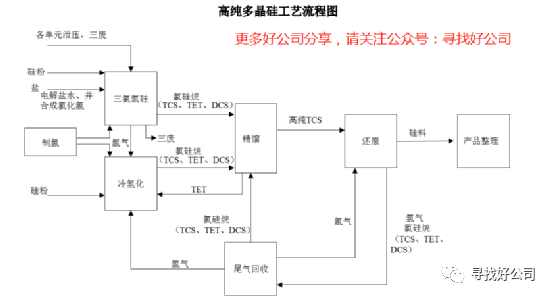

目前多晶硅行业的生产方法主要包括改良西门子法、硅烷流化床法等。

改良西门子法是目前国内外最普遍也是最成熟的方法。

根据中国光伏行业协会的数据,2020 年我国采用改良西门子法生产的多晶硅约占全国总产量的 97.2%。

改良西门子法是用氯气和氢气合成氯化氢,氯化氢与工业硅粉在一定的温度下生成三氯氢硅,然后对三氯氢硅进行分离精馏提纯,提纯后的三氯氢硅在还原炉内进行化学气相沉积反应生产高纯多晶硅。

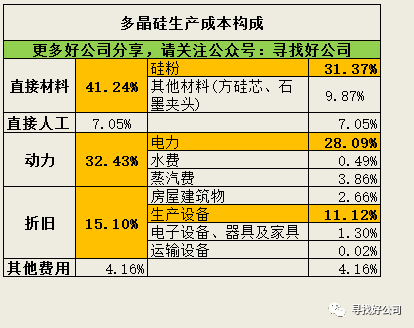

多晶硅生产成本构成如下:

多晶硅生产成本主要由工业硅粉等直接材料、直接人工、动力和折旧等制造费用等

构成。

其中,成本占比较大的主要是工业硅粉(31.37%)、电力(28.09%)、折旧(15.01%)、直接人工(7.05%)。

我们知道,未来光伏发电肯定会进入平价时代。这就要求整个光伏产业链中的公司必须降低成本。

降低成本是光伏行业公司唯一的途径。

多晶硅制造企业如果要降低成本,就必须从硅粉、电力、折旧、直接人工这几方面入手。

降低成本有两种方式:研发+规模优势

1)研发。

A 提升硅粉的利用率。

根据《中国光伏产业发展线路图》,2020 年,硅耗为 1.1kg/kg-Si 。预计到 2030 年将降低到 1.07kg/kg-Si

硅耗指生产单位高纯硅产品所耗费的硅量。

B 研发改进工艺降低电耗(水耗、气耗)

2)规模优势

提升产能,利用规模优势降低单位成本。

需要注意的是,随着产能提升,规模扩大,规模效益明显之后,电力消耗和折旧成本会有效降低。

但硅料是直接成本,很难降低,会导致硅料在成本构成中的比例提升。

一家公司如果硅料成本提升,其他成本下降,这是一件好事情。

另外,人工智能、工业机器人,以及生产自动化、信息化也给直接人工成本的降低带来了机遇。

多晶硅是光伏产业的基础原材料,属于大宗商品,竞争焦点在于技术,具体体现在产品质量和成本方面。

所以,分析生产多晶硅企业的公司,一定要注意公司有没有规模优势,以及公司是否注重研发,特别是管理层对研发的重视度。

同时考察公司的核心技术是否主要体现围绕多晶硅生产的全流程,重点在提高产品质量、降低原材料及能源成本方面。

另外,由于成本中的折旧占比较高,分析多晶硅生产厂家的时候,我们需要特别注意其固定资产减值情况。

2、多晶硅行业发展情况

(1)多晶硅行业整体发展情况

我国多晶硅行业相对国外起步较晚。我国光伏产业发展早期,国内企业主要集中在硅片、光伏电池和光伏组件加工等中游环节,而附加值较高的上游原材料多晶硅环节由于受到国外技术封锁,长期高度依赖进口。

在光伏产业政策的持续驱动下,随着国内多晶硅厂商技术的突飞猛进、生产成本的大幅下降,我国多晶硅行业呈现快速发展的趋势,产量持续创新高。

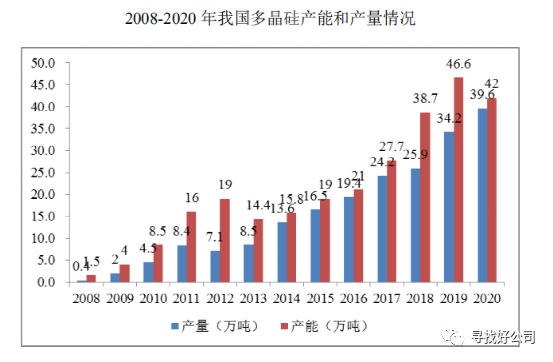

2020 年底,我国多晶硅产能为 42 万吨。2020 年度,我国多晶硅产量达 39.6 万吨,同比大幅增长 15.1%,占全球总产量的 75.3%。2008-2020年,我国多晶硅产能和产量年复合增长率分别为 32.01%和 46.66%。

(2)多晶硅产业进一步向中国转移

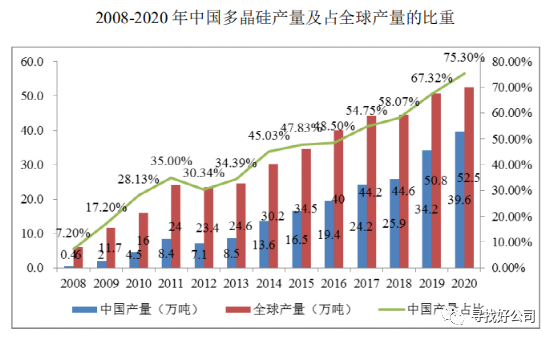

从产量来看,2018-2020 年中国多晶硅产量占全球产量的比重总体保持增长趋势。

2020 年,中国多晶硅产量占全球的比重达到了 75.3%,相对 2019 年提高了 7.98 个百分点。

全球多晶硅产业进一步向中国转移,主要原因为:

一是中国多晶硅企业大规模扩产,而下游硅片环节的生产制造产能主要集中在中国,2020 年中国硅片产能、产量占全球的比重分别为 96.33%、98.76%,使中国的多晶硅在自给率逐步提升的同时,挤压了海外多晶硅企业的市场;

二是中国多晶硅企业的成本优势愈加明显,近年来,国内低成本产能进一步扩张,而海外主要产能投资较早、单位投资成本高,且海外电价、人工成本不具有优势,整体生产成本远高于国内领先企业;

三是中国多晶硅企业的产品质量不断提升,不仅能够满足多晶硅片生产所需,而且已经能够提供单晶硅片生产所用硅料。

(3)高纯多晶硅行业市场竞争格局

1)行业市场总体竞争格局

从整体看,我国高纯多晶硅市场主要参与者包括大全能源(新疆大全)、通威股份、保利协鑫、新特能源、东方希望、亚洲硅业等国内企业及德国瓦克、韩国 OCI 等国外供应商。

近年来国内低成本多晶硅产能进一步扩张,国内外高成本产能在逐步退出,行业格局持续优化。

大全能源、通威股份、保利协鑫、新特能源、东方希望等国内先进企业在2018-2019 年均进行了大规模的产能扩张,本轮扩张是在技术趋于成熟、投资成本大幅下降、行业前景更趋明朗的背景下实施的,由国内规模和技术水平靠前的高纯多晶硅企业主导的,新投产能具有产品品质高、单位投资强度低、单位产品电耗低等显著优点。

经过本轮产能扩张,国内外落后产能陆续被替代。

根据硅业分会统计,2020 年国内多晶硅产量为 39.6 万吨,进口量约 10 万吨,国内企业产量已占我国多晶硅供应总量的79.84%,较 2019 年增长了 12.52 个百分点。

2)市场集中度较高

随着国内龙头企业的优质产能逐渐投产,我国多晶硅行业集中度进一步提升。

根据硅业分会统计,2020 年我国在产的多晶硅企业主要为大全能源、通威股份、新特能源、保利协鑫、东方希望、亚洲硅业、鄂尔多斯、内蒙古东立等 8 家企业。

上述 8 家企业2020 年 6 月底产能占国内多晶硅总产能约 95%,较 2019 年末提高了约 9 个百分点。

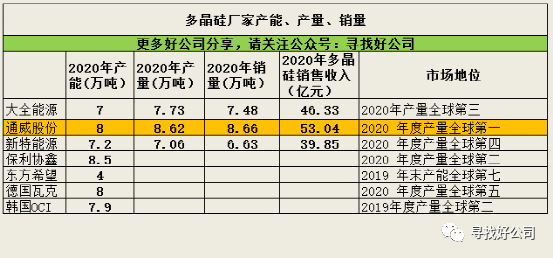

从产能来看,2020 年末大全能源、通威股份、保利协鑫、新特能源等 4 家年产能在 5 万吨以上的企业产能合计约 31.7 万吨,占国内多晶硅总产能的 75.57%,较 2019 年末提高了约 7.65 个百分点。

从产量来看,上述 4 家企业 2020 年产能合计约为 30.2 万吨,占国内总产量的 76.3%。

从全球占比来看,大全能源、通威股份、保利协鑫、新特能源、德国瓦克等 2020 年产量排名全球前五的多晶硅企业产量共计约 35.8 万吨,占全球多晶硅总产量的比例达到 68.2%。

(4)单晶硅片用料的需求增加

光伏行业各环节技术创新不断,低成本、高效率的技术逐渐成为主流。

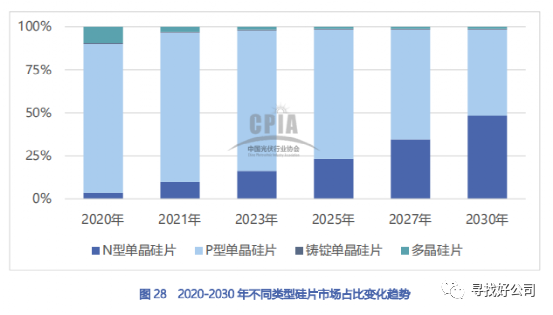

随着单晶硅片用料、单晶硅片生产成本的降低及单晶产品效率的提高,单晶技术的性价比逐渐凸显,逐步成为行业主流技术路线。

2019 年单晶硅片出货超过 83GW,约占全年硅片出货的62%,较 2018 年提升 20 个百分点。

2020 年单晶硅片市场占比达到了约 90.2%,较 2019年进一步提升。

根据中国光伏行业协会 2021 年 2 月发布的《中国光伏产业发展路线图(2020 年版)》,随着下游对单晶产品的需求增大,单晶硅片市场份额将进一步增大,且 N 型单晶硅片的市场规模将持续提升。

(5)高纯多晶硅行业下游需求状况

2020 年全球多晶硅供需呈现略微供不应求的状态。

根据硅业分会《2020 年多晶硅市场评述及后市展望》,2020 年全球硅片产量为 161GW,生产硅片消耗的多晶硅数量为 51.3 万吨,电子级多晶硅需求量 3万吨,因此,2020 年全球多晶硅总需求量为 54.3 万吨,而 2020 年全球多晶硅产量为52.5 万吨,因此全年多晶硅供应短缺 1.8 万吨。

从国内来看,2020 年国内多晶硅产量为39.6 万吨,进口量约 10 万吨,因此 2020 年国内多晶硅供应总量约 49.6 万吨。2020 年全年国内多晶硅消费量总计 50.9 万吨左右。国内多晶硅供应也存在少量缺口。

2021 年预计光伏下游需求增长,对多晶硅需求旺盛,且多晶硅新增产能相对有限,多晶硅行业供需关系基本平衡,产能过剩的风险较小。

(6)高纯多晶硅行业总体市场产能利用情况

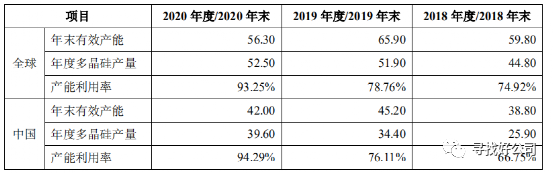

2018-2020 年各年底全球多晶硅有效产能及各年度产量情况具体如下:

由上表可知, 2018-2019 年多晶硅行业供大于求,总体产能利用率相对较低,主要系:

一是 2018-2019 年多晶硅行业产能扩充较多,但光伏行业受到美国“201 法案”、中国“531 政策”的不利影响,全球光伏装机规模增速低于多晶硅产能释放速度;

二是2018-2019 年新增产能较多在年末或年中投产,且多晶硅生产从投产到达产是产量逐步提升的过程,当年产能释放有限。

2020 年多晶硅行业总体产能利用率相对较高,达到了 94.29%。

此外,随着行业竞争格局的变化,高纯多晶硅行业总体市场产能利用情况呈现两极分化的局面。

头部企业凭借技术和成本优势维持较高水平的产能利用率。

如通威股份2018-2020 年产能利用率分别为 96.38%、92.46%以及 107.74%。

而中小企业产能利用率较低,部分企业由于投产较早、设备陈旧、规模较小,已逐步停产。

据《中国能源报》统计,2019 年全年陆续有 6 家高纯晶硅企业停产检修,国内在产高纯晶硅企业数量由2018 年初的 24 家,减少至 2019 年初的 18 家,再缩减至 2019 年底的 12 家。

根据中国光伏行业协会《2019-2020 年中国光伏产业年度报告》,2019 年初全国多晶硅开工企业22 家,2019 年底,开工企业数量减少至 12 家,开工企业数量减少了近 50%。根据硅业分会《2020 年多晶硅市场评述及后市展望》,截止 2020 年底,国内在产多晶硅生产企业数量减少至 11 家。

(7)生产技术替代风险小

1)改良西门子法技术替代风险低

目前,改良西门子法技术已经相对成熟,技术较为稳定,目前的技术发展目标主要是持续提高生产效率,提升产品质量,降低物耗、能耗,降低多晶硅成本。因此,短期内技术迭代的风险较小。

重点:技术发展主要目标是提高效率、品质、降低消耗,从而降低成本

相比于改良西门子法,硅烷流化床法具有投资强度低、尾气易于回收利用、硅烷分解温度低、能耗低、便于采用流化床连续生产、项目人员需求少等竞争优势。

但硅烷易燃、易爆的突出特点和安全隐患,限制了硅烷流化床法的推广使用。

此外,质量方面,硅烷流化床法生产的产品的金属杂质、碳含量等与电子级或太阳能级多晶硅的国家标准要求还有差距。

2)短期内下游行业技术迭代导致多晶硅产品技术迭代的风险较低

多晶硅作为晶硅光伏电池的主要原材料,晶硅光伏电池下游技术进步可能会导致下游对多晶硅产品质量要求越来越高。

近几年来下游行业单晶路线取代多晶路线成为行业主流,单晶硅片对多晶硅的产品质量要求更高,带动多晶硅行业由多晶硅片用料为主转变为单晶硅片用料为主,且N型单晶硅片用料在将来的份额会逐步扩大。

目前不少多晶硅企业单晶硅片用料占比已经达到90%以上,且能够提供N型单晶硅片用料。

3)短期内其他太阳能电池技术路线取代晶硅太阳能电池的风险较低

薄膜太阳能电池市场主要是以美国市场为主的大型地面电站项目。

未来一段时间内,薄膜太阳能电池将在一些特殊场景得到应用,但难以形成对晶硅太阳能电池的威胁。

钙钛矿太阳能电池仍处于实验室和商业化的早期试水阶段,距离大规模产业化运用尚有一段距离。

因此短期内其他光伏电池路线取代晶硅光伏电池的可能性较低。

3、竞争企业情况

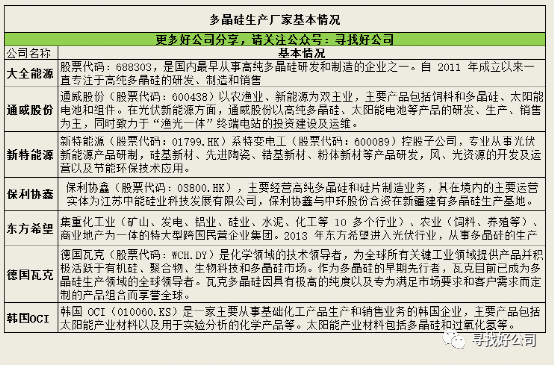

(1)竞争企业基本情况

近年来全球多晶硅产业生产重心向中国转移的趋势越发明显。2019 年,国内多晶硅产能、产量分别占全球的 69.04%、67.32%。

2020 年大全能源(新疆大全)、通威股份、新特能源、保利协鑫等 4 家产能在 5 万吨以上的企业产量占国内总产量的 76.3%。

除此之外,亚洲硅业、德国 Wacker、韩国 OCI也是有力的竞争对手。

(2)产能、产量、销售情况

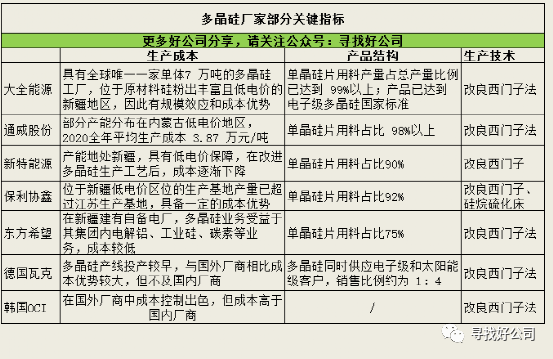

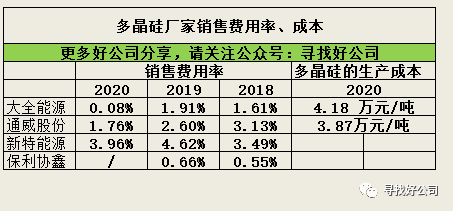

(3)部分关键指标对比

指标说明:

生产成本:多晶硅属于大宗商品,生产成本与原材料、电价成本以及企业运营效率有关,低成本有利于提升销售毛利率

产品结构:应用于光伏行业的多晶硅产品中,单晶硅片用料价格高于多晶硅片用料,需求缺口大,因此单晶硅片用料产品比例有助于提高公司毛利水平。电子级多晶硅价格较太阳能级多晶硅价格高,盈利能力较强

生产技术:多晶硅的生产技术对产品的质量和成本控制十分关键,也是主要的行业壁垒之一

从上表中可以看到,生产技术方面几乎都采用改良西门子法。

成本控制方面,由于新疆盛产硅粉,加上其电价低,国内主要厂商几乎都在新疆设厂生产。同时,单晶硅片用料在各个厂商中占比快速提升。大全能源和通威股份这个比例达到了98%。

从原材料上也说明了未来是单晶硅片的天下。

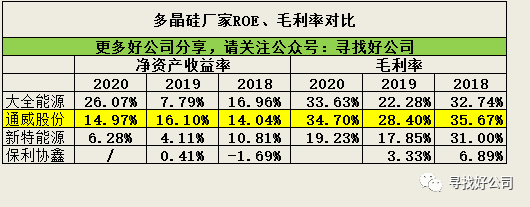

(4)部分财务指标对比

通威股份、新特能源、保利协鑫出了多晶硅业务之外,还涉及其他主业。

上面列出的毛利率是多晶硅业务毛利率。

ROE和销售费用率不太具有参考性。

大全能源的业务主要是多晶硅,不涉及其他业务,是一家很纯粹的多晶硅企业。

具有一定的参考性。

从毛利率上讲,通威股份是NO1,其多晶硅生产成本相比大全能源低一点。但产品品质上,大全能源较好。

目前,通威股份在销量、营业收入、毛利率和成本方面领先。

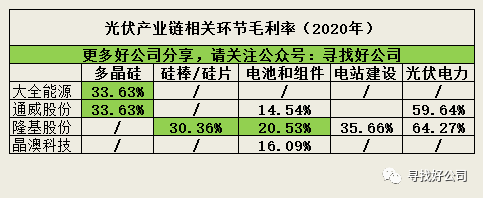

(5)光伏产业各环节毛利率

可以看到,光伏电力的毛利率极高,在59%以上。

其次是多晶硅,毛利率在33%。

硅片硅棒毛利率为30%,当然隆基在硅片上具有很大优势(研发了金刚线切割),同行企业毛利率应该没有这么高。

光伏组件毛利率比较低,大多数企业都在14%到16%。隆基股份由于其硅片成本优势,毛利率达到了20.53%,高出同行一大截。

通威股份由于没有涉及硅片环节,电池和组件成本较高,毛利率相对较低。

中环股份年报中没有单独列出硅片、电池和组件的毛利率。

中环股份列出的是新能源材料毛利率为19%。这其中大部分是单晶硅片业务,有少量电池和组件业务。

这也可以反映,隆基股份在硅片和电池组件领域确实具有很大的优势。

上游多晶硅的生产,A股可投企业很少,几乎就只有大全能源和通威股份。

大全能源刚刚上市,且通威股份在多晶硅领域有问鼎的趋势。

这里我就不单独分析个股了。

参考资料:

大全能源招股说明书

文中涉及到的相关公司年报

中国光伏产业发展路线图(2020年版)

其他网络公开资料

错别字那些还没来得及修改,先发。

文末画重点。

郑重说明:公司分析和估值分析是我个人观点,不作为投资依据。各位需要自行斟酌!!

股市有风险,投资需谨慎!

更多好公司分享,请关注公众号:寻找好公司

关注公众号,能快人一步了解好公司分析和估值。

-

低温多晶硅的工作原理是什么?2019-09-18 0

-

#MOS晶体管 小尺寸效应-多晶硅耗尽电子技术那些事儿 2022-09-30

-

厂家求购废硅片、碎硅片、废晶圆、IC蓝膜片、头尾料 大量收购单晶硅~多晶硅各种废硅2010-10-31 0

-

FZ多晶硅24吨2020-01-20 0

-

多晶硅提纯技术2009-11-20 1398

-

多晶硅发射极晶体管,多晶硅发射极晶体管是什么意思2010-03-05 1588

-

低温多晶硅,低温多晶硅是什么意思2010-03-27 798

-

多晶硅难免产业整合2010-04-12 516

-

多晶硅上市公司有哪些_国内多晶硅上市公司排名2017-12-18 65936

-

多晶硅生产流程是什么_单晶硅与多晶硅的区别2017-12-18 58636

-

多晶硅太阳能板品牌_多晶硅太阳能板价格2018-01-30 7249

-

多晶硅原料是什么2019-04-11 35632

-

多晶硅是什么东西_多晶硅属于什么行业2021-02-24 15964

-

单晶圆系统的多晶硅沉积方法2022-09-30 1343

-

多晶硅的用途包括哪些2024-01-23 2003

全部0条评论

快来发表一下你的评论吧 !