大飞机首飞!国产化程度如何?背后产业链解读

描述

2023年5月28日,中国东方航空使用中国商飞全球首架交付的C919大型客机,执行MU9191航班,从上海虹桥机场飞往北京首都机场,开启这一机型全球首次商业载客飞行。

该航班标志着C919的“研发、制造、取证、投运”全面贯通,中国民航商业运营国产大飞机正式“起步”,中国大飞机的“空中体验”正式走进广大消费者。

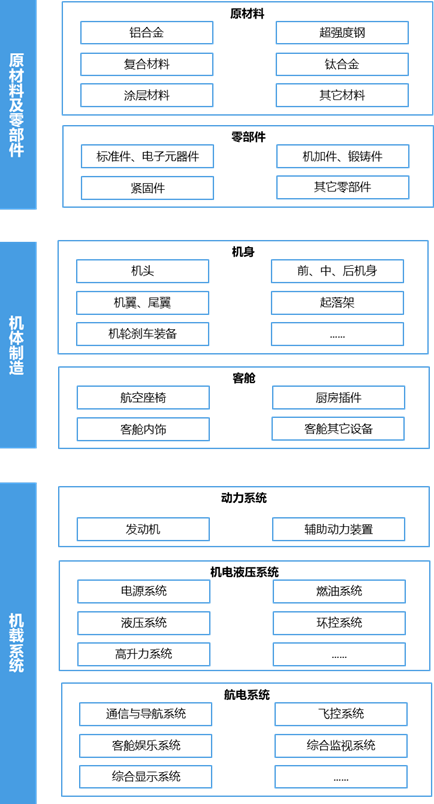

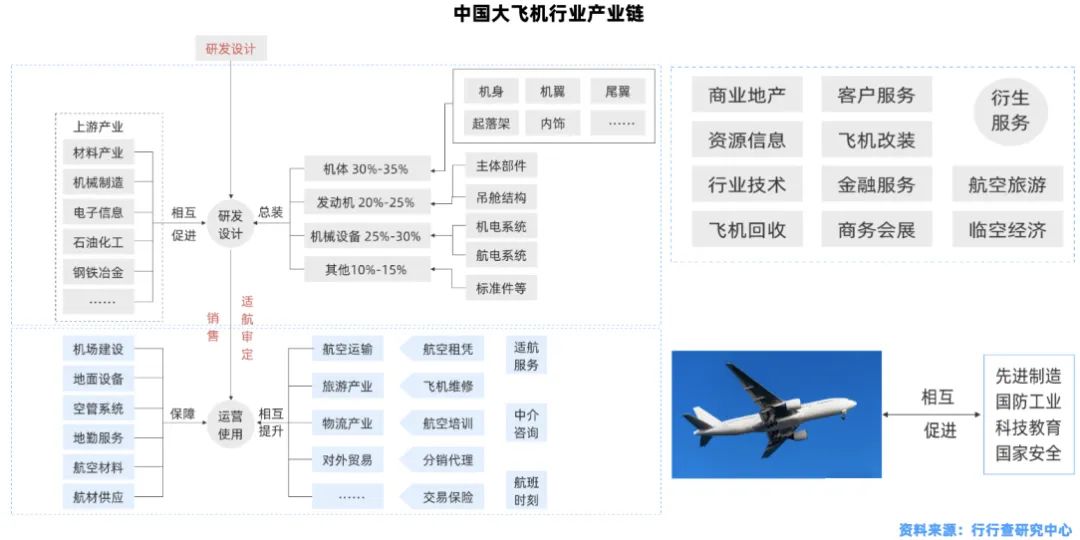

从2007年立项到首次商业载客飞行,C919设计研发主要由高校和科研院所负责,制造产业链上游包括合金、复合材料等原材料,中游涉及零部件、机载系统、动力系统、机体制造等,其中机载系统主要包括机电系统、航电系统等,C919产业链复杂、附加值高。

C919 大飞机国产化率达 60%

这个“数字”主要是根据大飞机的十大核心系统(结构系统 36%、发动机系统 22%、航电系统 17%、机电系统 13%等,其余 12%为起落架、液压、燃油及环控系统)成本构成, 结合“主供模式”中各企业提供的产品比例计算,C919 的国产化比率达到 60%左右。

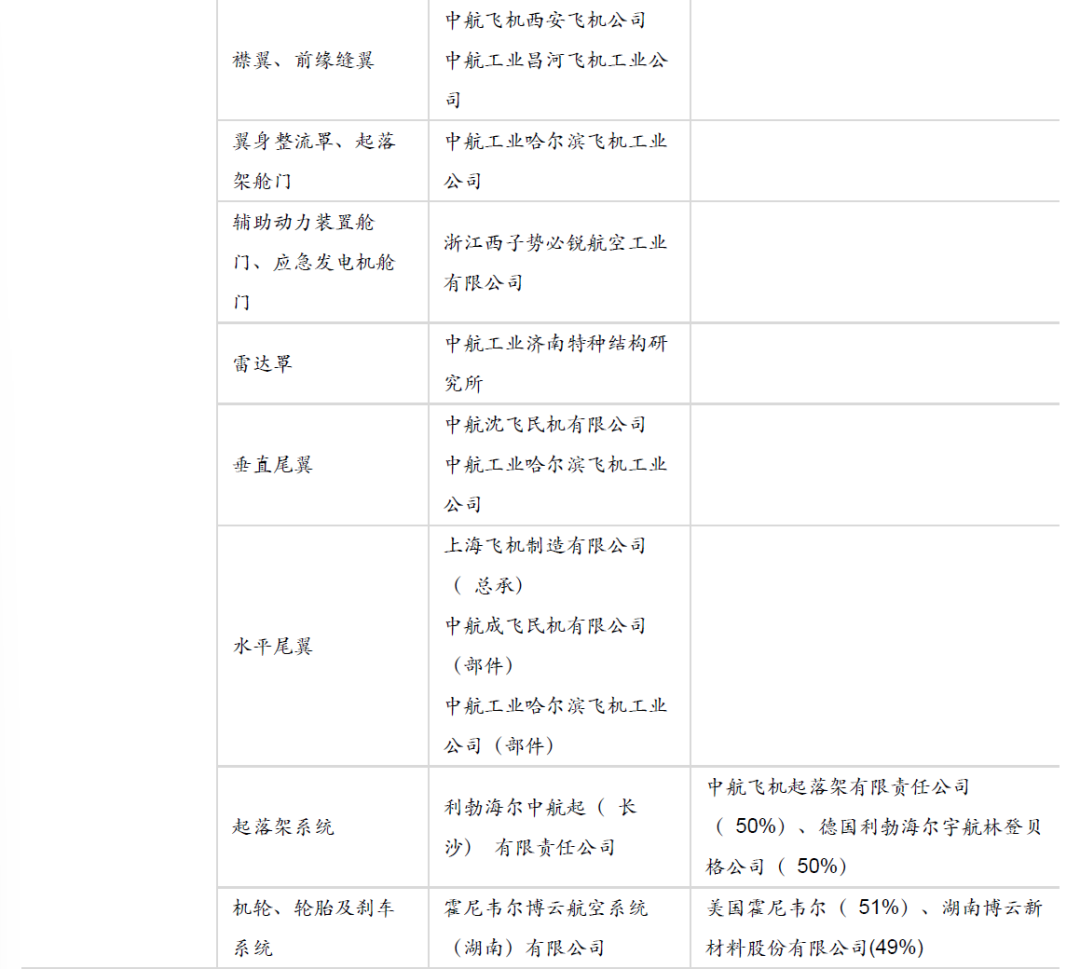

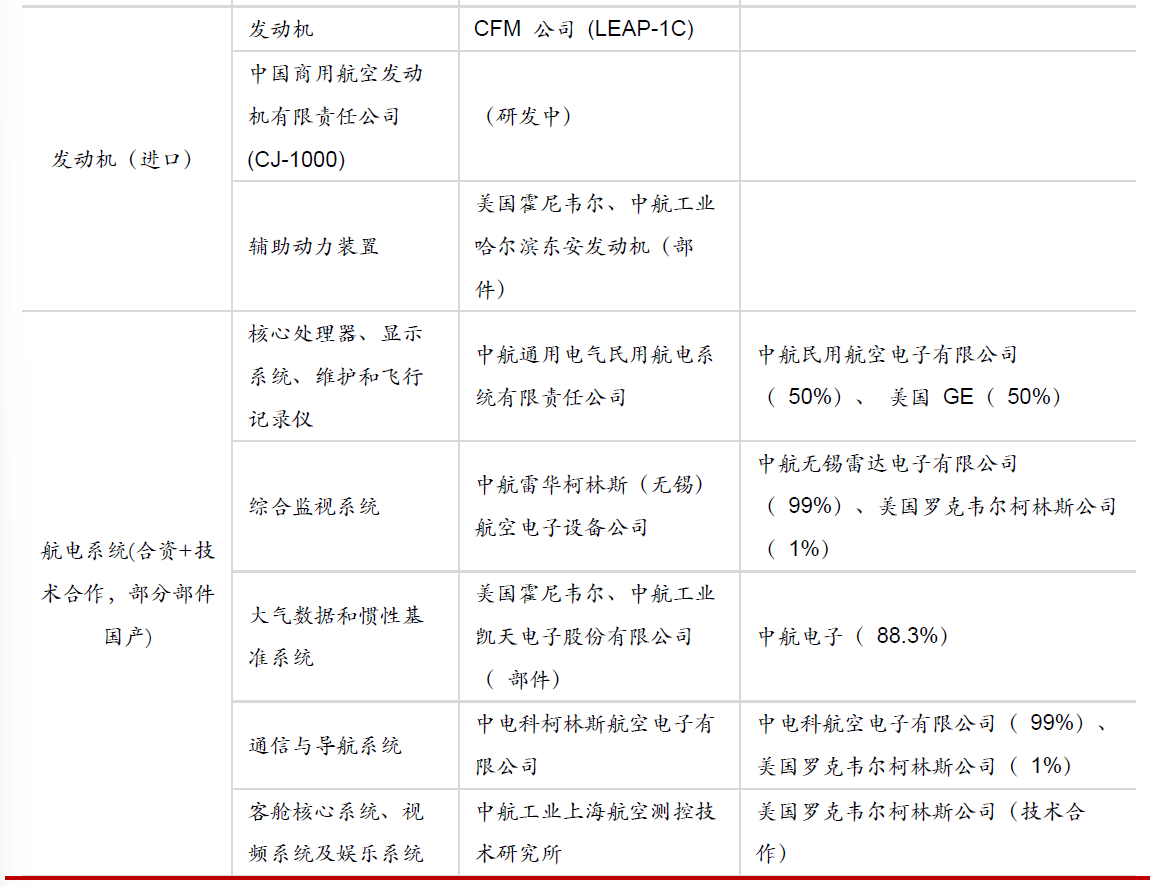

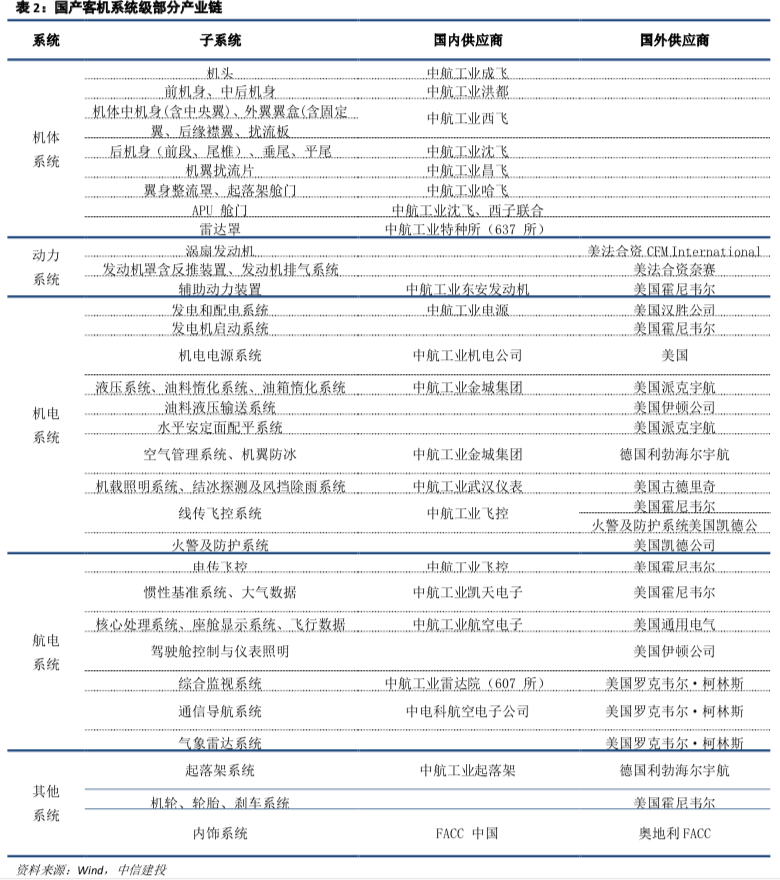

具体来看,国产客用飞机的机体部分,包括机头、机身、机翼、舱门、雷达罩等部分,是由我们国内供应商自主完成,这些国内供应商包括中航工业成飞、西飞、洪都航空、沈飞、昌飞、哈飞以及中航工业系统内的科研院所。

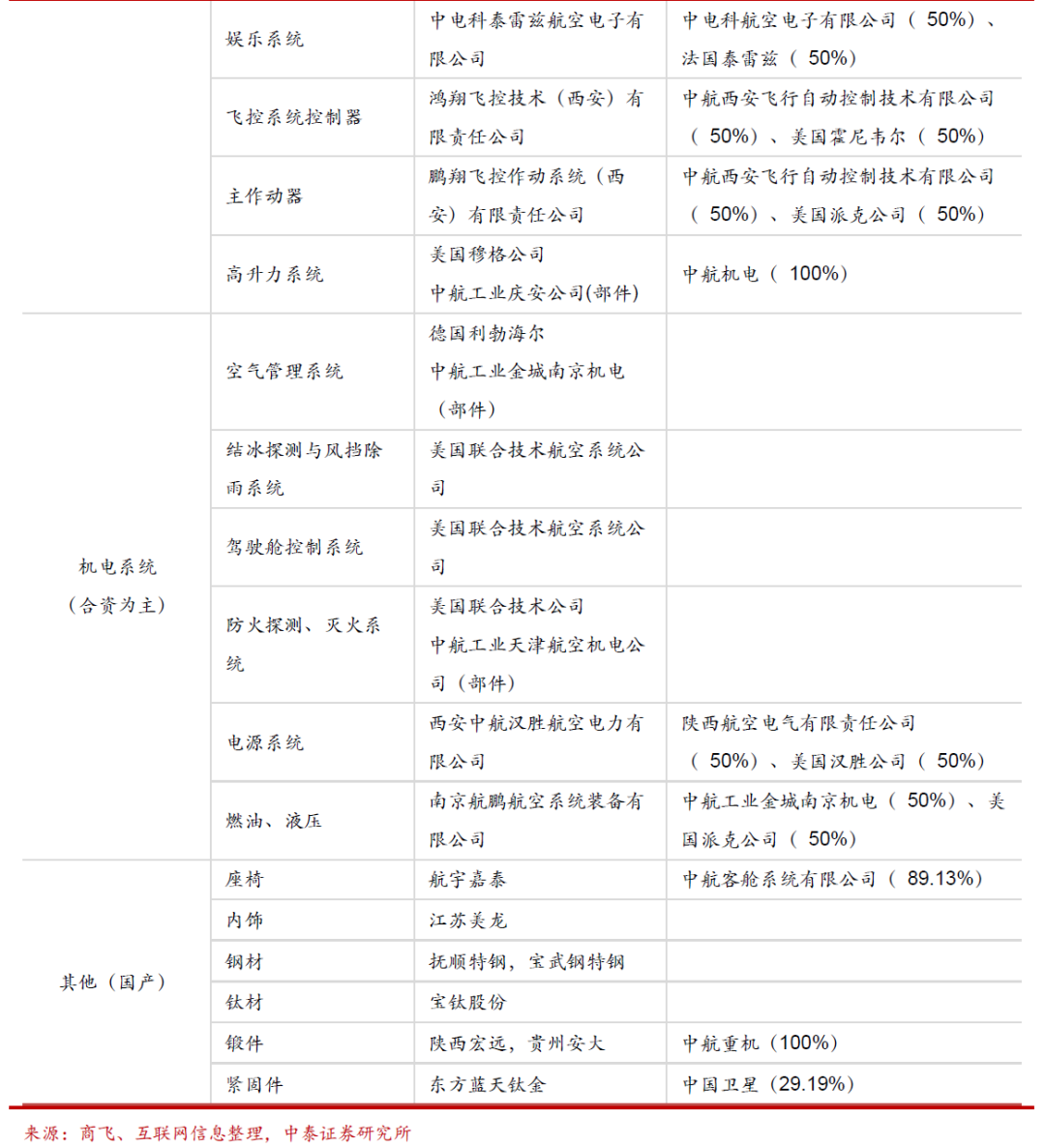

而客用飞机的航电、飞控、发动机等核心子系统,我们在技术领域还相对薄弱,例如在C919的制造过程中,这些子系统产品大多来自海外供应商与中国公司在国内建立的合资子公司,主要是和美国的通用电气、柯林斯、霍尼韦尔、古德里奇等公司,法国的泰雷兹公司,德国的利勃海尔公司等海外供应商进行合作。

背后的产业链

中信建投指出,C919客机机体部分以国内供应商为主,主要由洪都航空、中航飞机、中航沈飞三家上市公司包揽机身业务。按价值量占比35%计算,假设每架C919价格5000万美元,机体制造价值量1750万美元,其中三家上市公司约占1000万美元。按照商飞最新的预测,2020-2039年,窄体客机全球需求量为2万架,中国需求量为4620架,年均231架。若按照商飞每年150架的设计产能计算,预计会为整机厂上市公司带来每年26.25亿美元(约180亿人民币)的增量。

从上下游产业链来看,机体制造会对上游原材料产生需求,像光威复材、宝钛股份等公司也将受益。在C919客机航电系统和机电系统制造方面,虽然目前还要依靠和国外供应商合资建立公司的方式进行合作,但像中航光电、中航机电、中航电测、中航电子等众多上市公司也参与其中,提供分系统或元器件产品。

大飞机制造主要分为原材料及零部件、机体制造和机载系统三大环节,原材料及零部件环节包括金属材料、复合材料的制造以及标准件、机加件等零部件加工,机体制造环节包括机身和客舱制造,机载系统包括动力系统、机电液压系统和航电系统,各环节细分如下图所示:

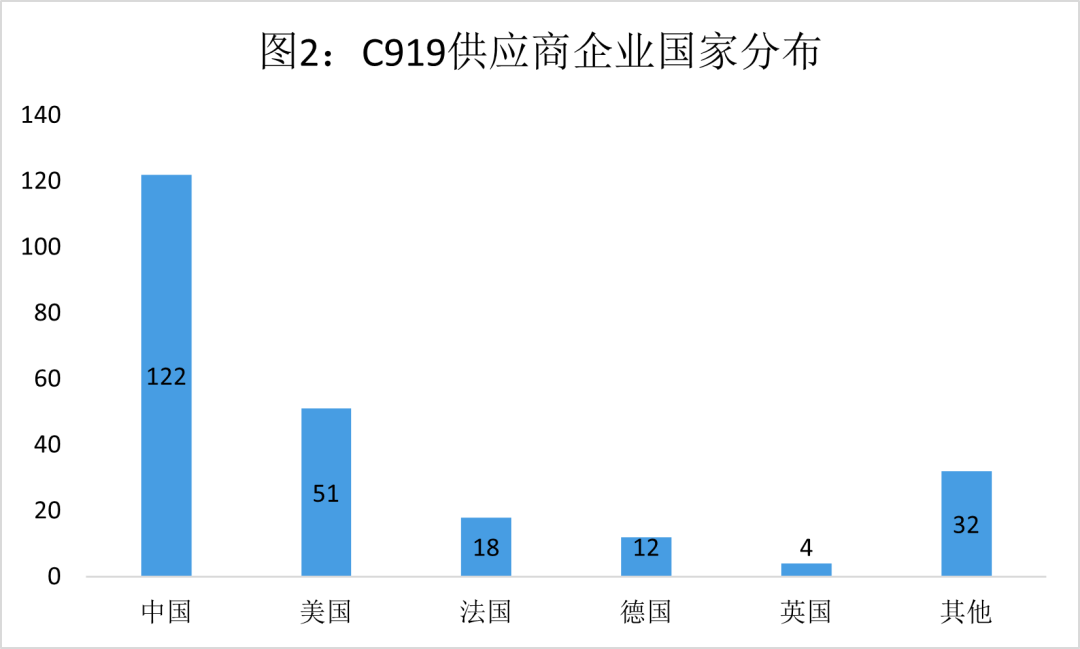

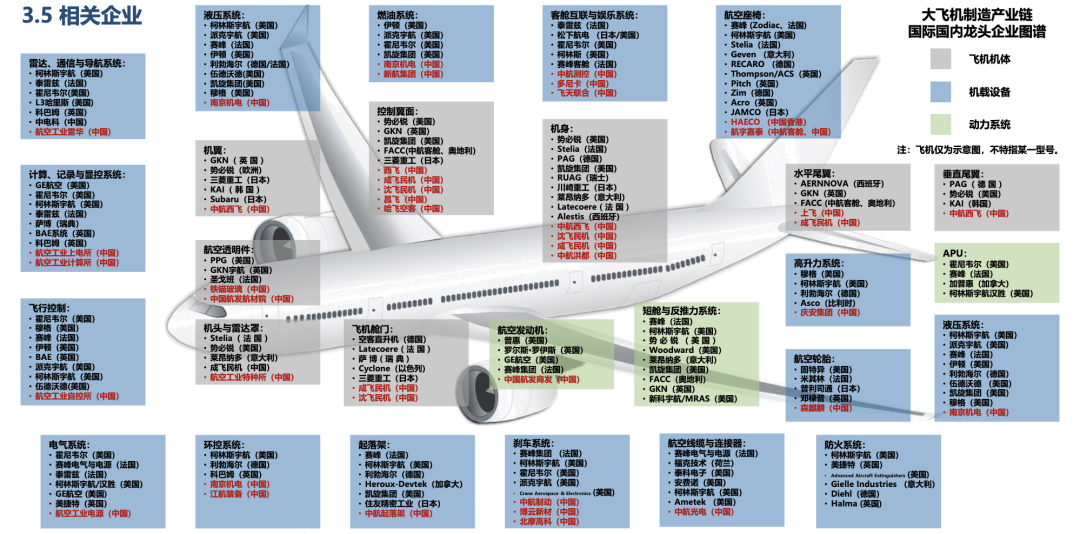

C919国外供应商以欧美国家为主,国内供应商以军工下属企业为主,中国航空工业集团是国内供应商的核心力量。C919供应商共239家,其中国外供应商104家,美国供应商数量最多,共51家,占国外供应商总量的49.04%,其次是法国和德国,供应商数量分别为18和12家。国内供应商122家,其中国有企业67家,占国内供应商企业总数的一半以上,中国航空工业集团的子公司最多,共24家,其次是中国航天科工集团有限公司,共6家。中外合资企业共13家,以中美合资为主(10家)。

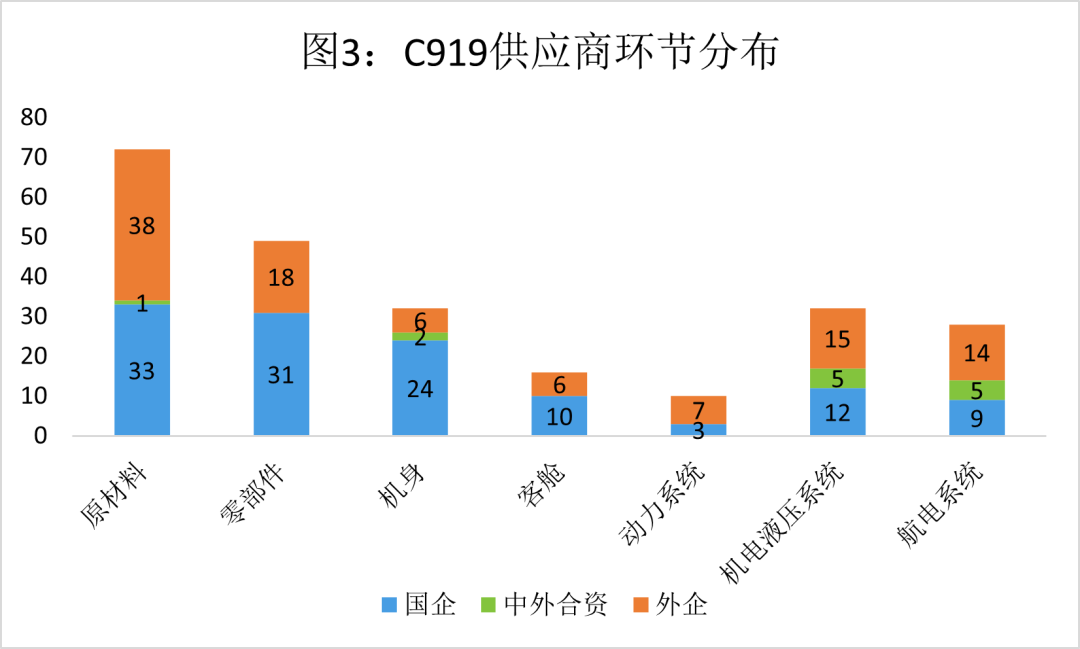

原材料以国外供应为主,机体制造国产化率最高,机载系统国产化提升空间最大。从C919各环节供应商企业数量分布来看,原材料环节国外供应商数量最多,共38家,国内企业占比近半;零部件环节国内供应商占比较高;机体制造环节(机身、客舱)国产化率最高;机载系统环节(动力系统、机电液压系统、航电系统)国内企业占比最低,合资企业数量较多,主要为中美合资企业(8家)。

原材料环节国产化推进迅速,国内供应商占比近半。原材料主要包括铝合金、复合材料、钛合金、高强度钢等。铝合金国内供应商主要为中国铝业、南山铝业;钛合金产品主要供应商有宝钛股份、西部超导、西部材料;高强度钢供应商以宝钢股份、抚顺特钢为代表;复合材料供应商主要为中航高科、中复神鹰、光威复材、恒神股份、楚江新材。

零部件环节国内参与企业众多,形成了体系内企业为主、民营企业有效补充的市场格局。零部件主要包括标准件、电子元器件、锻铸件、机加件等。零部件加工是飞机机体制造、机载设备生产的基础,具有技术壁垒高、资质壁垒高、资金壁垒高的特点。目前 C919 零部件国内供应商以航空航天、军工系统所属企业为主,包括中航光电、航天电器、中航重机等;民营企业有效补充,包括三角防务、通达股份、爱乐达、迈信林等。

机体制造环节由国内航空主机厂领衔,国产化率最高。机体制造主要包括机头、前机身、中机身(含中央翼)、中后机身、后机身、外翼、垂尾、平尾、活动面等部段。机体制造是C919国产化率最高的环节,主要由航空主机厂领衔的国内供应商承制。C919 机体供应商主要包括航空工业西飞、沈飞、洪都、哈飞、昌飞、济南特种结构研究所(637 所)、航天长鹰、浙江西子等。

机载系统国产化提升空间最大,国内企业正在通过合资等方式追赶。机载系统主要包括动力系统、航电系统、机电液压系统等。机载系统是外资企业在C919中占比最高的环节,同时也是中外合资企业最多的环节。国内企业正在通过合资模式、项目合作和自主研发等方式快速追赶,提高机载系统的国产化比例。目前C919飞机采用的是CFM国际公司的 LEAP-1C发动机,中国航发商发正在研制 CJ1000A 发动机,有望推动商用航空发动机国产化;航电系统中安全关键系统由罗克韦尔柯林斯(Rockwell Collins)、霍尼韦尔(Honeywell)等国外企业提供,并成立合资公司,国内上市公司中航电子子公司上海航空电器有限公司参与了航电系统的板块开发工作;机电液压系统供应商为国外企业、合资企业、国内企业均有参与,其中上市公司中航机电子公司航空工业庆安、陕西航空电气分别参与了高升力系统、电源系统配套工作。

国产大飞机产业链 资料来源:行行查

大飞机万亿产业链空间

大飞机产业链产业链长,附加值高,在国产化不断推进的过程中,大飞机核心系统及零部件的科技成果推广所获得的经济效益具有明显的“乘数效应”。

伴随国产大飞机交付放量,国内航空制造产业链的参与及受益将分成三个步骤:

1、前期—机体结构加工及原材料。优先关注锻造业务市场放量,及钛合金、复合材料等原材料国产化机会。部装:中航西飞、中航沈飞;锻造:中航重机;钛材:宝钛股份、西部超导;复合材料:中航高科

2、中期—机电系统、起落架等系统产品国产化机会。相关标的:中航机电、江航装备、中航光电、北摩高科、全信股份

3、后期—航电系统及发动机国产化机会。相关标的:中航电子,航发动力,航发控制,航宇科技,航亚科技等整体来看,C919大飞机国内外主要供应商包括:10家机体供应商(国内9家、国外1家)、35家系统供应商(国内18家、国外17家),围绕项目需求组建了16家中外合资企业,以及大量次级供应商和材料/标准件供应商。

供应商至少应满足3个条件:质量管理体系应通过AS9100系列标准;特种工艺通过NADCAP认证;产品设计和制造过程符合适航条款规定,能通过FAA、EASA、CAAC等局方的适航审查。

大飞机产业链梳理

此外,中泰证券根据中国商飞、波音公司、空客公司、中航工业四家企业的预测值并取其平均值,预测我国未来20年新增客机需求8363架,其中单通道客机需求6238架,平均每年新增客机418架,单通道客机312架。假设未来C919国内市场占有率能够和波音、空客持平,即市占率达到三分之一,则未来20年C919每年销量约为104架。

根据东航公布的拟引进飞机目录, C919单价为0.99亿美元(约为6.53亿人民币),则C919平均年销售额约为678.9亿元,随着国内航空产业技术水平不断提升,大飞机产业链带动制造业水平整体向高端化奋进,其高附加值的特性会慢慢展现。围绕C919的下线商用及量产,大飞机产业链整体孕育亿万空间(年均市场空间679.1亿元,未来20年市场空间为20×679.1≈1.36万亿元,这一市场空间未考虑航空制造业带动的高附加值)。

审核编辑 :李倩

-

2024新品|紫光同创盘古系列FPGA开发板套件,100%国产化方案2023-12-28 0

-

机器人的“脑洞大开”产业链2015-06-04 0

-

中美贸易战对全球半导体产业链的影响2018-08-30 0

-

区块链将如何优化产业链?2018-12-13 0

-

移动终端射频前端模块化在产业链上的重要性分析2019-06-21 0

-

图解“新基建”产业链全貌!2020-05-13 0

-

如何选择国产化替代FPGA产品?2021-03-02 0

-

【全国产化系列】Firefly推出多款全国产化核心板2021-06-15 0

-

2020年燃料电池行业研究及产业链梳理相关资料分享2021-06-30 0

-

快速发展的物联网产业链2021-07-27 0

-

max1978国产化2022-06-27 0

-

全国产化全志A40i核心板,照亮电力设备国产化之路2022-09-16 0

-

智能电网的特征和产业链介绍2023-04-06 0

-

国产大飞机C919首飞成功后,C919再获订单130架,大飞机总订单已超700架2017-09-20 2519

-

国产C919大飞机订单超1200架2024-01-22 2587

全部0条评论

快来发表一下你的评论吧 !