难啃的BMIC,是***下个突破口吗?

电子说

描述

2023年,新能源汽车的整体关注度相比过去两年,很大程度上不再算是热火朝天,这与二级市场上相关上市公司股价的涨跌不无关系。但其实无论是新能源汽车的渗透率,还是产业链上游的一些配套发展,均未下降。对应的,除了新能源汽车本身的市场持续增量以外,相关的配套设施也会继续扩容,包括充电桩,以及背后带来的半导体产业。

充电桩模块及背后的芯片价值

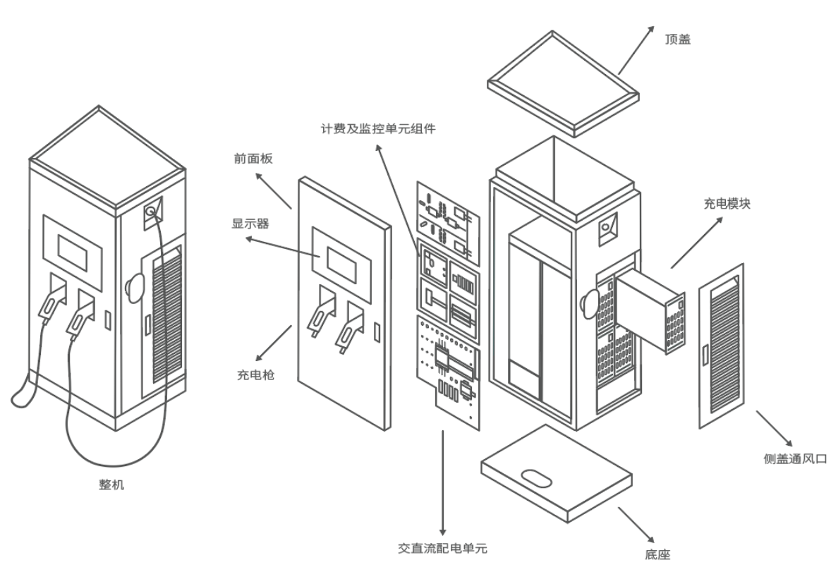

图、充电桩拆解图 来源:公司招股书

在《芯片合适吃到充电桩出海潮红利?》中,笔者已经聊过充电桩涉及到的芯片市场,主要相关的是直流充电桩——即所谓的“快充”。一个完整的直流充电桩,在软件层面会包括充电系统、监控系统、计量计费系统等;在硬件层面,则包括充电模块、继电器、接触器、监控计量设备、充电枪、充电线缆、主控制器、通信模块及其他零部件。充电模块作为直流充电桩实现功能的核心部件,同时又是其独有的核心设备,成本占据整个直流充电桩成本的45%-55%。

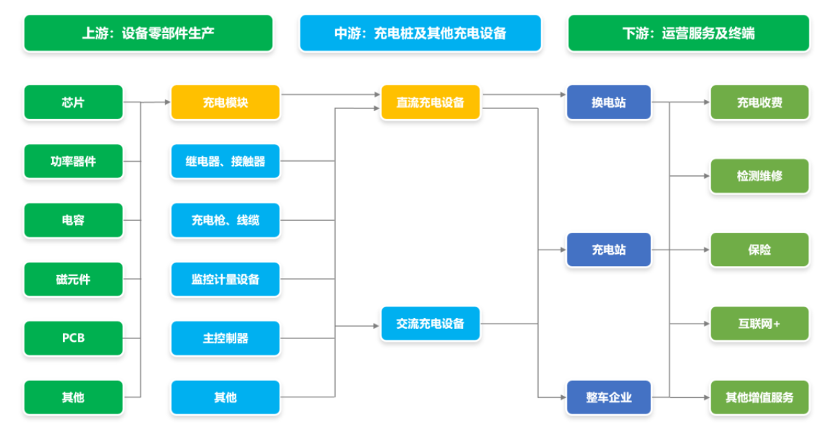

图、充电模块示意图 来源:公司招股书

对于充电模块来说,目前已经由国产厂商占据主导地位,除了英可瑞、盛弘股份、通合科技等成立十年以上甚至二十多年的几位老玩家以外,2014年前后入局的英飞源、优优绿能、中兴新能源等也拥有了不俗的实力,更有华为数字能源2021年入场“搅局”。

对于充电模块厂商来说,研发创新更多停留在模块层面,厂商更倾向致力于电力电子功率变换电路拓扑、嵌入式软件控制算法、人机交互及监控通信技术、电气系统设计及散热结构设计等方面的创新与突破。

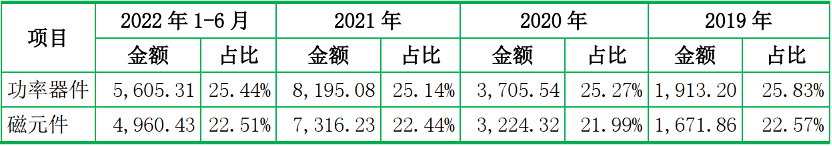

图、优优绿能主要原材料采购情况 (单位:万元) 来源:公司招股书

从结构上来讲,半导体元器件占据着最大的成本,但仔细去分析芯片占据的成本,其实并不算特别高。以充电模块本土厂商优优绿能为例,自2019-2022年6月,原材料采购比例最高的是功率器件,占比始终维持在25%之上;而采购芯片占据的比例正常仅5%-6%,2022上半年,由于该公司增加了对DSP芯片的采购备货,因此单价较高的DSP芯片将占比推升到了7.9%,仅此而已。

总的来说,虽然半导体相关的原材料占据了八成以上的采购成本,除了功率器件和芯片以外,还有磁元件、电容、PCB、结构件等等,其中芯片所占据的比例并不算高。如果说单个直流充电桩的成本为4-5万元,充电模块占据45%-55%,即2-2.5万元,芯片成本则不超过1500元。

根据中国充电联盟的数据统计,2022 年我国公共充电桩新增 65.1 万台,同时,公共桩保有量中交、直流桩占比稳定在 6:4 ,因此推算2022年新增直流充电桩的芯片价值不超过3.9亿元。这样的市场规模对于一个细分领域显得有些鸡肋,因此也很少看到有机构或企业专门针对充电桩芯片进行详尽的分析,与电池管理芯片(BMIC)的待遇大有不同。

BMIC从消费端向车用电池端的跨越

对于直流充电桩而言,充电模块中主要是充电管理芯片、MCU、DSP等相关芯片,虽说是给新能源车用动力电池去补能,但由于充电桩本身与汽车是相分离的,因此在充电桩上使用的相关芯片,并不强制要求进行车规芯片的相关认证。这对于本土厂商而言,相比更难啃的BMIC,反而成了一个在新能源汽车相关方面可以率先突破的领域。

尤其是当电源管理在消费电子端已经有所突破,甚至占据一定市场地位的情况下,而动力电池的BMIC尚无过多建树。笔者认为,电池管理芯片从消费电子端走向动力电池端,将会是近几年的重要趋势,直流充电桩的芯片或许可以作为一个“跳板”。

一方面,随着本土企业在电池管理芯片领域的持续投入,消费电子领域相关的产品性能已然不输国际厂商。另一方面,在新能源汽车整车厂以及动力电池产业链方面,本土企业也有着一定优势。

整车厂无论是造车新势力,还是几家强势转向新能源汽车的传统厂商,都在这个电动汽车快速发展的时代尽情发挥自己的优势。电池产业链上,以宁德时代为首的一系列动力电池厂商,也在近两年疯狂内卷,从普通的电池模组,到减少结构件而组成的高功率电池模块,如比亚迪刀片电池、宁德时代CTP等等,都少不了强大BMS的身影。

再加上政策层面的积极扶持,相信本土BMIC长期依赖进口的现状会逐步得到改善。

从产业链上来看,车规领域与消费电子领域其实也有一些相似的情况可以类比。对于消费电子,本土的产业链也是从终端产品开始,不断向产业链上游延伸与拓展,附加值也在一步步增加,最后潜移默化地完成国产替代。如今,在新能源汽车方向上,笔者认为国产替代的趋势同样会复刻消费电子的发展路径。

电池管理芯片,是电源管理芯片的一个重要细分赛道,主要包括了电池计量、电池安全及充电管理三大类芯片。电池计量芯片主要用于确定电池的电量和健康状态;电池安全芯片则用来监控电池状态及均衡电池单体,在必要的情况下使电路临时甚至永久失效;充电管理类芯片多用于完成电压转换、调节,并负责电池的充放电管理。

车用BMIC会涉及AFE、MCU、主/被动均衡电路、隔离与接口芯片等。该市场目前仍有多家国际模拟厂商所主导,包括TI、ADI、ST等等。随着越来越多的本土企业研发布局车用多节电池管理类产品,安信证券认为国内企业不同角度的切入动力BMIC,未来3-5年,在新能源汽车领域,相关的产品及技术有望突破。

早在2020 年,全球 BMS 下游应用中,动力电池应用占比就已达 54%, 消费电池占比 22%,储能及其他电池占比 24%。因此,相比消费电子领域的电池管理,动力电池的“蛋糕”显得更大一些,甚至还有储能及其他电池领域的市场。而且BMS系统是以电池管理IC为基础构建的,芯片技术是BMS产业链的核心。***厂商值得在这个方向上下足功夫。

国产厂商们的布局

当前,中颖电子除了布局家电MCU以外,也切入了电池计量赛道,同时还具备电池安全芯片的产品。同样,芯海科技除了原有的MCU芯片,电池计量芯片也已充分拓展,AFE芯片已适配充电桩,集成全差分24位高精度ADC,并且内置了测量算法,但在整个电池管理方面依然驻足消费、工业等应用领域。

在充电管理芯片方向上,赛微微电、力芯微、希荻微及圣邦股份走得比较靠前。

赛微微电聚焦电池管理赛道,是国内少数产品覆盖整个BMIC三大类芯片的企业之一,但仍然主打消费电子领域。其充电芯片产品目前主要分为开关模式充电器和线性充电器,适用于智能手机、平板电脑、TWS耳机等智能可穿戴设备和AIoT设备等。

力芯微的充电管理芯片涉及自身多项核心技术,包括低噪声及高电源纹波抑制、精准电流电压检测充电管理、复杂多电源系统供电智能切换和管理等技术。但目前力芯微主要的发力点仍然是消费电子领域,尚未看到涉及车规产品或充电桩产品的相关信息。

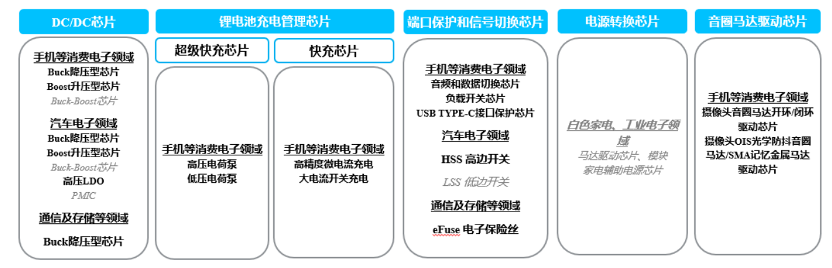

希荻微目前主要产品涵盖DC/DC 芯片、超级快充芯片、锂电池快充芯片、端口保护和信号切换芯片等,目前主要应用也是手机、笔记本电脑、可穿戴设备等消费电子领域,但在车载电子领域已有所进展。据悉,公司自主研发的车规级电源管理芯片产品达到了 AEC-Q100 标准,且其 DC/DC 芯片已进入 Qualcomm 的全球汽车级平台参考设计,实现了向奥迪、现代、起亚等知名车企的出货。

图、希荻微主要产品布局图 (截至2022年12月末) 来源:公司公告

据管理层披露,2022年希荻微的业务构成仍以消费电子为主,其次是包括DC/DC产品、电荷泵和锂电池快充的充电管理产品线和接口保护以及信号切换等产品。目前汽车类产品的营业收入占比不高但增长迅速。

圣邦股份作为国内模拟芯片头部厂商,在高压大电流锂电池充电管理及电池保护芯片方面已有相关产品或技术,但笔者尚未观察到其具体应用场景,从公开披露资料来看,与动力电池的充电管理有所关联。

写在最后

从目前的情况来看,国内涉及动力电池的充电管理芯片厂商并不多,更多的充电管理芯片都是在原有消费电子BMIC基础上发展而来,但随着消费电子行业整体回落,一定程度上也会倒逼国产厂商去开拓车规BMIC的应用方向,加上新能源汽车销量的不断上涨,此消彼长。

那***的下一个突破领域,到底会不会是电管理芯片呢?本土BMIC长期依赖进口的形势能否尽快瓦解?尤其是车规级AFE、ADC、MCU、隔离芯片等。与非网将持续关注。

-

车联网大规模商用关键突破口深度调研车路协同智慧高速全国建设情况 精选资料分享2021-08-31 0

-

大屏等离子技术或成突破口2010-02-09 536

-

混合动力汽车的战术突破口是插电式和锂电池2010-03-29 741

-

前装车机产业发展的突破口--北斗导航系统2010-04-22 823

-

跨境电商增长快速 安防成外贸突破口2016-01-20 418

-

乐游资本俞佳:VR游戏的突破口在哪里?2016-10-14 581

-

以内需市场为突破口2017-12-03 139

-

我国传感器产业的突破口在于物联网应用2018-12-06 1189

-

智慧灯杆:智慧城市建设的突破口,为未来5G基站建设的重要环节2019-04-10 3690

-

第五次电信重组不会太久 网业分离是突破口2019-04-28 11097

-

把握全球人工智能发展态势 找准突破口和主攻方向2019-05-19 4856

-

AIoT正在遭遇三大挑战 两条突破口外还有什么2019-05-28 3881

-

工业设计是打破同质化的一大突破口2021-09-26 1314

-

中国芯片最大突破口2021-12-28 1414

-

国内MES的突破口2023-12-21 88

全部0条评论

快来发表一下你的评论吧 !