Wolfspeed问题究竟出在哪里?

描述

Wolfspeed的市值与其在碳化硅市场的地位和形象严重不符。从本质上讲,其市场主导地位并未反映在市场估值中。华尔街对该公司的估值大打折扣。为什么?此外,由于估值低,Wolfspeed是一个极具吸引力的收购目标。又是什么阻止了买家的行动?

Wolfspeed无论从哪个角度看,都应该是碳化硅(SiC)领域中最闪亮的明星。

它自诩为“唯一一家纯粹的垂直一体化SiC公司”。这意味着Wolfspeed拥有、控制和经营着自己的芯片采购和生产供应链,处于令人羡慕的地位。

这种垂直运营结构(在普通硅半导体市场中早已不复存在)是SiC领域的优势所在,它使Wolfspeed处于得天独厚的有利地位,成为电子、电力和能源市场对SiC设备需求激增的主要受益者。投资者本应为其股价欢呼雀跃。但投资者却对其估值进行了削减。这背后有几个原因,但似乎都不令人信服。Wolfspeed股票的潜在买家是否比普通观察者了解更多信息?这一点也不清楚。

以下是我们所知道的。

截至12月季度末,Wolfspeed的design win总值达到了29亿美元,而这个市场的潜在年销售额约为60亿美元。在过去几年中,该公司与多家公司签署了一系列采购和长期融资协议。最近几年,该公司开始大举建设晶圆厂,其中一家业内最先进的工厂之一已投产。

Wolfspeed总裁兼CEO Gregg Lowe在介绍公司最新季度业绩时说:“作为全球唯一一家纯粹的垂直整合SiC公司,Wolfspeed正在引领行业从硅向SiC材料和设备的转变。我对我们近期运营目标的执行充满信心,并对我们的长期财务前景感到乐观。”

有色眼镜?

所有这一切似乎都让Wolfspeed成为投资者眼中的热门成长股。

但事实并非如此,这表明公司对自身的认识与股东对公司的看法脱节。即使在人们对AI芯片和系统的浓厚兴趣推动大多数科技股屡创新高的时候,Wolfspeed的股价也难以维持此前的高估值。

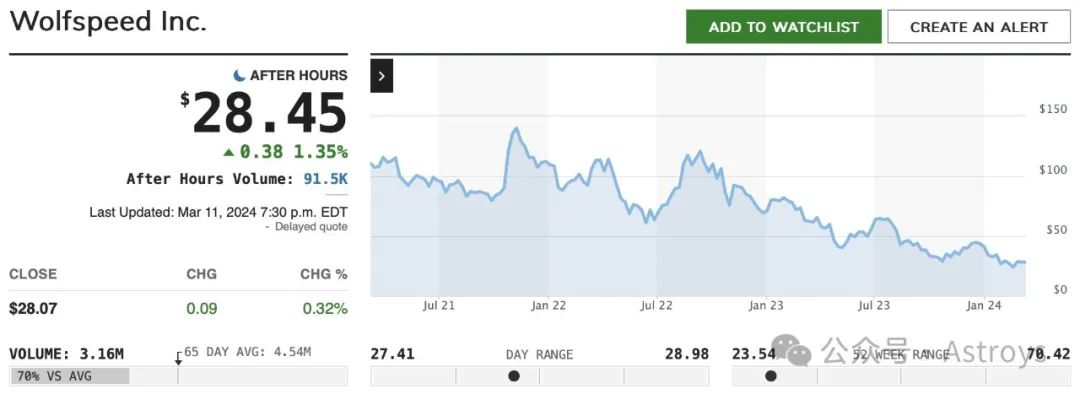

在华尔街,投资者已经缩减了对该公司的估值,将其市值削减至不到2023年的三分之一。截止3月19日,该股收于28.07美元,市值为35.2亿美元。

去年,Wolfspeed的股价曾高达77.72美元。不到三年前的股价甚至更高,2021年11月曾上涨至139.55美元。从那时起,股价一直呈下跌趋势,上周一开盘时创下了23.54美元的52周新低。

Wolfspeed无疑是SiC市场上最大、最重要的企业之一。这一点从它与业内一些最大的芯片制造商和OEM(包括仅在一年前还受到关键功率元件长期短缺困扰的车厂)签订的不同协议中就可见一斑。

Wolfspeed在最近几个月签署的协议包括与Infineon和Renesas签订的多年期协议,双方均为长期晶圆供应和产能预订。Wolfspeed称,该协议“总价值约为2.75亿美元”,并称该交易将有助于进一步推动“从硅向SiC半导体功率器件的过渡”。

Wolfspeed近年来签署的其他协议涉及为其工厂扩张活动提供资金,其他协议包括去年与Mersen签署的一项协议,该协议将确保生产SiC晶片所需的关键原材料的充足供应。早在几年前与通用签订的协议标志着该公司与OEM客户直接接触的开始,其中许多企业在新冠爆发后面临着严重的供应压力。

热门市场,领先地位

Wolfspeed高管多年来一直表示,他们认为汽车和电力市场正在从使用普通硅过渡到SiC。

Wolfspeed高管表示,公司在SiC市场的领先地位使其有可能成为从内燃机系统向电动车过渡的受益者。

Lowe说:“从内燃机向电动车的转变正在顺利进行。我们创下了29亿美元的design win记录,其中电动车占了很大比重,包括28种不同的车型。我们在全球电动车行业拥有多个OEM和Tier 1客户,这些多样化的客户群使我们有信心继续推进我们的扩张计划。”

不过,Lowe承认,转型所需的时间比最初预计的要长很多。与此同时,Wolfspeed启动了公司历史上和SiC市场历史上最昂贵、最深入的资本支出扩张计划。

今年2月,Wolfspeed表示将“在德国Saarland建造一座高度自动化的尖端200毫米晶圆制造厂”,作为其65亿美元全球资本支出计划的一部分。该工厂“取决于欧盟委员会的国家援助批准”,将服务于一系列市场,包括汽车、工业和能源应用。作为数十亿美元建设计划的一部分,Wolfspeed还扩建了其Mohawk Valley工厂,并于2022年4月投入使用。该公司计划在北卡州投资另一座工厂,并称“这将使公司现有的材料产能扩大10倍以上”。

这些资本支出扩张计划可能是投资者冷漠的根源。尽管Wolfspeed的收入在不断增长,但离2027财年达到40亿美元的目标还相差甚远。在截至6月的本财年,预计Wolfspeed的销售额将同比下降,营收将从上一财年的9.219亿美元降至8.3329亿美元,降幅为9.6%。根据雅虎的分析对该公司收入的估计,预计该公司要到2025财年才能突破10亿美元的上限。不过,该财年的增长率预计为42%。

Wolfspeed需要保持这种高速增长,才能实现2027财年40亿美元的收入目标。在竞争对手都瞄准同样高速增长的市场中,这可能吗?Wolfspeed的Lowes相信公司将超过市场的平均增长率,并坚称公司正朝着目标前进。

Lowe说:“大约六年前我加入公司时,只有一家OEM在逆变器中使用了SiC。当然,那就是Tesla。今天,我已经叫不出哪家OEM不在其新车型中使用SiC了……这表明我们所有的材料客户和我们自己对SiC的需求都在急剧增加。我要指出的一点是,在我提到的28个正在从‘design-in’向‘design-win’过渡的model中,我们可以确认,我们是其中27个车型的主要供应商。”

估值问题

除了投资者最关心的领域外,Wolfspeed在大多数指标上都处于领先。股东们意识到公司具有巨大的潜力,但投资者似乎也对已发现的问题做出了反应。

这些问题包括Wolfspeed为保持其在材料以及晶圆和器件供应方面的领先地位而花费的高额资本支出。此外,该公司还必须提高Mohawk Valley 10号厂房的产能利用率(目前在20%-25%之间),以提高晶圆厂的成本效益。正如Lowe向分析师承认的那样,该工厂需要一段时间才能将利用率提高到80%以上。

Wolfspeed相对较低的销售额使其成为试图在SiC市场建立强大地位的公司的最佳收购目标。这些公司包括Infineon、Onsemi和Renesas。

但Wolfspeed目前还没有进入公开市场。在Lowe的领导下,该公司似乎决心保持独立。然而,由于目前的估值很低,Wolfspeed对其较大的竞争对手来说是一个极具吸引力的目标。当然,收购者必须成功通过美国和中国监管机构的审核。考虑到当前的地缘政治气候,这并不容易。

这可能是导致Wolfspeed估值低于应有水平的另一个问题。

Wolfspeed公司的长期前景非常诱人。然而,投资者对该公司庞大的资本支出计划、高库存水平和当前的市场疲软持谨慎态度。为了重新赢得投资者的青睐,避免被趁机收购,Wolfspeed必须提高销售额,进一步改善产能利用率等关键运营指标。即便如此,它仍将是一个诱人的收购目标。

-

NRF24L01接收端收不到程序,该怎么确定问题出在哪里?2014-09-06 0

-

请问此电路过流保护问题出在哪里?2015-04-07 0

-

公式节点显示错误“缺少分号”,错误出在哪里?2016-11-01 0

-

F28335PWM例程无法通过编译,请问这个问题是出在哪里呀2018-05-22 0

-

请问dnw arch/arm/boot/uImage代码问题出在哪里?2019-08-01 0

-

这个LED电路的问题出在哪里?2019-12-27 0

-

运算放大器共模抑制(CMR)的问题出在哪里呢?2021-04-07 0

-

人工智能未来的突破点究竟在哪里?是电子硬件还是软件呢?2021-06-17 0

-

UFS究竟比eMMC快在哪里?UFS的优势具体体现在哪些方面呢?2021-06-18 0

-

究竟步进电机与伺服电机的不同之处主要表现在哪里呢?2021-06-28 0

-

为何芯片会出现烧录不良的情况?原因究竟在哪里?2021-07-02 0

-

未来显示技术的发展趋势,Micro LED究竟好在哪里?2018-08-21 8285

-

好评率爆表的哈曼卡顿音箱,究竟好在哪里2019-11-28 2347

-

石头扫地机器人T7 Pro究竟好在哪里2020-10-16 2035

-

PCB焊盘上不了锡,原因出在哪里?2024-01-17 1166

全部0条评论

快来发表一下你的评论吧 !