兆易创新一季营收历史新高达5.42亿 MCU可维持60%年复合增长率

科技金融

描述

我们看到了一季度财务业绩低于预期的情况(营收,经营性业绩强劲),也看到了一些有趣的地方,但仍然给予乐观的预期。在于公司基本面坚挺以及合肥项目的高度可期。诚然,国内fab厂建设具有微妙的中国特色,又有些许坎坷,但基于密切的产业链跟踪和研究我们认为合肥长鑫可以做到。40年前日本做到了,30年前韩国做到了,我们大陆也可以做到。另文末附长鑫存储技术有限公司董事长王宁国在【国家集成电路重大专项走向安徽】演讲。

兆易创新一季报点评与506项目进度汇报:汇兑影响较大,后续看NOR结构改善与SLC NAND起量,合肥项目进展顺利。

公司公告:

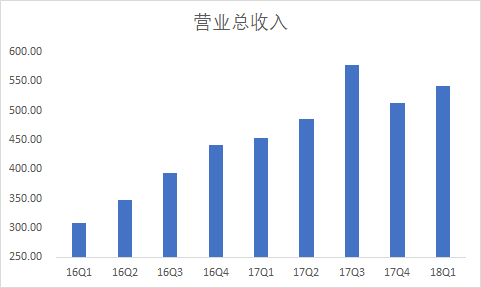

一季报营收5.42亿元,同比增长19.71%,归母净利润0.89亿元,同比增长28.55%,扣非后归母净利润0.84亿,同比增长30.19%。公司Q1毛利率38.24%,同比提高8.48个百分点,环比降低2.34个百分点。

我们的观点:

(1)由于非经因素影响归母净利润略低于预期,但是经营业绩强劲,营收环比提升。

从营收来看公司创了一季度历史新高,达5.42亿元,环比也提升5.63%。考虑一季度淡季因素影响略超预期。主要原因在于SLC NAND起量(一季度营收超过1000万美金)和NOR产能释放(去年同期产能严重不足,库存几乎全部清光)。我们认为随着SLC产能进一步释放与NOR库存释放,未来逐季度营收会继续走高。

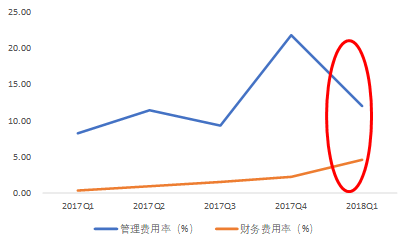

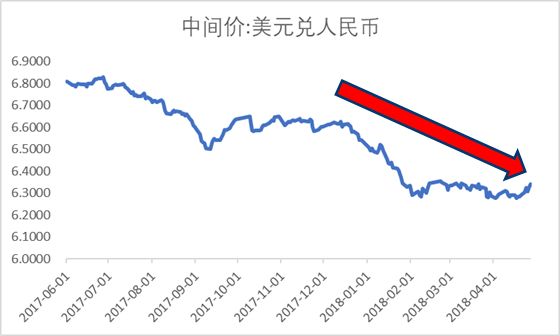

我们首先看到公司一季度管理费用率和财务费用率分别为12.06%和4.62%,同比分别明显提升3.75个百分点与4.21个百分点,二者合计降低公司业绩预计0.39亿,而财务费用率的提升主要因为美元汇率在2018Q1继续走弱,管理费用率提升因为非经性特殊事项与研发、股权激励两项费用增多所引起。因此我们认为这0.39亿属于非经营性亏损,加回后公司经营性归母净利润1.28亿,同比增长84.20%,经营性业绩强劲且符合预期。

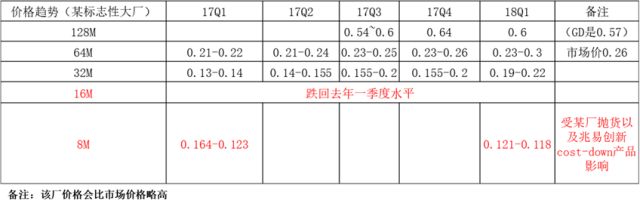

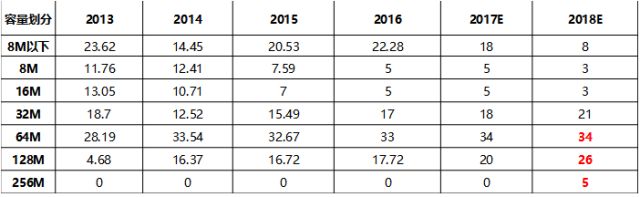

公司毛利率18Q1 38.24%,环比下降2.34个百分点,我们认为主要是因为NOR价格一季度疲软和汇率因素的影响。虽然公司收入和成本都以美元结算,但是由于NOR生产封测周期长达4个月(仅放置周期即有半个月以上),因此出现了收入端和成本端的汇率时间敞口不匹配的问题。我们测算汇率因素影响毛利率2.3个百分点(旺宏18Q1因为美元贬值毛利率下滑1个百分点)。除了汇率因素影响外,NOR低容量18Q1价格下滑也是一个原因,16M及以下产品价格跌回了去年一季度的水平,而公司目前中低容量市场产品有一定占比(尤其是旺宏等台系在放弃这部分市场),预计这部分影响公司毛利率1个百分点略高的毛利率水平。

(2)各业务趋势向好,未来几季逐季走高。

2.1 NOR:价格一季度低容量(16M及以下)下滑,Q2仍然有一定压力但综合考虑毛利率预计稳定。

由于GIGA 8M和4M两款COST-DOWN产品推出以及某厂去年底去库存影响,NOR 16M以下出现了明显下滑,而32M及以上价格维持。因此正如上文所提及对毛利率产生一定压力。而我们对后续价格的判断是Q2可能仍有一定压力但是Q3/Q4逐季走高,且预计对公司盈利能力影响非常有限。

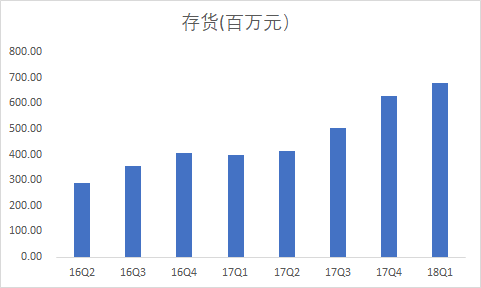

首先短期来看由于NOR扩产周期主要集中在17Q4/18Q1,而18Q1是季节性淡季因素影响,带来公司库存位于历史高位,因此二季度预计是去库存周期,可能影响供需格局而对中低容量进一步承压,但随着去库存周期结束以及需求逐季走高,美系退出和台系转产因素影响预计Q3开始回暖。且目前产业链跟踪来看Q2降幅有限,且对公司盈利能力影响预计非常有限,主要原因在于台系龙头厂商降价意愿较低且NOR产能预计有所缩减、公司代工费降低、16/32M COST-DOWN产品推出三方面因素影响。

首先昨日是旺宏一季度法说会,我们第一时间发布深度跟踪报告。旺宏领导强调公司预计18Q2 NOR价格维持,而18Q3中高容量预计小幅提升。综合考虑公司产品结构我们认为该预期积极,且这背后体现的意味我们认为是公司价格策略相对坚挺,龙头厂商如果采用不降价策略对行业价格稳定有积极影响。

其次公司产品结构和客户结构持续改善,成本端持续下滑。(1)公司中大容量(64+128+256)预计今年合计占收入60%(主要受益于公司市占率提升,产品升级,PC BIOS应用升级等因素影响),另一方面公司客户结构改善,华为等大客户预计将会顺利导入,大客户对公司当然不意味着高盈利,但是大客户意味着吃产能,对于稳定价格和毛利率很有帮助,预计华为一家对兆易创新NOR的需求达数千片;(2)公司成本端下滑。18Q1代工费下滑预计15%,这一部分对成本的缓解预计二季度才能体现,另一方面是公司16/32M两款中容量COST-DOWN产品在18Q3将顺利推出,考虑到8M/4M两款产品公司die-size缩小30%,因此预计两款主力产品的推出将极大降低公司成本。

因此综合考虑全局,我们认为NOR的情况是产能倍增,产品结构改善、客户结构改善,成本降低,价格Q2有压力但是对公司盈利能力影响非常有限,预计毛利率维持或走高。

另外对于NOR周期和成长之争,我们认为随着公司256M产品顺利推出(以及512M产品通过叠加2颗256M形式卖出),公司将进一步抢占台系厂商市场(公司一季度在***营收同比大增,而台系厂商一季度在大陆营收骤降),考虑到公司市占率仅刚过10%,该项业务仍有极大的提升空间(值得一提的是,公司2016年以前一直处于NOR下降周期,但是营收,净利润保持着稳健成长)。

2.2 SLC NAND:上半年接近2000片产能,北京产线3000片产能TRY RUN READY。

公司目前SLC以38nm 1Gb为主(2Gb是叠加两块1Gb),应用领域包括通讯PON、工业和汽车等高可靠应用领域。由于行业景气度整体偏高(1Gb价格基本翻了一倍,台系将一部分NOR产能转向SLC),预计该部分毛利率将维持40%以上。目前上海中芯国际产能接近2000片,北京中芯国际产线TRY RUN,有3000片产能,Q2底公司正式导入量产。年底SMIC总产能预计上万片,而兆易创新预计占比超过70%,因此预计2D NAND公司产能年底近7000片,而去年全年平均我们预计公司NOR产能7000片/月,综合考虑SLC业务毛利率我们认为将显著提升公司盈利能力。

2.3 MCU:一直以来维持高速成长与高毛利率,未来将会继续持续。

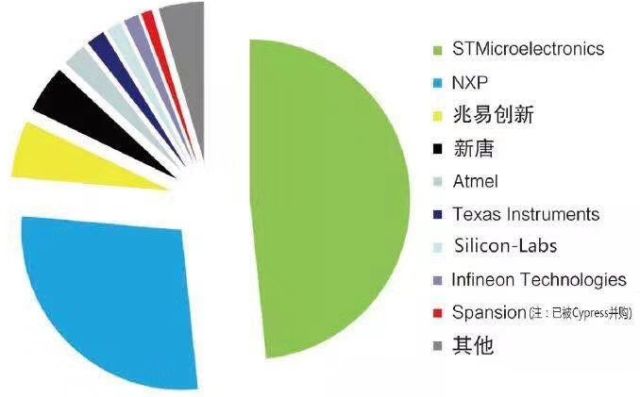

由于公司产品和ST实现PIN 2 PIN,除了低功耗产品全覆盖(因此去年共享单车业务公司没有吃到,但是去年由于共享单车造成了MCU的缺货),带来了较好的比价优势。MCU业务一直维持着较高的增长和毛利率水平,2017年实现收入3亿,毛利率47.77%皆创历史新高。预计2018年该项业务仍然维持60%以上的复合增长和较高的毛利率水平,一季度出货超过去年三季度水平,全年营收预计8000万美金+。

从未来市场空间角度公司MCU业务发展空间广阔,市占率赶超空间极大。公司MCU年年有爆品,前年扭扭车、去年指纹识别、扫地机器人,今年无线充电。而基于cortex 的MCU公司市占率2017年仅为6%,与ST 48%和 NXP 28%差距较大,考虑到150亿的MCU大陆市场,公司仍有极强的成长空间,预计2018年及以后公司该项业务超预期概率大。

资料来源:IHS

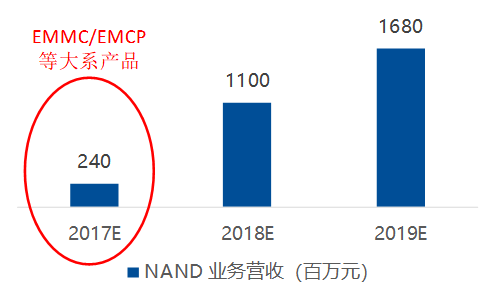

2.4 EMMC/EMCP:战略布局部门,资产减值预计将转回。

该项业务是公司重要战略布局,因为公司一方面通过合肥长鑫掌握DRAM,另一方面自产 2D NAND,因此未来具备极强的EMMC/EMCP布局能力。2017年该业务贡献公司较大营收成长。但是因为目前公司NAND产品仍在1Gb,因此仍需采购海外厂商NAND搭配DRAM售出,但是NAND去年的缺货带来了DRAM的资产减值损失,根据公司公告2017年因此计提资产减值损失3307万元。

我们认为考虑到DRAM持续缺货的紧张态势(今年大概率仍然缺),该部分业务几乎确定性转回,而公司一季度未充分体现,因此带来未来潜在业绩增量空间。另外随着公司24nm 自产NAND推出,容量提升至36Gb,以及合肥长鑫明年底产能上万片,公司该项业务营收占比将大幅度提升,战略意义凸显。

(3)合肥506项目进展顺利,百亿级别利润体量。

根据公开资料,合肥项目总投资1500亿,三期打满50万片/月产能,一期对应12.5万片/月产能。目前进入量产准备阶段,一切顺利,预期7月份设备跑通,第一颗国内自主可控19nm 8Gb DDR4今年产出!明年年底预计产能数万片并顺利推出LPDDR4,2020年规划2厂,同时2021年开始更先进制程研发。506项目是真真正正面对着700亿美金且不断增长的DRAM市场!

按照一期总产能12.5万片/月,单片4.6万块(1000die,单颗9美元,80%良率)来看对应684亿收入体量(涨价周期前对应400亿+),百亿级别利润体量。

而对于市场普遍关注的10%良率年底是否可以做到一事,我们的态度是肯定。无论是设计团队还是制程团队都是优秀且富有经验的。同时合肥政府上下一心全力支持,朱总常驻合肥保证项目顺利推进。

(4)公司是少数同时具有好业绩和大格局的标的,继续推荐。

我们看到了一季度业绩略低于预期的情况(营收,经营性业绩强劲),也看到了一些微妙有趣的地方,但仍然给予乐观的预期。在于公司基本面仍然坚挺以及合肥项目的高度可期。诚然,国内fab厂建设具有有趣的中国特色,又有些许坎坷,但基于密切的产业链跟踪和研究我们认为合肥长鑫可以做到。40年前日本做到了,30年前韩国做到了,我们大陆也可以做到。

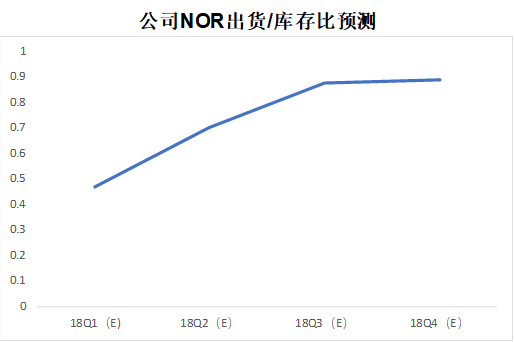

对于公司业绩,我们暂不改变仍然给予10亿预期(经营性业绩8亿+,思立微和资产减值损失转会1亿+),基于以下三点判断:(1)公司大客户导入将极大拉动NOR出货,带来营收稳健成长,出货/库存比例18Q2开始迅速拉升。(2)SLC NAND Q3规模放量。(3)公司毛利率基本维持。

附录长鑫睿力集成电路演讲

演讲人:王宁国(长鑫存储技术有限公司董事长;睿力集成电路有限公司首席执行官)

1. 重要时间节点

2016年5月6日 项目启动

2017年3月 开始一厂建设

2018年1月 一厂厂房建设完成

2018年1月 开始设备安装

2018年底 8Gb DDR4工程样品(编者注:即10%研发良率通过)

2020年 开始规划二厂建设

2. 2018专利计划

截至2017年底,已申请专利354件,2018年计划申请专利1155件:其中计划申请元件专利126件、设计专利144件、成像专利224件。计划至2018年底,申请专利数量总计达到1509件。

3. 睿力自主开发关键技术项目

元件:自主开发元件模组规格

设计:设计新的修补线路(E-Fuse),产生自有专利

光罩:自主开发光学邻近效应修整(OPC, optical proximity correction)

制造:丰富工作经验的工程师做制程最佳化以快速提升良率,自主开发最有效率的IT系统(大数据分析)

测试:自主开发测试程式(low cost RDBI wafer flow)

4. 全球DRAM黄金追赶期

行业寡占格局:DRAM市场被三星、海力士、美光三家公司垄断进入寡占市场时代;寡占市场中行业享有类似寡头的产品售价和毛利水平;近期DRAM厂商良好的盈利表现证明了这个趋势

应用多元化:DRAM已经由仅限于个人电脑(PC)一个杀手应用扩展到移动终端、服务器、高性能显卡等多个大型应用领域;多应用市场显著降低了市场需求波动或萎缩的风险;新市场转换阶段有利于新的行业力量切入。

技术演进接近极限:20纳米节点以后技术演进速度放缓;演进收益快速降低;领先厂商的优势明显减弱。

5. 总结

(1)经过多年发展,中国集成电路产业已经建立较完整技术体系,产业链培育和布局基本完成,如何实现“替代-创新-引领”的转变是下阶段创新工作的主要任务;

(2)在创新发展上,需要“奇正相合”的战略,一方面要在已有路径上追赶,在市场上进行正面竞争;同时要寻求新的路径和战场,实现创新和引领。

(3)设计/代工和IDM模式要协同而非竞争,关键是如何发挥中国市场潜力,提供产品解决方案,进而改变全球集成电路产业格局。

(4)尽快弥补产业链短板(装备、材料、软件工具),是摆脱受制于人,实现长远、可持续的自主创新发展的关键。这方面无论是政府还是企业都不能短视,不可侥幸,需要视野、格局、勇气和担当。

全部0条评论

快来发表一下你的评论吧 !