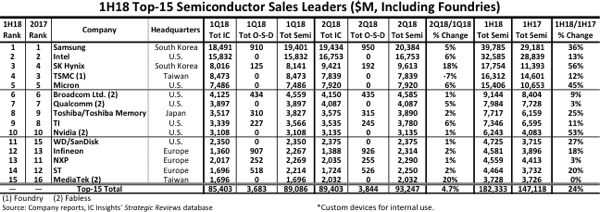

全球15大半导体厂商销售排名,三星,SK 海力士、美光和 Nvidia在上半年销售年增逾35%

电子说

描述

IC Insights 于本月早些时候发布了 2018 年《The McClean Report 》的年中更新,提供了上半年全球 15 大半导体厂商销售排名,三星,SK 海力士、美光和 Nvidia 在上半年销售年增逾 35%,表现最为亮眼。

根据市场研究机构 IC Insights 先前公布了 8 月份更新报告中指出,今年上半年 25 家供应商和 IC 代工市场状况。内容公告了上半年前 15 大半导体销售大厂(包括IC和OSD光电、传感器和分立器件),其中七家总部位于美国,三家位于欧洲,两家位于韩国和***地区,一家位于日本。在2018年4月初宣布成功将其总部所在地从新加坡迁至美国之后,IC Insights现在将Broadcom归类为一家美国公司。

今年上半年半导体销售前三名,三星蝉联第一、英特尔居次、SK 海力士位居第三。。(图自: IC Insights)

15 家公司中有 11 家公司在今年实现两位数的增长,有七家年增长率为 20% 以上,包括五大内存供应商三星电子、SK 海力士、美光、东芝/东芝内存和西部数据/闪迪(Western Digital/SanDisk) ,以及 Nvidia和 ST。

前15中还包括一家纯粹的晶圆代工厂——台积电(TSMC),无晶圆厂(Fabless)公司有4家,图中分别用1和2标识了代工厂和无晶圆厂公司。如果把纯代工企业台积电排除在TOP15之外,那么苹果(Apple)将进入这个榜单。对于主要半导体供应商而言,苹果公司在排名中已经名列前茅,即便该公司仅在自己的产品中设计和使用其处理器,没有销售给其他系统制造商。IC Insights估计,苹果定制的基于ARM的SoC处理器和其他定制设备在18年上半年的销售额为35亿美元。

与去年同期相比,前 15 家半导体公司的今年上半年销售额增长至 24%,其中 14 家的销售额皆达 40 亿美元,比去年上半年增加 3 家。

令人意外的是,三星,SK 海力士和美光,在上半年销售年增率逾 35%,英特尔自 2017 第 1 季排名第一,但在 2017 第 2 季以后便失去 1993 年以来领先的地位,取而代之的是三星。

随着 DRAM 和 NAND 闪存市场持续增强,短短一年,三星与英特尔之间的销售年增差距,从 2017 年上半年的 1% 到今年上半年已逾 22%。

值得注意的是,该调查预测 2018 年三星半导体销售额 84% 为内存设备,比去年上升 3%,比前年高出 13%。另外还预测,2018 年三星内存销售将增长 31%,达 700 亿美元。

IC Insights 在前 15 大半导体供应商排名加入代工厂,因为这类排名一直是最佳半导体供应商名单,而非市占排名。而且在某些情况下,半导体销售额是双重计算的。IC Insights认为,它们许多客户都是半导体行业的供应商(供应设备,化学品,气体等),如果报告中不包括代工厂等大型IC制造商,将在顶级半导体供应商名单中留下重大“漏洞”。在《The McClean Report》的4月份更新中,是按产品类型列出的IC供应商市场份额排名,当时这些列表中不包括代工厂。

排名前 15 名家公司还包括纯晶圆代工厂台积电 和 4 家无晶圆厂。若排除台积电,苹果会排在第 15 位。对主要半导体供应商,苹果对自己的产品设计和使用自己的处理器,苹果的 MPU 并未销售给其他系统制造商。

今年 5 月,东芝完成了以 180 亿美元的价格将旗下内存芯片事业售予以美国贝恩资本 (Bain Capital) 领导的投资集团。贝恩虽是最大的股东,拥有东芝内存 49.9% 的股份,东芝随后回购该部门 40.2% 的股权,Hoya拿下剩余 9.9% 的股份。新业主计划在三年内进行首次 IPO,追赶龙头大厂三星。

贝恩财力雄厚,并承诺支持东芝内存维持竞争力以及大型并购交易,预料未来 15 大半导体销售排名,东芝也将急起直追。

由于东芝出售了存储器业务,图中所示的2Q18销售统计包括东芝其余半导体产品(例如,分立器件和系统LSI)和新东芝内存的NAND闪存销售的总销售额。这些销售在2Q18的估计细分如下所示:

•东芝系统LSI:4.68亿美元

•东芝Discrete:3.15亿美元

•东芝内存公司:31.07亿美元

•东芝/东芝内存公司2Q18总销售额:38.9亿美元

半导体产业主要包括集成电路和分立器件两大类,各分支包含的种类繁多且应用广泛,在消费类电子、通讯、精密电子、汽车电子、工业自动化等电子产品中有大量的应用。集成电路是半导体产业的核心,同时也是信息化产业的基础和核心,占整个半导体行业市场规模的80%以上。数据显示,2017年,全球半导体销售额为4124亿美元,同比增长21.76%;中国半导体销售额为1315亿美元,同比增长22.33%,中国地区销售占比近年来呈现不断上升的趋势,由2014年的27.32%上升至2018Q1的32.31%。

集成电路占据半导体主要市场

数据来源:公开资料整理

近年来半导体市场销售情况(亿美元)

数据来源:公开资料整理

2016年下半年半导体销售额增速开始回升,2016年12月,各地区半导体销售增速均开始进入正数区间。截止到2018年5月,全球半导体销售同比增速为21%,其中,中国地区同比增速为28.5%,高于全球增速。代表半导体行业景气度的费城、***半导体指数自2008年末触底后,近年来趋势向上,2018年6月,费城、***半导体指数创下1999年以来的新高,此后,指数小幅回落,呈现高位盘整的态势,半导体行业景气度持续高涨。

全球半导体市场增速变化情况(%)

数据来源:公开资料整理

2017年,我国半导体销售全球占比达到历史新高的32.31%。虽然我国已经成为全球最大的集成电路消费国家,但由于80%的芯片需要从欧美日韩等地区或国家进口,自给率严重不足,2017年逆差额度高达1932.39亿美元,同比增长16.41%。

全球半导体市场份额变化情况

数据来源:公开资料整理

我国IC产业贸易逆差逐步加大(万美元)

数据来源:公开资料整理

半导体设备制造业是集成电路的基础产业,是完成晶圆制造和封装测试环节的基础,是实现集成电路技术进步的关键。集成电路生产线投资中设备投资占比较大,达总资本支出的60-70%左右,所需专用设备主要包括晶圆制造环节所需的光刻机、化学汽相淀积(CVD)设备、刻蚀机、离子注入机、表面处理设备等;封装环节所需的切割减薄设备、度量缺陷检测设备、键合封装设备等;测试环节所需的测试机、分选机、探针台等。其中,晶圆处理设备销售金额占比高达80%左右。

2017年,全球半导体设备销售额达到566.2亿美元,同比增长37.29%。中国半导体设备销售额为82.3亿美元,同比增长27.40%,2005-2017年复合增长率为16.40%,远超同期全球市场4.63%的复合增长率。从半导体设备近年来分地区销售情况来看,中国、日本、韩国和***地区市场占比较高。近几年随着国内新建晶圆厂的增加,我国已经成为全球第三大半导体设备市场,收入占比从2005年的4.05%提升至2017年的14.54%。

全球及我国近年来半导体设备销售额(十亿美元)

数据来源:公开资料整理

近年来半导体设备分地区销售情况

数据来源:公开资料整理

作为信息产业的基础和核心,我国对集成电路行业给予了高度重视,出台了多项鼓励政策并从财政税收、基础建设等多方面支持其发展。此外,随着我国成为全球集成电路主导消费市场,全球集成电路产能向我国转移的趋势明显,我国大陆地区对集成电路配套装备的需求很大。根据报告显示,2018、2019年中国半导体设备销售增速将高达43.50%、46.49%,远超过全球同期10.79%、7.76%的水平,中国有望于2018年成为全球第二大半导体设备市场。

全球及中国半导体设备销售预测情况(十亿美元)

数据来源:公开资料整理

-

2006年上半年全球无晶圆厂IC设计公司排名2008-05-26 0

-

全球10大DRAM厂商排名2008-05-26 0

-

2007年10大芯片厂商排名全新出炉2008-05-26 0

-

三星半导体发展面临巨大挑战2012-09-21 0

-

2016上半年中国半导体产业研究报告2016-06-30 0

-

2016年全球半导体营收排行2016-11-22 0

-

半年狂赚近2千亿,全球半导体会呈现“T”型吗?2018-08-21 0

-

三星布阵Asian Edge 第一岛链再成科技最前线2018-12-25 0

-

新冠病毒对世界半导体影响2020-02-27 0

-

华虹半导体上半年销售收入再创历史新高,未来将为客户提供更优质的服务2018-08-09 2619

-

IC insights:2018年上半年全球前15大半导体厂商榜单揭晓2018-08-21 12718

-

全球半导体企业TOP15,三星拔得头筹2018-08-22 4762

-

2018上半年全球半导体TOP15销售排名:中国榜上有名2018-08-24 5755

-

浅析三星与SK海力士的半导体之战2020-11-19 6544

-

三星、SK海力士和美光2024年上半年稼动率全面提升2024-01-23 394

全部0条评论

快来发表一下你的评论吧 !