2019年将成为智能网联汽车行业爆发元年的三大理由

描述

本文来自国泰君安证券最新微信,本文作为转载分享。

我们认为,政策力度的进一步加大与5G正式商用,将成为自动驾驶与智能网联汽车最重要的产业催化剂,2019年大概率成为智能网联汽车行业需求显著向上的拐点。从受益板块来看,汽车电子厂商、高精度地图厂商与V2X网络服务商将共享产业需求快速增长的红利。

——国泰君安TMT研究团队

4月3日晚间,韩国比美国抢先一个小时,成为世界上第一个开通5G通用网络的国家。

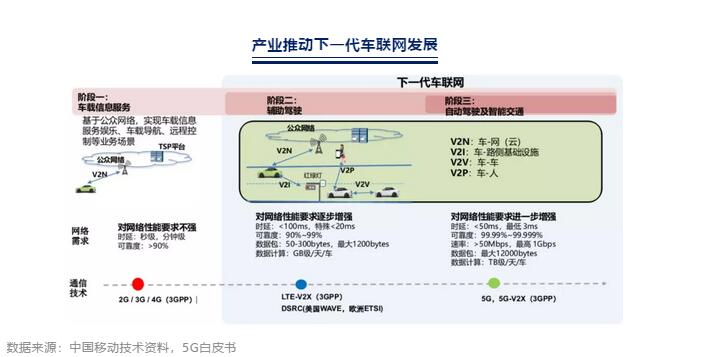

作为下一代通信技术,5G不但将对通信领域影响深远,而且其在高速率低时延方面的优异表现将为车联通信水平带来巨大提升。

国泰君安通信团队此前一直强调2019年是5G建设的元年,而车联网行业是在5G时代必然会成长的新应用场景,国泰君安计算机团队预测2020年大概率将成为智能网联汽车产业首个质变时间节点,国泰君安汽车团队认为自动驾驶技术有望成为汽车行业的下一场行业革命。智能联网汽车发展的基石是汽车电子,根据国泰君安电子团队的测算,车联网与汽车电子产业即将进入高速发展的新阶段,万亿级车联网时代的帷幕已经拉开。

近期,国泰君安TMT四大团队联合发声,重磅推出《智能联网汽车万亿蓝海将启》专题报告,详解5G时代智能网联汽车市场的大爆发和相关产业链的投资机会。

以下为报告摘要,详细内容敬请登陆国泰君安道合APP阅读全文。

理由一:政策扶持开启

2018年12月27日,工信部发布《车联网(智能网联汽车)产业发展行动计划》。

文件指出,车联网(智能网联汽车)产业是汽车、电子、信息通信、道路交通运输等行业深度融合的新型产业形态。我国车联网产业已进入发展快车道,产业规模不断扩大,但关键核心技术、产业生态、法律法规等领域仍存在不足。

此次《行动计划》提出五点主要发展任务:1)突破关键技术,推动产业化发展;2)完善标准体系,推动测试验证与示范应用;3)合作共建,推动完善车联网产业基础设施;4)发展综合应用,推动提升市场渗透率;5)技管结合,推动完善安全保障体系。

《行动计划》还对于阶段性发展目标做了明确表述——

第一阶段,到2020年,将实现车联网(智能网联汽车)产业跨行业融合取得突破,具备高级别自动驾驶功能的智能网联汽车实现特定场景规模应用,车联网用户渗透率达到30%以上,智能道路基础设施水平明显提升。

第二阶段,2020年后,技术创新、标准体系、基础设施、应用服务和安全保障体系将全面建成,高级别自动驾驶功能的智能网联汽车和5G-V2X逐步实现规模化商业应用,“人-车-路-云”实现高度协同,人民群众日益增长的美好生活需求得到更好满足。

清晰的政策导向和产业支持,是智能网联汽车产业进入爆发式发展的重要前提。

理由二:产业拐点来临

仅仅是政策扶持并不足够,产业的发展趋势更为重要。

此前,《智能汽车创新发展战略》中提到“2020年智能汽车新车占比达到50%、高速公路的车用无线通信网络(LTE-V2X)覆盖率达到90%”,我们对整车厂无人驾驶相关布局的跟踪情况佐证了这一点。

在生产端,车企对车联网开始产生浓厚兴趣,车联网前装装车率已在逐步提升。这一方面是由于技术的不断突破,使得硬件成本周期性下降,车企对车联网产品的接受程度快速提高,另一方面,2016年开始,我国自动驾驶领域开始涌现出一批从智能电动车起步的新兴车企,配备前沿车联网功能也成为内资车型体现差异化与竞争力的手段。

如果从汽车行业整体来说,时机也已降临。

通过对时间轴的进一步比对,我们发现汽车行业在追随工业领域最新发展态势和参照手机智能化进程的同时,存在一定的滞后性。

回顾前三次工业革命,实际上是应用机械、电气和信息技术等越来越先进的工具逐步将人力从生产中解放,从而提高生产效率、降低生产成本的过程。

而对于即将到来的工业革命4.0,“互联网”将深度参与到生产过程中去,从而将制造业对劳动力的依赖和生产成本的优化带到一个全新的高度。

同样对于汽车而言,“智能汽车+车联网”=无人驾驶,将带来汽车行业的第四次革命。

理由三:5G助力技术成熟

产业重视的背后,是技术的成熟落地。

车联网未来的终极落地形式是自动驾驶,而通信是自动驾驶的核心要素之一,因为汽车在运行过程中将产生巨大数据量需要实时处理。

目前适用于车联网需求的短程通信标准主要有两类,一种是在欧美等发达国家均有完善架构的DSRC标准,一种是仍在不断完善、尚处部署阶段的LTE-V。

虽然DSRC标准已十分完善,可更快应用于国内车联网产业。但LTE-V在容量、覆盖、高速移动场景、基础设施完备性、更易过渡至5G环境等关键竞争力指标上均有优势,更加契合车联网与自动驾驶场景,从广义车联网视角来看,建立完善的V2X车路协同系统需要高水平网络传输技术作为保障。

我们预计真正自动驾驶将于2025-2030年间实现。从2019-2020年起自动驾驶产业将进入爆发式增长阶段,预计到2020年每辆自动驾驶汽车每秒须传输0.75GB的数据,而当前以4G为代表的网络通信技术尚有较大差距。

全球自动驾驶市场将快速增长(亿美元)

数据来源:数局:智能汽车才是未来——信息图,国泰君安证券研究

与4G主要侧重人与人之间的通信不同,5G形成了端到端的生态系统,具有超高速率、超大连接、超高可靠和超低时延的特点。5G-V2X相比LTE-V2X将在时延、可靠度、速率、数据包大小等方面大幅提高,LTE-V2X可支持辅助驾驶业务,而5G-V2X可以支持自动驾驶业务。

综合看来,我们认为LTE-V大概率将成为国内车联网通信标准,LET-V标准确立以及5G的商用将极大推动车联网与自动驾驶产业的发展。

04

哪些板块会受益?

自动驾驶主要产业链分为传感器、计算平台、自动驾驶系统、汽车制造商、汽车通讯、汽车控制和汽车运营等细分行业。

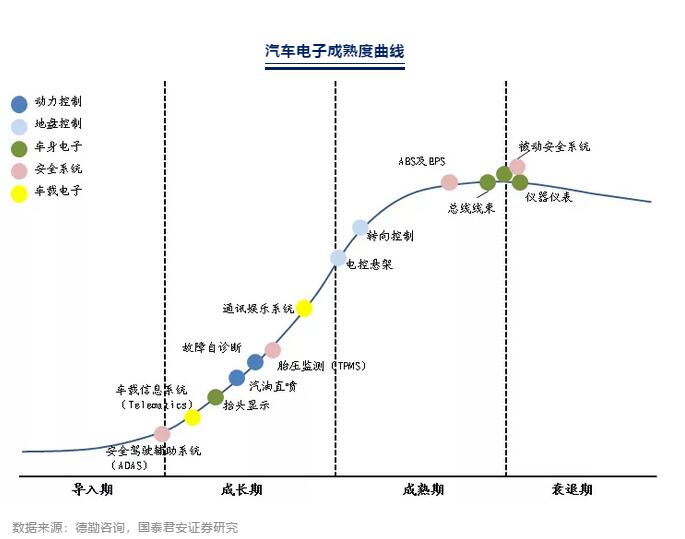

在此之中,可以说汽车电子是智能网联汽车发展的基石。

据MarketersMedia的数据,2015年全球汽车电子市场规模为1844亿美元,预计到2019年全球汽车电子市场规模将达到2800亿美元,2022年达3800亿美元,呈加速增长态势。

目前国内汽车电子厂商与国外厂商存在较大的技术差距,且因为汽车电子供应链的特殊性,国内汽车电子厂商很难进入整车厂的前装市场,追赶速度较慢。近年来,国内企业通过并购与合资快速获得成熟技术和优质客户,打入整车厂商的前装市场,大大缩短了学习曲线。

随着智能网联汽车时代的到来,万亿规模的汽车电子市场业已开启。

智能座舱

对于终端用户来说,座舱电子产品比如显示屏、娱乐信息系统的使用体验,很大程度上会影响到他们对汽车质量本身的感知,随之影响到他们的购买决定。

智能座舱由车载信息娱乐系统、流媒体中央后视镜、抬头显示HUD、全液晶仪表、车联网模块组合成一完整体系,对消费者购车决策起到重要影响。

根据伟世通的数据,未来5年全球整车销售增长率大概每年3%左右,而座舱电子的增长速度将达到8%,到2020年全球市场规模高达432亿美元,其中高端车载信息娱乐系统、高端仪表、Telamatics模块以及集成式HUD的年均增速均在30%以上。

汽车的发展方向是解放驾驶员,智能座舱将为新一代消费者提供更简洁、高效的交互方式,我们判断其必将成为标配,因此智能座舱产业链相关公司将会有发展前景。

传统汽车电子供应链与智能手机供应链存在巨大差别,但智能座舱相关产品消费属性更强,产品结构与消费电子产品类似,现有智能手机供应商完全能满足供应需求。

我们认为A股电子行业上市公司机会主要集中在:芯片、屏幕、摄像头、HUD、V2X。

智能辅助驾驶系统(ADAS)

智能座舱将会带来人车交互的深度变革,而其背后信息(道路预警、盲区检测、疲劳驾驶预警等)的生成,依托是ADAS系统,可以说ADAS系统是开启汽车智能时代的核心。

就ADAS渗透率而言,欧美地区市场接近8%,新兴国家市场占比仅为2%。据PRNewswire测算,未来全球ADAS渗透率将大幅提升,预计2022年全球新车ADAS搭载率将达到50%。

目前中国ADAS整体渗透率很低,根据汽车工业协会的数据,2015年渗透率为15%(单车具备任何一种ADAS功能即算),预计这一比重将在2019年超过50%,呈快速上升趋势。

随着车厂不断导入ADAS功能,同时叠加政府法规的助推,中国ADAS市场将加速成长。预计2017-2019年中国ADAS市场规模分别为275亿元、372亿元、542亿元,增速为34.8%、35.3%、45.7%,呈加速发展态势,预计至2020年中国ADAS市场将占据全球30%的份额。

ADAS市场呈加速发展态势

数据来源:汽车工业协会,国泰君安证券研究

ADAS系统主要由感知层、判断层、执行层和互联层四个层级组成,每个层级都有不同的受益设备商。

感知层:雷达与摄像头融合为趋势,完整的ADAS系统配备至少6个摄像头,2020年全球车载摄像头的市场规模将达94.8亿美元,5年CAGR达37.9%,呈现高速增长态势;

判断层:ADAS产业链中技术含量最高的部分,其核心在于嵌入在芯片中的算法,国内已有公司切入,同时均胜电子等公司已展开了系统集成业务;

执行层:机会主要在传统汽车零部件公司;

互联层:主要由高精度地图和车联网模块构成,后者与智能座舱中需要车联网模块相通,相关公司主要机会在于摄像头、系统集成和车联网模块。

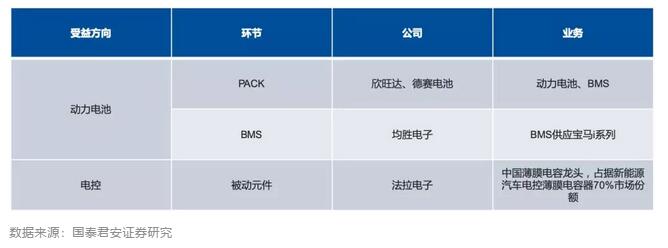

电动汽车行业

电动汽车的供应体系呈现出扁平化的趋势,在众多环节直接向全球各地的供应商进行采购,然后直接在整车制造环节进行集成。因此,新能源汽车供应体系(包括特斯拉)的供应体系更为开放,在产品成本、质量上占据优势的供应商有望直接进入智能网联汽车的供应链。

新能源汽车产业链对下游最大的拉动是动力电池环节,包含材料、电芯、PACK、BMIC、BMS全产业链。从燃油机向电动机的转变,也带来了电控的增量需求,对电子行业公司来说基于在于被动元器件、功率半导体的增量需求。

-

汽车行业PCB测试程序2013-04-30 0

-

汽车行业空调行业检漏用快速连接器2015-06-11 0

-

智能网联汽车,我国汽车工业高端转移的有力抓手2016-04-22 0

-

实现全自动驾驶尚需要众多技术革新之一智能网联汽车介绍2019-07-12 0

-

德州仪器转向微型器件的五大理由2019-07-29 0

-

为什么NOR FLASH仍是汽车行业的优选看了就知道2021-01-05 0

-

由Windows 2000升级至2003/XP的10大理由2010-01-29 1030

-

几大理由:XTREMIO 应用于数据库2016-12-25 483

-

Fibridge-DVP 代替 DVR的七大理由2016-12-26 1085

-

中国智能网联汽车行业发展迅速,市场规模可达千亿2019-10-23 5689

-

百度进军汽车行业,吉利将成为战略合作伙伴2021-01-11 430

-

2019年推动汽车行业发展的主要趋势2022-11-01 294

-

5G和物联网将如何重塑汽车行业?物联网将给汽车行业带来哪些变革?2023-05-16 496

-

你必须自动化SAN环境的5大理由2023-08-29 78

-

艾拉比获评中国智能网联汽车行业优秀核心零部件企业2023-09-28 694

全部0条评论

快来发表一下你的评论吧 !