聚灿光电:LED芯片行业竞争加剧,产品价格大幅下滑

电子说

描述

6月24日消息,聚灿光电发布2018年业绩报告,公司营业收入55871.89万元,同比下降10.02%,实现利润总额861.89万元,同比下降93.25%,归属于上市公司股东的净利润2,037.16万元,同比下降81.48%。

5月20日,深交所对聚灿光电下发年报问询函,询问其毛利率大幅下滑、应收账款大幅增长、存货大幅增长等八大问题。

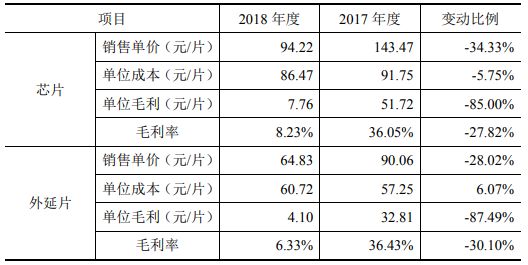

深交所注意到,聚灿光电2018年外延片、芯片产量分别同比增长 27.02%、60.01%,但毛利率分别同比下降 27.82、30.10 个百分点。因此,深交所要求聚灿光电补充说明毛利率大幅下降的原因及合理性,公司的产品竞争力是否发生重大变化。

聚灿光电回答称,2018 年,公司芯片毛利率下降 27.82%,其中销售单价下降 34.33%;外延片毛利率下降 30.10%,其中销售单价下降 28.02%,由此可见,公司毛利率大幅下降的主要原因在于销售单价的大幅下降。

聚灿光电认为,公司毛利率大幅下滑的主要原因在于公司所处行业竞争加剧,从而导致产品价格大幅下滑,毛利率大幅下降,公司上述变动情况与同行业上市公司变动趋势一致,符合行业本年度变化情况,具备合理性。

此外,在行业保持快速增长同时,公司规模和技术得到大幅提高,虽然受宏观环境竞争加剧影响产品价格大幅下滑、受聚灿宿迁建设扩产期及苏州厂区搬迁影响产品成本下降有限,2018 年出现产品毛利率阶段性下滑,但随着聚灿宿迁生产基地的建设投产,公司产品竞争力将得到快速恢复与提升。

报告期末,聚灿光电应收账款账面余额 2.61 亿元,同比增长 44.96%,其中账龄 1 年以内占比 90.19%。

深交所要求聚灿光电补充说明应收账款大幅增长且与营业收入增速变动方向不一致的具体原因、合理性。

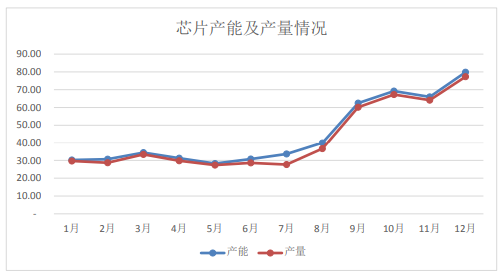

聚灿光电表示,公司应收账款大幅增长且与营业收入增速变动方向不一致的具体原因在于公司宿迁生产基地陆续投产,产能陆续释放,故 9-12 月产能及产量逐步提高,收入占全年比重较高,导致期末应收账款增长快于营业收入的增长,具备合理性;公司按销售合同发货,根据货物签收确认收入,符合《企业会计准则》的相关规定;公司欠款方与公司不存在关联关系;公司应收账款严格按照公司坏账计提政策计提,符合同行业上市公司特点,坏账准备金额计提充分。

报告期末,聚灿光电存货账面金额 2.13 亿元,同比增长 110.64%,报告期内聚灿光电计提减值准备 492 万元。

深交所要求聚灿光电补充说明存货大幅增长的具体原因、合理性,并结合存货的结构、库龄、产品平均售价、毛利率变动以及同行业可比公司情况等,补充说明存货跌价准备计提的过程、依据及合理性。

关于存货大幅增长的具体原因,聚灿光电表示,公司所在行业技术进步速度较快,产品性能不断提升、产品销售价格不断调整,所以一般并不采取签订大额订单模式采购,另外公司宿迁生产基地产能释放也存在不确定性,故公司大额在手订单较少。存货大幅增长的主要原因在于随着公司宿迁生产基地陆续投产,产能及产量大幅增加,故公司原材料备货、在产品及产成品均有所增加,公司产能及产量分月变化具体情况如下:

公司与下游客户一直保持良好合作,所生产产品也均为下游客户需求芯片产品,2019 年一季度实际实现营业收入 19,285.22 万元,较上年同期增长 67.45%,报告期末库存商品基本在 2019 年一季度实现销售。

关于存货跌价准备计提的合理性,聚灿光电表示,公司存货主要包括库存商品、在产品和原材料,其中,库存商品中主要为芯片产品,且库龄基本为 3 个月以内的芯片产品,存在跌价风险小,具备合理性。公司在产品及原材料均用于生产公司芯片产品,该部分通常会在一季度实现生产完成及部分销售,从一季度整体毛利率表现来看,公司该部分产品在期末未计提跌价损失亦具备合理性。

-

基于关联规则的农副产品价格变化规律研究2010-04-24 0

-

LED芯片行业需求继续保持增长2018-06-14 0

-

嵌入式杂志的广告里为什么不写上产品价格?2019-10-29 0

-

首块国产LED芯片将在佛山诞生 产品价格将下降2010-01-13 641

-

价格下跌加剧太阳能市场竞争2010-03-02 537

-

六大led芯片厂商及主流led芯片产品分析2016-08-16 9632

-

TV类显示产品价格下滑一年后有望回暖2018-07-03 665

-

LED芯片产品价格将降低,行业竞争将更激烈2018-08-10 1216

-

照明产品价格不断下滑,全球厂商皆计划降低相关事业营收比重2018-09-27 4140

-

LED市场竞争激烈加剧产业洗牌 深圳市昭城电子发布公司结业通知2018-12-06 2204

-

11月我国3030LED封装产品价格下滑较为明显2018-12-19 1205

-

我国照明LED封装产品价格在4月持续走跌 厂商持续加强开拓利基市场以寻求出路2019-05-16 1460

-

行业竞争加剧,南大光电上半年营收同比下降2.46%2023-08-30 433

-

捷捷微电上调部分MOS芯片产品价格2024-01-18 436

-

生益电子预测2023年亏损,因通讯产品价格下滑及产能未充分利用2024-01-30 221

全部0条评论

快来发表一下你的评论吧 !