高阶HDI和封装基板需求高增长 PCB高端产品加速国产替代

电子说

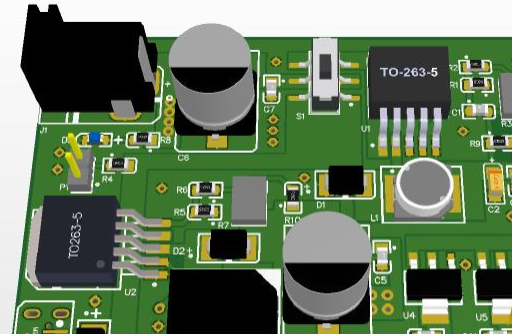

描述

川财证券指出,中国目前以中低端产品为主,有望在高端产品市场实现国产替代,高端PCB产品生产厂商未来发展前景良好。全球高端PCB产品市场由海外企业主导,但由于中国自主电子品牌需求强劲,中国高端PCB生产厂商市场前景可观。通过拓宽融资渠道,加大生产研发投入,持续扩大产能,国内龙头PCB企业在全球高端PCB产品市场份额将不断提升。建议关注国内FPC领导者以及具备SLP量产能力的鹏鼎控股以及具备潜在小批量高阶HDI量产能力的中京电子,具备封装基板量产能力的深南电路、崇达技术和兴森科技。

5G通讯的大力发展与服务器行业的高增长拉动通讯板需求。

据Prismark统计,下游通信行业2018年PCB市场规模为116.92亿美元,2022年将达到137.47亿美元,2017-2022年年复合增长率为6.2%。我们测算无线基站细分领域,2019年全球5G无线基站建设所用PCB市场规模约为133.65亿人民币,2022年将达到峰值451.63亿人民币。2018年服务器市场爆发性增长,带动高层板需求。未来5G建设将进一步扩大服务器需求,促进服务器产品升级,服务器PCB市场有望持续扩大。通讯板业务厂商未来2-5年营收可观。建议关注介入5G基站和终端的生益科技、深南电路、沪电股份和崇达技术。

汽车电动化、智能化为汽车PCB市场带来新的增长空间。

2018年汽车PCB产值为76亿美元,预计2023年全球汽车PCB产值将达101.71亿美元,CAAGR为6%。据估算2023年,传统燃油车PCB产量下降至41.49亿美元,CAAGR为-5%;汽车电动化新增PCB产值为54.37亿美元,CAAGR高达23.61%;汽车智能网联化新增PCB需求为5.85亿美元,CAAGR为10.54%。安全类汽车板生产门槛较高,国内市场竞争较小,生产厂商未来盈利空间巨大。建议关注传统汽车安全控制电子领导者沪电股份和已实现新能源车电机控制系统供货的深南电路。

近年来消费电子不断创新,为消费电子用PCB创造新的成长空间。

Prismark统计,2018年用于消费电子的PCB产值为241.71亿美元,预计2022年将达280.87亿美元,CAAGR为4.2%。细分领域中,智能穿戴设备市场呈爆发式增长,2018年出货量为1.35亿台,2023年将达2.05亿台,2018-2023年CAAGR为23%,带动FPC需求增长。5G也将成为智能手机的新增长点,预计2023年5G手机出货量将达7.25亿台,带动SLP及高阶HDI等高端PCB板需求。以FPC作为主营业务、拥有SLP及高阶HDI生产能力的厂商营收将迎来新增长。建议关注国内FPC领导者以及具备SLP量产能力的鹏鼎控股,国内FPC主要厂商东山精密以及具备潜在小批量高阶HDI量产能力的中京电子。

中国目前以中低端产品为主,有望在高端产品市场实现国产替代,高端PCB产品生产厂商未来发展前景良好。

全球高端PCB产品市场由海外企业主导,但由于贸易摩擦及中国自主电子品牌需求强劲,中国高端PCB生产厂商市场前景可观。通过拓宽融资渠道,加大生产研发投入,持续扩大产能,国内龙头PCB企业在全球高端PCB产品市场份额将不断提升。建议关注国内FPC领导者以及具备SLP量产能力的鹏鼎控股以及具备潜在小批量高阶HDI量产能力的中京电子,具备封装基板量产能力的深南电路、崇达技术和兴森科技。

风险提示:宏观经济低于预期、行业竞争加剧。

【延伸阅读】

5G基站用PCB价量双增 龙头公司今年以来景气度提升

2019年是5G产业开局之年,5G产业的爆发式增长也给PCB领域带来新动能。伴随5G技术迭代,PCB的产品结构也出现分化,当前PCB市场中多层板仍占主流地位。随着电子电路行业技术的迅速发展,元器件的集成功能日益广泛,电子产品对PCB的高密度化要求更为突出,高多层板等高端PCB产品逐渐占据市场主导地位。若从需求量估计,5G基站用PCB价量双增,强势拉动PCB使用需求。沪电股份(002463)、深南电路(002916)、生益科技(600183)等知名PCB上市公司值得关注。

5G基材全面爆发 PCB迎来新增长动能

PCB中文名称为印制电路板,又称印刷线路板,是重要的电子部件,是电子元器件的支撑体,是电子元器件电气连接的载体。

PCB行业下游涵盖了几乎所有电气电路产品,最核心、产值最大的应用领域包括通信设备、计算机、消费电子和汽车电子等。随着人类社会向电气化、自动化发展,PCB的应用范围越来越广,且暂时没有其他替代品。

根据NTI数据显示,2016年,全球PCB企业数量达到2800家之多,中国大陆的企业占了其中一半,再加上本土原材料供应商、专用设备制造商则达到2300家之多。不过,全球排名前十的厂商中数量最多的为台资企业,而大陆PCB厂商总数虽多,但规模小、集中度较低。

此前,对于国内PCB行业而言,企业数量多但营收占比并非世界第一。具体数据显示,2016年,进入百强企业最多的是中国大陆,企业数量达到45家,占全球比重为39.8%;但总营收只有103.62亿美元,占比仅有20.4%。

随着以PCB、集成电路行业的产业转移为代表的新一波全球电子产业产能转移浪潮来袭,大陆厂商迎来增长机会。截至8月31日,电子行业中报发布结束,19H1行业营收9763.76亿元,同比增长13.73%,较去年同期增速持平,增速居前的是以被动元器件和PCB为代表的元件板块。软板、高端高速材料、PCB等5G基材全面布局,受益5G弹性及国产替代确定性强。

5G基站用PCB价量双增

近年来,5G和已然成为带动PCB业务增长新主力。从产品结构来看,当前PCB市场中多层板仍占主流地位。随着电子电路行业技术的迅速发展,元器件的集成功能日益广泛,电子产品对PCB的高密度化要求更为突出,高多层板、柔性板、HDI板和封装基板等高端PCB产品逐渐占据市场主导地位。

从下游应用领域来看,由于PCB产品的应用范围广泛,其周期性受单一行业影响小,主要随宏观经济的波动以及电子信息产业的整体发展状况而变化。PCB总体增速跟随宏观经济。

若从需求量估计,5G基站用PCB价量双增,强势拉动PCB使用需求。国盛证券预计,根据对4G以及5G的对比,从基站数量来看5G基站或将是现在4G基站的1.1~1.5倍,同时微站数量的建设或将超过900万站。同时预计5G基站的PCB价值量约为12500元,是过往4G基站所用的约3倍。

海通证券电子行业研究判断,在未来的一段时间内,多层板的市场份额仍将是市场首位,为PCB产业的整体发展提供重要支持;柔性板、HDI板和封装基板等高技术含量PCB占比将不断提升,成为市场发展的主流。

PCB龙头今年以来业绩喜人

A股不少PCB龙头今年以来业绩增长加速。沪电股份主要为华为生产基站等产品的PCB板。由于5G的基础设施建设还没有全面开展,2018年本来是运营商投资较少的年份。到了5G元年2019年,沪电股份的业绩逐步兑现。据2019年一季报,公司通讯市场板业务一季度营收约9.70亿元,同比提升约25~30%,毛利率27.50%,同比提升超5个百分点。

除了华为,其实沪电股份还有一个不可忽视的大客户,那就是思科,思科作为全球最大的通讯产品供应商之一,是华为在通信领域最大的竞争对手。

深南电路是一家2017年新上市的老革命,如今是PCB的领军企业之一。据2018年Prismark一季度报告显示,深南电路位列全球PCB企业第21名。

据2018年年报,PCB产品结构优化抵消南通厂产能爬坡的不利影响,毛利率同比提高0.71个百分点。封装基板营收同比增长25.52%,毛利率29.69%,同比提升3.5个百分点,主要受益于指纹类及射频模块类产品快速增长及占比提升。通信领域产品需求增长助力电子装联营收同比增长27.08%。

深南电路8月公布的2019年中报显示,其营业收入47.9亿元,同比增长47.9%;归属于上市公司股东的净利润4.71亿元,同比增长68.02%。客户认可度再提升,深南电路前五大客户占比40.77%,也是连续六年蝉联华为“金牌核心供应商”。

还有生益科技,2019年上半年时,生益科技销售的覆铜板数量同比增加4.02%,销售的半固化片数量同比增长2.13%,但该两大产品的合计销售收入同比下滑2.32%,同样出现了产品量升价跌的现象。

值得注意的是,虽然产品单价有所下滑,但生益科技覆铜板和粘结片业务的毛利率是上升的,同比提升4.4个百分点至22.96%。毛利率提升的主要原因是原材料成本的下降以及单位制造成本控制得当,且叠加公司上半年有部分5G高频覆铜板产品出货。

-

这才是高密度板的正确打开方式,高可靠性HDI板!2020-10-22 8621

-

封装热潮带来芯片荒,陶瓷基板一片难求2021-03-09 876

-

芯片荒半导体封装需求激增,斯利通陶瓷封装基板供不应求2021-03-31 1044

-

国产替代浪潮已至,高端晶振需求即将爆发2023-02-17 280

-

MLCC行业:下游需求趋势长期向好,高端产品国产替代空间广阔2023-03-30 1859

-

PCB行业景气周期的增长点:5G、汽车电子和国产替代2018-02-05 1169

-

需求迫切的医疗器械产品上市 加快了高端医疗器械国产化替代的步伐2019-04-22 2689

-

用于高密度基板和细分功能的HDI产品2019-07-29 2751

-

PCB基板材料发展有什么特点2019-11-23 4109

-

HDI基板中的串扰怎么避免2019-09-14 3583

-

日韩PCB厂商要把生产重点转至IC基板?2021-03-30 4204

-

PCB的增长点有哪些?2023-06-25 1211

-

国产替代加速推进.zip2023-01-13 410

-

什么是HDI?PCB设计基础与HDI PCB制造工艺2024-07-22 12242

-

PCB HDI产品的介绍2024-10-28 2055

全部0条评论

快来发表一下你的评论吧 !