从币安平台币BNB窥探区块链世界价值捕获

电子说

描述

加密世界还很早期,整个行业都还处于构建的初级阶段。在这种情况下,有哪些赛道正在捕获价值?捕获价值的量级有多大?蓝狐笔记简要梳理一下加密行业的整体价值捕获情况,从中窥见加密行业不同赛道的价值捕获现状,尤其是代币的价值捕获概括。

1.交易所

从加密行业现有的格局看,早期最主要的应用场景是交易。这使得交易所成为整个加密领域最大的价值捕获者,由于交易深度和流动性的原因,交易所还具有网络效应,这也是为什么虽然加密交易所众多,但绝大多数的交易量还是集中在几家顶级交易所。

在目前的加密领域,交易所捕获了多少价值?BNB是交易所价值捕获的一个典型案例。BNB捕获了交易的费用,也就是随着交易量的增加,其捕获价值的量级也会随之增加。前几天币安销毁了2,216,888个BNB,价值3,880万美元,也就是将这些BNB代币从流通中移除出去,从而提升其价值。这次BNB的销毁代表了币安交易所生态2019年第四季度的价值捕获,其中包括现货、保证金、期货等业务活动。这一个季度的价值捕获级别,在当前的加密行业,很少有项目能够达到。按照2019全年看,BNB代币销毁的总价值近1.15亿美元,就目前的价值捕获而言,交易所处于食物链的最顶端。

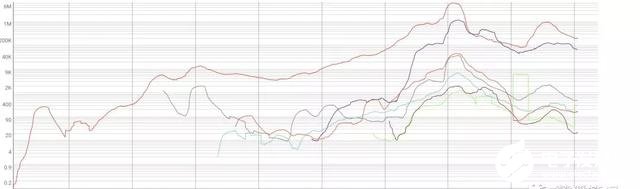

(数据来源:币安)交易所之所以能捕获这么大的价值,很大程度上在于其网络生态效应。以币安为例,它从现货开始其业务,聚集了足够规模的交易用户。当有足够的用户,它开始提供更多的服务,而这部分用户对这些服务也有天然的需求。比如,在2019年,币安推出了保证金交易、借贷、期货等业务。这些业务满足了原有用户的更多需求,同时也吸引了新用户。这些产品和服务本质上更立体地满足了交易用户的需求。这一点从币安推出期货交易所可以看出,币安的期货交易一开始推出的只是比特币期货合约交易,随后逐渐扩展到多个代币的永久合约。从交易量上看,币安的期货日均交易量已经超过了现货的日均交易量,也就是说,未来BNB捕获价值不仅有现货的交易量还有期货的交易量,且这部分的空间更大。除了期货,交易所还可以提供PoS链的Staking、加密资产托管等服务,这些也是未来重要的加密业务版图。谁聚集了用户,谁有网络生态优势,谁就有机会提供更好的一站式服务,并由此捕获更大的价值。(图表来源:MESSARI,随着币安推出期货等业务,价值捕获也随之上升)

随着交易规模的增大,代表其交易活动的BNB也随之捕获了价值,因为它有交易费用作为支撑,虽然跟传统的估值模式不同,但一定程度上也可以用“贴现现金流”的模式大概估算其价值捕获的量级。当然,长期看,BNB的价值捕获会跟更多的用例挂钩,这个与其Binance Chain、DEX、各种场景用例相关,这些用例跟BNB的集成会让其获得更多效用,包括其稳定币BUSD在Binance Chain上锚定美元发行,这有利于其交易费用的捕获。

从以上的案例可以看出,交易所在捕获价值方面,在目前的阶段,主要由交易规模支撑。考虑到当前的交易规模还处于初级阶段,随着整体市场的攀升,估计交易规模还有较大的上升空间。此外,交易所具有网络的生态效应,它可以利用其高粘性的用户生态,构建去中心化的公链、去中心化的交易所等业务,逐渐向加密公共基础设施转变,从而让其代币可以捕获更大的网络价值,当然这不是目前最重要的捕获方式,而是可持续的捕获方式。

2.DeFi

DeFi是2019年加密领域新的发展趋势,也是难得的新亮点。这一年涌现出了MakerDAO、Synthetix、Compound、Uniswap、dYdX、Kyber等DeFi项目,它们分别捕获了一些价值。

首先来看,MakerDAO的系统代币MKR捕获的价值。截止到蓝狐笔记写稿时,MKR捕获的稳定费为2,756,625美元,销毁的MKR总量为11,202个。考虑到其业务的主要发展是在2019年,其捕获价值的量级也可以理解,跟交易所,如币安的1个多亿美元相比,还处于较初级的阶段。当然,DeFi发展还早期,随着DAI用例的增加,后续MKR捕获的费用也会随之增加。

Synthetix从2018年12月发展到现在(截止到蓝狐笔记撰稿时),产生了5,692,938美元的费用,这是目前为止DeFi领域捕获费用最高的项目。Synthetix的费用主要来自于合成资产的交易费用。这从另外一个侧面也说明,即使是DeFi领域,交易领域也是最大的价值捕获者,尽管它跟中心化交易所相比规模还很小。

在DeFi项目中,捕获费用不错的还有Uniswap和Kyber等。Uniswap的流动性提供商一年内捕获的交易费用在120万美元左右,具体可以参考蓝狐笔记之前的文章《一文读懂Uniswap》;Kyber捕获的费用接近于100万美元,具体可参考蓝狐笔记之前的文章《Kyber的淡出与起势》。

从目前DeFi主要项目捕获的价值来看,捕获价值最多还是交易和借贷两个领域,交易以Synthetix、Uniswap等为主,而借贷以MakerDAO和Compound为主。不过,从目前看,整个DeFi领域捕捉的费用规模还很小,一年加起来捕捉的总费用不到1000万美元,不及币安交易所捕获费用的10%。

就目前捕获的费用来说,DeFi在整个加密领域规模还无法占据主要位置,当然,DeFi充分展示了潜能,未来会有更大的发展,尤其是合成资产等衍生品领域。

3.公链

公链捕获的费用,以交易费用为主。以2020年1月22日的日交易费用看,其中比特币的交易费用为20.7万美元左右,而以太坊的交易费用为6.9万美元左右,而排名第三位的莱特币仅为500美元,ETC和DASH为317美元和164美元左右。从交易费用的捕获来看,除了比特币和以太坊有一定的规模外(EOS和TRON此处无统计数据),其他的公链在交易费用的捕获上几乎可以忽略不计。比特币2019年捕获的交易费用大概1.5亿美元左右。

从以上公链的交易费用捕捉方面,币安2019年销毁的BNB总费用跟比特币全年交易费用处于同一量级。

4.挖矿

加密领域最后一个可以捕获较大价值的领域就是挖矿,2019年矿工的挖矿总收入大概在50多亿美元。

不过挖矿更像是将能源存储为价值的过程,无法形成用户的生态网络效应。随着2020年5月比特币奖励减半的到来,其价值捕获会面临挑战。除非价格上升,否则矿工将面临更大的竞争考验,就其对整个行业的潜在深层影响来说,这可能是整个加密领域2020年最重大的事件之一。

此外,随着ETH2.0的到来,以及其他PoS链(如Tezos、ATOM、EOS、Harmony等)的逐步成熟,Staking也会捕获一部分价值,不过这部分区块生产者也会面临交易所的竞争,由于交易所托管了用户的大量资产,一旦交易所切入,也会捕获其中的一部分价值。就目前看,交易所在整个加密领域的价值捕获中,处于有利地位。

目前看,只有一个可能才能打破交易所在价值捕获方面的压倒性优势,就是公链生态的极大丰富,在公链的基础上产生无数的dApp,不仅有DeFi,还有游戏、物联网、社交等众多场景,且其实际总用户达到亿级以上。在这种情况下,公链的原生代币可以捕获两个方面的价值,一个是作为经济带宽的价值,各种dApp使用原生代币做为质押资产完成各种业务场景的需求,还有就是基于公链活动产生的交易费用。如果能实现这一愿景,公链有机会达到亿万美元规模的市场,公链也由此有机会成为加密领域最大的价值捕获者之一。

从目前看,公链不仅需要解决扩展性问题,也需要解决产品和市场契合的问题,这绝非一年两年能完成的事情。

结语

从以上看,当前加密领域能够捕获价值的赛道主要有交易所、DeFi、公链、挖矿。还有一些没有提到,例如预言机等赛道,不过其捕获的价值量级还不是很大,暂且略过。如有重大忽略,欢迎留言指正。

在这些捕获价值的赛道中,目前捕获最多价值的依然是交易所,从币安公开的数据和销毁的BNB总量来看,交易所可以直接捕获基于交易规模的价值。跟PoW挖矿的矿工不同,交易所的价值捕获还可以通过代币(如币安的BNB)来捕获,可以通过交易实现溢价,并形成社区。

交易所还有一个优势就是它具有产品和市场的契合,交易是整个加密领域最大的需求,这导致交易所聚集了最大规模的用户群体,这部分用户群体的单用户贡献的价值相对较高,除了现货交易,还可以扩展到借贷、期货等,甚至扩展到公链、DEX等领域,这让交易所可以获得生态优势,这些生态优势通过代币串联起来,可以形成整体协同的价值捕获能力。

-

从社区看区块链发展2018-01-04 0

-

什么是区块链 区块链有什么用2018-03-26 0

-

区块链不是泡沫 马云或将创造新的神话2018-05-18 0

-

区块链前景:数字资产交易所交易模式2018-08-14 0

-

大量币圈微信公众号被封,区块链未来的发展如何2018-08-23 0

-

看好区块链的原因2018-08-31 0

-

GeekWallet SDK助力区块链技术在行业中实际应用2018-11-16 0

-

区块链软件开发公司谈未来区块链的主要应用方向2018-11-22 0

-

区块链不止是炒币2018-12-04 0

-

区块链钱包系统开发商多币种钱包APP盈利方式2019-07-22 0

-

《区块链+从全球50个案例看区块链的应用与未来》高清pdf2020-03-13 0

-

区块链数字货币交易所,数字货币交易所系统开发云之梦2020-05-08 0

-

区块链钱包软件开发,区块链钱包源码搭建2020-05-26 0

-

什么是区块链?比特币跟区块链什么关系?2021-05-17 0

-

如何捕获平台币BNB的价值2019-08-08 1209

全部0条评论

快来发表一下你的评论吧 !