全球显示面板市场价格开始变化,液晶电视面板出货规模减少

电子说

描述

集微网消息 2020年开春,在新冠肺炎疫情的影响下,面板上游原材料供应短缺,导致LCD面板产能利用率下降,面板供给缩减让2月电视面板的涨幅加剧。而随着海外地区疫情超预期发展,将可能加剧面板供应紧张的局面,并导致价格持续上行。

除了面板价格上涨之外,三星、LGD等企业减少或关闭旗下LCD液晶面板厂等举措,降低了液晶面板产能,而全球面板的需求还在持续增长中,预计下游订单或将会向大陆的京东方、华星光电等厂商转移。可见,在韩国以及中国***面板厂商调整产能策略下,全球显示面板市场格局或将改变。

LCD面板稼动率下降 TV面板价格涨幅加剧

疫情之下,大多数企业延迟开工以及封闭式管理所造成的物流交通中断,导致位于国内的显示产业链厂上下游陆续出现断料、缺工等问题,对于面板价格变化也开始造成影响。

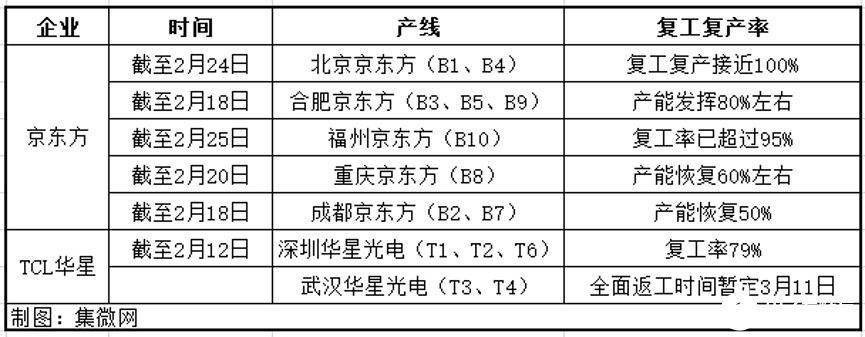

以京东方与TCL华星为例,受到材料供应短缺以及人工复工率不高的影响,这两家企业2月份未达满载生产,产线稼动率有所下降。此外,韩国三星、LGD、维信诺、深天马、惠科等面板厂稼动也受到冲击。

根据群智咨询调查,面板厂前段Array段玻璃投片并未受到疫情影响而大幅减少,一季度各家稼动率略有下调。但受复工推迟,物流受限及原材料紧缺的影响,对面板厂后段生产影响较大。预计2月份全球液晶电视面板的产出数量较原计划下降13.8%。

NH Investment & Securities分析师也指出,新冠肺炎疫情影响中国LCD厂的产能利用率,估计2月份全球LCD厂的平均产能利用率为70%、低于先前预估82% 。2月份全球LCD生产将较原先预期萎缩至少12%。

从面板厂出货来看,因2月面板后段产能损失较为严重,将对一季度面板出货产生较大影响。而随着复工率及材料供应的恢复,预计3月面板产出状况将大幅好转。根据群智咨询数据测算,预计2020年一季度全球液晶电视面板的出货规模较疫情前预测减少3.6%。

尽管疫情也导致TV整机需求锐减,但韩厂产能退出的预期存在,且有较多全球性大型体育赛事的拉动,今年全球的供需可能都是处于一个偏紧的状况。据行业人士透露,中国整机厂商并没有减少面板备货需求,一季度全球TV面板的备货需求依然维持强劲。

由于2月份产能大幅度减少,面板产业也出现涨价的趋势。据一些整机工厂的相关人士透露,2月份京东方BOE工厂开出的部分显示器屏出货报价,比年前的价格出现暴涨。尤其是BOE的IPS技术玻璃,几乎所有尺寸型号,报价都比年前大幅涨价10元,而且是针对哪些年前有预定的客户,如果之前没有采购计划的,直接无货可供。

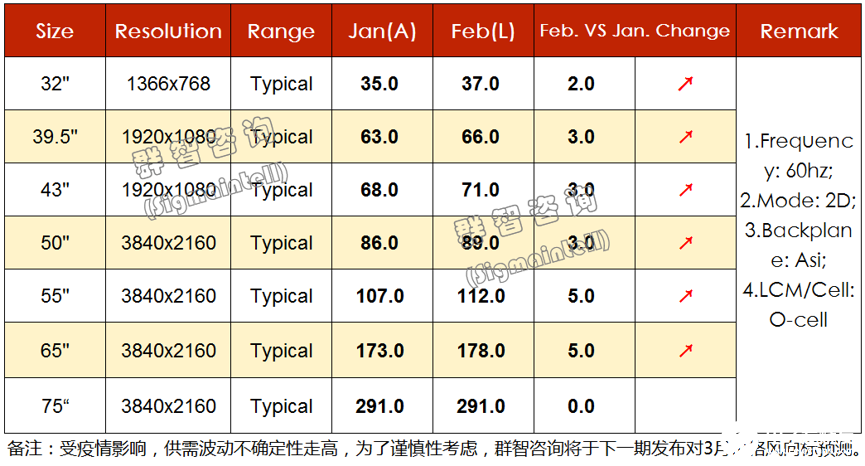

2020年2月下旬TV面板价格涨幅(数据来源:群智咨询)

群智咨询表示,受新型冠状病毒疫情的影响,复工延迟及上游材料供应不足导致“春节”后面板厂短期供应较预期减少。而需求端,海外市场受“赛事”需求拉动,备货需求强劲;国内市场虽然1~2月整机销售惨淡,但2月面板备货需求暂无明显调整,进而导致全球液晶电视面板供需关系短期趋紧。同时,面板厂商亟待价格回升改善获利,在短期面板供需趋紧的带动下,群智咨询预测,2月面板价格涨幅有望扩大,3月维持上涨的趋势。

一位业内人士也对集微网表示,“目前供应链复工情况以及零部件短缺的状况并未有特别明显的改善,LCD TV面板快速上涨趋势将会持续到3月份。后续面板涨价趋势要看上游材料供应情况以及韩国面板厂商关停LCD产线的节奏。”

总体来看,LCD面板价格上涨,既有疫情影响下的短期供应减少的原因,更重要是面板产能结构调整、产业合理回调的原因。随着日韩面板厂商减产或关停产线,中国面板厂商将迎来新的机遇。

面板行业格局渐定 大陆企业话语权提高

自2017年2季度以来,电视面板价格已经连续下跌近10个季度,部分型号面板价格已经跌破现金成本。随着价格的持续下跌,各面板厂的盈利能力不断下滑。

在面板价格下跌的情况下,LGD、三星显示、群创光电、友达光电、华映科技等面板厂商在2019年均出现经营性亏损现象。在持续亏损、多做多亏的压力下,韩国和中国***地区面板厂商率先调整产能。

据了解,LGD将在2020年底关闭其韩国本土LCD TV 面板产能,仅保留广州产线(产能210K/月)。同时,三星也计划于2021年底前关停其所有的LCD TV产线。另外,友达、华映、松下等厂商也纷纷减产。

据知情人透露,未来即使是价格回涨,三星与LG也不会再复产。因为即使涨价,如果复产会导致行业景气度下降,复产的意义也不大。此外,韩国的本土订单在往大陆转。目前三星、LG电视面板自用的比例在50%到60%左右,明年可能会降低到30%左右,一旦转移以后,未来要再回到韩国基本也不可能,这里会涉及产业链和商业信誉等问题。

而***面板厂商在TV面板领域已经没有存在感,目前其产能大部分转到非TV领域,包括车载、电竞等高端领域。

在中国国内厂商方面,LCD产能扩张也已经接近尾声。今年的产能主要来自于京东方的武汉10.5代线(120K/月)和惠科的绵阳8.6代线(120k/月),再往后,除了华星光电的T7的11代线以及惠科H4、鸿海广州二期之外,更没有新增产能。

业内人士指出,随着韩国厂商的退产和大陆产能进入投放尾声,面板或迎来长周期的涨价趋势。短期内,TV整机厂正在加大面板备货力度,备战销售旺季,而面板厂商则受制于上游材料企业开工率不足,供不应求态势将持续,短期内价格还将一路走高。中长期看则需关注韩国厂商韩厂退出节奏以及超高清屏幕发展趋势。

从全球LCD面板产业市场竞争格局来看。过去几年伴随着国产厂商的大幅扩产,LCD行业竞争格局发生巨大改变,BOE和华星光电份额大幅提升,同时韩国和***地区份额下滑。随着韩系以及我国***地区面板厂商缩减LCD产能,面板产业集中度有望进一步提升,未来京东方和华星光电市占率之和有望超过50%,产业波动性将大幅减弱。

在液晶面板产业格局渐定的局面下,大陆面板企业地位将不断提高,也拥有产品议价的话语权,可以保持面板产品的盈利状态,同时也给面板厂商带来丰厚的利润。

-

2010年液晶电视面板市场恢复增长2010-02-09 845

-

面板-选择液晶电视时不可忽略的问题2010-02-11 456

-

液晶电视面板厂商2012年出货目标成长19%2011-11-04 659

-

2011年液晶电视面板出货首次下滑2011-11-19 1014

-

2018年全球液晶电视面板出货量排名2019-01-19 24981

-

京东方首度拿下全球液晶电视面板以及液晶显示屏面板出货王宝座2019-02-20 6972

-

随着面板价格逐步触底 全球液晶电视面板市场供需缓解2019-11-08 739

-

国内液晶面板出货量递增 价格也保持持续上涨趋势2019-12-10 1237

-

受疫情影响 液晶电视价格一直下降2020-02-28 1023

-

全球电视市场复苏,大型液晶显示器面板价格创下新高2020-08-18 1055

-

液晶电视面板供应量或将再次减少?2020-10-16 1938

-

全球十大电视制造商计划在2021年购买2亿块液晶电视面板2020-11-04 3349

-

全球1月液晶电视面板厂出货排名2021-03-04 3548

-

液晶电视面板平均尺寸首破50吋2023-07-28 813

-

LG显示明年LCD电视面板出货增长50%至1200万片2023-11-24 1154

全部0条评论

快来发表一下你的评论吧 !