全球显示器整机市场2019总结和2020年预测分析 经济格局不确定性进一步增强

光电显示

描述

2019年全球政治经济格局的不确定性进一步增强,贸易保护主义、单边主义、地缘政治冲突、民粹主义活动等对全球政治经济秩序形成一系列挑战。据国际货币基金组织(IMF)最新数据显示,2019年度全球GDP增速仅为2.9%,较2018年下滑0.7个百分点。全球经济增长减速,消费需求下滑,供应链动荡。面对宏观层面的共性挑战,群智咨询(Sigmaintell)数据显示,2019年全球显示器整机市场出货规模达1.3亿台,与2018年同比基本持平,略有下滑。

注:以上数据不含一体机(AIO)出货量。

规模篇

不确定性增强,市场应激状态调整

群智咨询(Sigmaintell)认为,2018年~2019年全球显示器整机市场出货规模能持续超过1.3亿台,并不意味着显示器市场需求逆势向好,而是处于供应链基于贸易摩擦的不确定性而产生的应激性增长状态。结合2019年全球显示器市场的具体情况,可以辨析其与2018年应激性增长的不同之处:

1. 市场应激性影响减弱。从贸易摩擦对消费电子行业的影响来看,2019年所面临的形势较2018年更为严峻,在美国所公布的3000亿加征关税清单中,消费电子产品名列其中。但从品牌心态及其在前三季度的出货规模来看,供应链对上述因素所产生的应激性反应减弱,拉货行为并不及2018年同期。这一变化通过前三季度的出货数据表现出来,群智咨询数据显示,2019年一季度到三季度,全球显示器整机出货规模同比下滑3%,而2018年同期的出货规模则同比增长11%。由此可见,显示器供应链在面对不确定性增强的市场环境时,已经逐渐调整状态。供应链的及时调整有助于显示器产业迎来新一轮的结构升级。

2. 四季度市场环境趋于稳定,需求好转。群智咨询(Sigmaintell)数据显示,2019年四季度全球显示器出货量为3380万台,同比增长9%,而2018年同期的出货规模为3110万台,同比下滑8%。这一变化主要受四个方面的影响:

(1)关税谈判基本落定,市场环境趋于稳定。2019年10月份,在新一轮的中美贸易磋商中,关税谈判取得突破性成果,美国宣布停止对原定于2019年12月份加征关税清单中的商品加征关税,且9月份已加征关税的商品关税也有可能进行调整。这一消息预示中美贸易摩擦的阶段性中止,为动荡不安的市场环境注入强心剂。

(2)市场应激状态调整,品牌库存较2018年同期改善。前三季度品牌拉货积极性不及2018年同期,因此到三季度末库存情况也较2018年同期更为健康。

(3)全球显示器整机价格下滑,带动消费需求。受面板产能结构调整的影响,2019年显示器面板供应量增长,面板价格下滑明显,带动整机价格也明显下滑。如下图所示,首先,总体均价呈现下滑态势,2017年均价为107美元,2018年为103美元,2019年为100美元。值得注意的是,这一下滑趋势是在2019年大尺寸化趋势以及结构升级加快的前提下出现的。其次,主要尺寸均价呈现下滑态势,尤其是大尺寸均价下滑幅度较大。2019年21.5英寸均价下滑5美元,而23.8英寸和27英寸的均价下滑幅度分别为9.94美元和13.81美元。价格下滑叠加产品升级,有助于提高消费者的购买需求。从市场反应来看,也是如此,2019年欧美市场的“黑五”大促以及中国市场的“双11”大促均取得了同比增长的成绩。

(4)结构性机会赋力,主力区域市场增长。从全球显示器整机市场分区域数据来看,中国、北美和欧洲是三大主力区域。2019年,这三大主力区域市场同比均有增长,市场份额均有提升,共同占比也攀升至80%。主力区域的市场增长为全球显示器整机市场的规模稳定奠定了基础。就增长动力来看,北美市场的增力主要受其商用市场需求扩张和关税摩擦影响,头部品牌在北美地区出货更为积极;中国市场的增力主要来自于消费市场,尤其是电竞、曲面、高分、宽屏等细分市场的增长;欧洲市场的增力也同样如此。

结构篇

综观2019年全球显示器整机市场的结构变化,可以指向三个方面:一是制造端代工厂格局变化,二是品牌端格局变化,三是产品端结构变化。具体来看:

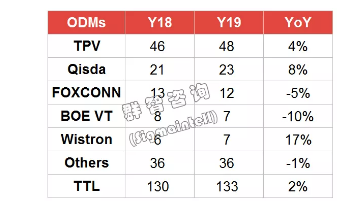

1. 制造端供应链调整,代工厂格局发生变化。群智咨询(Sigmaintell)数据显示,2019年全球代工厂总出货规模为1.33亿台,同比增长2%。从代工厂格局来看,主要趋势为冠捷(TPV)和佳世达(Qisda)强化头部地位,二者的市场份额提升至53%。纬创(Wistron)增长明显,同比增幅达17%。而富士康(Foxconn)和高创(BOE VT)则有不同程度的下滑。

TPV 2019年总出货量为4800万台,同比增长4%。其增长动力主要来自两个方面:首先,TPV系自有品牌AOC和Philips凭借面板资源的支持和成本优势,二者的出货都很积极,在中国及欧美市场均有成长;其次,头部品牌Dell/HP/Lenovo与TPV一直保持稳定的合作关系,而这三者也是2019年的主力成长品牌。

Qisda 2019年总出货量为2300万台,同比增长8%。Wistron总出货量700万台,同比增长17%。此二者的增长均离不开Dell与HP的合作加持。与此同时,Dell/HP减少了与Foxconn的合作,其他品牌对BOE VT的合作也有减少,这种供应链关系的变化使得Foxconn与BOE VT均出现同比下滑的情况。

Y2018-2019全球显示器整机市场分代工厂出货规模与变化趋势(Msets,%)

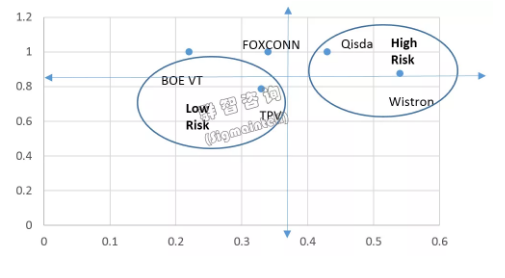

上述变化与供应链针对贸易摩擦所进行的调整相关,主要表现为:在贸易摩擦中面临高风险的代工厂倾向于向外转移产业链,以回应海外品牌的需求。群智咨询(Sigmaintell)研究发现,Qisda/Wistron在贸易摩擦中处于高风险区,Foxconn/TPV/BOE VT相对处于低风险区。从各代工厂在2019年的具体调整策略来看,Qisda和Wistron也更为积极地向***地区转移部分大尺寸产能,满足海外客户的转产需要,也强化了彼此之间的合作关系。

中美贸易摩擦对主要代工厂的风险研究

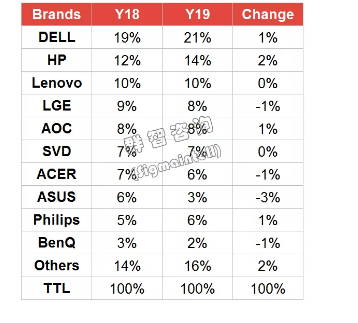

2. 品牌格局发生变化,马太效应增强。群智咨询(Sigmaintell)数据显示,2019年Dell/HP/Lenovo进一步强化了三者的头部优势,共同市场份额从2018年的41%提升至44%。TPV系品牌市场份额亦有提升,从2018年的12%提升至14%。韩系和台系品牌有不同程度的下滑。具体来看:

Dell 2019年总出货量为2700万台, HP总出货量1800万台,同比均有小幅增长。

Lenovo 2019年总出货量为1300万台,同比小幅下滑2%。这一下滑主要受中国商用市场一、二季度需求下滑影响。在Lenovo的市场分布中,中国商用市场的占比高达5~6成。受中国宏观经济下行影响,2019年中国商用市场的需求有所下滑,尤其是上半年。下半年受安可政策拉动,市场回暖,但总体规模上仍呈下滑态势,从而影响了Lenovo的出货表现。

TPV系品牌2019年总出货量超过1800万台,同比增长12%。中国市场为TPV系品牌的主力市场,AOC和Philips2019年在中国区市场均获得了6%的增长,且在欧美电竞市场也取得了较大成长。

受TPV系品牌增长的影响,韩系品牌在欧美电竞市场失利于价格竞争,加之本身的策略调整,使其在2019年出现不同程度的下滑,LGE 2019年出货量1000万台,同比下滑13%,三星 2019年出货量900万台,同比下滑5%。而台系品牌不论是在中国区市场,还是在欧美市场,均受到了TPV及韩系品牌的挑战与压制,2019年下滑幅度均较大。

上述品牌格局变化也揭示出不确定性环境下品牌竞争会强化马太效应。头部品牌具有稳定的供应链条件、强势的话语权、高度的品牌影响力与完善的风险应对机制,种种因素使其在风险放大的条件下,可以作出更有效的决策和调整来规避与应对市场风险。在优胜劣汰的市场竞争中,进一步也能蚕食更多的市场份额。

Y2018-2019全球显示器整机市场分品牌出货占比(%)

3. 产品结构调整,23.8英寸份额超四成

受面板成本下探、显示面板产能去化、大尺寸需求增长以及新技术应用拉动等多因素的影响,2019年全球显示器整机市场尺寸结构向大尺寸升级的趋势加快。群智咨询(Sigmaintell)数据显示,2019年23.8英寸已经成为绝对主力尺寸,其市场份额从2018年的38%大幅提升至43%。27英寸段的市场份额亦有增长,从2018年的10%提升至12%。同时,受电竞及宽屏等应用带动,27英寸以上大尺寸的市场份额也提升至7%。受商用市场需求下滑以及大尺寸显示器价格降幅较大的影响,21.5英寸及以下小尺寸的市场份额出现明显下滑,其占比从2018年的45%下滑至37%。

Y2017-2019全球显示器整机市场尺寸结构(%)

预测篇

2020年市场预测:市场规模回落,结构性机会盘活存量,疫情影响供需

在贸易摩擦阶段性停止的前提下,全球显示器整机市场面对环境不确定性状态时的应激性反应会进一步趋弱。同时,针对贸易摩擦所蕴含的风险,显示器产业链的调整已经在2019年有所推进。上述举措会再度降低显示器整机市场应激性增长的可能性。受此影响,群智咨询(Sigmaintell)认为,2020年全球显示器整机市场将会回落至2018年之前的常态,叠加疫情影响,同比将会继续下滑。在此前提下,从长期来看,市场仍需把握结构性机会,如电竞、高分、宽屏及曲面等;从短期来看,一季度市场风险主要来自于新型冠状病毒疫情。

1. 结构性机会盘活存量。纵观历年来全球显示器面板的供应规模以及整机出货规模变化趋势,不难发现,受技术与显示应用迭代的影响,从2012年开始在经历了多年的衰退期后,全球显示器市场从2017开始进入了规模相对稳定的存量市场状态,2018~2019年受宏观环境不确定因素的影响出现应激性增长,这种增长将于2020年回落,市场重新回归存量状态。存量市场难以实现量的增长,市场活力在于把握结构性机会,用结构性机会作为新的增量来盘活存量。

从2019年的市场趋势来看,电竞市场的增长最为快速,立足于庞大的游戏用户人群与繁荣的游戏产业,电竞显示器在技术、成本、渠道、销售等多个层面都实现了互通,其技术定义的精准度、产品精细化程度、消费者认知度、市场渗透率都有了显著提升。群智咨询(Sigmaintell)认为,2020年电竞在全球显示器市场的渗透率将会进一步提升。其次,宽屏市场也蕴含了增长潜力。伴随着设计类产品概念的提出,分屏及多屏办公的应用场景需求预计将会持续增长。显示器供应链各方围绕宽屏显示器也在积极合力,将带动2020年宽屏显示器市场快速发展。

2. 一季度市场:疫情影响供应链,一季度供需双降。群智咨询《新型冠状病毒疫情对显示器市场影响分析报告》显示,受疫情影响,一季度中国地区显示器整机代工厂的复工率不如预期。湖北地区的代工厂有冠捷等,2月份开工时间继续延迟,复工时间待定,产能损失将超过50%。全国其他区域显示器代工厂生产复工情况也不及预期,显示器代工厂2月总体产能损失高达40%,预计3月逐步恢复,开工率将可达到80%~90%。此外,资材方面,湖北省交通继续停运,恢复时间尚未确定,对相关资材的供应产生明显的影响。尤其是PCBA、柔性电路板等。群智咨询(Sigmaintell)预测,受工厂复工率低影响,全球显示器整机供应链2月呈现供货紧张局面。

从需求端来看,中国显示器市场需求受疫情影响,商用市场及线下消费市场将会明显萎缩,仅线上市场维持增长,预计一季度国内显示器总出货规模同比下滑20%。疫情在中国以外的市场同样也存在,影响着消费者信心和需求。而供应端的收紧也会进一步影响终端市场的需求。群智咨询(Sigmaintell)预计2020年全球显示器整机市场一季度出货规模约为2810万台,同比下滑8%。

19Q1-20Q1全球显示器整机市场分季度出货规模与趋势(Msets,%)

-

科技云报到:数字化转型,从不确定性到确定性的关键路径2024-11-16 1060

-

2021年ICT趋势白皮书:不确定性中的确定2021-03-02 2783

-

制造业如何穿越不确定性的“迷雾”?2020-12-31 2590

-

傅里叶变换与不确定性看了就知道2020-12-30 2438

-

5G推动OLED市场,2020年三星显示器业务需求将进一步增大2019-12-15 1044

-

测试系统不确定性分析2019-09-18 1338

-

N5531S TRFL不确定性2019-02-19 1762

-

是否可以使用全双端口校准中的S11不确定性来覆盖单端口校准的不确定性?2018-12-29 2857

-

E8364C PNA的不确定性和跟踪是什么?2018-10-18 2350

-

去嵌入和不确定性是否使用了正确的设置2018-09-27 2921

-

如何用不确定性解决模型问题2018-09-07 5842

-

考虑模型参数不确定性的航天器姿态机动控制2017-01-07 880

-

考虑云量和气溶胶不确定性的太阳辐射值预测2017-01-04 901

-

手机IC芯片市场格局巨变09年展开新一轮博弈2008-12-17 398

全部0条评论

快来发表一下你的评论吧 !