2020年全球新材料市场及发展概况

描述

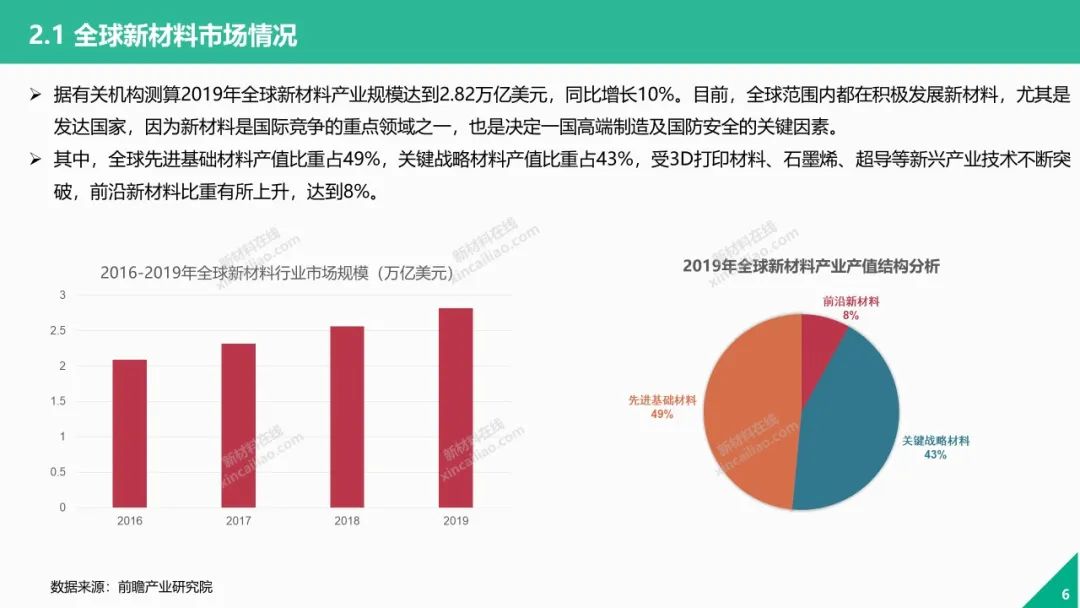

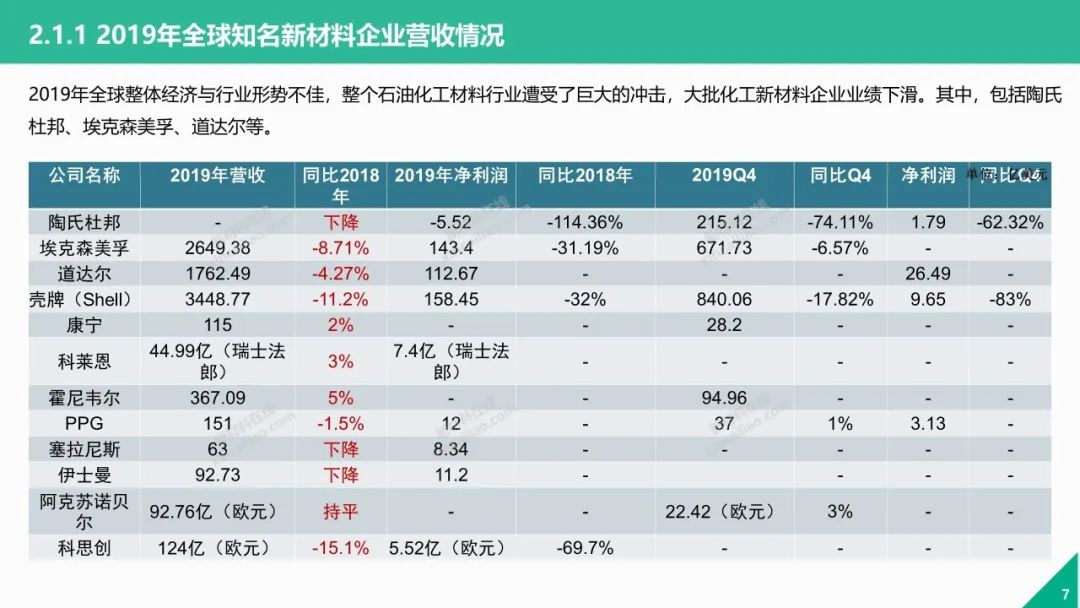

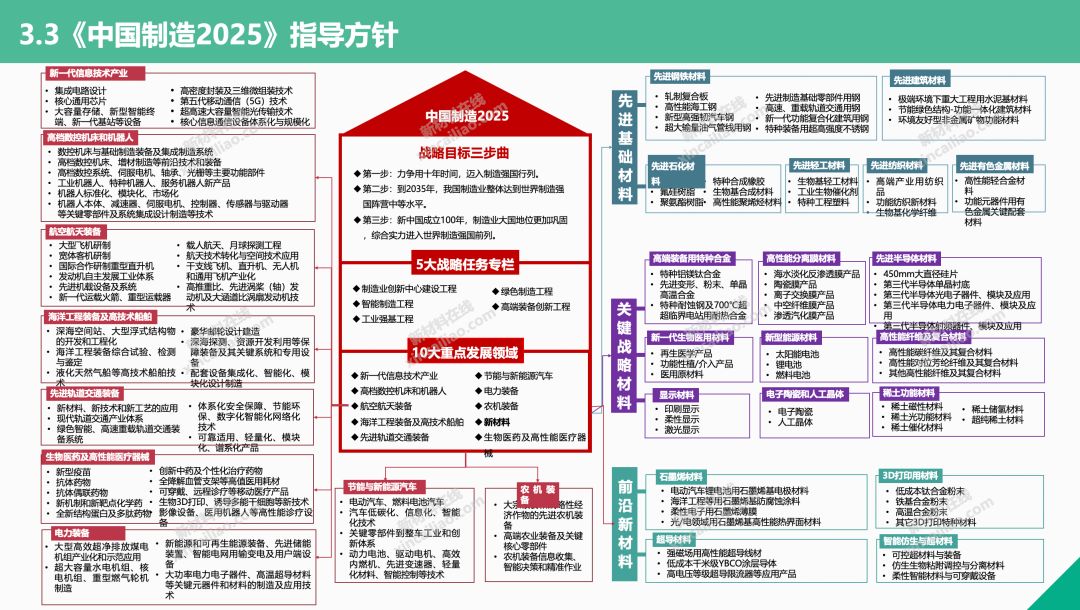

01 2020年全球新材料市场及发展概况 据有关机构测算2019年全球新材料产业规模达到2.82万亿美元,同比增长10%。目前,全球范围内都在积极发展新材料,尤其是发达国家,因为新材料是国际竞争的重点领域之一,也是决定一国高端制造及国防安全的关键因素。从材料结构来看,先进基础材料产值比重占49%,关键战略材料产值比重占43%,受3D打印材料、石墨烯、超导等新兴产业技术不断突破,前沿新材料比重有所上升,达到8%。

02 2020年中国新材料产业发展情况

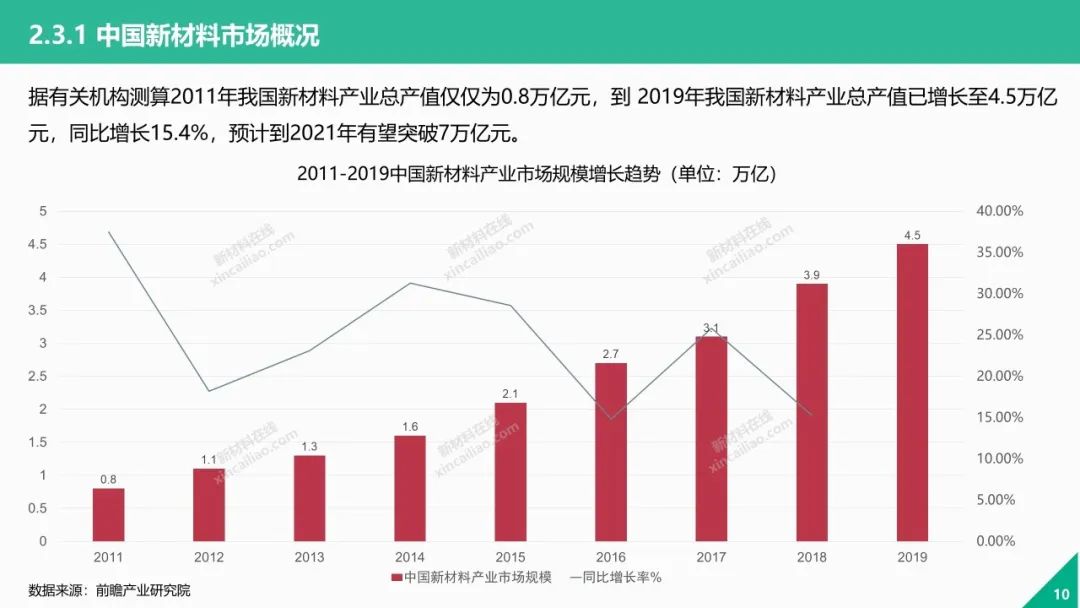

2.1 中国新材料产业发展现状 据有关机构测算2011年我国新材料产业总产值仅仅为0.8万亿元,到2019年我国新材料产业总产值已增长至4.5万亿元,年复合增长率超过了20%。目前,新材料产业集聚效应明显,从追求大而全向高精尖转型,北京、深圳、上海、苏州已经成为国内四大纳米材料研发和生产基地;京津地区、内蒙古包头、江西赣州及浙江宁波等地则成为稀土钕铁硼材料的主要生产基地;武汉、长春、广州、厦门成为光电新材料的主要产业基地。

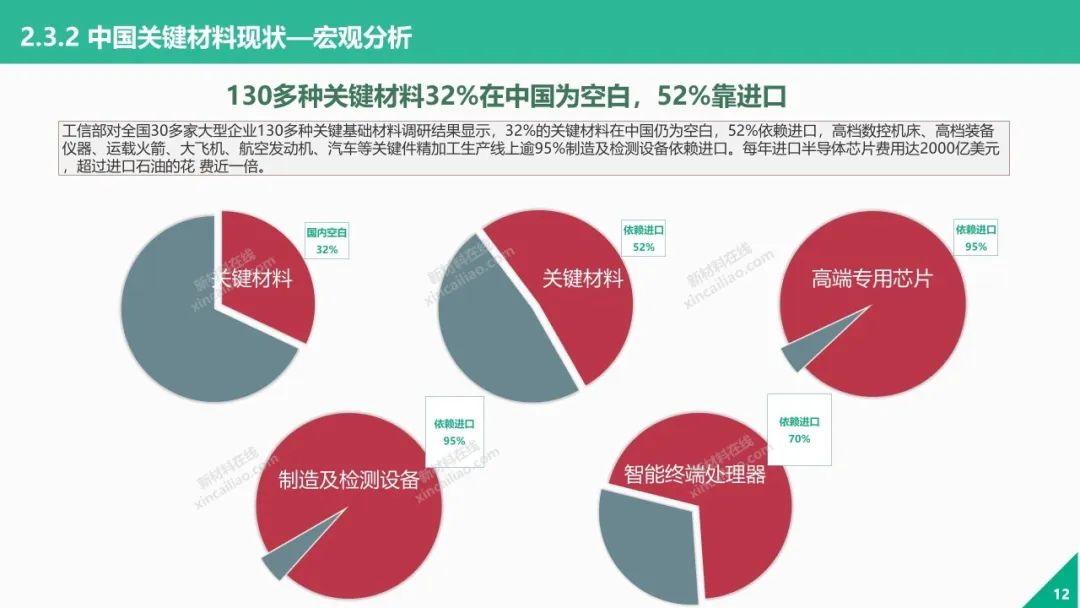

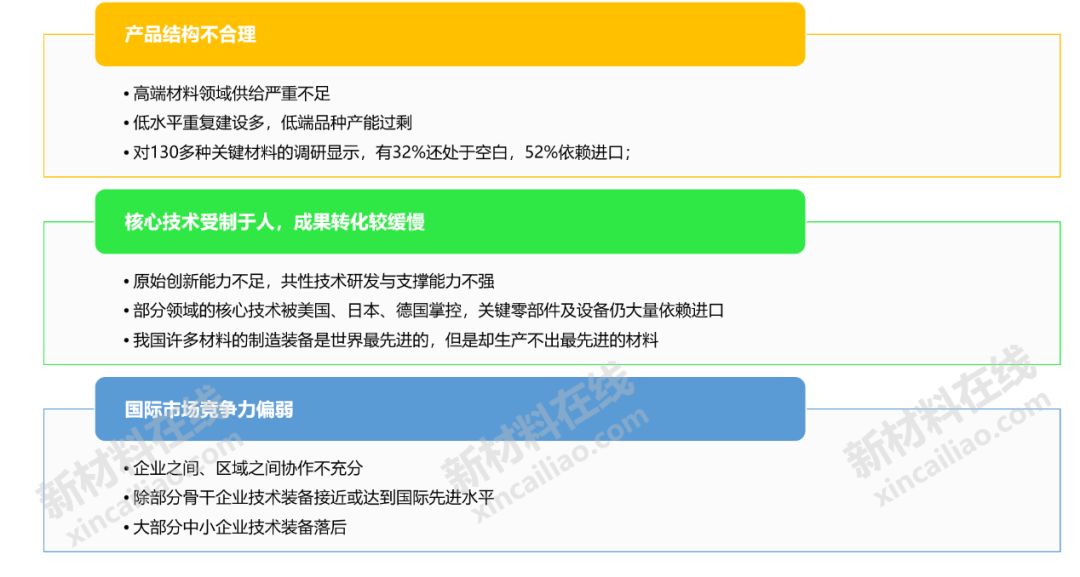

尽管我国新材料产业实现了快速发展进入材料大国行列,但与高质量发展的要求相比存在明显的短板与不足,具体表现为总体产能过剩、产品结构不合理、高端应用领域尚不能完全实现自给、创新能力不突出。

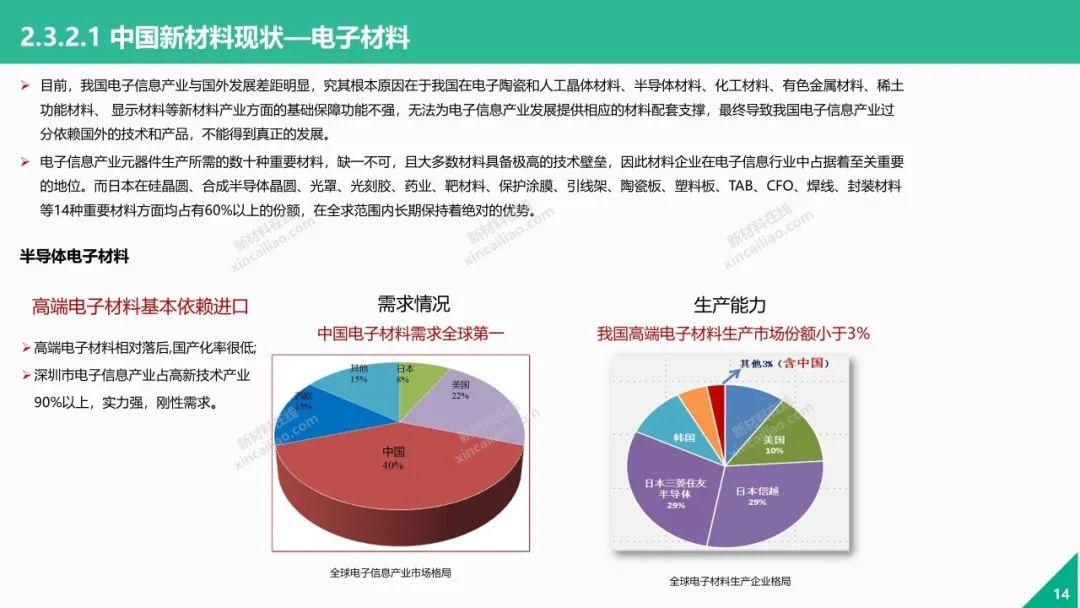

以电子材料为例,从需求角度看,中国电子材料需求全球第一,从生产角度看,我国高端电子材料生产市场份额小于3%,高端电子材料基本依赖进口。尤其是:碳化硅半绝缘衬底、导电衬底及外延片、MEM器件封装玻璃粉、高性能氮化物陶瓷粉体及基板、电子信息功能陶瓷材料等材料自给率基本为0%;光刻胶自给率不到5%,氮化镓单晶、氮化镓单晶衬底自给率仅为5%。

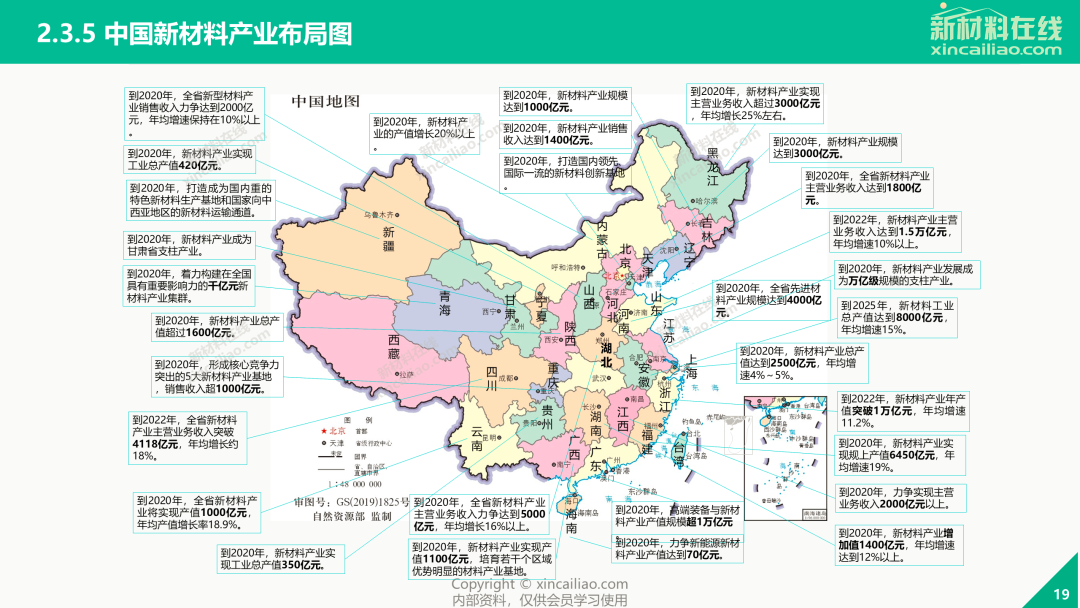

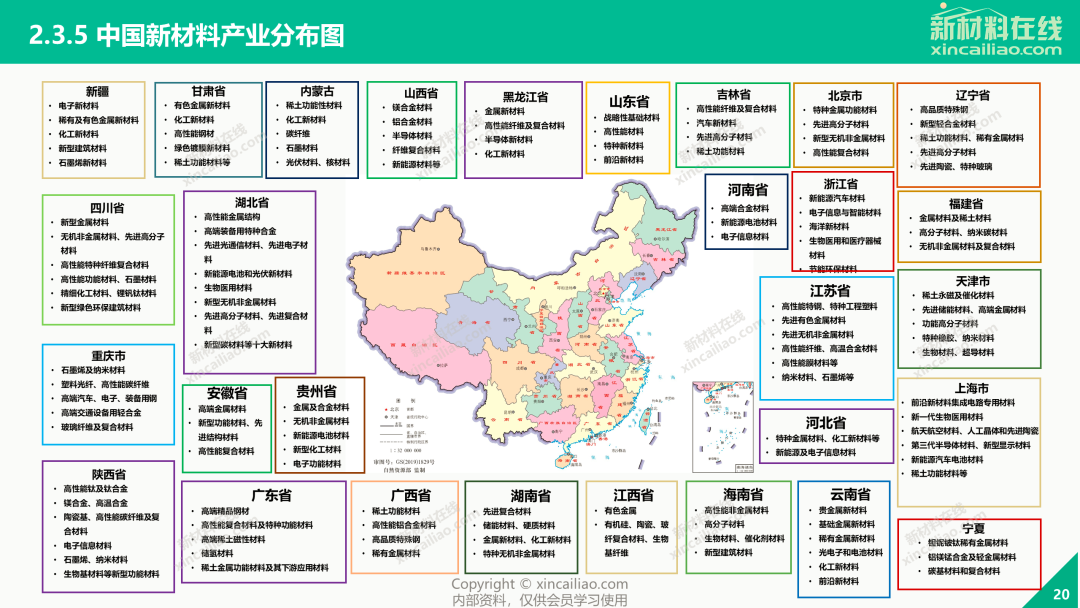

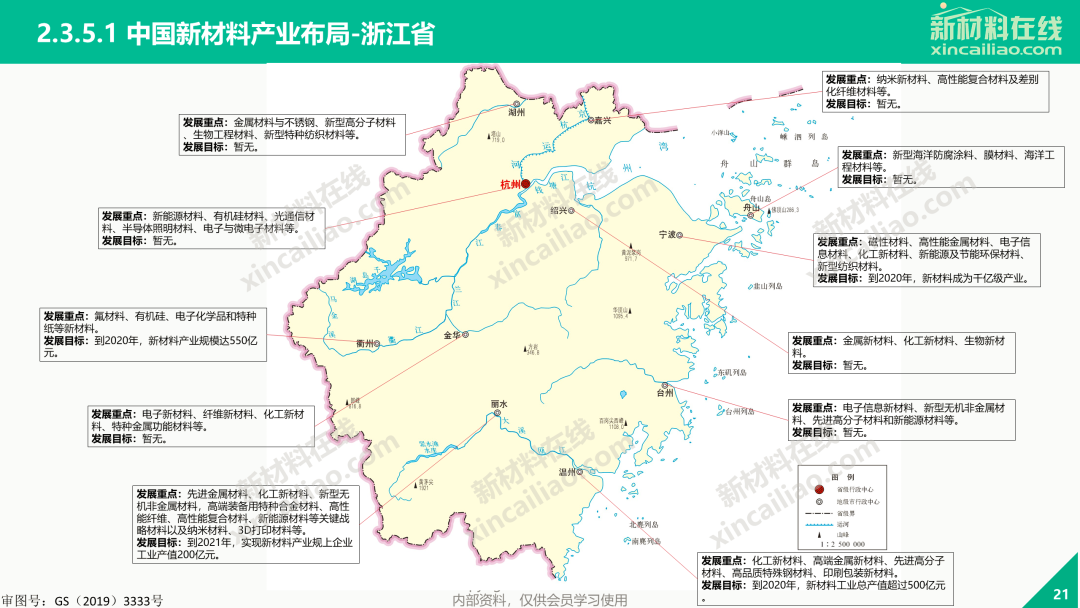

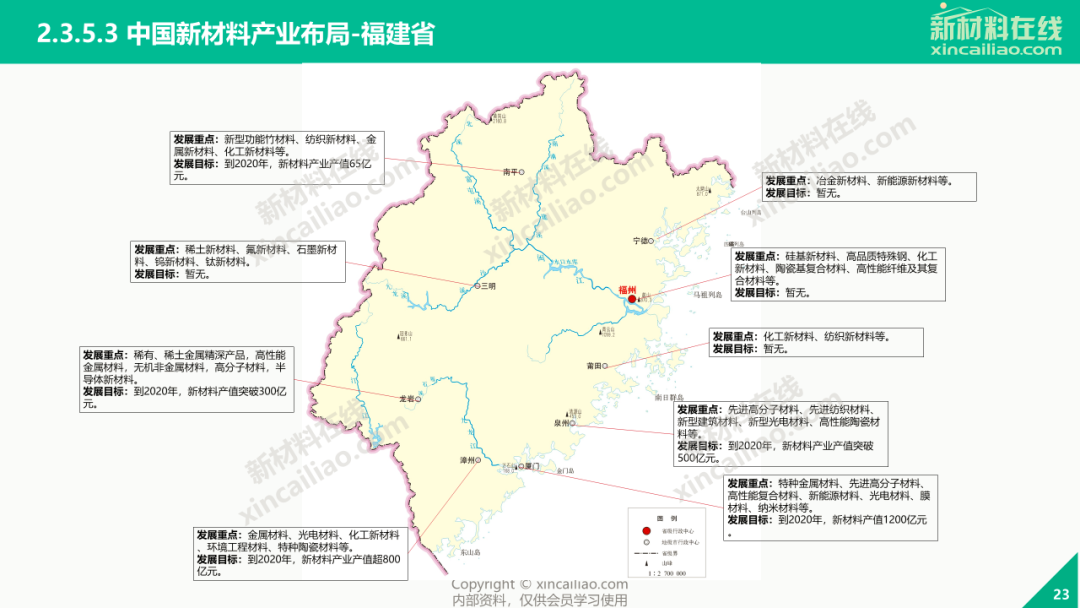

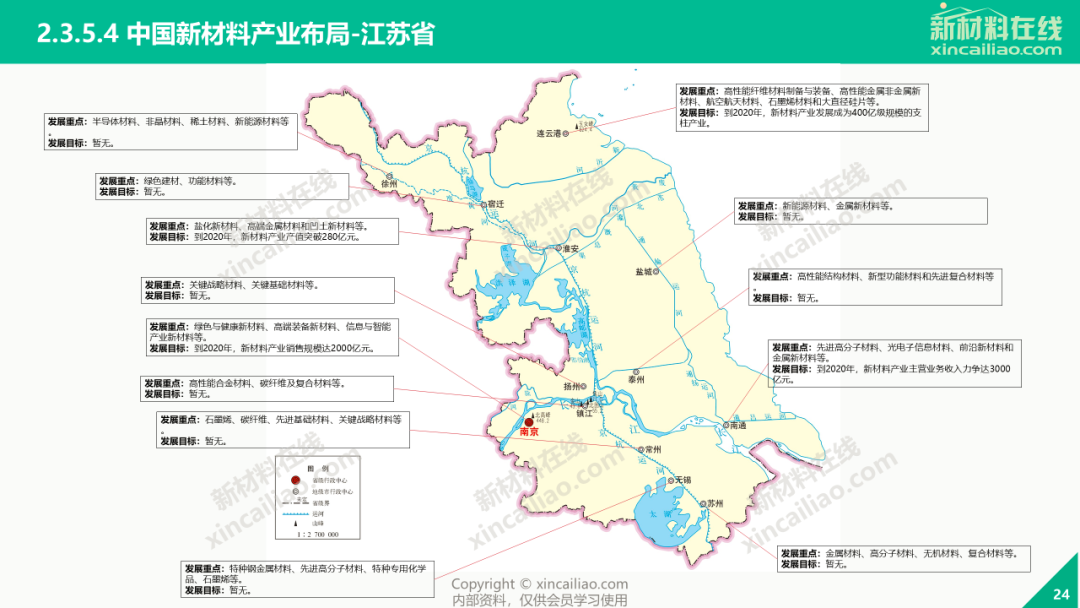

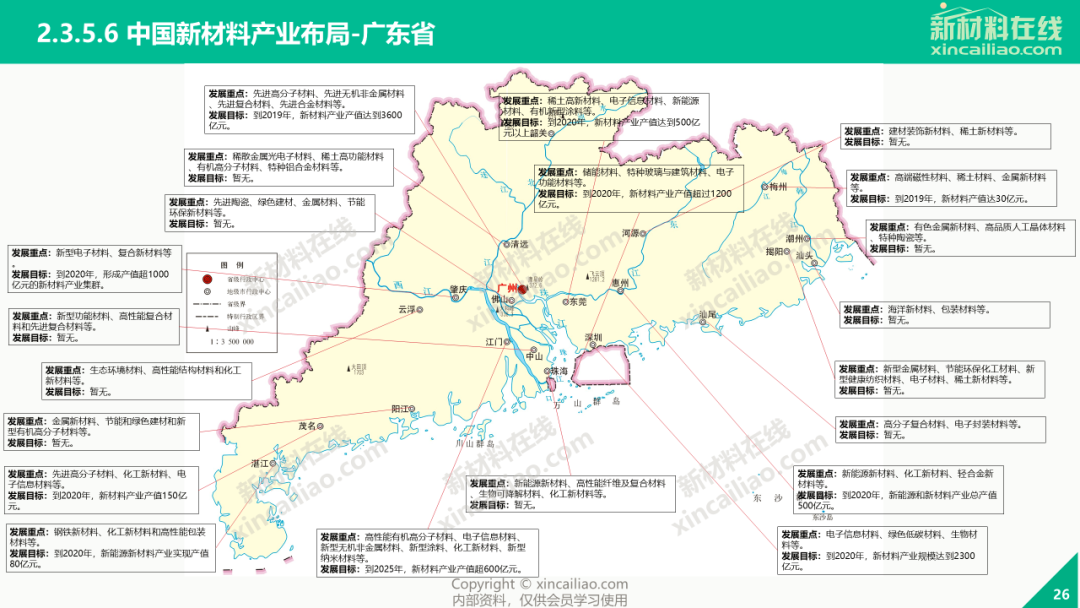

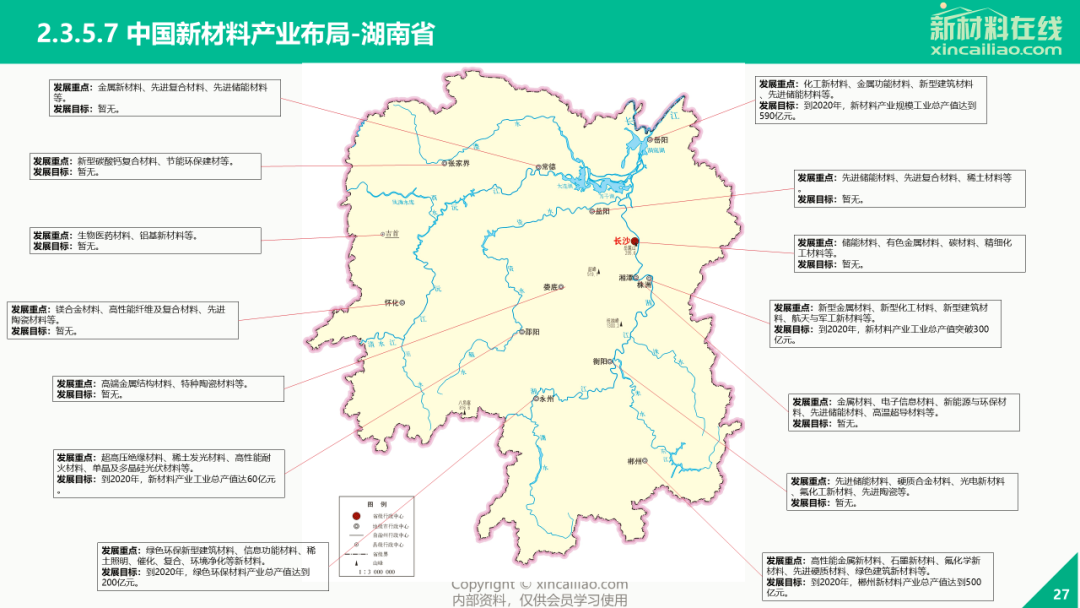

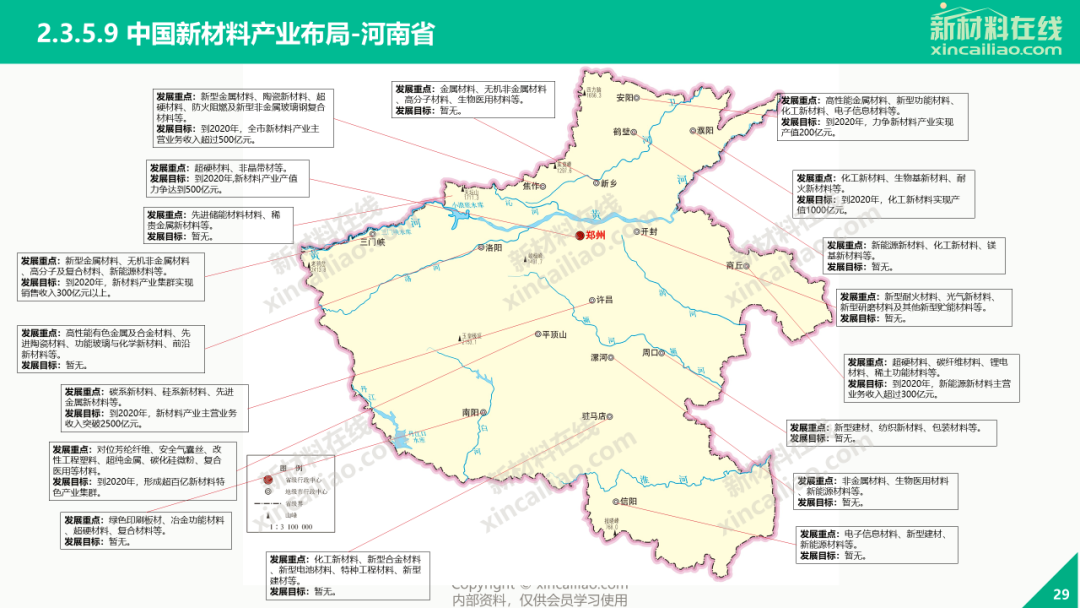

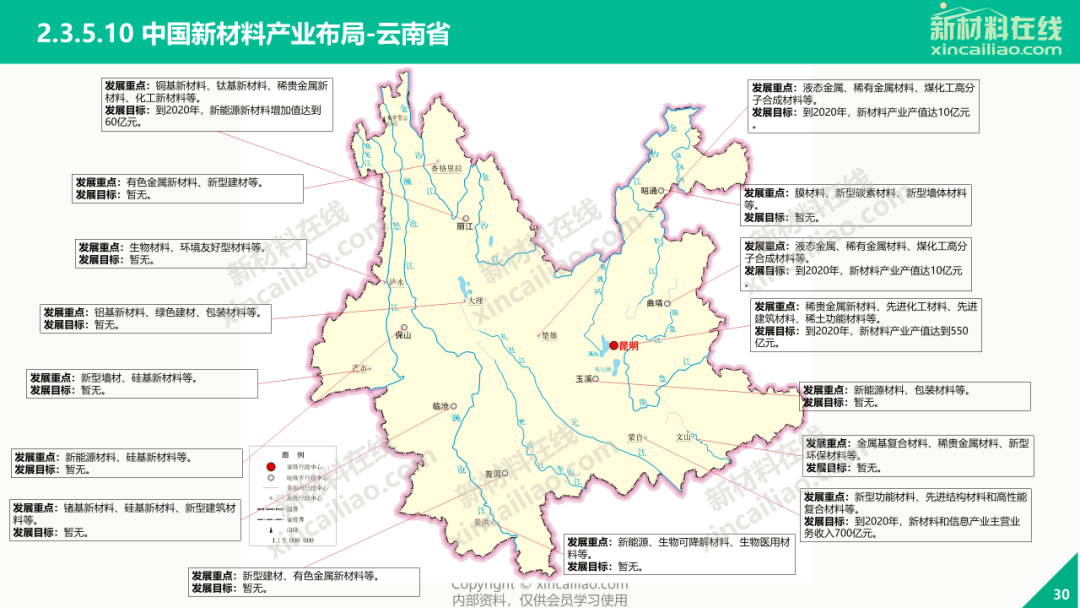

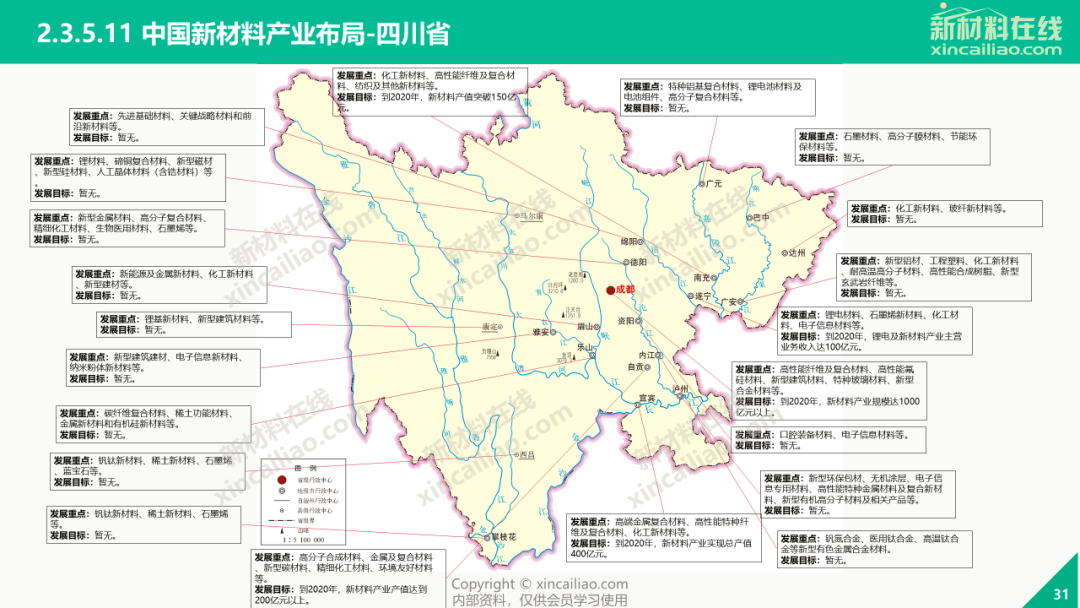

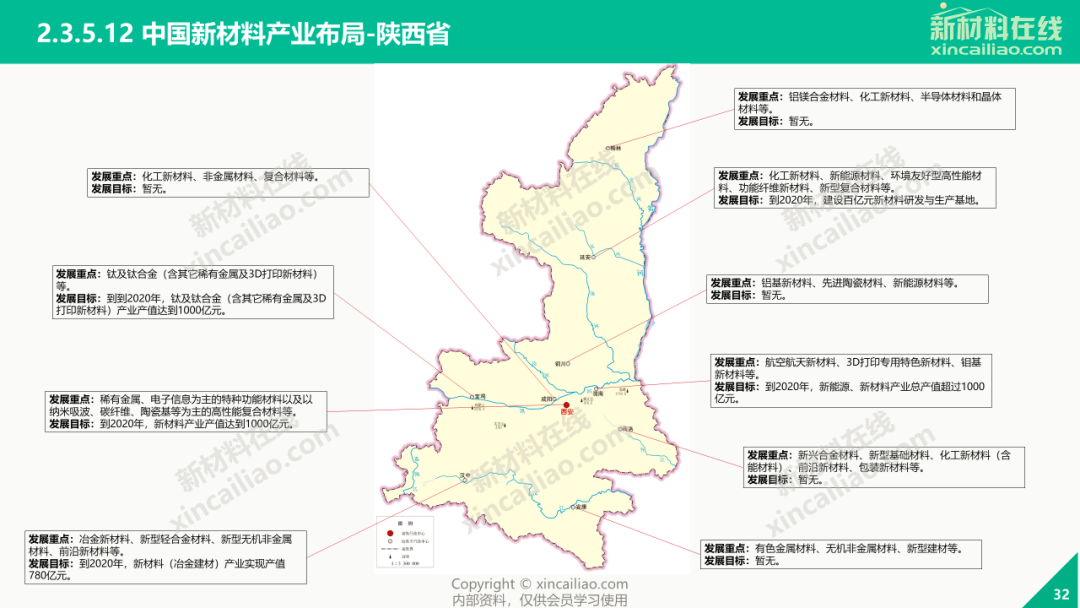

2.2 中国新材料产业发展布局 我国新材料产业已形成产业集群发展模式。我国的新材料产业已形成集群式的发展模式,基本形成了以环渤海、长三角、珠三角为轴心,东北、中西部特色突出的产业集群分布,各区域材料产业的发展和空间分布都各有优势、各具特点。

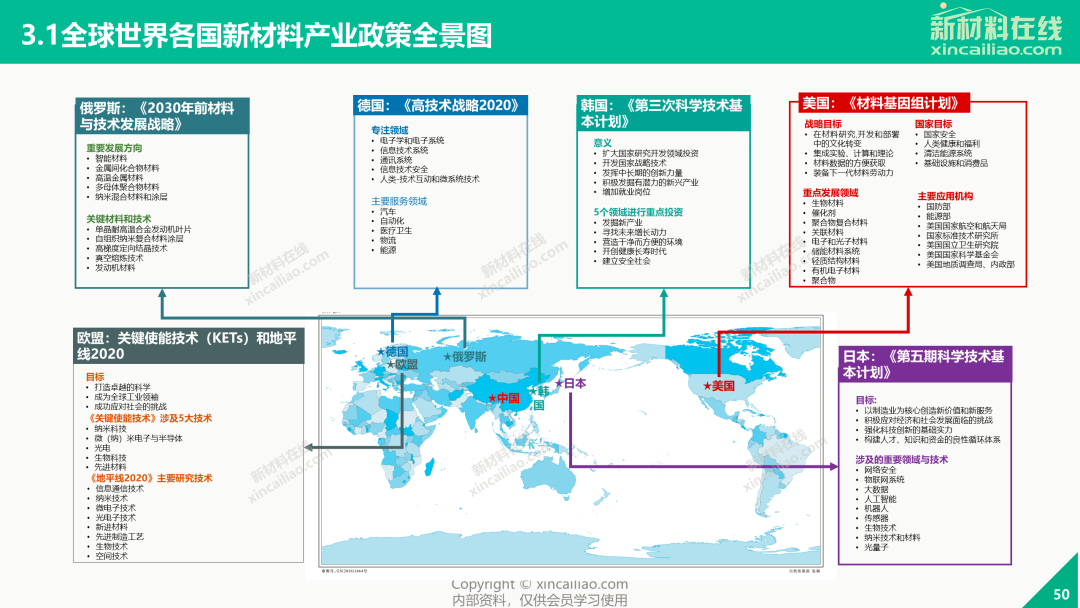

2020年全球新材料产业政策概况

2020年全球新材料投融资概况 2015-2018我国成立多个新材料产业基金。在政府支持与市场驱动的双重助力下,新材料领域的创业和投资也方兴未艾。2015-2018我国成立了多支新材料产业基金,目标规模超千亿。2019年上半年截至6月30日,国内仅显示材料产能扩充方面,已公布的投资超过400亿元,其中偏光片、PI膜、掩膜版等产能增加领先于其他。

未来10年最具潜力的300种新材料 通过对国家战略关键材料和进口替代材料进行过深入研究与分析,新材料在线研究团队结合自主开发的新材料大数据系统精选出300大新材料汇编成册。

其中,包括当前最热门的5G关键材料(LCP、MPI、微波介质陶瓷等)、新能源材料、锂电池材料、半导体材料(氮化镓、衬底等)、显示材料等。提前做未来新材料市场研究,把握未来市场动向,着手眼下,布局未来。从半导体材料领域来讲,就有2000亿美元的进口替代空间。 01 天线LCP和MPI材料 LCP和MPI材料,在2019年成了5G备受瞩目的关键材料之二。从市场角度看,手机LCP材料的空间大概在15-16亿美元之间(假设全部用LCP薄膜);从产业链角度来看,LCP聚合物→改性LCP→LCP薄膜→CCL→柔性电路板→LCP天线等,这里面核心关键的是LCP薄膜,技术壁垒高,产品良率低。目前全球能稳定供货的企业屈指可数,主要供应商集中在日本企业,国内目前有部分企业在着手突破这个技术难点,其中包括金发科技、普利特、沃特股份,也有不少初创型的企业冒出。

02 OLED材料 2019年全球OLED材料市场规模达17.1亿美元。

OLED材料主要包括两部分:发光材料和基础材料,两者占OLED屏幕物料成本的30%左右。OLED发光材料主要包括红光主体/客体材料、绿光主体/客体材料、蓝光主体/客体材料等,其中发光材料单体升华技术的技术壁垒最高,单体材料主要供应商以国外企业为主,国外企业基本垄断了OLED材料市场。 03 封装材料

目前全球主要的薄膜封装材料供应商为韩国的Samsung SDI、LG Chem,美国3M及日本的Mitsui Chem等企业。

国内从事高阻隔材料的企业主要集中在食品和药品包装领域,而用于柔性显示的水汽阻隔膜企业非常少,材料主要依赖进口。国内企业以康得新、万顺新材和乐凯光华为主。 04 玻璃基材

2019年全球显示玻璃基板需求量为5.92亿平米,预计到2020年需求量将达到6亿平米。

玻璃基板行业属于典型的技术密集型和资本密集型行业,制造工艺复杂。拥有较高的技术门槛,核心技术只被少数国家所掌握。全球基板的主要供应商为美国Corning、日本AGC、NEG,德国SCHOTT等。目前国内从事玻璃基板研究生产的约有10家左右,东旭光电是中国最大的玻璃基板生产商,全球市场占有率大约8.1%。 05 超导材料

全球仅有少数几家企业掌握低温超导线生产技术,主要分布在英国、德国、日本和中国。国内知名的超导材料企业有:西方超导、宁波健信、潍坊新力、苏州安科等。

06 车用催化剂 全球汽车尾气催化剂处于寡头竞争状态,其中SCR催化剂由于专利保护形成较大的技术壁垒使得行业格局稳定。Johnson Matthey、BASF、Umicore占据全球超过70%的市场份额,其中Johnson Matthey在柴油尾气催化领域优势凸显,占据60%的市场份额。

07 聚醚醚酮

欧洲是聚醚醚酮(PEEK)的最大市场。2018年,欧洲市场占全球市场总规模的30%以上。欧洲市场相对成熟,消费增长率远低于平均市场增长率。

目前,全球能生产PEEK的企业并不多,国外主要是威格斯、索尔维、赢创等,国内目前也有部分企业能做PEEK,如吉林中研等。 08 离子液体

据Graphical Research测算,预计到2024年离子液体全球需求将达到6.5万吨,市场规模达到25亿美元。

全球离子液体相关概念公司有1500余家,但市场仍由少数公司控制,全球主要化工企业控制超过50%的市场份额,美国和德国公司控制着全球70%的市场份额。国内企业则有浙江蓝德、林州科能、惠州艾利荣、芜湖华仁、河南利华等公司。 09 耐高温尼龙

耐高温尼龙作为一种高性能工程塑料,其应用市场不断扩大,但目前国内外相关产业差距较大,一些品种市场供应处于独家垄断局面。全球耐高温尼龙企业国内主要有巴斯夫、索尔维、帝斯曼、可乐丽、杜邦等,国内有金发科技PA10T。

10 偏光片

2019全球偏光片产能约为7.35亿平米,近几年整体产能扩张较快,预计2020年产能有望突破8亿平米。2019年全球偏光片需求量约5.31亿平米,预计到2020年将增长至5.60亿平米。

全球偏光片产能主要集中于LG Chem、Sumitomo-Chem、Nitto等日韩企业。从地域分布来看,中国大陆目前已经成为全球偏光片主要的生产地。 11 柔性PI膜

12 碳纤维

在下游需求拉动下,全球碳纤维产能保持了稳定的增长态势,全球产能已由2008年的6.2万吨,增长到2019年的17.4万吨,预计2020年有望超过18万吨。目前,全球碳纤维供给仍以聚丙烯腈基碳纤维为主,占全球碳纤维供给总量的90%以上。

2019年全球航空航天用碳纤维需求量约2.2万吨,预计到2020年达到2.5万吨。2019年全球碳纤维汽车市场需求量约1.21万吨,预计到2020年将超过1.3万吨。 13 陶瓷电容器

14 稀土功能材料

15 玄武岩纤维

16 液晶材料

17 医用耗材

-

环保纳米新材料2011-11-12 1901

-

德国新材料考察之旅即将启程,报名活动火爆开展中!2018-09-28 2774

-

2019年全国高性能电池新技术与新材料应用发展暨电池行业智能制造技术交流会2019-02-15 3766

-

“进口替代”催生的万亿级新市场,都有哪些新材料?2021-06-16 1444

-

2020年全球十大突破技术2021-07-28 6017

-

山东省新材料产业发展重点及目标盘点2020-09-07 5006

-

新材料在线发起2020中国新材料产业投资TOP榜评选活!2020-09-09 3236

-

2020年全球新材料产业发展趋势概况2020-09-21 7449

-

新材料在线:2020年湿电子化学品行业研究报告2020-10-23 5736

-

新材料在线:2020年锂电池负极材料行业研究报告2020-10-26 4758

-

华北及东北地区70+地市新材料产业发展重点及目标2020-10-30 4604

-

2020全球半导体产业发展现状与趋势2020-11-09 18522

-

2022年全球储存芯片市场概况2022-09-27 4694

-

锂电池9大关键材料市场发展概况2022-11-07 1376

-

我国化工新材料产业发展面临的问题2024-11-28 1214

全部0条评论

快来发表一下你的评论吧 !