格力电器以时间换空间,布局周期“深V”等待价值回归

电子说

描述

核心观点

19Q4和20Q1表现略低于市场预期,但回购公告传递信心;回购完成后或有助于确认中长期经营与市值的底部。预计格力对于市占率诉求和未来潜在渠道变革的决心,是影响2020年空调业竞争的关键因素。股权激励方案一日未定,则公司年度业绩预期仍待明朗;以时间换空间,布局周期“深V”等待价值回归。(详情参考《一张图看懂家电估值-安全边际在哪里?》2020.3.25)

▍事项:4月14日晚间,公司同时发布2019年业绩快报和2020年Q1业绩预告。

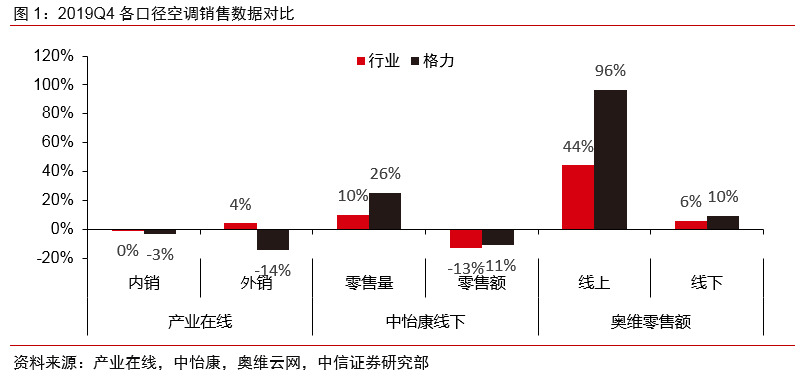

▍2019Q4和2020Q1表现略低于市场预期。19Q4格力开展大额促销,带动终端零售,尤其是线上快速增长。低端机市场份额快速拉升,起到显著的“保份额”作用;但Q4单季度营业利润率/净利率迎来2015年以来最低水平,整体业绩表现低于市场预期。2020Q1受疫情影响显著,收入降幅达-44~-49%,利润降幅达-70~-77%,表现略低于预期。

▍回购传递信心。此前混改公告曾提到,珠海高瓴、HH Mansion、Pearl Brilliance 和格臻投资一致同意,推进格力电器层面给予管理层和骨干员工总额不超过 4%股份的股权激励计划。此次回购,预计实际回购均价将低于70元/股;若按当前股价53.74元/股测算,实际比例将达到0.9~1.9%。中长期来看,股权激励有利于缓解代理人冲突问题,绑定管理层和股东利益。选择当前时间点实施股份回购,预计A股市场会正面推演企业经营与当前股价处于中长期底部区域。

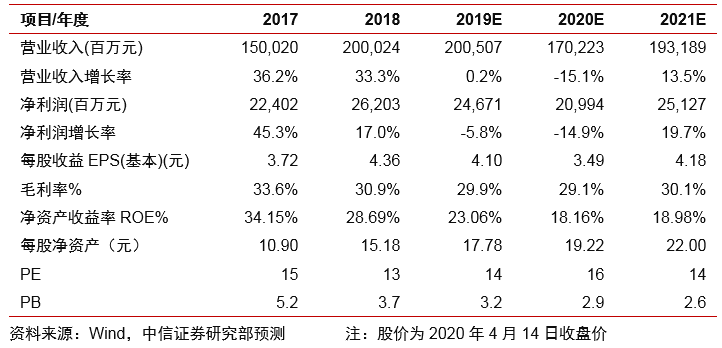

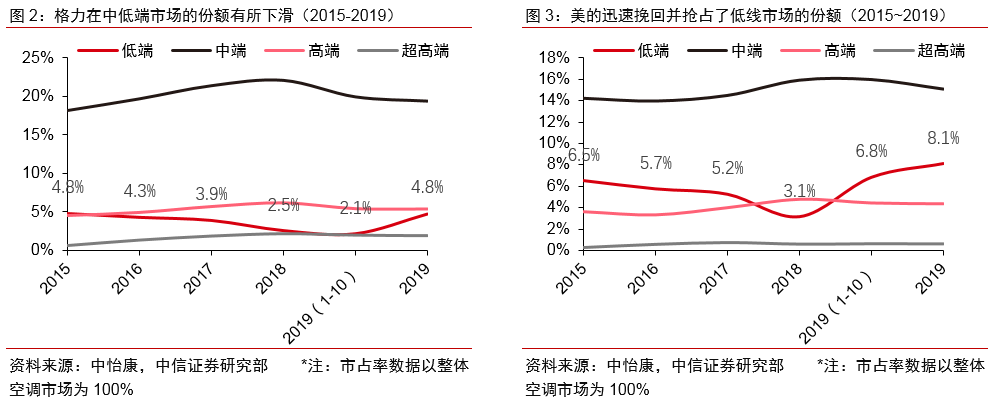

▍疫情后空调需求有望逐步恢复,但行业竞争或加剧。预计2020Q1国内空调行业整体终端销售降幅或超40%。在疫情得以有效控制和社会活动正常化之后,空调购置需求有望逐步恢复。过往两年格力在中低端市场份额有所下降;预计公司未来对于收复失地的决心以及渠道应对与调整,将是影响空调行业竞争走向的关键因素。基于公司2020Q1季报预告,我们将2019-2020年EPS预测调整为4.10/3.49/4.18元,(原预测:4.37/4.13/4.82元,2018年EPS为4.36元),现价对应2019/20/21年14/16/14倍PE。

▍风险因素:国内外疫情影响超出预期;空调行业竞争加剧超预期;股权激励进展低于预期。

▍投资建议:以时间换空间,布局长视角。2015-2017年空调行业的“深V”表现堪称经典,其背后是一度加速上行的终端需求与跌宕起伏的库存波动之间的角力。2020Q1疫情肆虐;社会活动正常化之后,空调作为耐用消费品的需求回补是当前市场的基本面预期。 长视角聚焦空调业务,相对于以往去库补库的周期逻模式,在国内长期需求走向平稳的时代,如何依托渠道高效化变革,降低渠道成本,稳定和提升终端市场份额,将是企业更好地兑现中长期价值的经营抓手。以1-2年为期,我们认为格力的投资逻辑有可能从以往的“周期股”视角逐步向“价值股”转变。即从大开大合的库存周期模式,向渠道高效周转和经营更加平稳的模式演进。与时间为友,布局“深V”,等待长期价值回归。

正文

第

1

部分

2019和2020Q1业绩点评

投资观点:长期视角或从“周期角力”逐步走向“价值回归”

2015-2017年空调行业的“深V”表现堪称经典,其背后是一度加速上行的终端需求与跌宕起伏的库存波动之间的角力。2020Q1疫情肆虐;社会活动正常化之后,空调作为耐用消费品的需求回补是当前市场的基本面预期。聚焦空调业务,相对于以往去库补库的周期模式,在国内长期需求走向平稳的时代,如何依托渠道高效化变革,降低渠道成本,稳定和提升终端市场份额,将是企业更好地兑现中长期价值的经营抓手。

因此,以1-2年为期,我们认为格力的投资逻辑有可能从以往的“周期股”视角逐步向“价值股”转变。即从过往大开大合的库存周期模式,向渠道高效周转和经营波动更加平稳的模式演进。布局等待“深V”以及长期价值回归。

事项:4月14日晚间,公司同时发布2019年业绩快报和2020年Q1业绩预告。

主要点评如下:

2019年:全年公司实现营业总收入2005.1亿元,同比+0.2%,实现归母净利润246.7亿元,同比-5.8%。其中,Q4单季度实现营业总收入438.3亿元,同比-12.3%,实现归母净利润25.6亿元,同比-49.8%,Q4整体业绩表现低于市场预期。

收入端:19 Q4格力开展大额促销,带动终端零售尤其是线上快速增长,低端机市场份额快速拉升,起到显著的“保份额”作用。但根据产业在线,Q4内销量同比约-3%,同时预计内销出货价随着引流机占比的提升出现明显下滑,拖累收入增速表现。

利润端:Q4营业利润率/净利率迎来2015年以来最低水平。19Q4,公司营业利润率/净利率仅为6.2%/5.8%(19Q3分别为17.0%/14.4%),分别同比下滑-5.9/-4.5pcts,近乎腰斩,为2015年至今的最低水平(2015年净利率最低值分别为11.1%),预计主要与Q4期间“双十一”的30亿补贴、11月和12月的百亿追溯补贴有关。

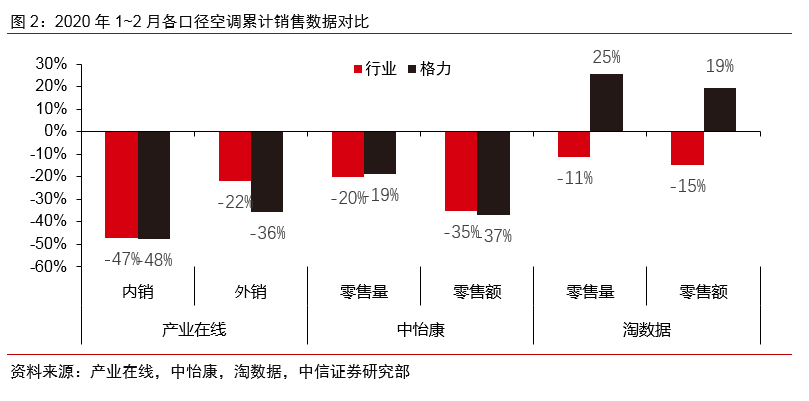

2020年:Q1公司预计实现营业总收入约207~229亿元,同比-44~-49%,实现归母净利润约13~17亿元,同比-70~-77%,受疫情影响非常显著,表现略低于预期。

正如我们在前期报告《家电行业周观点W13—中短期聚焦内需,白电龙头布局长视角》(2020-3-23)中提到,结合渠道多元化、安装属性等因素,我们预计对家电行业的影响从大到小排序为:厨电/空调 > 冰洗 > 小家电。受国内疫情影响,终端零售和安装服务均难以正常进行,Q1空调行业(如格力)和厨电行业(如华帝)均受到影响更大,在出货端、零售端和收入端层面均呈现较大降幅。

利润端,叠加延缓复工等因素带来的折旧摊销、员工工资等固定成本因素,因此利润降幅或更为剧烈。从公告披露收入和净利润数据范围,预计2020Q1净利率范围约为6~8%,略优于Q4。预计在疫情得以有效控制和社会活动正常化之后,空调购置需求有望逐步恢复。

第

2

部分

回购:传递信心,经营与股价或已处于中长期底部区域

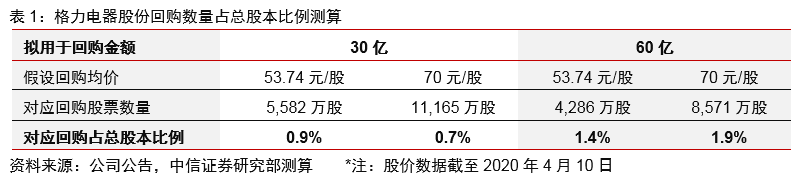

事项:2020年4月12日晚间,格力发布公告称,拟使用自有资金30~60亿元实施股份回购,回购价不超过70元/股。若按回购价格上限70元/股测算,预计可回购股份占总股本比例为0.71~1.42%,回购期限不超过董事会审议通过后的12个月。回购股份将全部用于员工持股计划或者股权激励。

本次股票回购对应混改中提及的管理层股权激励计划。在此前混改公告中曾提到,珠海高瓴、HH Mansion、Pearl Brilliance 和格臻投资一致同意,推进格力电器层面给予管理层和骨干员工总额不超过 4%股份的股权激励计划。此次股份回购,预计实际回购均价将低于70元/股,若按当前股价53.74元/股测算,实际比例将达到0.9~1.9%。中长期来看,股权激励有利于缓解代理人冲突问题,绑定管理层和股东利益,形成稳定利好。

我们认为,公司选择当前时间点实施股份回购,可传递如下信息:1、虽然短期疫情冲击影响显著,但公司对于长期发展具有信心;2、股价或已处于中长期相对底部区域。由于股权激励方案未定,公司中短期业绩尚不明朗;以时间换空间,企业经营的趋势回升与“北向资金”的回流,是未来较为理想的情景预期。

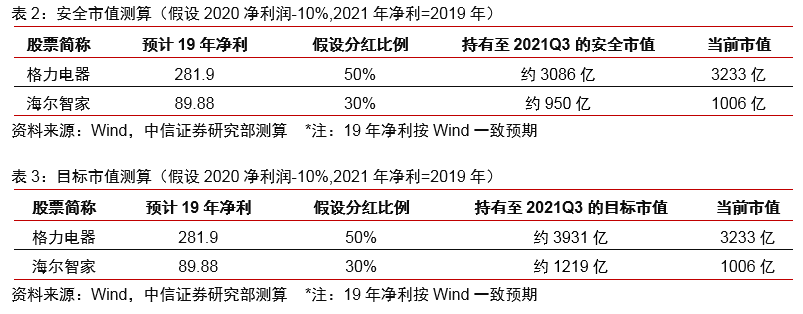

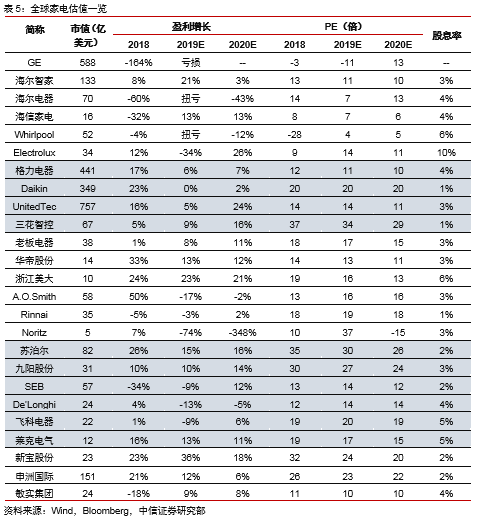

按《一张图看懂家电估值-安全边际在哪里?》(2020.3.25),基于对盈利预期的谨慎假设,表2和3对白电龙头一年期配置的安全市值与目标市值进行了测算:

第

3

部分

经营聚焦:景气复苏力度与公司库存策略,是疫情后空调行业走向的关键影响因素

格力受竞争策略和渠道效率等因素影响,过往几年中低端市场份额有所下滑。而竞争对手2018年以来通过高效渠道大幅提振了其在低线市场的份额。预计格力对于渠道的调整和中低端市场的针对性策略料将是影响2020年空调行业竞争走向的重要因素。

2015-17年空调行业堪称经典的“深V”,至今令A股市场印象深刻。景气比较,2015-2017年库存周期逆转后又受益于地产周期上行与渗透率加速提高,斜率陡峭;今时市场的聚焦则是2020-2021年疫情平息后的耐用消费品需求回补,公司未来的库存策略料将是另一关键的“弹性”变量,甚至更加具有决定性。而着眼长期,格力或许会从过往大开大合的去库补库模式,向渠道高效周转和经营周期更加平坦的模式演进。(详情参考《一张图看懂家电估值-2015,“深V”的回眸》2020.4.7)

第

4

部分

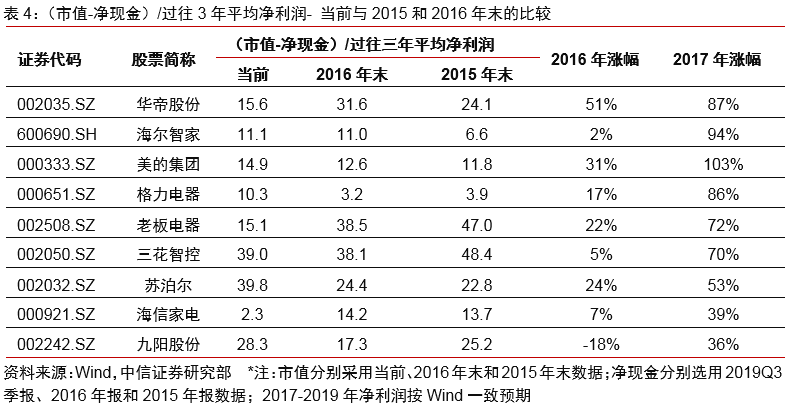

如何理解估值:历史回溯分析与长期中枢的推演

逢景气和估值底部布局,是价值与趋势俱佳的投资场景。2015-17年空调行业的“深V”堪称经典。结合现金价值考量,公司当前的估值吸引力更接近于2016年末。现金分红是价值股很好的收益率基础。如果格力未来的长期投资逻辑从周期股向价值股演进,假设公司长期稳态的盈利中枢是300亿,且假设按高点分红比例70%,即210亿分红/年,按5-6%的分红收益率要求,则对应3333-4200亿市值是合理区间。

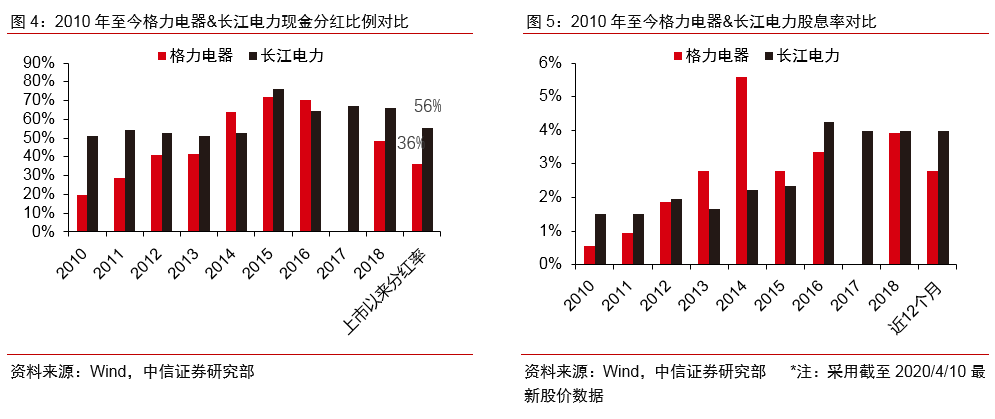

长江电力(600900)因其经营稳健、高额分红承诺和高兑现预期,具备较强的“类债券”属性。将格力与长电进行对比;2010年以来,长江电力的现金分红比例均超过50%,稳定性略胜;同时长电上市以来累计分红率达56%,而格力是36%。2014年至今,格力PE估值在大部分时间中约为长江电力的65~70%。按最新数据,长江电力PE(TTM)约为17.4倍,若按70%计算,对应约12.2x > 当前格力的11.9x。因此,如果以价值股视角,格力当前估值仍处于相对偏低位置。而以类债思维,盈利复苏至长期稳态后的格力一旦在未来确立价值股逻辑,且维持长期高分红政策,那么相对于长电的估值折价将有望进一步收窄。

风险因素

国内外疫情影响超出预期;

空调行业竞争加剧超预期;

股权激励进展低于预期。

投资建议

以1-2年为期,我们认为格力的投资逻辑有可能从“周期股”视角逐步向“价值股”转变。即从过往大开大合的库存周期模式,向渠道高效周转和经营波动更加平坦的模式演进。布局等待“深V”后的价值回归。

以时间换空间,着眼中长期。按《一张图看懂家电估值-安全边际在哪里?》(20200325),白电龙头企业已经具备一年期配置价值。同时基于市场悲观预期对盈利不确定性的担忧,我们还按“(市值-净现金)/过往3年平均净利润”进行了历史回溯,可以发现当前大白电的估值吸引力正趋近于2016年末的水平但稍逊于2015年末。按《2015“深V”的回眸》(20200407),对比2015-2017年的“深V走势”,空调行业在2020-2021年复苏的“弹性”,料将取决于疫情平息后的需求回补力度和格力的库存策略;其中后者可能更加具有决定性。股权激励方案未定,公司中短期业绩尚不明朗。以时间换空间,企业经营的趋势回升与“北向资金”的回流,是未来较为理想的情景预期。

- 相关推荐

- 热点推荐

- 格力电器

-

[分享]庆十一格力能效空调大特卖2009-09-30 2498

-

格力)江阴格力空调售后维修电话《厂家服务ⅵ‰专家热线2013-07-17 4420

-

格力电器股东大会:格力股价低于其价值董明珠多次增持2017-05-19 933

-

iPhone换电池服务被无限延长 平均等待时间是3到4.5个星期2018-02-28 2446

-

董明珠与格力电器仍将深度绑定,格力电器的业务变革依然充满未知数2019-01-06 3640

-

格力电器首发GBMS格力楼宇管理平台2019-01-22 6878

-

格力15%股权转让 乐视网退市暂无时间表2019-04-09 1788

-

谁将入主格力电器?华为可能也有意竞逐2019-05-24 3380

-

格力电器不再做手机?相关人士否认2019-11-02 978

-

格力电器执行总裁黄辉辞职2021-02-22 2847

-

董明珠:不要讲格力空调,今后要多提格力电器2022-06-01 2036

-

C语言拆解循环 以空间换时间2023-11-20 1002

-

格力电器申请格力光能商标2024-07-04 1083

-

格力电器等投资成立新能源公司2024-09-27 1649

-

从驱动到空调、机器人应用,剖析格力的电机布局2024-10-09 8917

全部0条评论

快来发表一下你的评论吧 !