从A股2019年年报看国产MCU 上市公司的市场表现

从A股2019年年报看国产MCU 上市公司的市场表现

描述

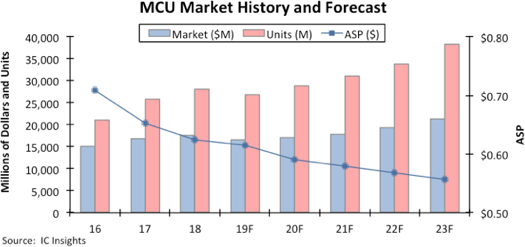

根据IC insights在2019年底发布的报告,2019年MCU营收较2018年预计下降5.8%至165亿美元,全球MCU单位出货量从2018年的281亿颗下降至269亿颗。估计到2020年,MCU市场在经历过2019年的衰退后,将出现适度反弹,预计2020年MCU营收将增长3.2至171亿美元,预期出货量将成长超过7%,其中,汽车应用仍然是MCU产品最大的终端用户市场,预计汽车MCU销售额将在2020年上升1%至接近65亿美元。

图1:2019~2022年全球MCU市场规模及出货量预测。(来源:IC Insights)

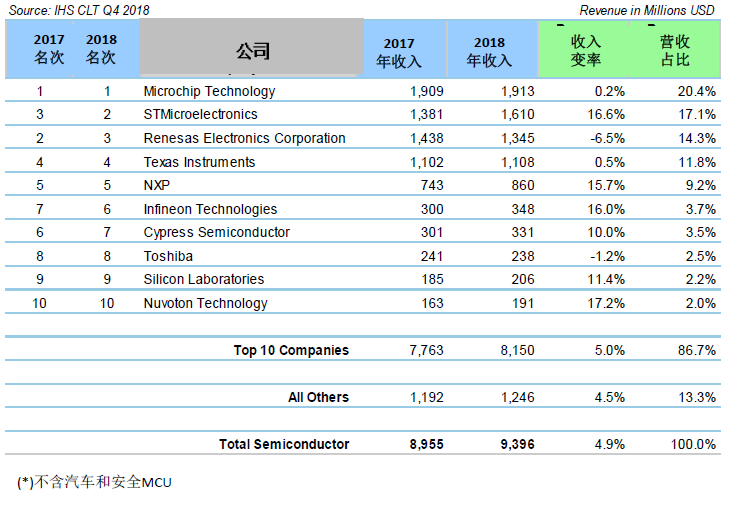

不过,目前MCU行业的集中度很高,市场主要被外企占据。在通用MCU领域,前十大厂商中除了台湾的新唐排名第十外,其他都是欧美日厂商。而且前十大厂商的营收额全球MCU总营收额的86.7%。国产MCU需要与其他剩下的所有MCU厂商一起竞争剩下的13.3%。

图2:2018年通用MCU厂商排名。(来源:ST)

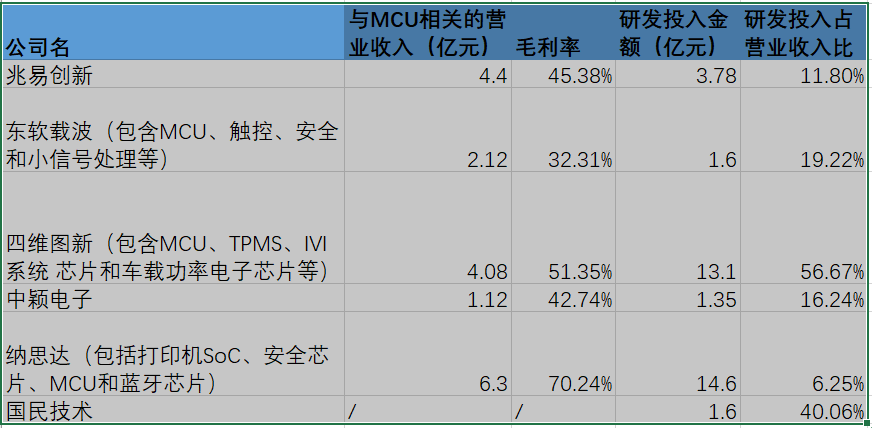

虽然国内企业在MCU市场的占比不高,但参与的企业是相当多的。单就A股市场就有兆易创新、中颖电子、东软载波、纳思达、四维图新、国民技术等厂商。我们从他们发布的2019年年报中,看看与MCU相关部分的营收、毛利、以及研发投入情况。

兆易创新

在2019年,从营收看,兆易创新的营业收入达到了32亿元,毛利率为40.52%。其中MCU产品的营业收入为4.4亿元,毛利率为45.38%。

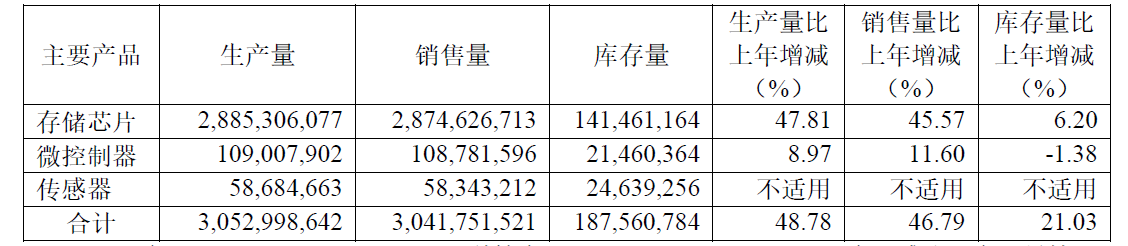

图3:兆易创新的主要产品产销情况。

从产销情况看,MCU的年生产量为1.09亿颗,销售量为1.088亿颗。据年报显示,其MCU产品,累计出货数量已超过3亿颗,客户数量超过2万家。

在产品研发方面,兆易创新在2019年的投入达到了3.78亿元,占营业收入11.8%,相比 2018年同期增长64.33%。

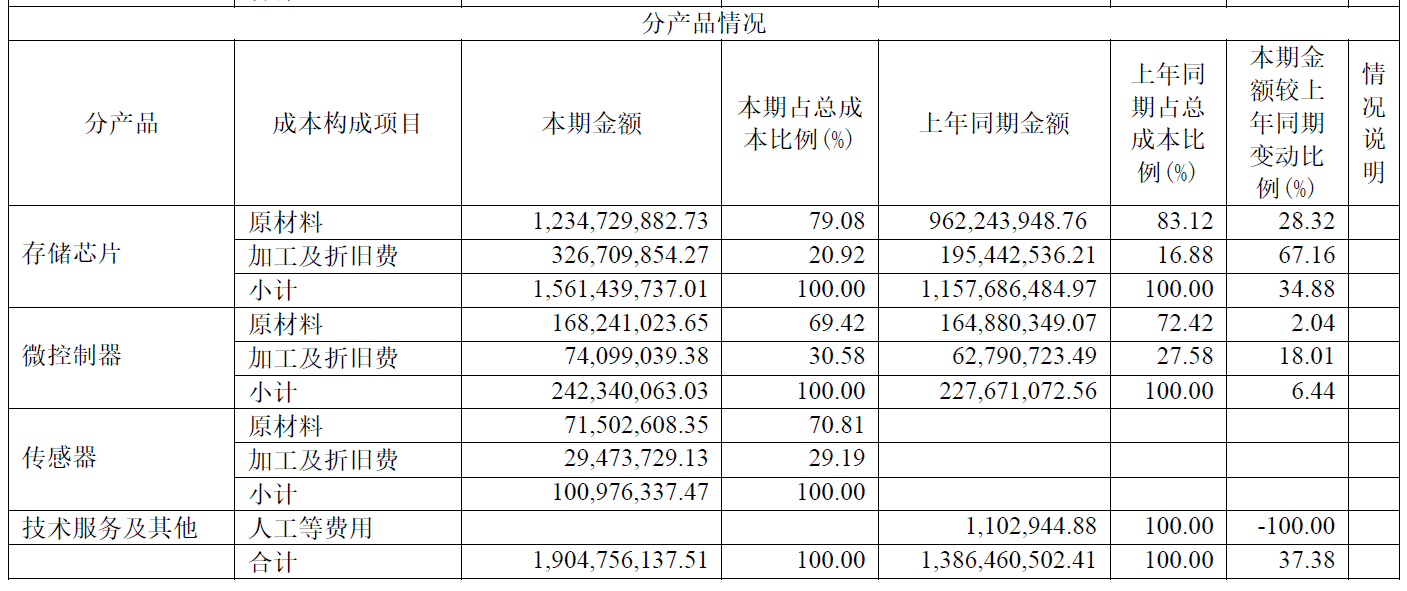

图4:兆易创新不同产品的成本分析。

兆易创新的MCU主要为基于ARM Cortex-M系列32位通用MCU产品,以及于2019年8月推出的基于RISC-V内核的32位通用MCU产品。

2019年,该公司推出了基于72MHz Cortex-M23内核的GD32E232超值型微控制器新品,面向如光学模块、光电转换、光纤网络、基站系统、精密仪器、工业控制和自动化系统等工业精密控制领域。以及主频高达108MHz的GD32VF103系列RISC-V内核的通用MCU,提供完整软件包、开发套件、解决方案等完整生态支持。

目前,兆易创新的产品主要采用了180nm、110nm、55nm工艺,据年报显示,其40nm工艺正在研发中。

GD32是其32位通用MCU领域的主流产品,目前有24个系列320余款及12种不同封装类型,已发布及在研产品内核覆盖ARM Cortex-M3、ARM Cortex-M4、ARM Cortex-M23、ARM Cortex-M33产品,广泛应用于工业和消费类嵌入式市场,适用于工业自动化、人机界面、电机控制、光伏逆变器、安防监控、智能家居家电及物联网等领域。

此外,该公司还在年报中表示正在积极布局其他市场潜力巨大的领域,如针对白电领域高性能MCU,针对物联网领域无线MCU等。以及,即将推出“MCU 百货商店”计划,陆续推出无线 MCU、电源管理芯片等 MCU 周边产品,为客户提供一站式服务。

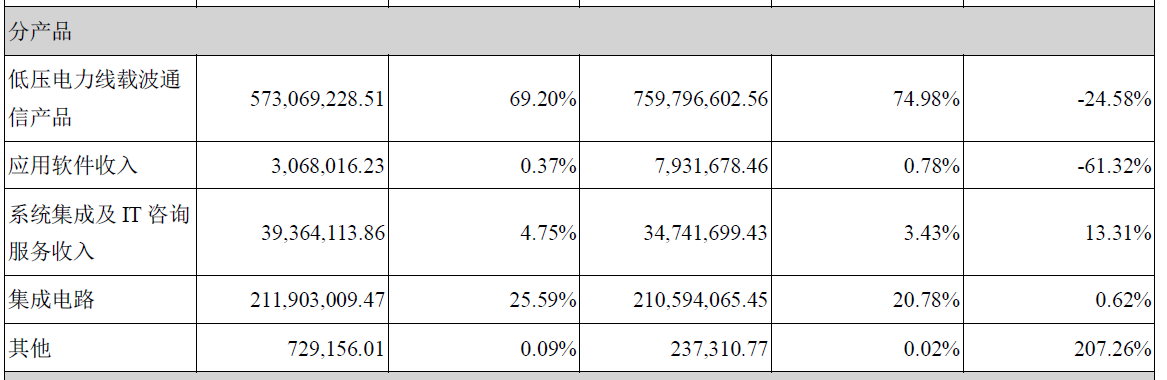

东软载波

东软载波在2019年实现营业收入8.28亿元,同比减少18.27%;分产品来看,该公司集成电路产品的营业收入为2.12亿元,同比增长0.62%,毛利率为32.31%。

图5:东软载波分产品的营业收入情况。

由于该公司并没有将MCU产品线的营收情况单独列出,而是将其归于集成电路业务内了,所以,这里就统一将集成电路部分的营收情况加以统计。

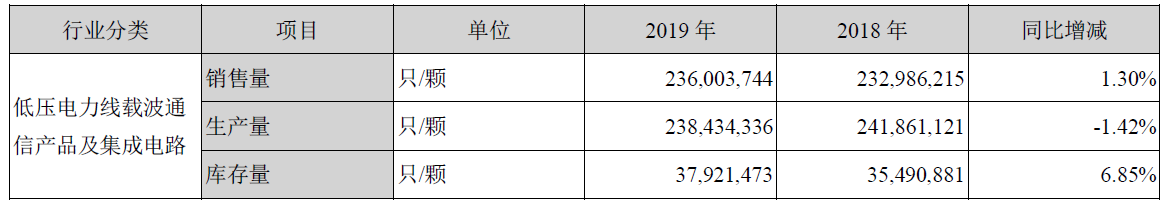

图6:东软载波芯片产品销量情况。

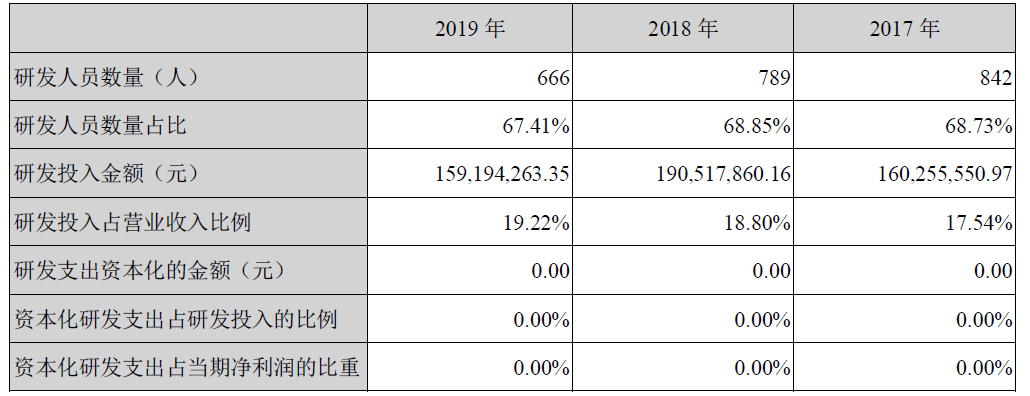

在研发投入方面,2019年东软载波的研发投入金额为1.6亿元,同比下降16.44%,占当期营业收入的19.22%,同比增长0.42%。

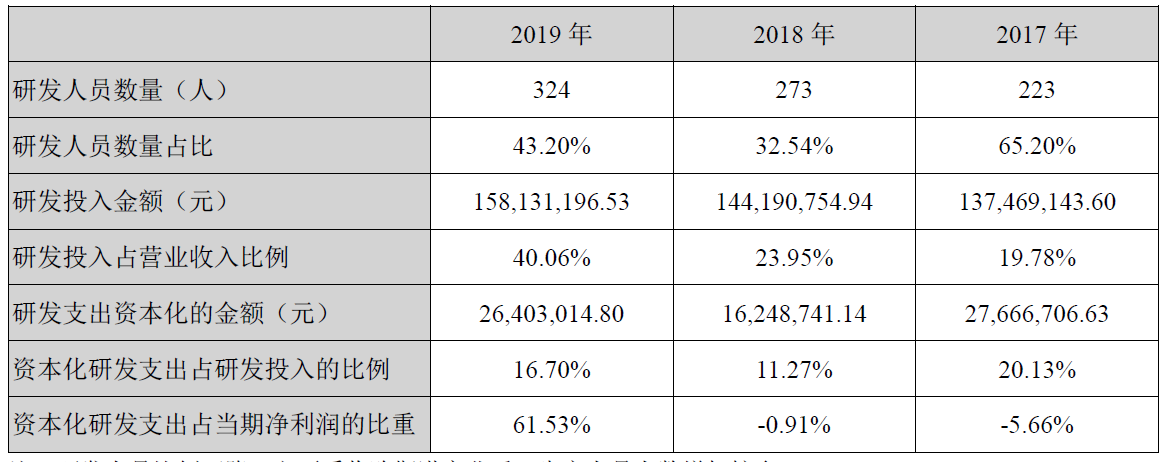

图7:东软载波近三年研发投入金额及占营业收入的比例。

在2019年,该公司丰富和完善了白色家电、消费电子、工业控制等领域8位/32位MCU产品线;根据市场和客户需求,加大了电机控制、仪器仪表、电池管理领域的研发投入,包括用于中小功率电机控制的32位MCU及高压驱动系列芯片;用于小功率锂电池管理,包括电池均衡、电量库伦计量和超低功耗高精度超低频小信号处理32位MCU系列芯片;用于仪器仪表控制的带有24位高精度ADC/12位高分辨率DAC模拟前端的32位MCU系列芯片;加大了基于公司芯片产品的系统方案研发投入,完成了支持DL/T698协议的完整电表方案、平衡车BLDC解决方案、基于新一代32位芯片产品的洗衣机、冰箱、空调、热水器等家电解决方案。

东软载波及集成电路设计为基础,开展融合通信技术平台的研发,聚焦能源互联网、智能化(包括全屋智能、智能建筑、智慧园区)这两个新兴领域,构建了从“芯片、软件、模组、系统到信息服务”的完整产业链布局。

其业务包括了集成电路、能源互联网、智能化业务三块。该公司在2019年年报中提到,东软载波将会加强集成电路业务的综合实力和集成电路产业链的垂直发展,集成电路业务将是未来一段时间公司发展和战略投入的重点。

集成电路业务主要由上海东软载波微电子有限公司负责,主要产品包括8位和32位MCU、PLC及无线通信、触控、安全、BMS/医疗电子和仪器仪表等的小信号处理,以及边缘计算产品。主要应用领域有白色家电、智能电网、工业控制、电机控制、仪器仪表、电池管理和消费电子等应用。

在MCU领域中,上海东软载波是中国大陆境内率先完成整合eFlash的混合信号40nm工艺节点的设计、量产并批量供货的芯片设计厂商之一,在研的基于RISC-V的边缘计算芯片采用28nm工艺,处于业界领先地位。

上海东软载波除了向公司提供面向国家电网、南方电网和海外市场的全套、全系列符合国家及国际标准的电力线载波通信/无线通信芯片外,还在不断完善和迭代公司内部需求产品,保持对能源互联网和智能化业务板块的协同和支撑。

除了电力线载波产品,上海东软载波还在不断加大面向物联网领域芯片的研发,包括MCU、安全芯片、载波芯片、射频芯片和触控芯片等。目前有以下芯片产品线:

(1)8位/32位通用工业级微控制器系列芯片;

(2)专用于高抗干扰、高可靠性要求的白色家电微控制器系列芯片及周边专用分立器件集成芯片;

(3)用于物联网的工业级无线连接系列芯片,包括Sub-1G系列射频前端、2.4G射频前端、BLE4.2/5.0SoC系列芯片、微波段射频前端芯片等;

(4)用于中小功率电机控制的32位微控制器及高压驱动系列芯片;

(5)用于小功率锂电池管理32位微控制器系列芯片(包括电池均衡、电量库仑计量及超低功耗高精度超低频小信号处理);

(6)用于仪器仪表控制的带有24bit高精度ADC、12bit高分辨率DAC模拟前端的32位微控制器系列芯片;

(7)用于智能电网领域的能源路由器、能源控制器、营配融合终端中高性能多核MPU边缘计算芯片等。

这些系列芯片涵盖的工艺包括:

(1)集成Memory的混合信号CMOS工艺,包括0.5um、0.25um、0.22um、0.18um、0.152um、0.11um、80nm、55nm、40nm、28nm;

(2)特色微波射频工艺,包括0.18um、0.11um、90nm、55nm、40nm;

(3)特色高压BCD工艺,包括20V、40V、100V;

(4)高压Bipolar工艺。

据其年报显示,2019年,针对8位微控制器市场激烈的竞争格局,东软载波加大了应用方案开发,形成了冰箱、洗衣机、空调等白色家电领域的完整方案,全面进入国内主要家电厂商供应链,8位MCU产品在海尔等客户的产品中已经被批量使用,涉及的产品包括洗衣机、冰箱、家用和商用空调器、热水器、微波炉、咖啡机等;完成了多款32位微控制器产品的工艺升级优化,推出了性价比更高的产品并量产销售,保持了在相关领域的领先优势,推动了32位MCU产品导入相关领域,已经在波轮洗衣机、滚筒洗衣机和冰箱显示板上形成了完整的解决方案,部分产品已经试产。

其布局主要围绕能源互联网和智能化领域,以及IoT领域进行布局。具体来看在能源互联和智能化领域主要研发如下类型芯片:

(1)新一代融合国内、国际标准的宽带高速电力线载波通信芯片;

(2)新一代窄带高速满足国际G3标准且兼容国内窄带低速标准的芯片;

(3)新一代基于IEEE802.15.4g标准及国内高速OFDM电力行业标准的配合窄带高速和宽带高速电力载波通信的高速无线通信芯片;

(4)新一代主要面向能源互联网领域中新一代能源路由器,能源控制器、营配融合终端及智能化网关的高性能边缘计算芯片。

在IoT领域的研发布局是:

(1)持续优化白色家电、消费电子、工业控制等产品线,持续扩大市场份额;

(2)加大对物联网领域的研发投入,确保在研项目尽快量产并推向市场,取得和保持市场领先地位;

(3)加大系统整合能力,在小功率锂电池电源管理、电机控制、医疗电子等关键领域,提供包括微控制器、通信、计量、计算、感知等全面的芯片解决方案。

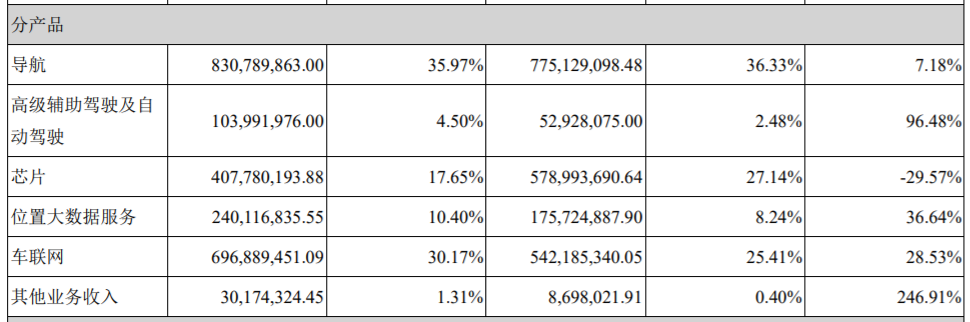

四维图新

2019年,四维图新的营业总收入23.10亿元,同比增长 8.25%。在细分业务板块,导航业务营业收入8.31亿元,同比增长7.18%;高级辅助驾驶及自动驾驶业务营业收入1.04亿元,同比增长 96.48%;芯片业务营业收入4.08亿元,同比下降29.57%;位置大数据服务营业收入2.40亿元,同比增长36.64%;车联网业务营业收入6.97亿元,同比增长28.53%。

据年报显示,2019年该公司芯片产品的毛利率为51.35%。

图8:四维图新分产品营业收入构成。

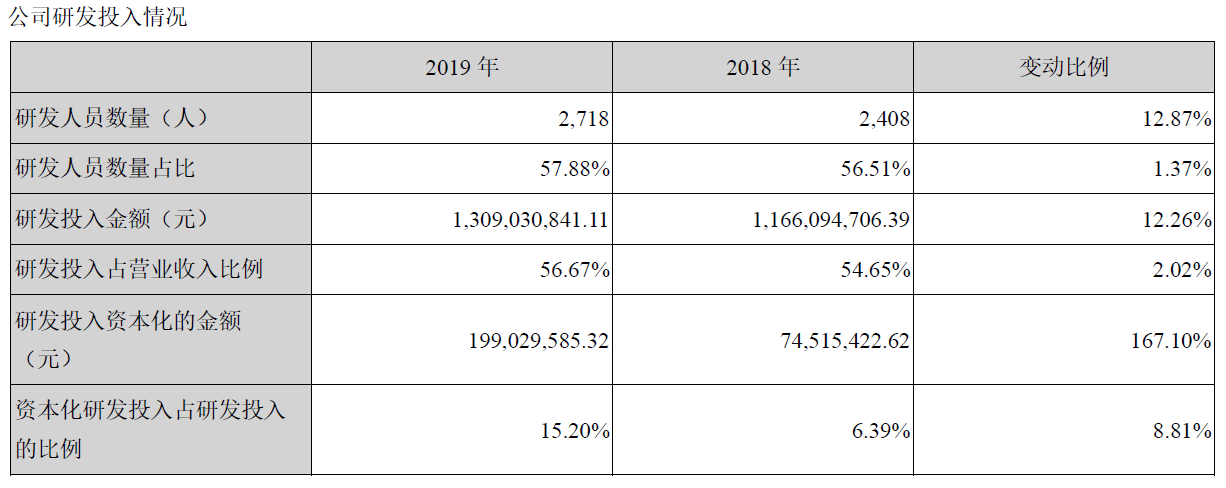

在研发投入方面,四维图新2019年的投入金额为13.1亿元,研发人员为2718名。研发投入占营业收入的比例为56.67%。

图9:四维图新研发投入情况。

受乘用车销量下滑及行业竞争格局加剧影响,利润率较高的芯片业务收入利润均有所下降;公司参股公司 Mapbar Technology Limited 2019 年加大对乘用车联网业务投入,亏损继续加大,对公司 2019 年度利润产生负向影响。

四维图新的芯片业务,主要是指面向汽车信息娱乐系统、智能座舱系统、主动安全系统、车身控制系统、自动驾驶系统等汽车电子细分领域,设计、研发、生产并销售汽车电子芯片,同时提供高度集成及一体化系统解决方案。

公司目前主要芯片产品包括 IVI 车载信息娱乐系统芯片、AMP 车载功率电子芯片、MCU 车身控制芯片,TPMS 胎压监测芯片等。报告期内,公司 IVI 芯片在国内后装市场持续保持行业领先地位,并不断获得新的前装市场量产订单。2018 年推出的自主研发的国内首颗车规级 MCU 芯片,已被多家客户导入和量产。TPMS 芯片作为国内首颗自主研发的车规级 TPMS 全功能单芯片,已于2019 年 11 月达成量产。AMP 车载功率电子芯片得到市场广泛认可。

2017 年,四维图新通过收购杰发科技具备了为车厂提供高性能车规级汽车电子芯片的能力。杰发科技作为国内芯片产业的主要代表企业之一,其 IVI 芯片连续多年保持国内后装市场领先地位,并在前装市场不断拓展。面对汽车智能化水平的不断提升,公司在传感器芯片、控制器芯片等领域加大研发投入,自主研发的 MCU 芯片作为国内首颗车规级 MCU 芯片已于 2018 年 12 月通过 AEC-Q100 Grade1 验证,自主研发的 TPMS 胎压监测芯片作为国内首颗全集成胎压监测芯片已于 2019 年11 月实现量产,智能座舱以及新一代 4G 车联网芯片已经投放市场,新一代 MCU、功放等多款新产品商业化进度也在不断推进。

在芯片业务方面,面对国内整车市场整体销量下滑趋势给中国市场带来的不利影响,四维图新芯片产品出货价格承受较大压力。报告期内,四维图新积极发挥产品技术的整合和协同优势,提升面向客户的定制化服务能力,积极推进 IVI 车载信息娱乐系统芯片产品的市场拓展力度,稳定后装市场市占率,加速推进前装市场拓展力度,与 Tier-1 客户签订合作订单。

2019年,该公司车身控制 MCU 芯片产品已经被数十家企业导入终端产品设计并量产,第二代车身控制 MCU 芯片进入到流片阶段。第一代 TPMS 胎压监测系统芯片正式量产上市,并获得数十万颗客户订单。新一代车联网芯片实现量产出货,面向智能座舱领域的芯片产品完成了样片回片和验证并已导入首批客户进行产品化设计。AMP 功放芯片投放市场,得到客户广泛认可,第二代 AMP 芯片已进入量产版流片。

中颖电子

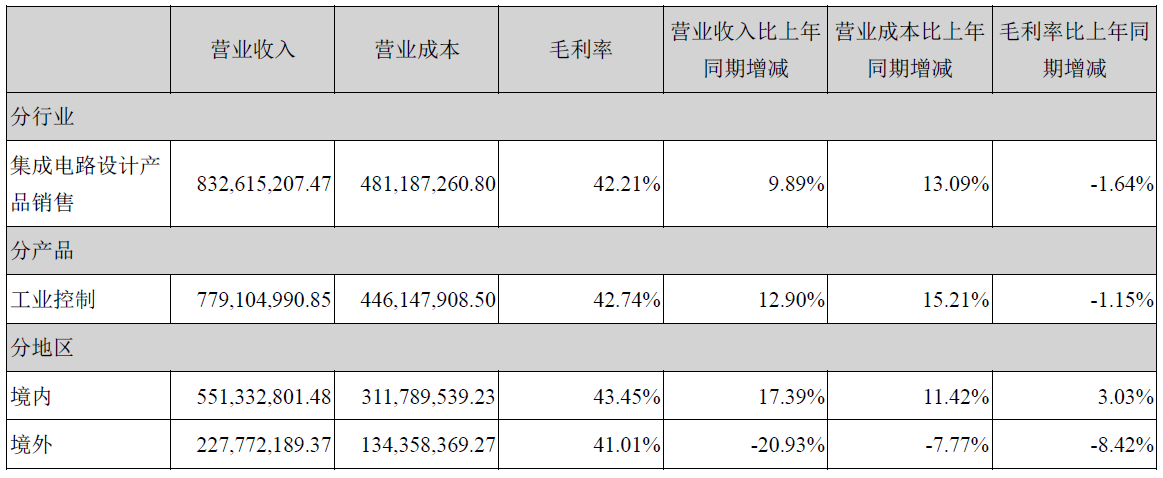

根据中颖电子的年报,2019年,中颖电子实现了营业收入8.34亿元,同比增长10%,归属于上市公司股东的净利润1.9亿元,同比增长12.5%。受产品组合影响,毛利率同比有些微下降。该公司工业控制类产品的毛利率为42.74%。由于去年底的存货较多,今年底的存货较少,且收款及时,经营活动产生的现金流同比增速较高。

虽然年报中并未将MCU产品的营业收入单独列出,单根据年报提供的信息,可以推算出该公司MCU的营业收入约为1.12亿元。

图10:中颖电子营业收入和毛利率情况。

家电主控MCU是一个比较平稳的行业,过去5年来,MCU升级换代不大,主流芯片工艺多为8英寸晶圆的0,11微米工艺。不过未来整体家电市场有向智能化,高端化发展的趋势,芯片工艺也将在未来2到3年内升级到12英寸晶圆的55nm至40nm工艺。

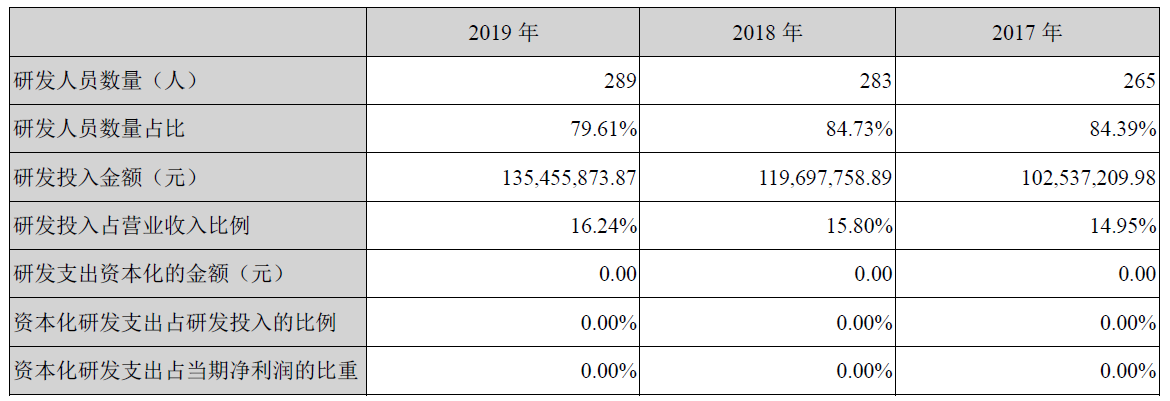

在研发投入方面,2019年,中颖电子的研发投入为1.35亿元,同比增长了13.16%,占公司销售收入的比例为16.24%。公司及子公司推出了8款新产品,主要应用于工控单芯片、IIoT产品、锂电池管理及OLED显屏驱动等领域,并已逐步向市场展开推广及销售。

2019年度,中颖电子的研发投入主要围绕在几个领域:OLED显屏驱动、工业控制、锂电池管理、IIoT应用、电机控制、智能电表及汽车电子等。

图11:近3年中颖电子研发投入金额及占营业收入的比例。

中颖电子的主要产品为工业控制级别的MCU芯片和OLED显示驱动芯片。其MCU芯片主要用于家电主控、锂电池管理、电机控制、智能电表和物联网领域。OLED显示驱动芯片主要用于手机和可穿戴产品的屏幕显示驱动。

据年报显示,报告期内,该公司持续在家电主控、电机控制及智能电表领域扩大市场份额。家电主控芯片销售情况良好,同比增长14%,家电客户持续增加购买公司芯片;电动自行车控制芯片由于实施了新国标,对厂家生产资质要求提高,市场呈现向大型生产厂家集中趋势,而公司客户主要为行业领先的龙头控制器厂家,公司也因客户的市占率提高而受益;由于大客户前期导入的产品相继量产,报告期内,公司电力电表芯片海外销售也保持较高增速。锂电池管理芯片受限于客户验证、小批量试产的反复进行,量产时程较预期得慢,销售于报告期内成长甚微。得益于大客户相继导入,锂电池管理芯片的市占率未来可望持续提高。

血压计应用芯片受中美贸易战影响,外销减少,但内销需求成长,总体销售保持成长;键鼠应用芯片销售,受PC台式机市场持续衰退以及中美贸易战影响而呈现衰退。PMOLED屏的部分应用市场如智能手表、智能手环等被AMOLED屏替代了,导致PMOLED显示驱动芯片的销售出现下滑;AMOLED 显示驱动芯片的客户需求增加, 业绩有所成长。

纳思达

根据纳思达2019年年报,该公司的营业收入为233亿元,单其芯片类产品的营业收入为6.3亿元,毛利率为70.24%。其芯片产品包括打印机SoC、通用MCU、蓝牙芯片和安全芯片等产品,主要由旗下子公司艾派克微电子完成。其中,32位高端MCU芯片出货2.13亿颗,同比增长188%。非打印机行业的32位MCU出货数量约0.27亿颗,同比增长759%。

通用MCU方面,艾派克于2018年全面获得ARM Cortex M0+、M3、M4内核无限次授权,并于2019年推出APM32F103xB、APM32F103xE等系列产品,充分利用ARM成熟生态环境,结合艾派克近20年的芯片技术积累,APM32F103可以在用户不修改设计的情况下实现快速替代,同时以近乎零开发成本实现替代的特性,快速打开消费电子及工业控制市场。APM32F103系列不但实现了功能及性能上的替代,增加了新的功能,并全面获取了国际认证,与国际一线品牌接轨。

该公司的32位通用MCU是基于ARM内核、国产C-SKY内核和8位内核自主设计。其中,基于ARM内核的通用MCU芯片已经正式批量销售。

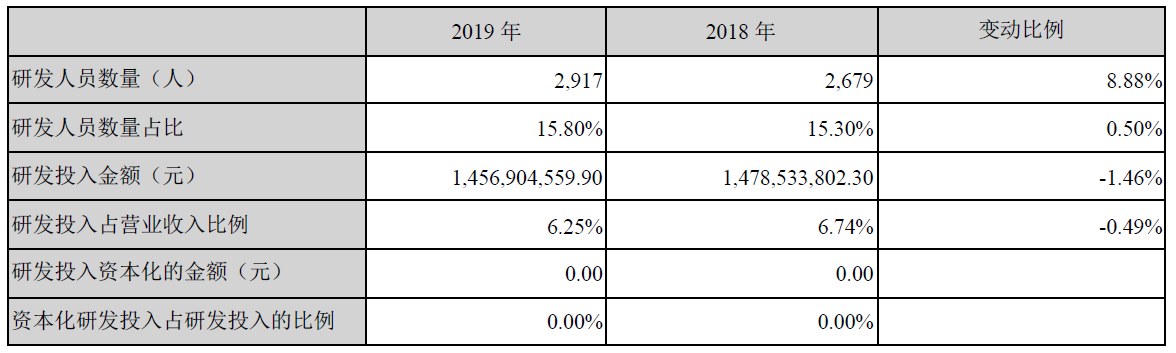

在产品研发方面,纳思达2019年投入的金额为14.6亿元,占营业收入的6.25%。该公司在芯片方面的研发,主要是加强了研发安全管理,探索出多地协同研发模式,提升研发效率,持续进行技术积累沉淀,成立研究院,搭建模拟、固件团队,加强对固件升级、反向的研究,保持在新品首发方面的核心竞争优势;在2019年完成了第二款自主设计的基于RISC-V内核的CPU,为公司后续产品优化提供了更好的解决方案;加强和国内外公司及大专院校的科研合作,在芯片超低功耗设计、BLE5.1芯片设计上取得重大突破;通用MCU芯片项目研发已完成110nm工艺布局, 并开始验证55nm工艺平台。

图12:纳思达研发投入情况。

国民技术

近年来,国民技术积极布局通用MCU技术和市场,投入了很大的研发力量开发高性能、低功耗、安全可靠的高集成度通用MCU产品。在2019年,该公司完成了年度规划的通用安全MCU芯片产品的技术研发工作,多款基于ARM Cortex-M0及M4内核的通用安全MCU产品进入产品测试及验证阶段。

可以说国民技术从2019年才开始真正踏进MCU行业,目前应该还没有真正产生多少收益。据其年报显示,2019年12月,该公司成为中移物联网有限公司“MCU研发项目”的中选单位,中选金额4,748万元。

在研发投入方面,2019年投入了1.6亿元,研发投入占营业收入比重为40.06%。研发投向主要为通用MCU芯片及下一代安全芯片。

图13:国民技术近3年研发投入金额及占营业收入的比例。

图14:国内A股MCU上市公司的MCU相关营业收入和毛利率情况。

结语

从这些上市公司可以看出,国产片MCU的路还任重道远,目前营收最高的是兆易创新,不过4.4亿元,而排名第一的Microchip在2018年的营业收入是19.1亿美元,差距还很大。当然,有差距,说明进步的潜力很大。在目前国产芯片替代的大背景下,越来越多的系统厂商开始倾向采购国产芯片,对国产片MCU来说,现在是最好的时代。

-

汇川技术发布2023年年报与2024年一季度报2024-04-23 1359

-

一图读懂洲明科技2023年年报暨2024年一季度报2024-04-22 818

-

一图读懂概伦电子2023年年报2024-04-14 973

-

GE发布2021年年报2022-03-31 5392

-

元宇宙A股上市公司有哪些2021-11-01 22638

-

国电电力发布2019年年报 2020年将积极推进煤电转型升级2020-04-14 1012

-

球冠电缆发布2019年年报 2019年营业收入同比上涨7.03%2020-04-03 1457

-

保利协鑫公布2019年年报 年内收益达192.5亿元2020-04-01 1935

-

A股区块链上市公司概念股盘点整体表现明显低于上市公司2019-05-07 1611

-

英飞特发布2018年年报 营业收入及净利润均增长2019-04-22 2339

-

聚灿光电发布2018年年报 LED外延片及芯片的研发生产及销售成主营业务2019-04-17 2972

-

10家上市公司年报盘点 带你领略安防行业发展趋势2019-03-29 5531

-

华为2017年年报:稳健经营,持续创造价值2018-03-30 1298

全部0条评论

快来发表一下你的评论吧 !