台积电集中5纳米投入生产苹果A14芯片 2020年第三季全球前十大晶圆代工厂营收预估排名出炉

描述

近日,台媒Digtimes报道,台积电5纳米订单强劲,供应链表示,尽管海思无法继续在台积电头片,但台积电5纳米技术独步领先,包括苹果、超微、高通等全球至少八家大厂都抢着下单。

供应链透露,配合苹果iPhone将搭载由台积电以5纳米制程独家代工的最新A14处理器,近期台积电5纳米几乎集中火力投入生产A14芯片,本月约占八成产能,换算交货时间,将密集于10月出货,与稍早苹果宣布新手机将延后至10月发表吻合。

另外,联发科、恩智浦及国内三大AI芯片公司,也都开始导入台积电5纳米制程生产。因为客户庞大需求,台积电决定拉高5纳米产能,今年第4季再增2.8万片,将月产能调高为逼近9万片。

台积电正在加快扩产脚步,不仅南科18厂第三期常方新产能将于第4季到位,明年第2季优先于南科18厂第四期厂房再扩产增产能,届时5纳米月产能将正式突破10万片大关,增幅超过七成,扩大与三星的差距。

Trendforce:2020年第三季全球前十大晶圆代工厂营收预估排名出炉

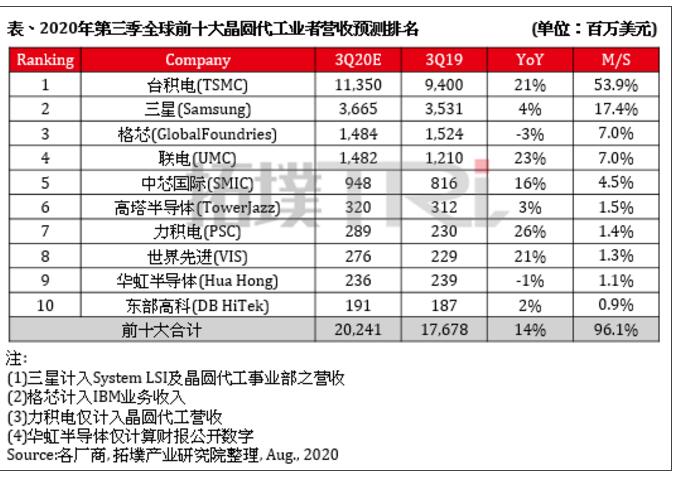

根据TrendForce集邦咨询旗下拓墣产业研究院最新调研结果显示,由于年底为欧美消费旺季,加上中国十一长假及双11促销活动,带动目前下游客户端拉货动能旺盛,使晶圆代工产能与需求连带稳定提升,预估第三季全球晶圆代工业者营收将成长14%。

台积电第三季量产5nm带动营收表现,格芯第三季表现最低迷

台积电(TSMC)2020年第三季营收年成长预估21%,营收主力为7nm制程,受惠于5G建设持续部署、高效能运算和远程办公教学的CPU、GPU等强劲需求,产能维持满载;而5nm制程在2020年第三季开始计入营收,在全年度台积电5nm营收占比以8%为目标的情况下,预计第三季5nm营收占比将达16%。

三星(Samsung)今年虽然受到旗舰手机S20系列销售下滑影响,使其调整自家AP的晶圆代工业务量;然客户为防止芯片断料的库存储备心态,带动其他晶圆代工业务成长,推估第三季营收年成长约4%。而格芯(GlobalFoundries)在2019年分别出售8寸、12寸晶圆厂,且受车用芯片需求衰退影响,其第三季营收表现不如预期,年减3%。

联电代工价格调涨推升第三季营收,力积电以年成长率26%居冠

联电(UMC)因大尺寸面板DDI、PMIC需求上升,推估8寸晶圆产能吃紧状况可能持续到2021年,目前透过调涨部分代工价格的策略,将有助于推升其第三季整体营收,年成长可望达23%。中芯国际(SMIC)九成以上收入来自14nm、28nm以上的成熟制程产品,由于2019年的基期较低,预估2020年第三季营收年增率将达16%,然仍须持续关注华为宽限期(2020年9月15日)后,其14nm的接单情况。

高塔半导体(TowerJazz)致力于发展RF-SOI与SiGe,第三季8寸产能利用率估计将维持近70%,而12寸产能也正持续扩增,预估2020年第三季营收年成长约3%。力积电(PSMC)晶圆代工业务持续扩展,DDI、TDDI、CIS、PMIC、功率离散元件(MOSFET、IGBT)等代工需求增加,透过调升代工价格与提高产能利用率,其第三季营收年成长以26%为前十名之最。

世界先进8寸晶圆产能满营收看俏,华虹受疫情冲击实行降价策略

世界先进(VIS)因新加坡厂加入营运,带动晶圆出货增加;加上大尺寸DDI、PMIC需求大幅成长,在8寸产能满载之下,预估第三季营收年成长可达21%。华虹半导体(Hua Hong)产品类别中,以长期占六成以上的消费电子最大宗,其中又以中低端手机相关芯片产品为主。然因疫情导致营收下滑,目前则采用降低平均售价并提升产能的营运策略,预估第三季营收年减1%。

受惠于市场CIS与DDI需求大量提升,东部高科(DB HiTek)产能满载,目前不排除调涨代工价,将拉升其第三季整体营收,年成长率微幅上升2%。拓墣产业研究院指出,整体而言,虽然目前下游客户端需求上升,然仍需随时关注其在大量拉货后的库存水位消化状况,业者需密切掌握动态,方可快速调整策略布局。

本文资料来自Digtimes中文网和拓璞研究所微信,本文整理发布。

-

全球十大晶圆代工厂【经典收藏】2011-12-01 25491

-

台积电第三季合併营收达84亿美金,受惠于7纳米晶圆出货放量2018-10-10 3360

-

2019年第三季全球前十大晶圆代工厂营收排名出炉2019-09-05 15539

-

2019年全球第四季晶圆代工厂营收,台积电以大优势领先2019-12-11 3652

-

2020年Q1全球前十大晶圆代工厂营收排名出炉 台积电7纳米表现亮眼2020-03-20 8110

-

传苹果5纳米A14处理器量产延期 台积电第三季5纳米投片量将低于原先预期2020-03-25 1876

-

全球前十大晶圆代工厂营收排名出炉,台积电夺得榜首2020-06-14 5552

-

第三季全球晶圆代工厂营收排名,台积电已113.5亿美元居冠2020-08-25 2442

-

排名前十的晶圆代工厂商2020-09-02 10523

-

台积电稳居全球晶圆代工龙头地位2020-12-08 1996

-

2020年第四季度全球前十大晶圆代工厂营收排名2020-12-18 8409

-

高通第三季营收再度超越博通,跃居全球第一2020-12-19 3228

-

2022年第三季度全球十大晶圆代工厂名单2023-01-06 4399

-

全球前十大晶圆代工厂营收排名公布 TSMC(台积电)第一2025-09-03 4664

全部0条评论

快来发表一下你的评论吧 !