明微电子三度闯关IPO,业绩剧烈波动

电子说

描述

集微网消息 作为LED驱动芯片老牌企业,明微电子正在开启第三次IPO之路。目前明微电子科创板上市申请已获受理,进入问询阶段。据了解,明微电子曾经在2011年、2017年申请上市,但由于业绩、关联交易等问题而宣告失败。那么,明微电子第三次向A股发起冲击,是否意味着已经完全扫除之前的障碍?

据笔者查询发现,明微电子在业绩波动剧烈,市场占有率较低,且产品单价持续下降的情况下,其毛利率仍高于同行企业,加上产品设计出现瑕疵导致销量下降以及关联交易等问题并未得到改善,其三度闯关IPO的底气又在哪里?

三度闯关IPO,业绩剧烈波动

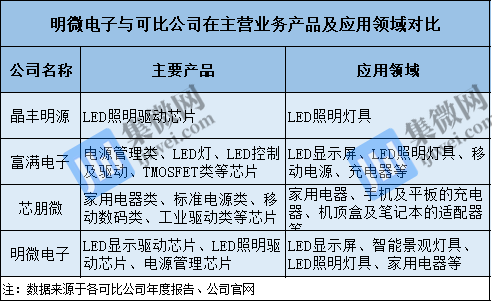

招股书显示,明微电子是一家主要从事集成电路研发设计、封装测试和销售的高新技术企业,公司一直专注于数模混合及模拟集成电路领域,产品主要包括LED显示驱动芯片、LED照明驱动芯片、电源管理芯片等,产品广泛应用于LED显示屏、智能景观、照明、家电等领域。

由于LED驱动芯片本身门槛不高,从事该领域的企业较多,市场竞争较为激烈。目前A股从事LED驱动芯片的企业有晶丰明源、士兰微、富满电子等,境外上市企业有东芝、恩智浦、积聚科技等。

相比之下,作为冲击A股的后来者,明微电子在行业中的影响力难以与晶丰明源、士兰微等比肩,而这已是其三度闯关IPO。早在2011年1月12日,明微电子正式接受上市辅导,不过此次申报于2012年2月撤销,原因为盈利不佳;2012年2月16日,证监会就公布了明微电子终止审查。

2017年6月,明微电子再次开启上市征程,拟冲刺创业板,计划募集4.57亿元投资于新一代LED显示屏驱动芯片研发及产业化、智能照明处理器研发及产业化和集成电路封装项目,但在2018年2月上会审核时其IPO被否。

据当时审核结果公告显示,发审委要求明微电子对主要产品销售单价呈下降趋势,综合毛利率持续上升的原因及其合理性作出解释,同时,其第一大经销商客户为前员工亲属所创办的公司等问题也受到了关注。

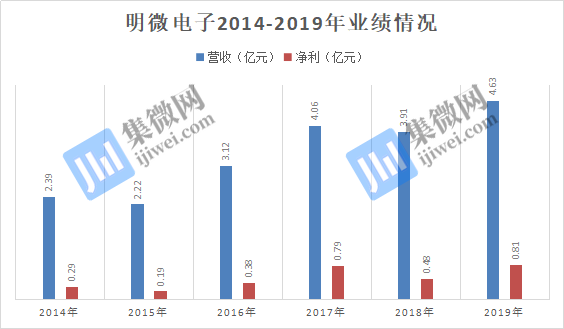

从明微电子前两次IPO失败的案例来看,其经营业绩是主要因素。据笔者统计数据显示,近6年明微电子的营收出现较大的波动。2014-2019年,明微电子的营收分别为2.39亿元、2.22亿元、3.12亿元、4.06亿元、3.91亿元、4.63亿元。可以看出,其在2015年、2018年营收出现明显的下滑。

净利润方面同样如此,2014年明微电子净利润为0.29亿元,到2015年下降到0.19亿元;2017年其净利润达到0.79亿元,到2018年下降至0.48亿元,多次出现暴跌状态。

值得注意的是,明微电子经营业绩出现较大的波动,与其照明驱动类芯片单价持续下降以及新技术跟不上有很大的关联。

据招股书显示,2017-2019年,明微电子照明驱动类芯片平均单价分别为0.2144元/颗、0.1787元/颗、0.1493元/颗,平均单价逐年下降。从下面图表可知,明微电子SM2XX82、SM2XX13、SM2XX18、SM2XX96等主要产品价格均出现不同程度的下滑。

明微电子主要型号照明驱动类芯片产品销售单价及占比情况

对于照明驱动类芯片价格出现持续下滑的问题,明微电子的解释是LED照明行业间竞争相对激烈,照明产品终端价格持续下滑,由于公司下游客户对芯片价格相对较为敏感,为保持相应市场份额,公司在芯片成本优化的基础上进行降价调整。

与之类似的是,明微电子电源管理芯片价格也整体下滑。从2017年0.3954元/颗,到2018年0.3637元/颗,再到2019年的0.3464元/颗,出现逐年下降的趋势。

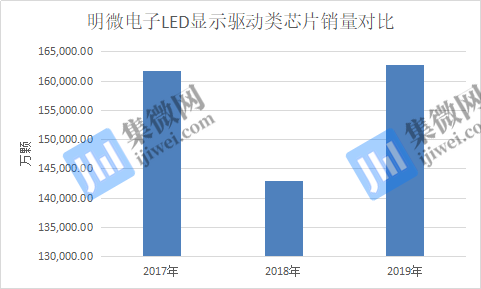

而在LED显示驱动类芯片方面,尽管其产品价格稳步上升,但由于产品设计出现问题,导致销量下滑。2017-2019年,该系列产品销量分别为161,674.44万颗、142,971.62万颗、162,804.37万颗,可以看出其2018年销量出现明显下滑,而且,相较于2017年,2019年该系列产品销量并未出现明显的增长。

对此,明微电子的解释是,2017年公司首次与TowerJazz开展合作,尝试一款芯片的生产工艺从8寸晶圆升级到12寸,原计划在2018年上半年正式量产推广。由于此为公司首款由8寸晶圆升级到12寸晶圆的新品,其工艺流程和器件参数、电路和版图设计需求等方面与8寸晶圆相比均有较大调整,该新品在前期小批量试产交由客户后发现存在一定设计瑕疵,最终导致未能如期研发成功并正式量产推出市场,导致公司2018年显示驱动芯片销售收入未达预期。

市占率较低 毛利率却高于同行

据了解,明微电子的主要产品为LED显示驱动芯片、LED照明驱动芯片等。报告期内两类LED驱动类产品占主营业务收入的比例分别97.58%、97.51%和97.70%,产品结构较为单一,集中在LED产品应用领域。

其中,在LED显示驱动芯片领域,目前市场上参与竞争的主要企业有聚积科技(中国台湾)、集创北方、富满电子等;在LED照明驱动芯片领域,目前市场参与竞争的主要企业有晶丰明源、士兰微等。

在LED显示驱动类领域,从明微电子与可比公司在细分市场的收入及其增长率来看,明微电子营业收入规模高于富满电子,但复合增长率低于富满电子。明微电子称,这主要是富满电子于2017年上市后,资金实力增强,于2018 年和2019年度采取降价策略抢占更多市场份额。

在LED照明驱动类领域,与晶丰明源相比,明微电子在该系列产品的收入规模较小,同时其收入波动较大。这与产品单价持续下降有很大的关联,但在产品单价持续下降的情况下,明微电子的LED照明驱动类芯片销售量并未显著增加,导致其2018年该系列产品营收出现下滑。

与芯朋微相比,明微电子在电源管理芯片规模还是非常小。明微电子称,目前公司主要将资源聚焦在LED驱动芯片,其所生产电源管理芯片暂限于家用电器或LED驱动芯片的配套产品。

在市场占有率方面,富满电子的LED显示驱动类芯片市场占有率约为5%;而明微电子该系列产品的市场占有率约为9%,明微电子的市占率略高于富满电子。据了解,该产品市场占有率是根据2016-2018年平均收入计算,2016 - 2018年,富满电子LED控制及驱动类产品平均收入1.49亿元,明微电子LED显示驱动类平均销售收入为2.67亿元。

近年来,随着富满电子的快速发展,其LED显示驱动类芯片销量迅速提升,故市场占有率也随之快速提升。而明微电子2017-2019年显示屏驱动类芯片的销售量分别为140,713.73万只、120,654.70万只、142,520.84万只,可以看出其销量并未明显增加,而在2018年还出现明显的下滑。总的来说,目前富满电子的市占率与明微电子的差距明显缩小。

更重要的是,在LED显示驱动芯片领域,集创北方当属行业龙头。可见,明微电子在LED显示驱动类芯片领域不仅面临着上市公司富满电子激烈的市场竞争,同时,集创北方、聚积科技等公司的快速发展,也给明微电子带来不小的市场压力。

此外,在LED照明驱动类芯片方面,明微电子的市场占有率仅为3.75%,而晶丰明源的市场占有率达到28.28%。可以看出,明微电子的市占率远远低于晶丰明源。值得注意的是,明微电子的产品基本还是通用LED照明驱动类芯片,而晶丰明源的产品包括通用LED照明驱动芯片和智能LED照明驱动芯片,随着各种照明电器朝智能化发展,通用照明市场需求或受到影响,从而影响通用LED照明驱动芯片市场需求。若市场需求下滑,或不利于明微电子业务的发展。

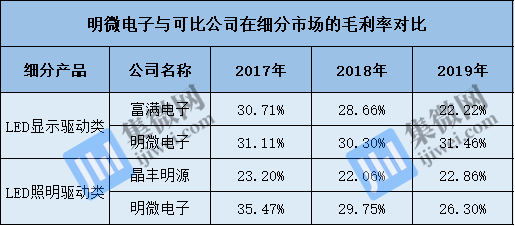

尽管LED驱动类产品市场占有率相对较低,但其毛利率仍远高于同行公司。2017-2019年,明微电子LED显示驱动类芯片的毛利率分别为31.11%、30.30%、31.46%,而富满电子同类产品毛利率分别为30.71%、28.66%、22.22%。可以明显看出富满电子的毛利率出现逐年下降,而明微电子毛利率却保持着较高的水平。而在LED照明驱动类芯片方面,晶丰明源的毛利率分别为23.20%、22.06%、22.86%;而明微电子同类产品的毛利率分别为35.47%、29.75%、26.30%,尽管其毛利率出现逐年下降,但仍远高于晶丰明源。

行业人士表示,未来随着更多IC设计厂商的进入LED市场,以及竞争对手利用其品牌、技术、资金优势持续加大该领域的投入,明微电子的产品将面临更加激烈的市场竞争,其产品毛利率或将出现下滑;同时,明微电子未来产品研发设计、工艺升级或客户开拓未及预期,其市场份额和销售额将可能会被挤压,公司的经营业绩也将会受到影响。

-

需求不确定下三度价格歧视模型及算法2009-03-11 553

-

明微电子拟创业板IPO:曾因为业绩不佳主动撤回上市申请2017-06-26 1121

-

基于三度影响力理论的好友推荐算法2018-01-07 1408

-

时隔六年明微电子闯关IPO再度失败2018-04-02 6606

-

本土最大LED驱动芯片公司IPO失败,晶丰明源输得有点冤!2018-08-01 18068

-

半导体企业迎IPO热潮 斯达半导体募资8.2亿元攻关主营2018-10-17 6174

-

朝微电子闯关ipo能否成功2020-11-18 2754

-

明微电子发布2020年度业绩快报公告,营收5.16亿元2021-01-25 2483

-

大族激光、欧菲光等2020年度业绩公布2021-01-27 3512

-

明微电子净利同比增长31.71%2021-01-31 2776

-

灵动微电子新三板最新消息与灵动微电子IPO科创板最新消息2023-03-24 5725

-

辉芒微电子创业板IPO终止2024-02-28 1202

-

明微电子年报及业绩解读:价格触底,信心满满2024-05-24 1295

-

SGS授予明微电子AEC-Q100认证证书2025-04-23 786

-

宏明电子创业板IPO获得受理2025-06-06 1052

全部0条评论

快来发表一下你的评论吧 !