秋田微创业板IPO已进入问询阶段

电子说

描述

集微网消息 近年来,随着液晶显示市场竞争加剧,企业仅靠自身资源难以保持其发展势头和竞争优势。于是,各大液晶显示企业纷纷借势资本,试图通过上市融资,助推其产业发展规模和技术实力,其中也包括液晶显示老牌企业秋田微电子。

前不久,秋田微创业板IPO已进入问询阶段,据集微网查询得知,报告期内,秋田微的营业收入、净利润均呈现增长态势。不过,在秋田微靓丽的财务数据背后,其毛利率“异常”增长、同时部分零部件采购价格仅为同行可比公司的一半,着实让不少人对其业绩“增长”产生质疑。

外销收入占比近六成

资料显示,秋田微主要从事液晶显示及触控产品的研发、设计、生产和销售,主要产品包括单色液晶显示器、单色液晶显示模组、彩色液晶显示模组及电容式触摸屏,应用于应用于工业控制及自动化、物联网与智慧生活、医疗健康、汽车电子等众多领域。

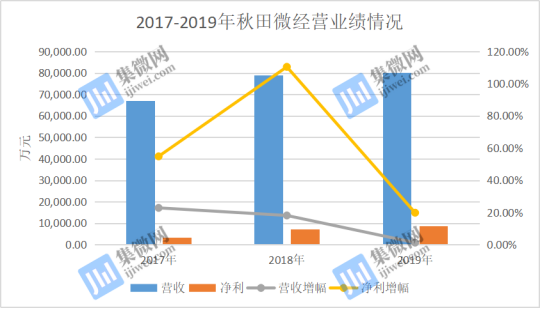

2017-2019年,秋田微的营业收入分别为66,967.26万元、79,117.84万元和80,125.49万元,同比增长22.86%、18.14%、1.27%;公司归属于母公司股东的净利润分别为3,432.17万元、7,222.03万元和8,654.68万元,同比增长分别为54.84%、110.42%、19.84%。可以看出,秋田微营业收入、净利润均呈现持续上升趋势,但其增长幅度却出现不同程度的波动。

报告期内,在产品营收结构方面,秋田微电容式触摸屏占主营业务收入的比例总体呈上升趋势,分别为14.06%、15.05%、18.49%,该系列产品单价分别为57.84元/片、71.40元/片、74.37元/片。

与之形成对比的是,单色液晶显示器、单色液晶显示模组、彩色液晶显示模组三大业务出现较大的波动。尤其是秋田微重点开发的彩色液晶显示模组的营收经历2018年高速增长之后,于2019年有所下降。

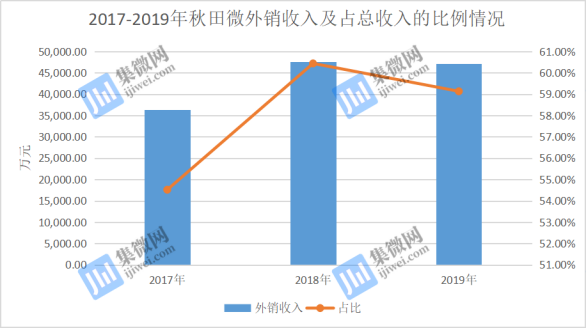

从销售区域来看,外销收入占比超过一半。报告期内,秋田微外销收入分别为36,340.68万元、47,600.85万元、47,092.82万元,占总收入的比例分别为54.52%、60.44%、59.133%。如果按外销按客户所在地区来分,公司产品主要出口到北美洲(美国、加拿大)、欧洲(德国、英国、比利时)及港澳台地区,其中,2018年、2019年最大的来源为北美地区,占比分别为35.48%和33.93%。

2018年3月,美国对中国出口到美国的商品加征关税。秋田微出口到美国的商品也在加征25%关税清单中,涉及到的商品代码分别为854890030、9013803010、9013803020。出口地区增加关税将会影响其产品销售以及公司盈利能力。

对此,秋田微也坦承,如果未来公司主要出口国家或者地区的经济环境、贸易政策等发生重大变化,公司外销收入情况将可能受到不利影响。

另外,由于外销主要通过美元货币定价结算,美元对人民币汇率波动将直接影响收入金额,且产生汇兑损益。2017-2019年,其汇兑损益分别为485.43万元、-468.74万元、-95.09万元。随着生产、销售规模的扩大,秋田微产品出口规模也将随之增加,如果结算汇率波动较大,其经营业绩将可能受到一定程度的影响。

可见,秋田微业绩严重依赖外销收入,占比接近六成,未来贸易摩擦、汇率变动等可能对其业绩有较大影响。此外,相较于同行稳定的毛利率,秋田微毛利率“异常”增长,同时部分零部件采购价格仅为同行可比公司的一半,着实让不少人对秋田微业绩“增长”产生质疑。

部分零部件采购成本仅为同行一半

据招股书显示,2017-2019年,秋田微的毛利率分别为22.57%、24.19%、27.30%,实现逐年增长,尤其是2019年毛利率增长3.11%。

而A股当中,可对比公司亚世光电、经纬辉开、超声电子、合力泰期间的毛利率变动趋势明显不如秋田微靓丽。同行可比公司同期的毛利率均值分别为19.76%、21.72%和20.86%,基本稳定在20%-22%之间,期间波动较小。

具体到企业来看,亚世光电期间的毛利率有降有升,在26%-29%之间波动;经纬辉开同期毛利率为19%-22%之间,且毛利率在下降;合力泰同期毛利率在16%-18%之间,期间有升有降,无明显规律;超声电子虽然毛利率也连年增长,但3年间增长幅度未超过3.5%。

可见,与同行上市公司的相同业务相对稳定的毛利率相比,秋田微的毛利率增长趋势显得并不合理。尤其2019年,经纬辉开、亚世光电、合力泰的毛利率均出现不同程度的下降,而秋田微的毛利率却逆势增长3.11%,不禁让业内质疑。

对于公司毛利率的逐年上升,秋田微给出理由是公司销售收入增长,产能利用率总体上升,人工、制造费用均有所摊薄;公司外销毛利率一般高于内销毛利率,报告期内,公司外销占比总体增加;公司客户结构优化,新增客户销售毛利率较高,减少了低毛利率的客户;报告期内,人民币对美元总体呈现贬值趋势,公司外销产品主要以美元定价,人民币贬值提升了公司的总体毛利率水平。

然而,这些理由部分却“站不住脚”。首先,外销收入占比增加提升了毛利率。报告期内,秋田微的外销占比分别为54.52%、60.44%、59.133%,基本维持在50%-60%之间,而亚世光电的外销收入占比分别为75.86%,81.11%、83.30%,近两年都超过8成,如果外销增加导致毛利率上升,亚世光电应该表现的更明显,且毛利率会更高。但是外销收入占比八成的亚世光电2019年的毛利率仅比外销占比六成的秋田微毛利率高0.57%,并出现下降的趋势。

据了解,亚世光电的产品构成、外销模式以及业绩增长与秋田微非常相似。2019年亚世光电的毛利率下降1.16%,而秋田微的毛利率却逆势增长3.11%。这样的对比结果,着实让不少人对秋田微的毛利率“增长”产生质疑。

与此同时,报告期内秋田微的产品销售结构并未出现颠覆性的变化,但其部分零部件采购价格也异常低于亚世光电。

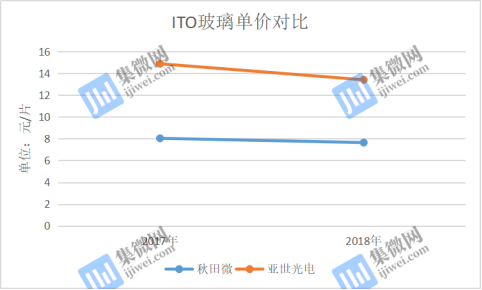

在ITO玻璃原材料上,2017年、2018年亚世光电的采购价格分别为14.87元/片、13.40元/片,但秋田微同期的采购价格分别为8.03元/片、7.64元/片,只有亚世光电的近一半的价格。

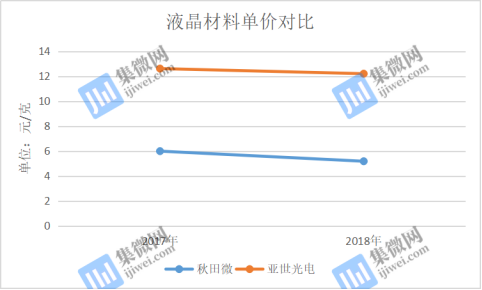

另外,在液晶材料方面,2017年、2018年亚世光电的采购价格为12.61元/克、12.2元/克,而秋田微的同期采购价格分别为5.99元/克、5.18元/克,其采购价格连亚世光电一半都不够。

从上述分析可知,秋田微快速增长的毛利率主要与其较低的零部件采购价格有很大的关联。那么秋田微的零部件采购价格为何这么低?而对于零部件采购价格的问题,秋田微在招股书中并未提及。同时,秋田微解释外销收入占比高提升毛利率,而亚世光电的外销收入占比更高,但毛利率却出现下降,这与秋田微的说法相悖。可见,对于毛利率“异常”增长的问题,秋田微仍需要给投资者一个合理的解释说明。

-

远航合金从新三板换道创业板IPO2020-09-22 2770

-

歌尔微中止上市,重启创业板IPO依然面临“灵魂拷问”2022-03-23 3396

-

美晶新材创业板IPO问询!营收高速增长,募资15亿扩产半导体及光伏石英坩埚2023-10-31 2319

-

瑞迪智驱创业板IPO提交注册2024-01-25 806

-

诺瓦星云创业板IPO启动发行2024-01-25 978

-

大族封测创业板IPO终止2024-02-01 675

-

辉芒微电子创业板IPO终止2024-02-28 666

-

绿联科技创业板IPO提交注册2024-03-05 654

-

深交所终止华菱电子创业板IPO审核2024-03-11 614

-

显示企业晶华电子创业板IPO终止2024-03-14 634

-

晶华电子创业板IPO审核终止2024-03-14 776

-

中鼎恒盛创业板IPO审核终止2024-03-14 986

-

辉芒微创业板IPO终止2024-03-15 995

-

绿联科技IPO提交注册,拟登陆创业板2024-03-19 798

全部0条评论

快来发表一下你的评论吧 !