我国电力电缆市场尚未形成行业龙头,高端电力电缆国产化率有待提升

电子说

描述

电力电缆产品市场现状分析 2019年产量有所回升

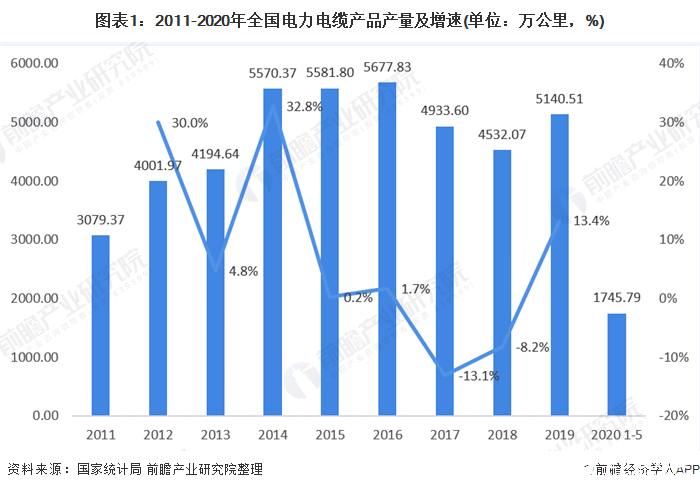

从2011-2018年我国电力电缆生产情况来看,其中2011年到2014年电力电缆产量呈现较快增长的态势,2016年达到最高产量5677.83万公里,此后电力电缆产量开始呈现下降趋势,主要由于上游原材料价格波动的影响,行业毛利率下降,使得产量呈下滑趋势。2019年电力电缆产品产量达5140.51万公里,同比增长13.4%;2020年1-5月产量为1745.79万公里。

电力电缆产品盈利水平 行业毛利率较高

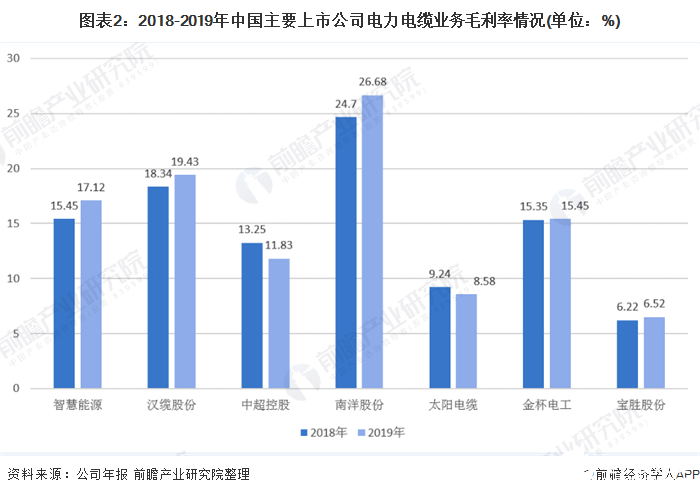

数据显示,电力电缆行业的整体毛利率在20%以上,毛利率较高,对进入者有较大的吸引力。从电力电缆行业各企业的层面,近两年国内主要电线电缆上市公司的电力电缆产品毛利率情况来看,2019年南洋股份的毛利率超过20%,智慧能源、汉缆股份、中超控股、金杯电工的毛利率均超过10%,公司的盈利能力较强。而太阳电缆和宝胜股份的毛利率小于10%,其电力电缆产品的盈利能力还有待提升。

电力电缆产品竞争格局 宝胜和智慧能源营业收入领先

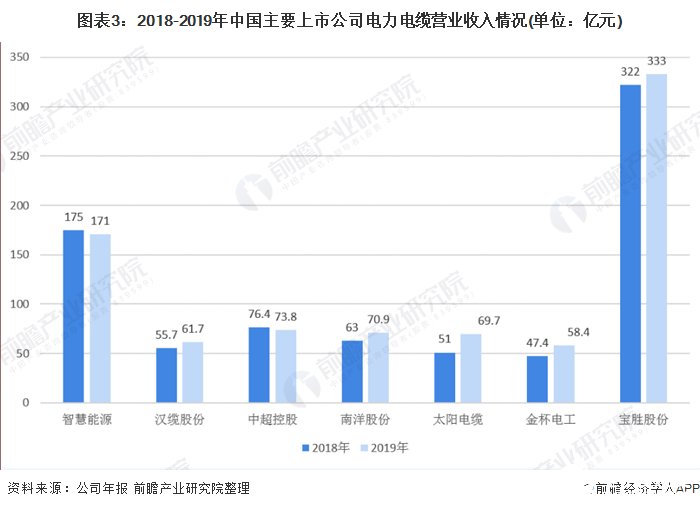

我国电力电缆市场集中度较低,生产企业规模普遍较小,市场竞争较为激烈。

从各公司的年报公布的数据来看,2019年智慧能源营业收入达171亿元,宝胜股份营业收入高达333亿元,电力电缆行业2019年的总体市场份额为1.4万亿元,各大主要公司的市场份额占比不足总体市场份额的10%,反映了电力电缆市场尚未形成行业龙头企业。

风能发电用电缆市场需求分析 高端电力电缆国产化率有待提升

由于风力发电的环境恶劣,风机使用年限较长,电缆随风机不断旋转等特点,对电缆的性能要求较高。风电发电领域需要的电缆产品为耐扭、耐寒、耐盐雾、耐油、耐紫外线、柔软可移动等特点。

由于我国风力发电专用的电线电缆尚处于起步阶段。现阶段,大量高端电线电缆产品需要进口且价格昂贵,研发并投用国产风能电缆迫在眉睫。

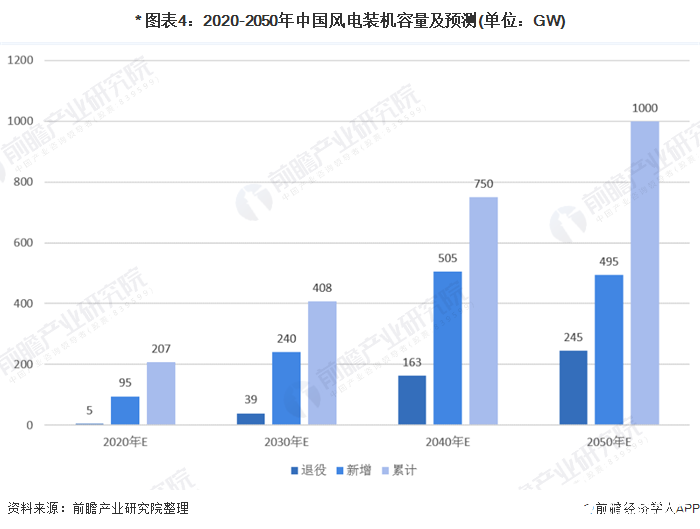

根据《“十三五”可再生能源规划》,以及我国风电的发展规划和每年退役的风电的装机容量,预计2020-2050年中国风电市场装机容量规模如下图所示。

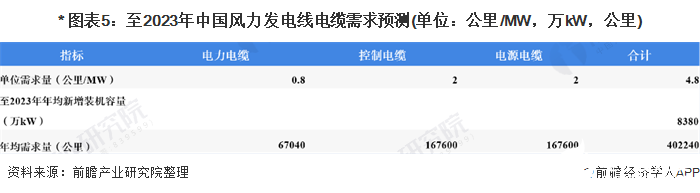

根据风电发电市场规模的前景预测,以及每MW(1000千瓦)风机约需电力电缆0.8km、控制电缆2km、电源电缆2km测算,平均每年约需风力发电用电力电缆6.70万km、控制电缆16.76万km、电源电缆16.76万km,合计约40.22万km。

核电用电缆市场需求 核电用电缆对外依赖度较高

由于核电站用特种电缆对无卤、低烟等技术性能要求十分严格,现阶段我国主要能生产制造核岛外围用K3类电线电缆,其余K1、K2类专用电线电缆对进口的依赖度还较高。

截至2018年年初,中国拥有在运核电反应堆38座,占全球核电装机容量的9%,是目前世界上在建核电机组最多的国家;此外,根据“十三五”规划,到2020年,中国将新增约60座核电站,届时中国核电机组数量将达到90余台,即“十三五”期间投产30GW、开工30GW以上,总装机达到58GW。

责任编辑:gt

-

电力电缆和控制电缆有什么区别2009-08-03 3112

-

电力电缆测试2014-05-24 2334

-

电力电缆的种类及型号2018-04-24 4222

-

电力电缆故障测试新方法2018-09-05 2080

-

电力电缆类型和电压等级介绍2018-11-19 4281

-

变频电力电缆特点与应用2021-09-02 1572

-

什么是电力电缆?2023-04-21 1067

-

电力电缆施工2008-12-30 1084

-

电力电缆的载流量2008-06-28 3939

-

简述电力电缆与控制电缆的区别2020-05-25 3831

-

中国电力电缆产品产量有所回升,高端电力电缆国产化率有待提升2020-10-22 3473

-

电力电缆的基本结构是怎样的2021-01-19 24014

-

交联聚乙烯绝缘电力电缆和普通电力电缆相比有哪些优势2021-11-01 3787

-

电力电缆型号的含义2023-09-11 23588

-

电力电缆型号的组成2023-09-20 4709

全部0条评论

快来发表一下你的评论吧 !