工业机器人产业链分析

描述

投资要点:

中短期来看,5G、新基建带动制造业投资回暖,工业机器人行业有望迎来复苏拐点

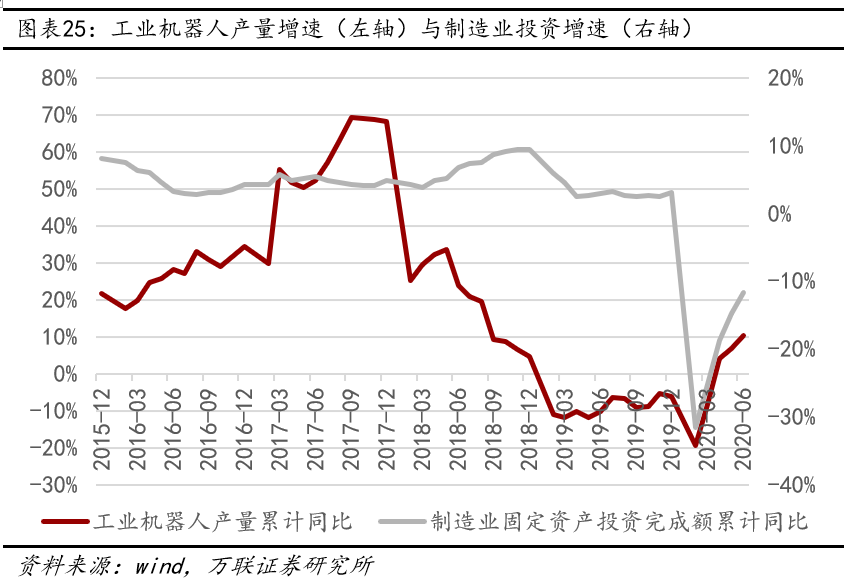

受制造业投资的周期性影响,我国工业机器人行业在2018、2019年持续低迷,2019年10月份开始工业机器人的产量开始回升。2020年疫情过后,我国工业机器人的产量快速恢复,上半年工业机器人产量大幅增长10.3%,行业回暖的信号明显。在5G、新基建、新能源等高景气度领域的带动下,制造业投资有望保持上行,带动工业机器人行业持续复苏。

长期来看,国内市场潜力大,工业机器人向一般工业领域渗透,产业链迎来国产化良机

根据我们的测算,2018年中国大陆地区的工业机器人密度为65台/万人,低于全球平均水平,远不及欧美日韩等制造业发达地区,可见我国的工业机器人行业尚有较大的市场潜力。2019年汽车行业对工业机器人的需求下滑,但金属加工、光伏、仓储物流、锂电等行业的需求均实现了高速增长,工业机器人加速向一般工业(非汽车行业)渗透。国产机器人性价比较高,在相对低端的一般工业领域占有优势,随着工业机器人加速向中低端领域渗透,国产机器人本体将迎来发展良机,国产核心零部件也有望与本体协同发展,在中低端应用领域实现突破。

参考日本的工业机器人发展史,我国工业机器人行业将走向快速普及期

回顾日本的工业机器人发展历程,可以看到推广工业机器人是日本在产业升级、人口老龄化等多重压力下的必然选择。综合产业结构、人口老龄化程度等因素,我们认为目前我国工业机器人产业无论是发展现状还是社会环境,都与日本上世纪80年代相似。复盘日本的工业机器人发展史,我国的工业机器人行业也有望进入类似于日本上世纪80年代的全面推广、需求高速增长的快速普及期。

投资建议随着工业机器人加速向中低端领域渗透,在中低端应用领域占有优势的国产本体及核心零部件企业将迎来发展良机。建议关注掌握核心技术、实现批量销售的本体及核心零部件企业。 工业机器人系统集成领域有望率先受益于制造业投资的回暖,但系统集成领域竞争者众多,未来行业将面临整合,建议关注具有规模优势、客户优势的工业机器人系统集成龙头企业。 风险因素疫情控制不及预期风险,下游制造业投资不及预期风险,国产化进程不及预期风险,行业竞争加剧风险。

1、工业机器人产业链分析

1.1 下游国产化程度高,中上游国产化率有待提升

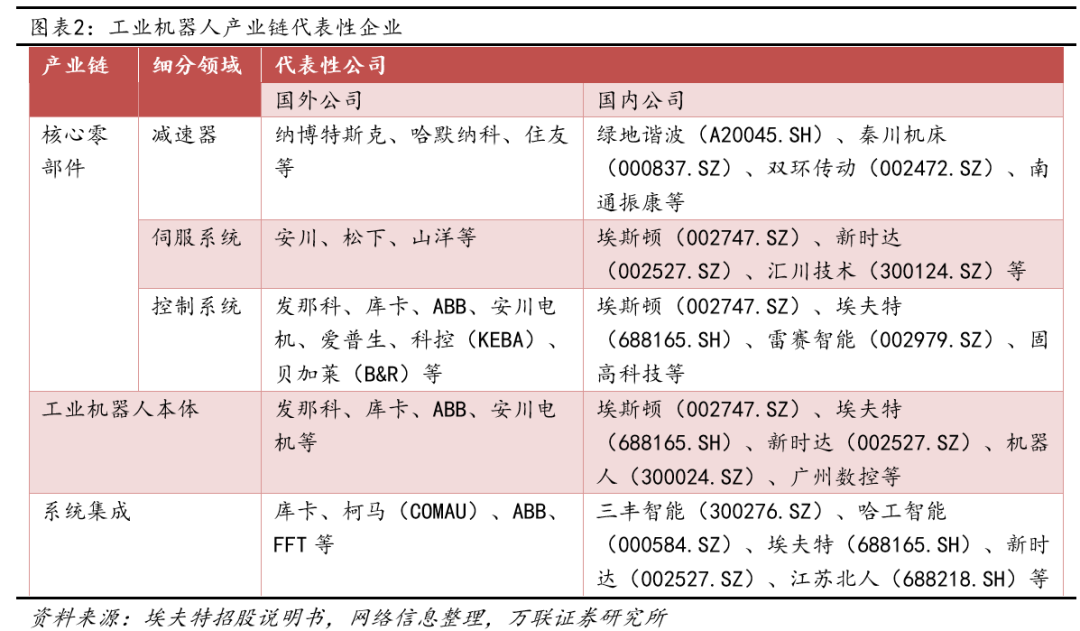

工业机器人产业链可分为上游的核心零部件、中游的整机制造和下游的系统集成三大核心环节。

工业机器人的产业链上游主要包括三大核心零部件以及齿轮、涡轮、蜗杆等材料,其中三大核心零部件指减速器、伺服系统和控制器。核心零部件对机器人本体的性能、负荷能力、可靠性等指标起着决定性作用,而且有着较高的技术壁垒,国产化程度低。

产业链中游是工业机器人的本体制造。瑞士的ABB、日本的发那科(FANUC)和安川电机、德国的库卡(KUKA)四大企业被称为机器人“四大家族”,在全球的工业机器人市场中占据领先地位。与技术壁垒非常高的零部件相比,本体制造的技术难度相对较低,但高端市场的国产化率依然很低。

产业链下游主要面向终端客户,为客户提供整套解决方案,包括系统开发和集成等。从产业链的角度看,机器人本体是机器人产业发展的基础,而下游系统集成则是工业机器人工程化和大规模应用的关键。系统集成的行业壁垒相对较低,国产化率最高。

1.2 核心零部件:产业的核心竞争力,本土企业由低端向上突破

从结构上来看,工业机器人由控制系统、驱动系统和执行机构组成,分别对应控制器、伺服电机和减速器等核心零部件。根据中研普华统计的数据,在多轴工业机器人的成本构成中,减速器、伺服系统、控制系统这三大核心部件的占比分别为36%、24%、12%,是工业机器人中价值量最大的部分。

国内企业在工业机器人核心零部件领域的起点较低,但技术水平不断提升,产品的性能可满足中低端应用领域的需求;此外,在满足性能要求的前提下,国产零部件具有更高的性价比,国产本体厂商在成本压力下选择国产零部件的倾向明显。国产核心零部件有望借助国产机器人本体的优势,在中低端应用领域率先实现突破,而后逐渐向高端应用领域延伸,实现与国产工业机器人本体的协同发展。

1.2.1 减速器:价值量最大的核心零部件

减速器是连接动力源和执行机构的中间机构,具有匹配转速和传递转矩的作用。工业机器人领域广泛使用的精密减速器有谐波减速器、RV减速器两种。一般来说,RV减速器具有高负载能力和高刚度,但体积较大、价格较昂贵,一般多用于多关节机器人中机座、大臂、肩部等重负载的位置;谐波减速器体积小、传动比高、精密度高、成本较低,主要应用于机器人小臂、腕部或手部。二者在工业机器人领域的应用各有所侧重、相辅相成,目前尚不能互相取代。GGII数据显示,在工业机器人销量市场中,RV与谐波需求量的占比约1:1.23。

减速器作为工业机器人的传动、承重部件,在使用过程中经常受到磨损,一般来说减速器的寿命在两年左右,在工业机器人8-10年的工作寿命中,需要经常对磨损的减速器进行更换。因此除新增市场外,存量工业机器人的维修保养也是减速器的一个重要市场。GGII预计2020-2023年,工业机器人用减速器需求量超360万台,按两种减速器的需求量占比及平均价格计算,2020-2023年工业机器人减速器市场空间有望超过160亿元。

工业机器人使用的精密减速器是纯机械部件,在精度、速度等方面要求极高,需要长期的加工工艺积累,以及大量的对精密加工设备的采购投资。国产厂商起步晚,在设备、材料、工艺等方面与国际龙头企业有着较大的差距,同时也面临着部分的专利壁垒。

目前中国的工业机器人减速器市场由外资主导,日本的纳博(Nab)、哈默纳科(HD)分别是RV减速器、谐波减速器的全球龙头,占据全球工业机器人减速器行业75%左右的市场份额。国内市场方面,目前Nab、HD、住友等国外减速器企业占据国内机器人减速器市场70%以上的份额,国产化率不足30%,但呈现上升趋势。分种类来看,谐波减速器的国产化进程较快,已经形成了绿地谐波、来福谐波等一批市场份额较高的企业;RV减速器的国产化率较低,但也形成了南通振康、双环传动、秦川机床、中大力德等一批实现批量销售的企业。

1.2.2 伺服系统:国产伺服电机、驱动等有所突破

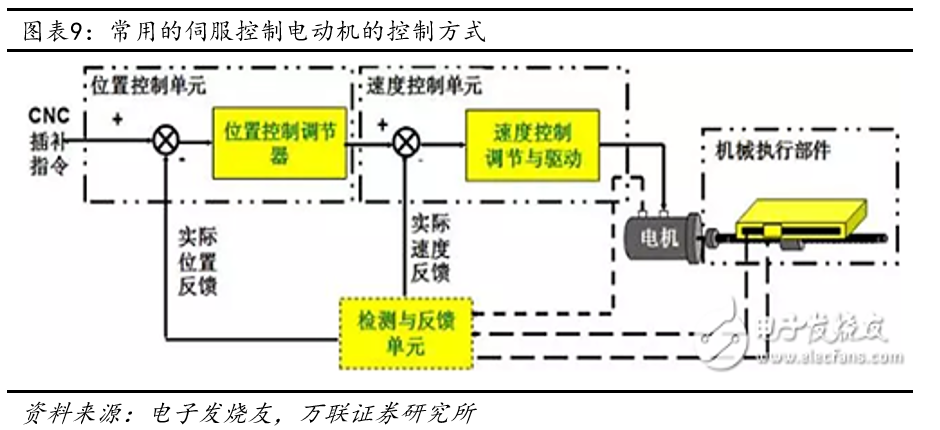

伺服系统是指以位置、速度、转矩为控制量,能够动态跟踪目标变化从而实现自动化控制的系统,是工业自动化控制设备主要的动力来源之一,一般由伺服电机、伺服驱动器、反馈装置(编码器)三部分构成。伺服系统主要应用于机床工具、电子机械、纺织机械、包装、工业机器人、锂电池等行业。在工业机器人伺服系统中,电机主要采用永磁同步交流伺服电机,伺服驱动主要以总线通讯形式实现对位置、速度和转矩单元的控制,编码器主要采用多圈绝对值编码器。

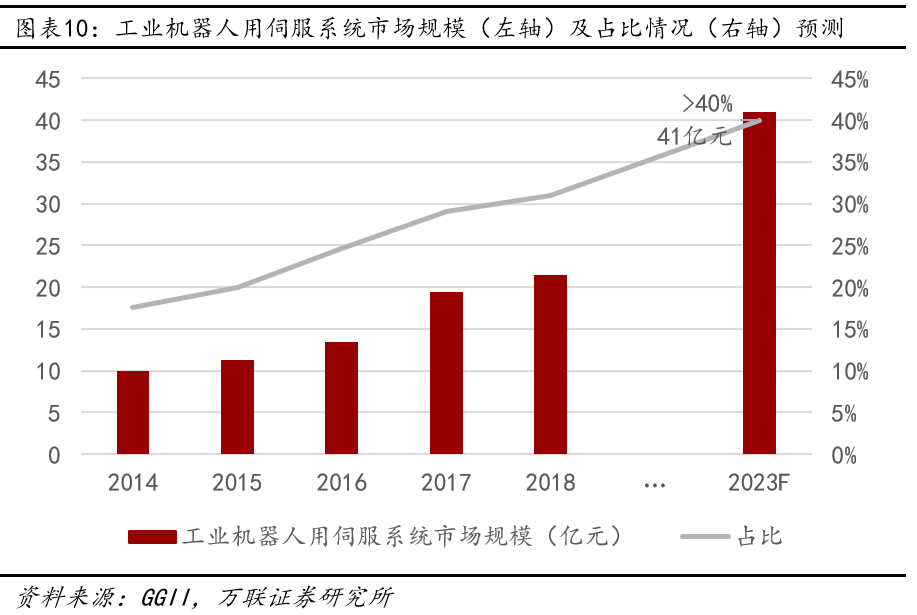

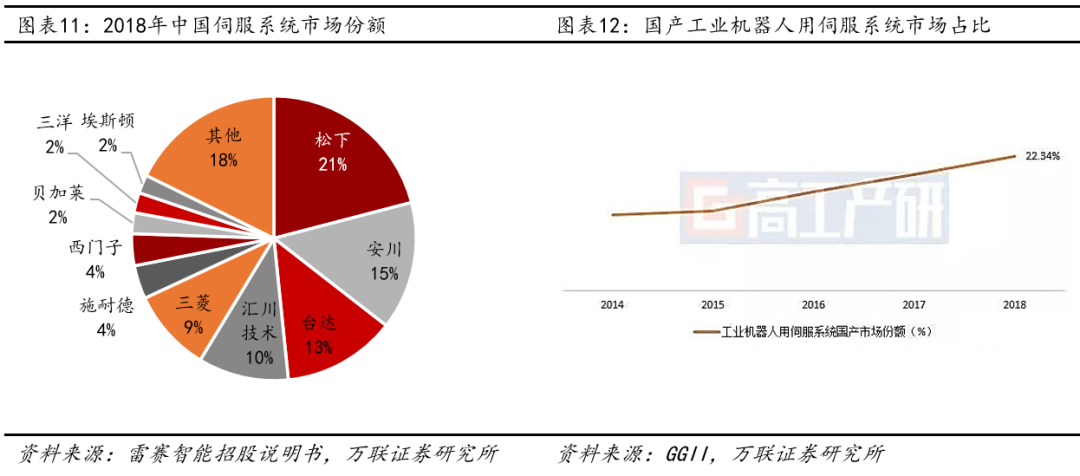

根据GGII的数据,2014-2018年,工业机器人交流伺服系统的市场规模从10.0亿元增至21.5亿元,预计到2023年,机器人用伺服系统市场规模将达到41.0亿元。

2018年工业机器人用伺服系统的国产化率为22.3%,大部分市场份额仍由松下、安川、三菱等国外企业占据,但国产化率逐年提升。随着未来国产伺服系统的下游的认可度逐渐提升,国产化率也将持续提升,GGII预计到2023年国产伺服系统的份额将突破40%。

1.2.3 控制系统:本体企业自主开发为主,软件方面与国外产品差距较大

控制系统通过各种硬件和软件的结合来实现对机器人的运动位置、轨迹和姿态的控制,并协调机器人与周边设备的关系,是完成机器人控制功能的结构实现。虽然控制系统的成本占比在核心部件中相对较低,但却对机器人的性能和功能起着决定性作用,因此国内外各大工业机器人厂商大多把控制系统作为重要的核心技术。

控制系统包含硬件(控制板卡)和软件(控制算法、二次开发等)两部分,其中软件部分技术难度较高,是控制系统竞争力的体现。成熟的工业机器人厂商在控制系统核心算法上有着深厚的积累,一般采用自主开发的控制器,因此工业机器人的“四大家族”也在控制系统领域占据领先优势。目前国产控制器硬件已经可以满足要求,但软件方面与国外产品还存在差距,凭借较高的性价比国产控制系统在中低端领域占有优势。

1.3 工业机器人本体:国产化进程加速

工业机器人本体通常由机械臂、驱动装置、传动单元、传感器等部分组成。本体最后一个轴通常是连接法兰,用于接装夹紧爪、焊枪、吸盘等操作装置。

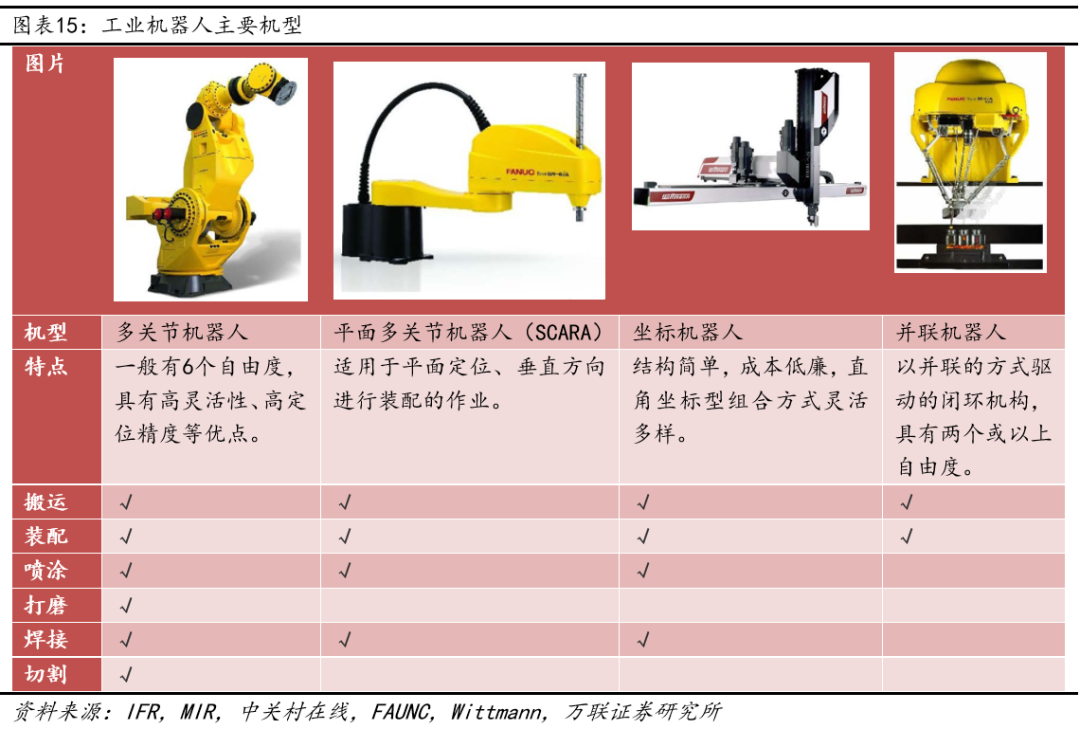

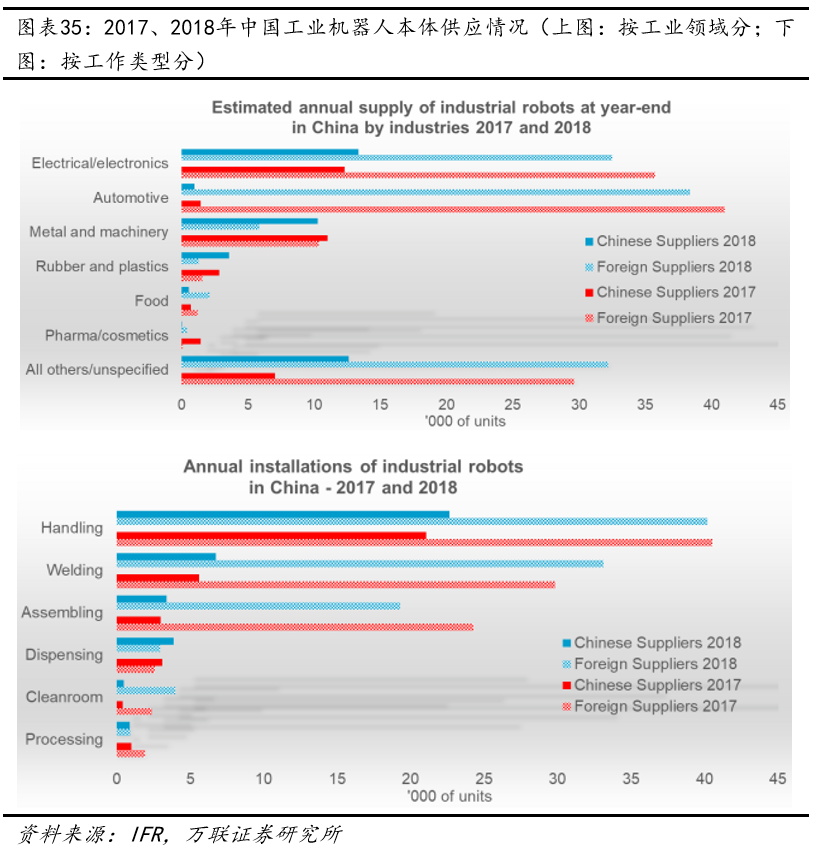

按照按机械结构类型,可分为多关节机器人、平面多关节机器人、坐标机器人、圆柱坐标机器人、并联机器人、工厂用物流机器人(AGV)等。按照应用领域划分,工业机器人可分为搬运与上下料、焊接和钎焊、装配及拆卸、涂层与胶封、加工、洁净室等。根据CRIA的数据,2018年多关节机器人、平面多关节机器人、坐标机器人在国内市场的占有率分别为59.4%、21.4%、14.74%,是国内市场应用最广的机型;搬运与上下料、焊接和钎焊、装配及拆卸在国内市场的占有率分别为44.6%、25.0%、22.8%,是国内工业机器人的主要应用领域。

与核心零部件相比,工业机器人本体制造的技术难度相对较低,但高端应用市场依然几乎被“四大家族”所垄断。2018年国产机器人本体的市场份额为27.7%,主要集中于中低端市场,市场占有率整体呈现提升的趋势。

1.4 系统集成:国产化率高,市场空间大,行业竞争激烈

工业机器人系统集成是以工业机器人为核心,对工业机器人进行二次应用开发并集成配套设备,为终端客户提供满足其特定生产需求的非标准化、个性化成套工作站或生产线。从产业链的角度看,机器人本体是机器人产业发展的基础,而下游系统集成则是工业机器人工程化和大规模应用的关键。根据国际经验来看,我国工业机器人系统集成模式接近于美国模式,即工业机器人系统集成主要由专业系统集成商完成。

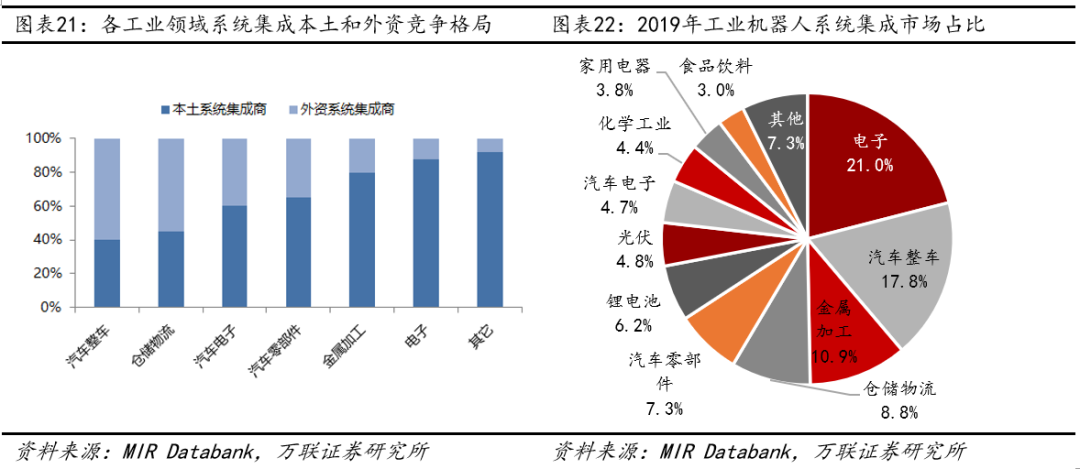

相较于机器人本体及零部件产业,系统集成的市场规模要远远大于本体市场,而且行业壁垒相对较低,因此行业的参与者众多、竞争较为激烈、国产化率高。分行业来看,汽车(整车+零部件+汽车电子)、电子和金属加工行业占比分别为29.8%、21.0%、10.9%,是占比最大的三个行业。在汽车整车、仓储物流等中高端系统集成领域,外资系统集成商占据优势地位,本土的系统集成商在中低端的金属加工、汽车电子、电子等领域占有优势。食品饮料、医疗用品等其他系统集成领域的定制化要求高、价值量相对较低,基本被本土系统集成商所垄断。

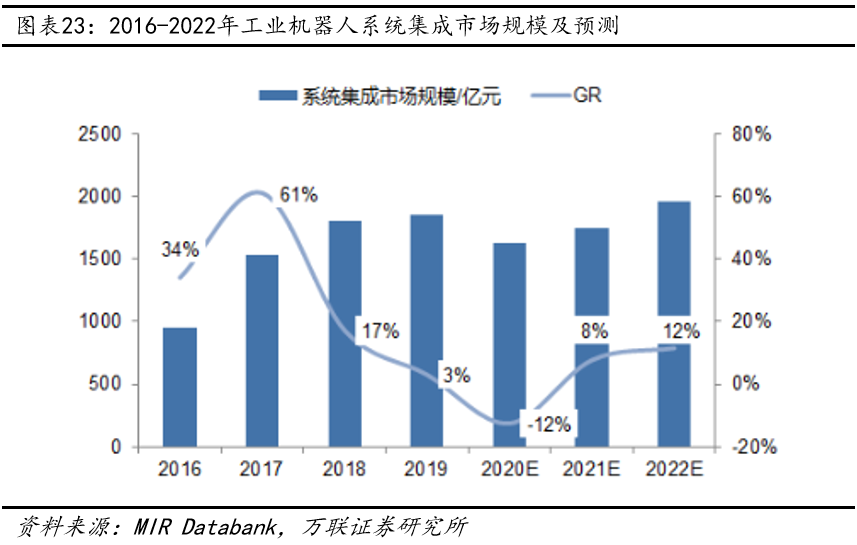

根据MIR Databank的数据,2019年工业机器人系统集成的市场空间达到1857亿元,其中本土系统集成商的份额约80%。受疫情影响,2020年国内工业机器人系统集成市场规模或将出现负增长。但自动化生产在新冠疫情严重时极大地保障了制造业及物流业的正常运转,新冠疫情最终有望加速我国工业自动化的进程。

长期来看,3C制造业投资在5G建设推动下有望保持上行;在标准化、绿色化、智慧化的政策方向下,物流领域的系统集成需求也有望持续提升;环保政策趋严、制造业转型升级等需求也将刺激传统制造业的自动化改造。MIR预计,2022年工业机器人系统集成市场规模有望接近2000亿元。

2、工业机器人行业有望迎来复苏拐点

2.1 工业机器人产量快速回升,下游制造业投资边际回暖

2010年后全球工业机器人销量稳定增长,行业呈现一定的周期性。2008年的全球金融危机导致制造业投资推迟,工业机器人的销量下降至2009年的6万台。2010年制造业投资释放,工业机器人的销量大幅提升至12万。2013年到2018年的5年间,全球工业机器人的销量从178,132台上升至422,000台,CAGR达到18.8%。工业机器人主要应用于制造业的扩产和自动化改造,因此工业机器人的销量增速与制造业投资增速相似,也呈现出3-4年的周期特性。

中国大陆地区的工业机器人市场在2010年后快速成长,2013-2018年的CAGR达到33.3%。2018年中国大陆地区的工业机器人销量达到了154,032台,占全球总销量的36.5%,是全球第一大工业机器人市场。2018年中国大陆的销量较上年同比下降了1.4%,为2010年以来的首次负增长。

从供给端看,疫情过后我国工业机器人行业快速回暖。2019年初我国制造业固定资产投资增速出现了较大幅度的下滑,从2018年的9.5%下滑至2019年1-4月的2.5%,同期我国工业机器人产量也出现了负增长。整个2019年我国的制造业投资增速一直维持在低位,工业机器人的产量也持续下滑,但降幅收窄的趋势明显。2020年在疫情过后我国工业机器人的产量快速恢复,上半年工业机器人产量大幅增长10.3%,行业回暖的信号明显。

汽车和3C制造业是工业机器人最主要的下游应用领域。由于汽车销量的下滑,汽车制造业固定资产投资在2019年3月出现下滑,投资增速始终保持低位甚至负增长。对比历史数据,汽车销量的增速领先汽车制造业投资增速13个月左右,目前的节点对应着2019年下半年汽车销量大幅下降后降幅逐渐收窄的时期。2020年上半年汽车制造业投资受疫情的影响较大,下半年有望逐步回到正轨。此外,疫情对购置私家车需求产生了一定的刺激作用,同时近期从中央到地方陆续也出台了一系列稳定汽车消费的政策措施,车企的扩产意愿有望提升,因此汽车制造业的投资有望持续边际回暖。

受益于5G部署带来的相关需求,我国的计算机、通信和其他电子设备制造业固定资产投资增速保持坚挺,2019年投资增速达16.8%。疫情的冲击不改5G建设的确定性,第二季度开始3C制造业投资快速恢复,上半年投资额增长9.4%。此外一季度是3C行业的营收淡季,一季度因疫情而减少的需求将逐渐在旺季释放。随着5G部署的持续推进,5G手机及相关电子设备的需求量有望快速增加,继续拉动3C制造业的投资。

2.2 领先指标印证复苏拐点

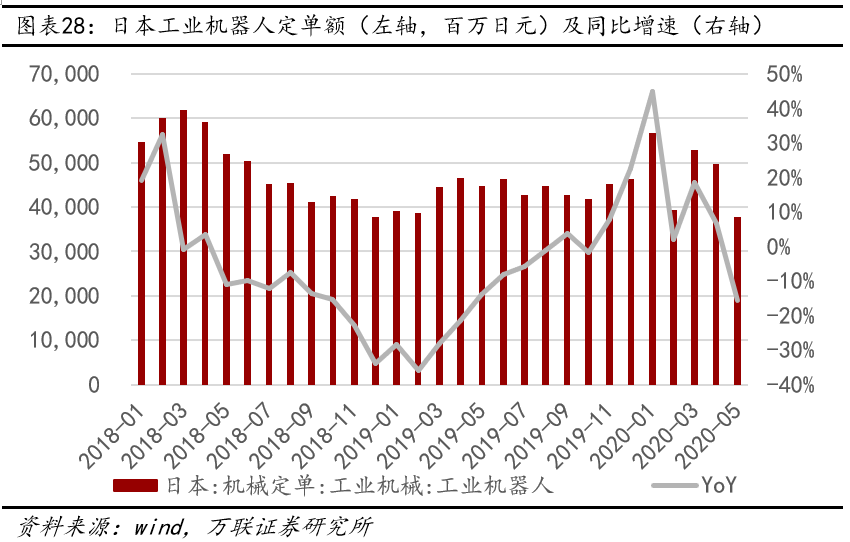

日本是全球最大的工业机器人出口国,根据JARA的数据,2019年日本工业机器人的出口占比(按金额)为69.2%。中国是日本工业机器人最大的进口国,根据瑞穗研究所的数据,2018年日本出口到中国工业机器人占总出口的40%左右。由此推算日本工业机器人约有30%左右售往中国,因此我们认为日本工业机器人定单额一定程度上能够反映出中国的工业机器人需求情况。自2019年第二季度起,日本的工业机器人定单的降幅快速收窄,自2019年11月起连续正增长,反映出工业机器人市场正在复苏。2020年以来日本工业机器人订单额的增速波动较大,5月份出现负增长,我们认为这主要与疫情的扰动有关,不改行业逐渐复苏的格局。

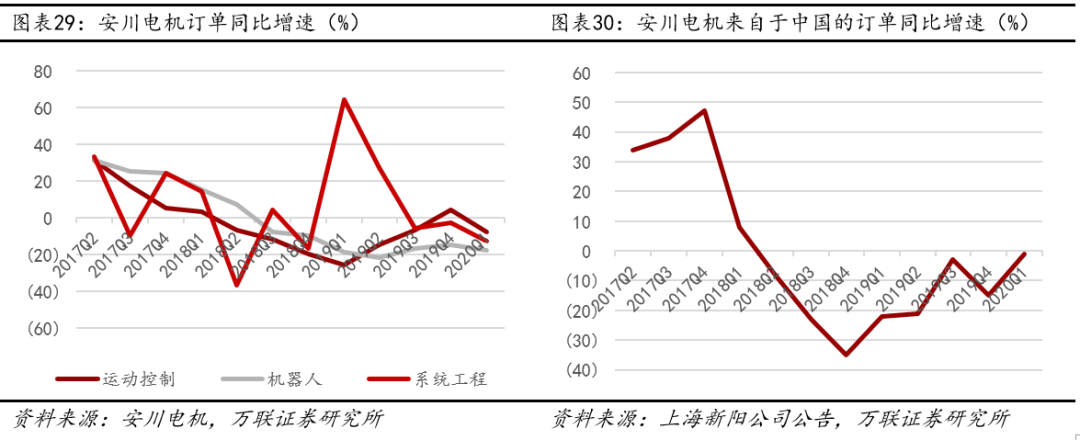

从工业机器人“四大家族”之一的安川电机的情况来看,自2019年第二季度以来安川的运动控制、机器人两大业务的订单降幅快速收窄,2019年第四季度运动控制业务的订单实现了正增长。2020年第一季度受疫情扰动订单增速有所下降。安川来自中国的订单的降幅自2019年以来快速收窄,反映出中国工业机器人市场需求的回暖。

减速器是工业机器人最核心、成本最高的零部件之一,而Nabtesco是全球RV减速器的龙头企业,产品在大中型工业机器人市场的占有率约60%,因此可通过Nabtesco精密减速器的订单情况对工业机器人的生产端情况进行预判。Nabtesco精密减速器订单的降幅自2019年第三季度开始收窄,并在2020年第一季度大幅增长12%,与我国工业机器人的产量增速在疫情后的快速回升的情况相吻合,侧面反映出工业机器人行业正在复苏。

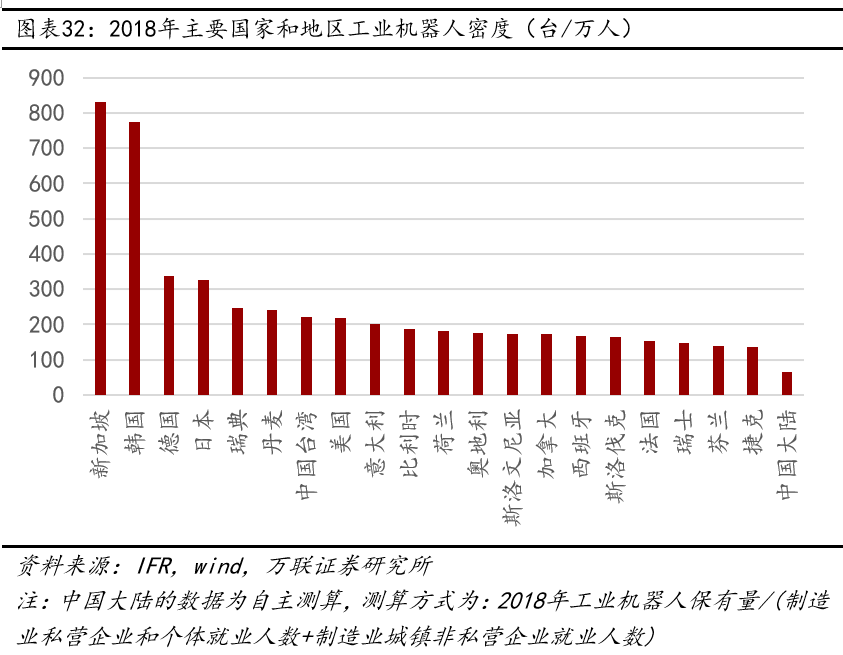

3、工业机器人向中低端领域渗透,产业链迎来国产化良机

根据IFR的统计数据,2018年全球工业机器人的平均密度为99台/万人,制造业强国德国、日本的工业机器人密度均在330台/万人左右。根据我们的测算,2018年中国大陆地区的工业机器人密度为65台/万人,低于全球平均水平,可见我国制造业的自动化水平远不及欧美日韩等制造业发达地区。我国制造业规模巨大而自动化程度较低,意味着我国的工业机器人行业尚有大量的市场潜力:2018年我国制造业就业人数约9954万人(城镇非私营企业就业人数+私营企业和个体就业人数),若能达到美国、意大利等国家200台/万人左右的工业机器人密度,则中国大陆的工业机器人保有量将达到199万台,而2018年中国大陆的工业机器人保有量仅为65万台左右。

汽车行业是我国工业机器人最主要的下游应用领域,但我国汽车产业中的机器人渗透率仍相对较低。2017年传统的汽车制造强国美国、德国、日本、法国等国家在汽车产业中的机器人密度均在1100台/万人以上,而加拿大的工业机器人密度更是达到了1354台/万人。西班牙、泰国、中国台湾等国家和地区在汽车产业中的机器人密度也在900台/万人以上,而中国大陆地区的汽车行业机器人密度仅为634台/万人,与我国汽车制造大国的地位不符,可见我国汽车产业中的机器人渗透率仍有很大的提升空间。

工业机器人加速向一般工业(非汽车行业)渗透。2019年汽车整车、零部件、电子行业对工业机器人的需求下滑,家电、汽车电子、半导体行业的需求上行但整体增速较低,而金属加工、医疗、光伏、仓储物流、锂电等行业均实现了高速增长,工业机器人的下游应用领域更加多元。在2020年初新冠疫情造成的复工复产延期、物流运输受阻等因素对下游行业造成了不同程度的影响,但也加速了工业机器人在物流、医疗用品等领域的应用。根据MIR的数据,预计2020年物流、医疗用品行业的工业机器人产品增长率分别为20%、26%,半导体、太阳能、锂电领域的增长率预计也将在10%以上。

工业机器人向一般工业领域拓展,产业链迎来国产化良机。汽车制造业对工业机器人的本体及系统集成的要求较高,因此我国汽车制造业的工业机器人的本体市场基本被国外厂商所占据。相对而言,非汽车制造的一般工业领域对机器人及系统集成的要求较低,而且一般工业领域的中小企业众多,单批采购规模小、种类分散、价格敏感度高,一直以来都不是国际龙头企业开拓的重点。而国产机器人在性价比上具有优势,性能也可以达到要求,比较容易切入中低端的一般工业领域。根据IFR的数据,2018年国产工业机器人在金属和机械加工、橡胶和塑料制品等领域的占有率远超国外产品,可见国产产品在中低端市场具有优势。随着工业机器人加速向中低端领域渗透,国产机器人本体有望迎来发展良机,国产核心零部件也有望与国产本体协同发展,在中低端应用领域实现突破,并向高端领域延伸。

我国劳动力成本不断提升而工业机器人价格持续下行,“机器换人”的成本优势凸显。随着老龄化程度的加深,我国的劳动成本螺旋式上升。而随着以“四大家族”为代表的国外本体企业在中国设厂扩布局,全球工业机器人产业链向中国大陆转移,工业机器人的价格也在持续下行。根据2014年出版的《工业机器人技术及应用》,使用工业机器人的年均成本将在第三年与普工基本持平。而随着2014年后劳动力成本的提升和工业机器人价格的下降,目前采用工业机器人替代人工的成本优势将更加明显。

4、日本的发展历程与启示:我国工业机器人行业将走向快速普及期

4.1 日本工业机器人的发展分为四个阶段

日本在工业机器人制造领域具有全球领先的地位,同时日本也是工业机器人的应用大国。根据IFR的数据,2017年日本的工业机器人制造商交付了全球一半以上(约55%)的工业机器人,而日本的工业机器人保有量也高达29.72万台,是仅次于中国大陆的工业机器人应用大国。

1962年工业机器人在美国诞生,同期日本经济的快速发展也带来了劳动力不足的问题,因此诞生于美国的工业机器人迅速被日本所接受。从1967年川崎重工引入机器人技术开始,日本的工业机器人发展史可以分为四个阶段:

引入期(1967-1970):1967年日本川崎重工从美国引进了机器人及其技术,并建立了生产车间。1968年,日本试制出第一台工业机器人。

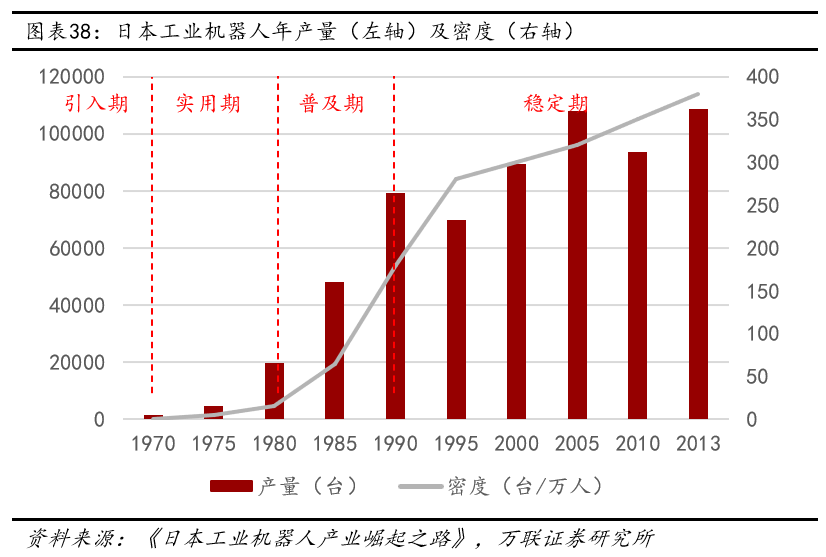

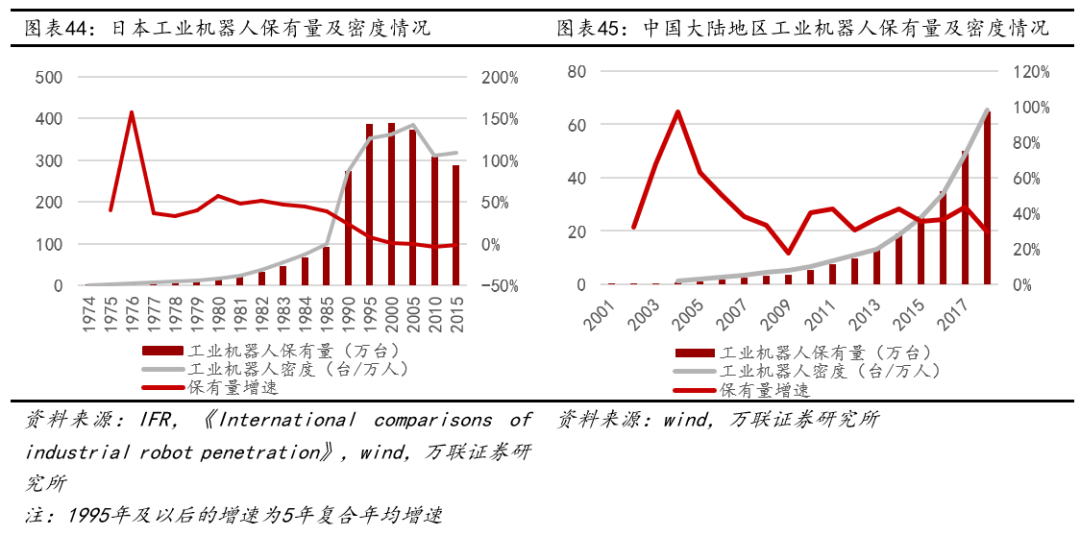

实用期(1970-1980):通过持续的技术消化,日本工业机器人进入了发展快车道,日本大规模推广工业机器人在机械、电子、汽车等强势产业中的应用。日本的工业机器人的年产量从1970年的1350台迅速增长至1980年的19873台。

普及期(1980-1990):日本工业机器人进入了繁荣鼎盛的时期,各个领域都在推广工业机器人的应用,日本工业机器人的产量、保有量和密度快速提升。

稳定期(1990-):日本国内工业机器人市场基本饱和,保有量增速放缓甚至负增长。与此同时日本工业机器人企业开始拓展国际市场,出口市场逐渐成为支撑日本工业机器人产业的主要力量。根据JARA的数据,2005年日本工业机器人的出口占比为61.3%,2010年增长至76.2%,此后出口占比基本保持在70%上下。

4.2 目前我国的工业机器人行业类似于日本上世纪80年代

日本能够成为“机器人王国”的原因是多方面的。从产业层面来看,日本在1970年左右进入了工业化后期阶段,面临着较大的产业升级的压力,需要在进行产业结构升级的同时提升生产效率、降低生产成本,以保持自身在国际分工体系中的地位。工业机器人不仅可以提高生产效率和产品质量,还能有效降低生产成本和损耗,因此大力推广工业机器人就成为了日本实现产业升级的必然选择。

目前我国也已经进入工业化后期阶段,2019年我国第一、第二、第三产业的GDP占比分别为7.1%、39.0%、53.9%,与日本工业机器人产业快速发展的1970-1980年类似。同样的,我国的制造业也面临着进行产业升级、提升产品竞争力的压力,自动化已经成为推动产业升级的重要内生动力,推广工业机器人的应用是实现产业升级的大势所趋。

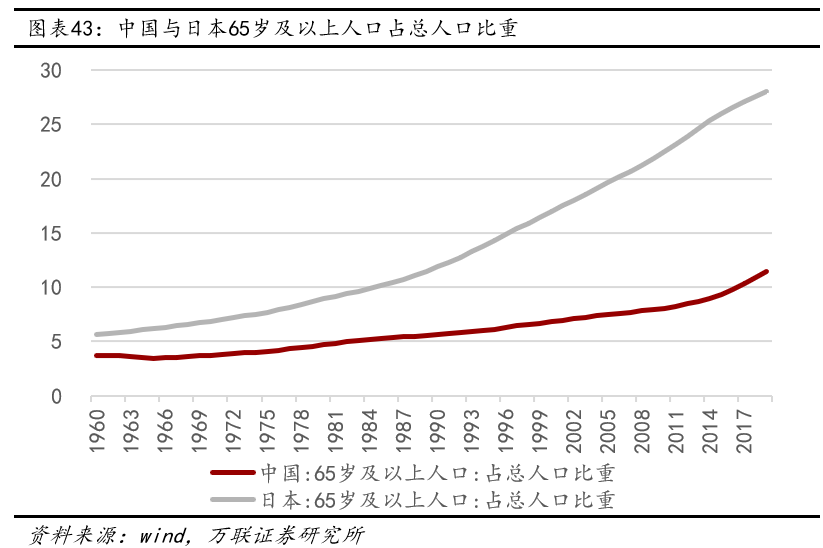

日本社会的高度老龄化也是工业机器人快速发展的重要原因。通常认为,当一个国家或地区65岁及以上人口占比超过7%时,意味着进入老龄化;达到14%为深度老龄化。日本自1970年步入老龄化社会,此后日本的人口结构不断恶化,目前日本已经成为世界上老龄化程度最高的国家之一。根据世界银行的统计,1985年日本65岁以上人口占比超过10%,2006年超过20%,进入超老龄化社会。另外,日本的老龄化速度也很快,人口老龄化率从7%上升到14%仅用了24年。日益严峻的老龄化问题使得日本迅速接受并且积极推广工业机器人的使用。

我国也在2001年进入了老龄化,2019年65岁及以上人口占比达到11.47%。根据日本内阁府发布的《高齢社会白書》,预计我国将在2025年进入深度老龄化阶段,老龄化率从7%上升到14%的时间同样也是24年。从老龄化程度和速度来看,目前我国的老龄化阶段与日本上个世纪80年代相似,我国也将面临对劳动力密集产业进行自动化改造的现实需求。

2018年我国工业机器人的密度为65.2台/万人,接近日本1984年的水平。综合产业结构、人口老龄化程度、工业机器人密度等因素,我们认为目前我国工业机器人产业无论是发展现状还是社会环境,都与日本上世纪80年代的快速普及期相似。复盘日本的工业机器人发展史,我国的工业机器人行业也将进入类似于日本上世纪80年代的全面推广、需求快速增长的发展阶段。

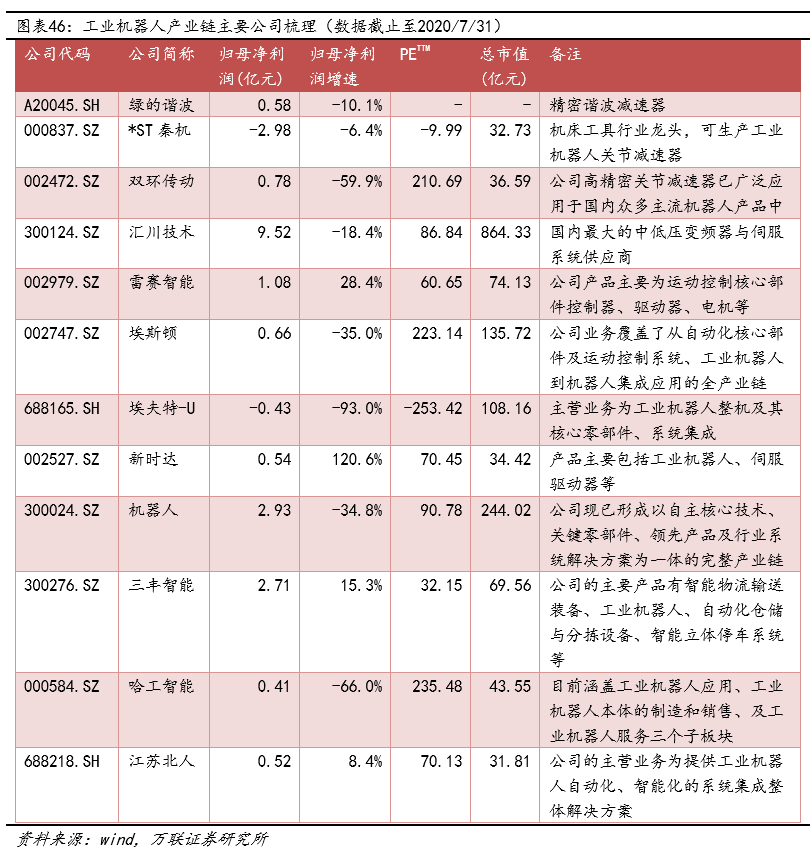

5、投资建议与公司梳理

我国工业机器人产量在疫情后快速恢复,下游制造业投资持续边际回暖,各项前瞻指标也验证了工业机器人产业的复苏拐点将至。在工业机器人本体与核心零部件方面,随着工业机器人加速向中低端领域渗透,在中低端应用领域占有优势的国产本体企业将迎来发展良机,同时也有望带动国产核心零部件的协同发展。建议关注掌握核心技术、实现批量销售的本体及核心零部件企业。

在系统集成方面,工业机器人系统集成领域的国产化率较高,市场空间大,有望率先受益于制造业投资的回暖。但系统集成领域竞争者众多,未来行业将面临整合,建议关注具有规模优势、客户优势的工业机器人系统集成龙头企业。

6、风险提示

疫情控制不及预期风险,下游制造业投资不及预期风险,国产化进程不及预期风险,行业竞争加剧风险。

-

机器人产业的路在何方2015-01-08 8062

-

什么是工业机器人2015-01-19 6815

-

中国机器人行业的产业路线怎么走2015-02-13 5237

-

机器人的“脑洞大开”产业链2015-06-04 5382

-

工业机器人行业分析2016-10-19 6313

-

工业机器人产业如火如荼 带来智能装备机遇期2017-02-14 4085

-

工业机器人的产业链2017-08-23 4457

-

减速机在工业机器人的应用2018-09-18 3720

-

无线通信模组介绍及产业链分析2021-07-30 4440

-

深度分析工业机器人产业链2019-01-22 8789

-

深度!移动机器人(AGV)产业链全分析2019-05-02 15429

-

工业机器人产业链分析2020-10-15 3114

-

工业机器人产业链分析和梳理2021-02-20 6030

-

充电桩产业链分析报告2024-03-04 1081

-

AI智能眼镜产业链分析2025-05-19 3374

全部0条评论

快来发表一下你的评论吧 !