预计2023年全球二轮车用锂电池出货量接近26GWh

电子说

描述

摘要

2019年全球二轮车用锂电池出货量达到8.4GWh,预计2023年有望接近26GWh,年增速保持30%以上,中国市场是最大的需求贡献者。

新国标施行驱动二轮车锂电化速度加快。事实上,两轮车市场锂电池对铅酸的替代早已启动。

2016~2019年,全球锂电电动自行车年销量复合增长率27.5%,远高于同期电动自行车增速,中国市场2019年年销量达680万台,年增速高达65.5%。

相比铅酸电池,锂电池寿命长、质量轻、绿色环保、能量密度大,是未来电动二轮车主要的动力源。

近几年雅迪、爱玛等二轮车行业龙头纷纷加大锂电版二轮车布局,叠加政策因素,锂电两轮车已进入高速增长通道。终端应用的快速发展,有望带动二轮车用锂电池需求进入快速发展期。

当前,欧洲与日韩等发达国家二轮车锂电化渗透率基本达到95%以上,但由于人口老龄化与产业发展已趋于成熟等因素,市场增量空间不大。中国作为全球第一大二轮车消费市场,其锂电化水平目前在20%左右,仍有巨大的增量空间。

2019年全球二轮车用锂电池出货量达到8.4GWh,预计2023年有望接近26GWh,年增速保持30%以上,中国市场是最大的需求贡献者。

从电芯产能的区域分布来看,二轮车用锂电电芯产能主要集中在中日韩三国,其中日、韩二轮车电池企业主要供应电芯,然后由其他pack企业(如德国BOSCH、台湾新普、飞毛腿等)组装出货给自行车厂,中国电池企业以PACK后电池组形式直接出货为主。

高工产研锂电研究所(GGII)数据显示,2019年全球轻型车用锂电池出货量为1108万套,其中中国企业星恒电源和天能能源位居前两位。排名第三的是德国BOSCH(外购电芯),其市场主要集中在欧洲的E-bike市场。其余厂家目前份额较小,但大部分都在进行产能扩张,未来市场格局仍会面临较大调整空间。

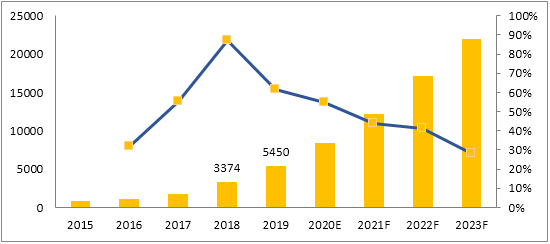

中国二轮车用锂电池正处于高速发展期,2015年中国二轮车用锂电池出货量仅为879MWh,2019年已攀升至5450MWh,近三年年增速分别为55.5%,87.3%和61.5%。考虑到现阶段10~15%的锂电渗透率还比较低,未来三年二轮车用锂电池出货量仍将保持较高增速增长。

2015-2023年中国二轮车用锂电池出货量及预测(MWh,%)

数据来源:高工产研锂电研究所(GGII),2020年8月

此外,近年二轮电单车共享市场的爆发也拉动整车及锂电池的出货规模的增长。例如,美团2020年共享电单车计划采购200万辆。哈罗单车、青桔单车等头部玩家亦扩大融资规模,布局电单车共享市场。此外,换电模式解决了共享电单车充电时间长的缺陷,共享市场的兴起将加快催生出二轮车换电市场。

虽然锂电池电动二轮车行业具有高成长性,但市场竞争激烈,行业对自行车用锂电池的性价比要求极高,很多新进企业的成本压力较大,盈利能力并没有想象的那么高,许多老牌铅酸电池企业转型进入锂电行业也加剧了整个市场的竞争。

现阶段市场已初步形成星恒电源与天能能源为第一梯队,博力威、科力远等为第二梯队,其他企业为第三梯队的竞争格局。

过去二轮车锂电池渗透率低的主要原因在于锂电池上游材料及中游制造成本较高,导致锂电池价格是铅酸的2~3倍。

随着锂电池产业规模化和工艺技术持续改善,再加上大部分锂电材料价格近几年一直处于下降通道,使得锂电池价格快速下降。未来2~3年锂电池材料价格将继续下降,电池组设计和PACK工艺改善也将持续提升,锂电池仍具有较大的价格下降空间。

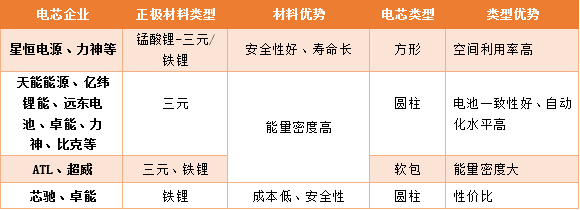

现阶段国内二轮车锂电池主要有三元、锰酸锂和磷酸铁锂三大技术路线,电芯形状有方形、圆柱和软包。

各产品各技术路线百家争鸣,各有优劣,暂未形成统一的技术路径。但从性能要求上看,高能量/功率密度、高安全性与高循环性是未来二轮车锂电产品的持续追求。

二轮车锂电池企业技术路线对比

数据来源:高工产研锂电研究所(GGII),2020年1月

GGII认为尽管行业处于高速发展时期,未来增量空间可观,但行业发展仍面临较多风险,例如锂电短期经济性不足、投资回收周期过长、产品技术路线变动等风险。

更多报告目录戳此查看:《2020年中国二轮车锂电池市场调研分析报告》

在此背景下,2020年10月12日-13日,2020首届“新国标”锂电出行生态千人武林大会暨2020高工锂电轻型电动车产业峰会将在浙江义乌皇冠酒店举行。

此次会议由浙江国际自行车新能源电动车展览会组委会主办,浙江营商信息科技有限公司、深圳市高工咨询有限公司联合承办。

原文标题:【深圳中基•聚焦】2023年全球二轮车锂电池出货26GWh

文章出处:【微信公众号:高工锂电】欢迎添加关注!文章转载请注明出处。

-

预计明年全球IoT企业无人机出货52.6万台,相比2019年增长50%2019-12-11 4791

-

2011全球主要锂电池厂家出货态势2011-09-13 5149

-

2019年全球二轮车用锂电池出货量8.4GWh 预计2023年接近26GWh2020-09-04 6329

-

2020年的中国锂电池市场进行全面梳理2021-03-31 9689

-

2025年中国锂电池市场出货量将达到615GWh,2021-2025年年复合增长率超过25%2021-06-17 18767

-

两轮电动车的“锂电化+智能化”未来发展方向正全面加速2021-06-24 5396

-

2021年中国锂电池出货量有望达到229GWh,同比增速有望超过60%2021-07-05 9174

-

2023年前三季度我国锂电池出货量605GWh2023-10-30 2901

-

2023年储能锂电池赛道有哪些特征2024-01-04 829

-

GGII:2023年国内储能锂电池出货量超200GWh2024-01-14 3781

-

2023年全球储能锂电池TOP10年度榜单2024-02-22 2158

-

2023年全球储能锂电池出货量达225GWh2024-02-25 2839

-

2023年中国锂电池出货量886GWh 中国锂电产业迈入TWh时代2024-02-26 4154

-

9家中国企业上榜2023年全球储能锂电池出货量TOP102024-02-28 3885

-

2023年中国通信储能锂电池企业出货量排名TOP102024-03-26 2230

全部0条评论

快来发表一下你的评论吧 !