占5G设备成本超50%,光模块市场规模逐年攀升,国产厂商迅速成长!

占5G设备成本超50%,光模块市场规模逐年攀升,国产厂商迅速成长!

描述

电子发烧友网(文/李弯弯)过去十年,在国内巨大的下游应用市场的推动,及各大厂商在研发上的持续投入下,中国的光模块产业快速发展,从2010年只有一家公司进入全球前十,到预计2020年将有五家公司进入前十。

在5G基站及与云计算等应用的驱动下,光模块未来的市场规模还将持续上涨,Yole数据显示,2019年光模块的市场规模已达到月77亿美元,预计到2025年将增长一倍约为177亿美元,2019-2025年复合年增长率为15%。

虽然光模块发展迅速并逐渐趋于成熟,不过从产业链来看,其上游的光芯片和电芯片却还大量依赖国外进口,未来国内企业除了需要继续在光模块上发力以外,还需要投入更大的精力发展国产光芯片和电芯片。

预计5家光模块公司将进前十,中际旭创或取代霸主Finisar成全球第一

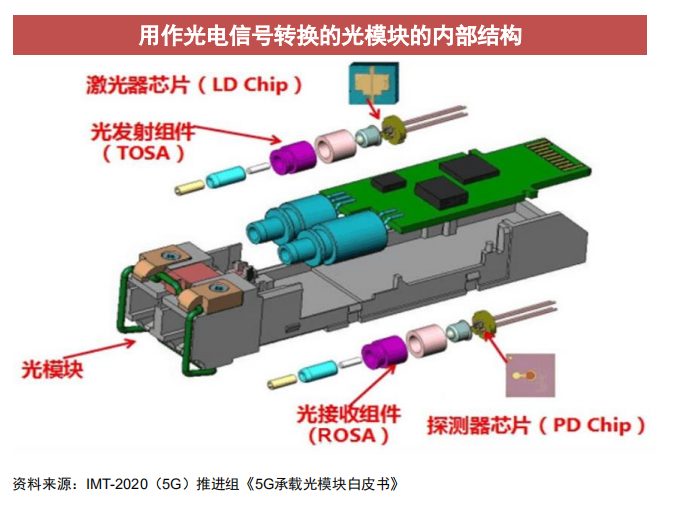

光模块是通过光电转换实现设备间信息传输的接口模块,由接收部分和发射部分组成。其中发送端把电信号转换成光信号,通过光纤传送后,接收端再把光信号转换成电信号,传输媒介为光纤。光模块内部包括光发射端、光接收端、光芯片、射频电路、IC电路等。

图片来自中信证券

据中信证券研究部高级副总裁丁奇介绍,国内拥有全球最大的光通信市场与优秀的系统设备商,这为光通信厂商成长提供了肥沃的土壤。以2016年为例,FTTx(Fiber To The x)、移动前传和回传市场的光器件数量超过1.15亿美元,销售收入达到17亿美元,其中70%的部署在中国;2016年,华为、中兴、烽火以24.6%、13.5%、6.5%的份额位居全球光网络设备市场的第一、第二、第五,占比过半。

可见,巨大的应用市场给光模块厂商的提供了良好的发展条件。

除此之外,国内光模块厂商重视研发投入也极大的促进了光模块产业的发展。丁奇谈到,光模块厂商过去十年平均研发费用投入占营业收入大于7%,虽然这与华为、中兴、烽火等厂商相比略低,但是从全球来看,这个投入占比是非常高的,要知道,欧盟整个国家的研发投入也不过2.5%。

巨大的应用市场和持续的高研发投入,使得国内光模块产业逐渐领先全球。2010年中国只有一家光模块厂商WTD(光迅科技前身)进入全球前十,2016年进入前十的有三家厂商,分别是海信宽带、光迅科技、中际旭创,2018年这三家中国厂商不仅进入前十,而且依次排名第二、第三、第四。丁奇表示,预计2020年将会有五家公司进入全球前十,分别是中际旭创、海信宽带、光迅科技、华工正源、新易盛,其中中际旭创可能取代长期霸占第一位置的Finisar,成为全球第一。

光模块的主要应用场景是电信市场和数据中心市场,电信市场主要应用于基站/PON/WDM/OTN/交换机/路由器等设备,数据中心市场主要应用服务器/架顶交换机/核心交换机等设备。根据Ovum数据,2019年电信市场占比66%,数通市场占比34%。

近几年5G基站和云计算大力发展,可见光模块在未来几年将继续迎来较大市场机会。

5G网络部分设备中,光模块成本占比大于50%~70%

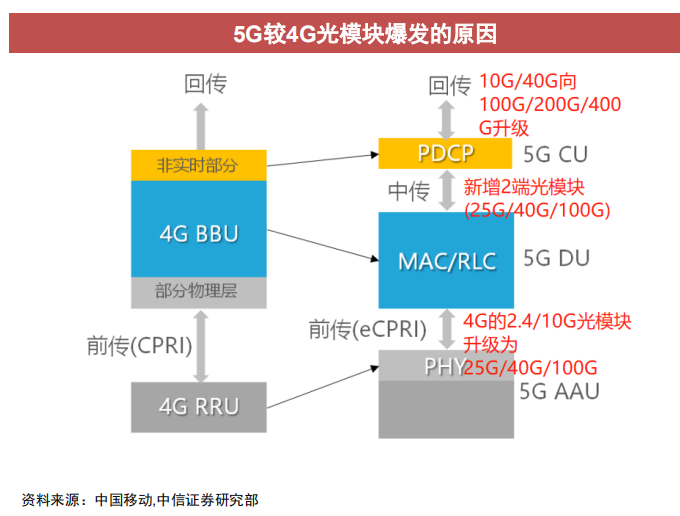

5G基站网络将从4G/LTE的BBU、RRU两级结构,演进到CU、DU和AAU三级结构。5G驱动光模块市场爆发的原因有几点:一是前传部分光模块全部升级替换为25G/40G(未来或100G)光模块;二是新增中传场景,新增两端光模块;三是回传光模块升级为100G/200G/400G。

光模块是5G网络的基础构成单元,部分设备中成本占比大于50%~70%。

图片来自中信证券

光迅科技此前在接受电子发烧友采访的时候表示,在当前新基建主题的刺激下,5G建设的步伐正在加快,这也对运营商的承载网络,尤其是前传接入网都带来了大量的光模块需求,据预测,今年用于5G的光模块需求有望达到千万只级,这对整个光模块行业来说都是一个巨大的利好。

单前传的光模块用量就相当大,运营商采购的5G前传光模块数量逐年增加,2019年三大运营商采购的10G、25G前传模块达到百万量级,2020年截至8月,就已约有180万只25GCWDM模块采购需求。

据亨通洛克利科技有限公司执行副总经理朱宇分享,从5G前传候选技术的演进来看,5G网络前传光模块种类主要有25GLR灰光、25GLR彩光。25GLR灰光分为Duplex(双纤双向)、Bidi(单纤双向),25GLR彩光分为25G CWDM、25G LWDM(调顶)、25G MWDM(调顶)、25G可调谐DWDM(调顶)。

光模块为前传核心单元,灰光和彩光多种制式并存。中国信通院技术与标准研究所副所长张海懿指出,5G网络建设初期,光纤资源充裕的场景,尤其是DRAN场景,前传以光纤直连方式为主(5G前传4种应用场景,光纤直驱、无源波分、半有源波分、有源波分),基站塔上塔下互连一般采用25Gb/sDuplex光模块,传输距离更远或链路损耗更大的AAU与接入机房间的光纤直连场景可采用25Gb/sDuplex和BiDi光模块。

5G前传由于速率容量、传输网络、工作环境、光纤资源和同步特性等需求的不同,对光模块提出新型差异化要求,业界推出多种5G光模块解决方案,多种WDM(波分复用)前传技术方案并存发展,包括:CWDM(粗波分复用)、MWDM(中等波分复用)、LWDM(细波分复用)、DWDM(密集波分复用)。

CWDM:6波方案供应链成熟、成本较低、共用100GE CWDM 4产业链,可采用DML激光器+PIN探测器;12波方案中后6波受色散限制需使用EML激光器或APD探测器,成本较高。

MWDM:在CWDM前6波基础上左右偏移扩展为12波,可重用CWDM方案中DML激光器成熟的设计经验及工艺控制技术,目前处于测试阶段。

LWDM:可共用100GE LR4产业链,按照800GHz通道间隔从已有的8波扩展到12波,可采用DML++PIN方案,中国电信正在组织产业链上下游研讨开会,目前处于样品阶段。

DWDM采用O波段工作波长可调光模块,可支持12波(Finisar提出),DWDM采用C波段工作波长,可支持40+波,显著节约光纤资源;当前主要采用其中20+波用于5G前传,受色散限制,激光器需要使用EML,成本高,部分波长能做小批量供应,供应链开始成熟,分为固定波长方案和可调波长方案。

张海懿认为,5G前传产业链初步已经形成,后续需聚焦共性发展。设备商、模块商围绕5G积极开展前传光模块及设备研发,不同WDM产品成熟度存在差异,CWDM最为成熟。国外领先厂商在5G前传光模块用核心光电芯片产业化能力方面已基本成熟,国内厂商整体上仍处于研发阶段。

上游芯片仍需发力,芯片占光模块的主要价值量为65%

光通信器件可分为芯片、光有源器件、光模块,芯片占到光模块的主要价值量,约为65%,现在,我国在无源器件、OSA封装、10G激光器芯片、光模块封装等都已经成功国产化,目前主要的瓶颈是,25G/s激光器芯片(送样),相干光收发芯片、DSP芯片(高速AD/DA)制约发展。

丁奇认为,5G基站和数据中心建设会带动光模块需求大增,同时这将给光模块的上游带来较大的市场机会,虽然目前来看国内在光芯片和电芯片上的渗透率都非常低,但是就如同过去十年巨大的应用市场推动光模块迅速发展一样,如今光模块的市场规模和逐渐成熟也将推动上游芯片发展。

另外就如上文所言,事实上光模块厂商的盈利水平不高,因为占到光模块主要价值量约65%的芯片依赖进口,未来十年光模块产业链需要配合大力发展芯片,因为这样企业的毛利率会更高,盈利水平会更好,从自主可控角度来看,这也将直接关系到未来5G和云计算的发展。

据丁奇介绍,目前国内光芯片产业与国外存在1-2代的差距,我们的光芯片目前更多还是在10Gb/s的水平,比如,光迅科技在10Gb/s方面表现非常优秀,在25G Gb/s上只有小批量的出货。不过,近年来有些厂商还是取得了一些突破,比如源杰半导体就实现了12波25G MWDM激光器芯片的量产,苏州长瑞也实现了25Gb/s的突破。另外,华为投资的纵慧芯光在VCSEL芯片方面做得很好,2019年全球ToF传感器市场,VCSEL产品占比达到32.6%,仅次于Osram(37%),排名全球第二。半导体激光芯片企业瑞波光电,成功开发出的9款不同系列905nm高功率半导体激光芯片产品,达到国际先进水平。但整体而言,光芯片成熟度和成本与欧美企业相比,还存在一定差距。

电芯片的差距会更大些,丁奇表示,光芯片只要有熟练的工程师就可以做得很好,电芯片还要跟摩尔定律赛跑,不过目前也有一些企业做出了不少成绩,比如华为海思、南通飞昂、华光光电、长光华芯、博升光电、立芯光电等,南通飞昂2019年成功突破单模25Gb/s NRZ与50Gb/s PAM4技术。

除了上文提到的企业,电子发烧友了解到,兆易创新、Credo等都在光模块用芯片领域积极投入,近日在光博会上,兆易创新就带来了今年2月推出GD32E232系列Arm Cortex-M23 MCU产品,进入光模块市场。另外日前Credo在深圳举行发布会,一口气发布了5款用于光模块的DSP芯片Seagull 50和Dove系列的四款产品,用于数据中心和5G无线通信网络光模块中。

未来光芯片和电芯片企业有很大的市场机会,随着各家厂商积极发力,未来十年定将在光芯片和电芯片领域逐渐取得成绩,就如光模块一样。

-

你我的梦

2020-10-17

0 回复 举报路,还很长 收起回复

你我的梦

2020-10-17

0 回复 举报路,还很长 收起回复

-

西岳使者_c66

2020-10-05

0 回复 举报50~70%有点太扯了吧! 收起回复

西岳使者_c66

2020-10-05

0 回复 举报50~70%有点太扯了吧! 收起回复

-

2015年中国RFID行业市场规模将达373亿元2014-04-16 3569

-

未来5年无线充电设备市场规模将达135亿,你看好吗?2016-12-08 5668

-

「展望2019」最新光模块市场简析2019-02-15 2714

-

从“工业互联网”到5G光模块市场和技术2019-03-22 3996

-

2019光模块产业分析2019-11-05 3432

-

5G时代来临,光模块如何顺应发展?2019-11-07 2358

-

迎5G,国内光模块厂商大盘点2020-03-05 4750

-

5G建设光模块市场规模预测2020-03-24 2393

-

5G袭来,助力光模块市场重返巅峰2020-04-02 1993

-

运营商引领5G建设,光模块市场价量齐升2020-05-09 2069

-

物联网市场规模扩大对无线模组有哪些影响2021-02-02 5072

-

5G产业规模达万亿,2018年我国5G市场规模预测及前景如何?2018-06-04 3608

-

新基建拉动光模块领域需求,国产商逐步引领光模块市场2020-04-22 3911

-

在5G基站及与云计算的驱动下 光模块的市场规模还将持续上涨2020-09-24 3417

-

MOSFET厂已全面卡位 5G市场持续高速成长2020-11-26 755

全部0条评论

快来发表一下你的评论吧 !