中国掩膜版的发展与需求分析

描述

从全球电子产业迁移状况,看上游标准物料掩膜版的发展与需求

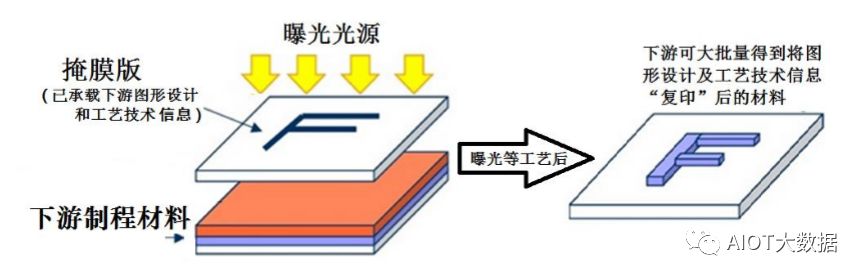

掩膜版(Photomask),又称光罩、光掩膜、光刻掩膜版、掩模版等,是下游行业产品制造过程中的图形“底片”转移用的高精密工具,是承载图形设计和工艺技术等知识产权信息的载体。掩膜版用于下游电子元器件制造业批量生产,是下游行业生产流程衔接的关键部分,是下游产品精度和质量的决定因素之一。

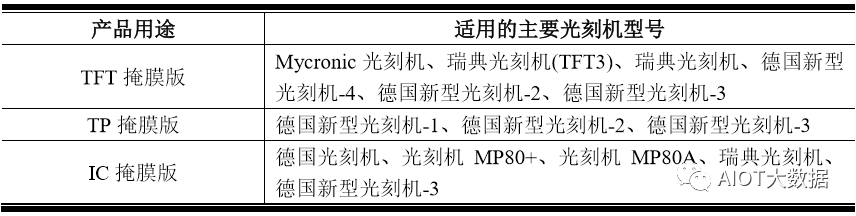

产品主要应用于平板显示、半导体芯片、触控、电路板等行业,是下游行业产品制程中的关键工具。中国市场上客户包括面板领域的京东方、天马、华星光电、群创光电、瀚宇彩晶、龙腾光电、信利、中电熊猫、维信诺等;在半导体芯片领域,发行人已开发中芯国际、英特尔、艾克尔、颀邦科技、长电科技、士兰微等。

工作原理:

掩膜版的功能类似于传统照相机的“底片”。生产加工时根据客户所需要的图形,用光刻机在原材料上光刻出相应的图形,将不需要的金属层和胶层洗去,即得到掩膜版产成品。

掩膜版的原材料掩膜版基板是制作微细光掩膜图形的感光空白板。通过光刻制版工艺,将微米级和纳米级的精细图案刻制于掩膜版基板上制作成掩膜版。掩膜版对下游行业生产线的作用主要体现为利用掩膜版上已设计好的图案,通过透光与非透光的方式进行图像(电路图形)复制,从而实现批量生产。

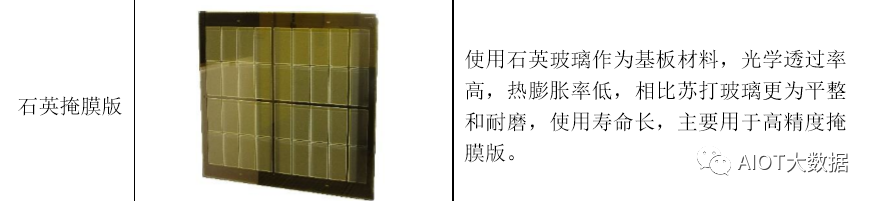

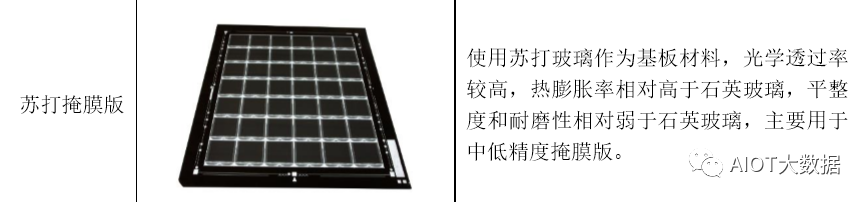

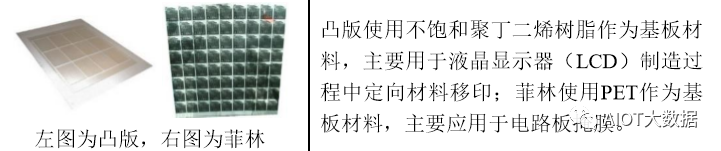

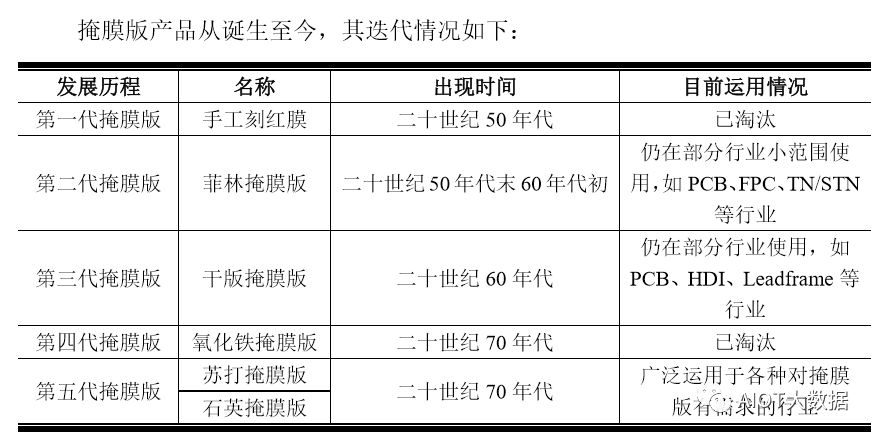

掩膜版产品根据基板材质的不同主要可分为石英掩膜版、苏打掩膜版和其他(包含凸版、菲林)。

行业应用:

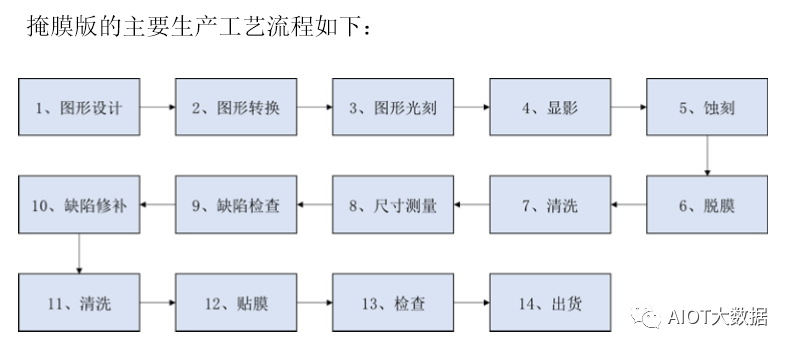

生产工艺流程:

生产制造的核心工序包括光刻、清洗、显影、蚀刻、检查、修补、贴

膜等环节,其技术水平主要体现在:图形设计处理、光刻工序工艺、显影蚀刻工序工艺、测量和检查分析技术、缺陷控制与修补、洁净室建设等方面。

(1)图形设计:收到客户图形后,通过专业设计软件对客户的图形做二次编辑处理与检查。

(2)图形转换:将客户要求的版图设计数据分层,运算。再按照相应的工艺参数将文件格式转换为光刻设备专用的数据形式。

(3)图形光刻:通过光刻机进行激光光束直写完成客户图形曝光。掩膜版制造都是采用正性光刻胶,通过激光作用使需要曝光区域的光刻胶内部发生交联反应,从而产生性能改变。

(4)显影:将曝光完成后的掩膜版显影,以便进行蚀刻。在显影液的作用下,经过激光曝光区域的光刻胶会溶解,而未曝光区域则会保留并继续保护铬膜。

(5)蚀刻:对铬层进行蚀刻,保留图形。在蚀刻液的作用下,没有光刻胶保护的区域会被腐蚀溶解,而有光刻胶保护的区域的铬膜则会保留。

(6)脱膜:光刻胶的保护功能已经完成,脱膜工序通过脱膜液去除多余光刻胶。

(7)清洗:将掩膜版正、反面的污染物清洗干净,为缺陷检验做准备。

(8)尺寸测量:按照品质协议对掩膜版关键尺寸(CD 精度)和图形位置

(TP 精度)进行测量,判定尺寸的准确程度。

(9)缺陷检查:对照客户技术/品质指标检测掩膜版制版过程产生的缺陷并记录坐标及相关信息。掩膜版的基本检查主要有:基板、名称、版别、图形、排列、膜层关系、伤痕、图形边缘、微小尺寸、绝对尺寸、缺陷检查等。

(10)缺陷修补:对检验发现缺陷进行修补。修补包括对丢失的细微铬膜进行 LCVD 沉积补正以及对多余的铬膜进行激光切除等。

(11)清洗:再次清洗为贴合掩膜版 Pellicle 做准备。

(12)贴膜:将 Pellicle 贴合在掩膜版之上,降低下游客户制造过程中灰尘造成的不良率。

(13)检查:对掩膜版作最后检测工作,以确保掩膜版符合品质指标。

(14)出货:对掩膜版进行包装,然后发货。

工艺难点:

(1)CAM 图形处理技术

CAM 图形图层自动转换软件十分关键,要能解决文字转换、多义线转换、多义线聚合、自动分层、短路/断路检查等难题。

(2)光刻技术

光刻工序是决定掩膜版质量的最重要的环节,光刻机是光刻技术的集中载体。生产过程中特别要注意相关精细图形 bias 补正、斜线补正、MURA 控制、PPO、坐标变形控制、平整度补偿、二次对位、精密坐标校正等技术与经验积累。

(3)显影蚀刻技术

CD 精度是掩膜版图形中特征线条制作宽度与设计值的偏差,显影/蚀刻技术能力主要体现在 CD 精度控制水平,是掩膜版厂家的核心技术之一。主要体现在工艺参数和调试公式上。行业目前 CD 控制精度在 800×960mm 面积范围内应达到 80nm 控制指标。

(4)CD 测量技术

CD(Critical Dimension)测量是指掩膜版生产过程中对设计图纸的特征尺寸进行测量,平板显示用 CD 测量精度要求重复性和再现性均小于 10nm。

(5)TP 测量技术

当前全球掩膜版最好的TP测量设备是瑞典Mycronic公司生产的MMS系列

设备。

(6)AOI 检查分析技术

产品生产环节不可避免的产生缺陷,降低缺陷密度和提高 AOI(Auto Optic Inspection)检查效率是掩膜版企业提升产品品质和交货速度的重要环节。

(7)LCVD 修补技术

LCVD(Laser Chemical Vapor Deposition)是在常温常压下通过激光作用下的微细面积的金属薄膜化学沉积技术。

(8)大面积掩膜版贴膜技术

贴膜机是指掩膜版制造的最后一个环节需要贴 Pellicle 工序所使用的设备。

(9)无尘净化技术

掩膜版生产过程需要建设专用的洁净室,将一定空间范围内的空气中的微粒、有机物、金属离子、微生物等污染物排除,并将室内的温度、湿度、洁净度、压力、气流速度与气流流向、噪音振动及照明、静电控制在某一需求范围内。

洁净室等级整体要达到十级标准(ISO 14644 Class4),局部要达到

一级标准(ISO 14644 Class 3)的超高等级洁净室。温度波动15 分钟内温度变化小于 0.1℃。

(10)防微震技术

防微震是高精细化微电子加工的一个重要的基础建设参数。好的防微震条件,可以隔离、大幅度降低和衰减外部各类震动波,减少周边环境对精密加工的影响。

由于掩膜版制造过程中具有单工序工艺周期长、精度要求高的技术特点,对设备基础平台的防微震能力要求很高。

高等级防微震平台,实际测量已达到 VC-D 级技术标准(纳米生产技术要求),保障光刻机、检查机、修补机、TP 测量机、CD 测量机等设备处于精准的运行状态。

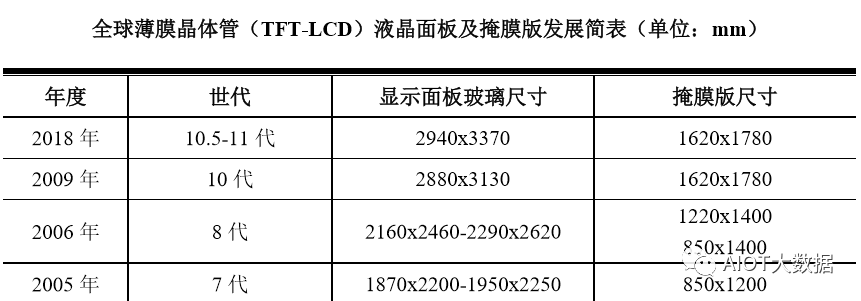

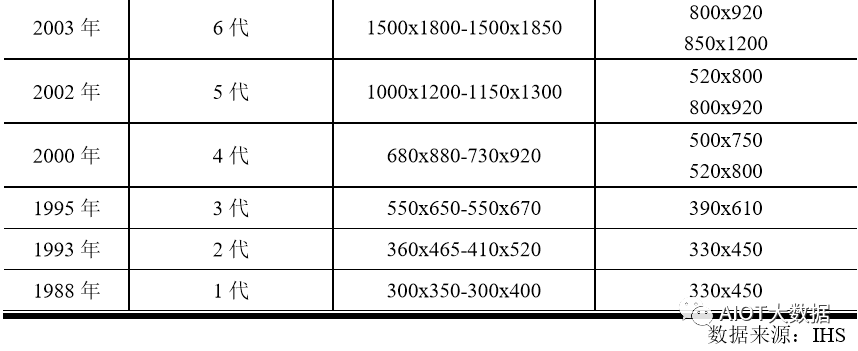

显示产品代际标准:

行业主要基板供应商:

新技术应用:

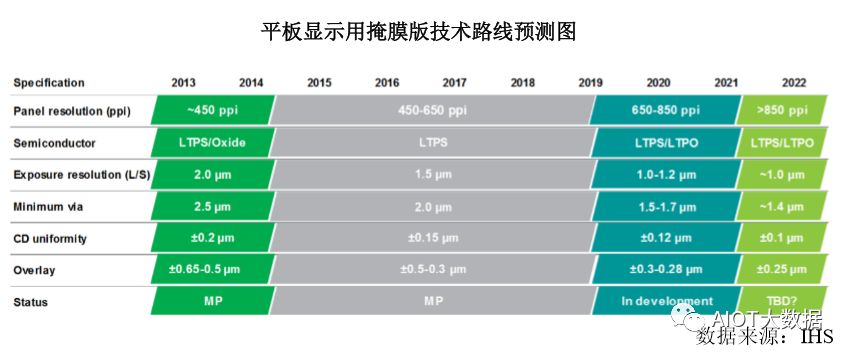

随着下游行业的技术更新升级,掩膜版行业也涌现出诸多新技术,用以支持更高端产品生产,例如 AMOLED/LTPS 用掩膜版生产技术、FMM 用掩膜版生产技术、3D 厚胶生产技术、4K/8K 高分辨率显示屏掩膜版生产技术以及平板显示用 HTM、PSM 等先进的掩膜版工艺技术。

根据 IHS 预测,未来显示屏的显示精度将从 450PPI(Pixel Per Inch,即每英寸像素)逐步提高到 650PPI 以上,对平板显示掩膜版的半导体层、光刻分辨率、最小过孔、CD 均匀性、套合精度、缺陷大小、洁净度均提出了更高的技术要求。

所属行业管理:

根据证监会颁布的《上市公司行业分类指引》(2012 年修订),掩膜版行业属于“计算机、通信和其他电子设备制造业(C39)”。根据中华人民共和国国家质量监督检验检疫总局和中国国家标准化管理委员会发布的《国民经济行业分类与代码》(GB/T4754-2017),掩膜版行业属于“C39计算机、通信和其他电子设备制造业”,细分行业为“C3976 光电子器件制造”。

掩膜版行业实行国家行政管理及行业协会自律管理的体制, 行政管理部门为工业和信息化部。

环评管理:

根据《中华人民共和国环境保护法》、《排污许可管理办法(试行)》(环境保护部令第 48 号)相关规定,纳入固定污染源排污许可分类管理名录的企业事业单位和其他生产经营者应当按照规定的时限申请并取得排污许可证。

生产经营中涉及的主要环境污染物有:

1、废液:主要包括脱膜液、显影液、蚀刻液、硫酸清洗液等。处理资质需拥有省级危险废物经营许可证、国家环境保护设施运营资质证书、市危险废物经营技术资格证书、市环境保护工程技术资格证书、市道路危险货物运输许可证等多项危险废物经营相关资质,具备处理公司污染物合法有效的资质。

2、废水:包括含铬废水和酸碱废水。含铬废水采用微电解、试剂氧化、PH调整和加药反应沉淀等工艺处理,酸碱废水采用调匀池 PH 调整、加药反应沉淀等工艺处理。处理达标的废水排入市政管道,沉淀物全部移交至市政府指定有资质环保科技公司处理。建设污水在线检测系统,与市环境监测中心实时在线连通,每天 24 小时对公司污水排放进行监控。

3、固体废弃物:包含无尘布、手套、污泥、灯管、废玻璃、树脂边角料、胶桶等,固体废弃物交由市指定有资质环保科技公司处理。

4、废气:主要为酸碱废气,分为碱排和酸排两种,采用喷淋水洗过滤的方法处理后排放。

5、噪声:主要为机器设备运行产生,通过加装隔音墙,采用低噪声的

设备(如冷却塔、冰水机等)等方式,降低噪音对员工及环境的影响。

行业主要企业:

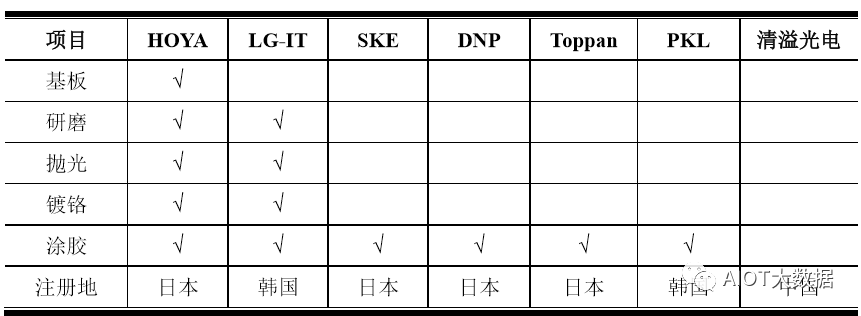

掩膜版的主要原材料为掩膜版基板。同时,随着掩膜版行业下游客户对其最终产品的品质要求不断提高,促使掩膜版企业不断追求产品品质上的突破,而掩膜版基板的质量,对掩膜版产品最终品质具有重大影响。

因此,从降低原材料采购成本和控制终端产品质量出发,掩膜版行业中主产厂家陆续向上游行业延伸,部分企业已经具备了研磨、抛光、镀铬、涂胶等掩膜版基板全产业链的生产能力,这不仅可以有效降低原材料的采购成本,而且能够有效提升掩膜版产品质量。未来掩膜版行业内具有一定实力的企业,将逐步向上游产业链拓展。

下表为平板显示掩膜版行业中主要企业产业链基本情况:

(1)SKE

SKE 是 2001 年由日本 SHASHIN KAGAKU 公司电子部剥离而成,主要生产平板显示掩膜版,是全球第一家生产 10 代 TFT-LCD 掩膜版的厂商,生产基地在日本、中国台湾等地。

(2)HOYA

HOYA 成立于 1941 年,主要产品有光学玻璃、光学镜片、存储光盘、印刷电路板、激光医疗器械、镜架、人造晶体、助听器、隐形眼镜、水晶玻璃器皿、掩膜版(半导体和平板显示用掩膜版)等,生产基地在日本、韩国、中国台湾等地。

(3)LG-IT

LG-IT 是 LG 集团旗下的子公司,其业务涉及通讯、半导体、汽车电子、印刷电路板、显示等,平板显示掩膜版是 LG Innotek 众多业务中的一部分,生产基地在韩国。

(4)福尼克斯

福尼克斯为半导体和微电子行业提供光掩膜设计、研发和生产服务,于 1987年在纳斯达克上市,主要在北美、英国、德国、日本、中国台湾、韩国(PKL)、新加坡、厦门都设有制造或销售中心,主要生产半导体和平板显示用掩膜版。

(5)DNP

DNP 成立于 1876 年,总部位于东京,生产基地在日本、中国台湾、厦门等,所生产的平板显示用掩膜版主要自用,半导体用掩膜版主要对外销售。

(6)Toppan

Toppan 成立于 1900 年,主要生产半导体和平板显示用掩膜版,生产基地在日本、中国台湾、上海等。

(7)台湾光罩

台湾光罩为掩膜版生产公司,半导体掩膜版为其主要产品,生产基地在中国台湾。

(8)路维光电

路维光电主要从事平板显示、半导体 IC 封装、TP、LED 和 PCB 等各类掩膜产品的生产制作销售

(9)清溢光电

清溢光电主要从事研究设计、生产经营新型显示器件(平板显示器及显示屏)、新型光掩膜版材料、LCD辅助设计软件开发和销售自主开发的软件产品。

行业机遇:

掩膜版下游行业平板显示行业、半导体行业、触控行业、电路板行业中的柔性电路板行业正处于快速发展期,行业发展前景广阔,将直接带动中国大陆掩膜版市场需求的快速上升。掩膜版行业作为国家战略支持产业的关键配套产业之一,面临着巨大的发展空间。

① 国家产业政策支持 《关于印发 2014-2016 年新型显示产业创新发展行动计划的通知》、《“十三五”国家战略性新兴产业发展规划》、《扩大和升级信息消费三年行动计划(2018-2020 年)》、《粤港澳大湾区发展规划纲要》的陆续出台,为电子元器件行业提供了有利的政策支持,平板显示和半导体等行业上升到国家战略发展的高度。

掩膜版行业作为电子元器件的上游行业,属于国家发展战略的重要环节之一,受国家产业政策支持,这为掩膜版行业提供了良好的发展机遇。

②下游行业发展前景良好 随着电子信息技术的日新月异,5G 技术和人工智能带动下游终端电子产品的更新换代速度越来越快,以平板电视、笔记本电脑、数码相机、智能手机等产品为主的消费类电子产品产销量持续增长,为平板显示、半导体芯片、触控、电路板等电子元器件相关行业带来巨大的市场空间,间接带动了掩膜版行业的发展。

同时,电子元器件制造商为了满足其下游产品的多功能、小型化、便携性等需求,不断加大技术投入,开发新材料、新技术以及研发新产品,这也为掩膜版行业的发展带来了更多市场需求。

③下游产业陆续向中国大陆转移,进口替代迎来巨大发展机遇 国际市场上,掩膜版市场份额被日韩等国际竞争对手占据,中国大陆企业仅能占据较小的市场份额,竞争力受到一定限制。

随着全球平板显示产业、触控产业、半导体产业和电路板产业向中国大陆转移升级,中国大陆的电子元器件行业发展迅速,这为中国大陆掩膜版企业提供了良好发展机遇。特别是掩膜版行业作为国家战略支持行业必不可少的配套产业,国家政策对国产化率提出了明确要求,国内企业进口替代迎来巨大发展机遇。

行业发展空间:

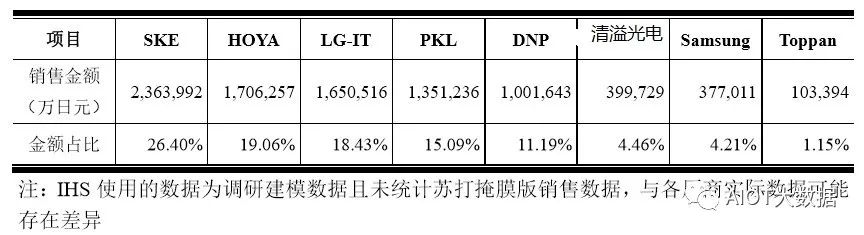

根据知名机构 IHS 统计,2018 年度全球各大掩膜版厂商平板显示掩膜版的销售金额情况如下表所示:

1)平板显示市场

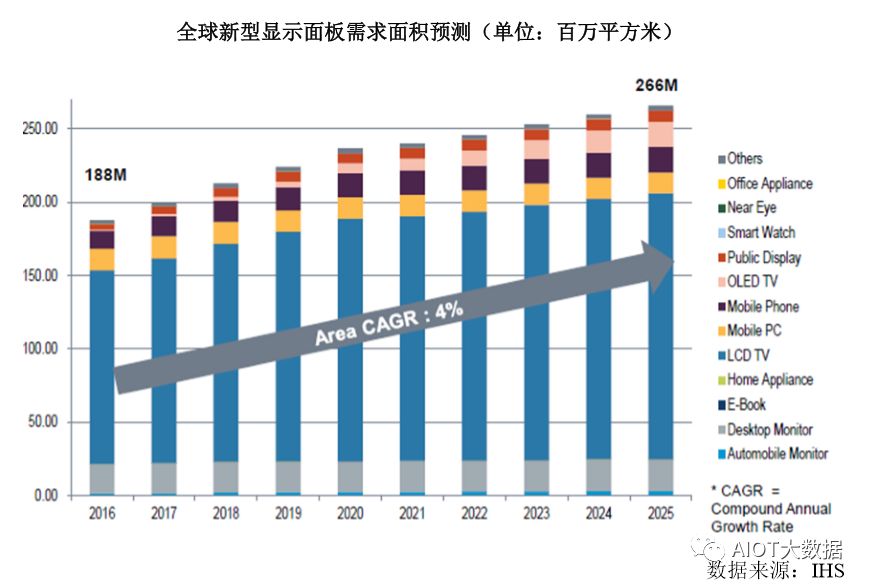

根据 IHS 预测,2016 年-2025 年全球新型显示面板需求面积的复合年增长率(CAGR)预计将达 4%,到 2025 年增长至 2.66 亿平方米(如图)。

根据 IHS 调研统计,截至 2018 年 12 月,中国大陆已投产的 TFT-LCD 产线共 90 条、AMOLED 产线共 11 条。未来,中国大陆面板厂商将加速高世代或AMOLED 产线的投产。

根据 IHS 统计,2019 年至 2021 年,中国大陆已规划投产的 TFT-LCD 产线为 23 条,其中高世代线为 15 条,占比 65.22%;2019 年至2023 年中国大陆已规划投产的 AMOLED 产线为 21 条,其中 LTPS 线为 17 条,占比 80.95%。中国大陆平板显示行业对掩膜版产品尤其是高世代、高精度掩膜版产品的需求将持续增长。

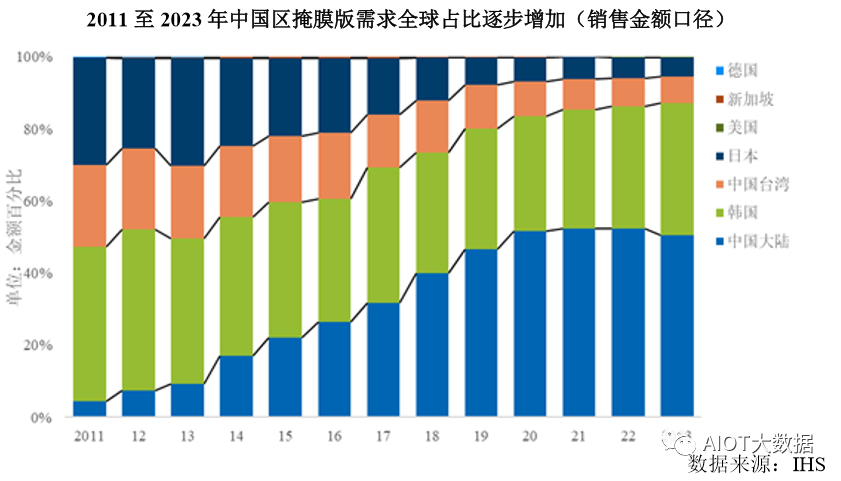

根据 IHS 统计测算,中国大陆平板显示行业掩膜版需求量占全球比重,从 2011 年的 5%上升到 2017年的 32%。未来随着相关产业进一步向国内转移,国内平板显示行业掩膜版的需求量将持续上升,预计到 2023 年,中国大陆平板显示行业掩膜版需求量全球占比将达到 50.64%。

2)半导体芯片市场

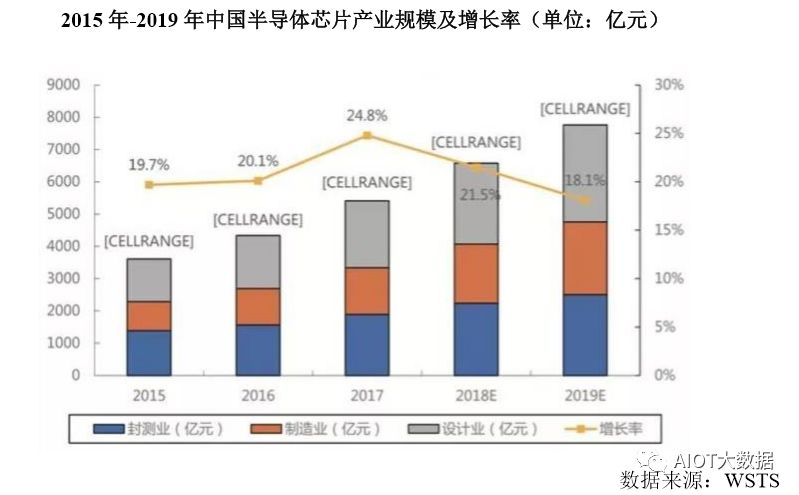

根据世界半导体贸易统计协会(WSTS)发布的数据,2018 年全球半导体芯片产业保持增长势头,市场规模达到 4,779.40 亿美元,同比增长 15.90%,其中亚太地区仍为全球最大的半导体芯片市场;2018 年中国半导体芯片产业规模6,574.40 亿元,同比增长 21.50%。

其中,设计业销售额为 2,502.70 亿元,同比增长 20.70%;芯片制造受到中国大陆芯片生产线满产以及扩产的带动,2018 年销售额 1,836.20 亿元,同比增长 26.80%;封测业销售额为 2,235.50 亿元,同比增长 18.30%。

3)电路板市场

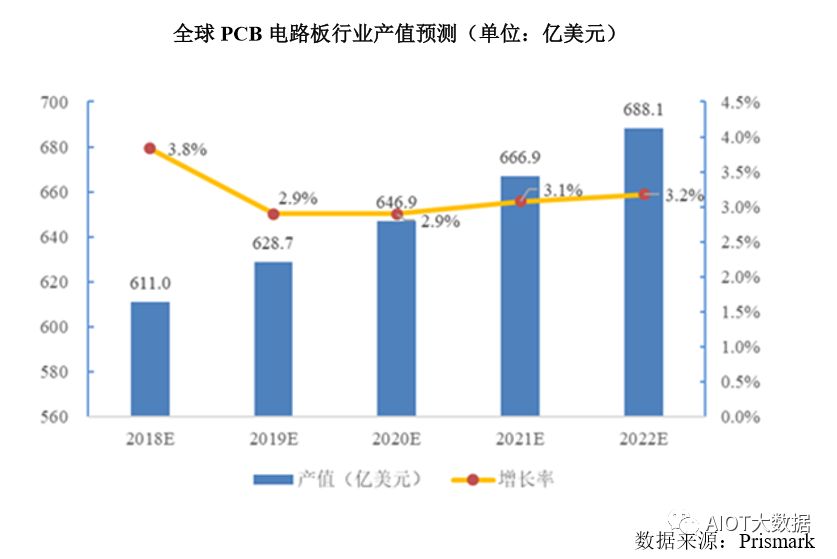

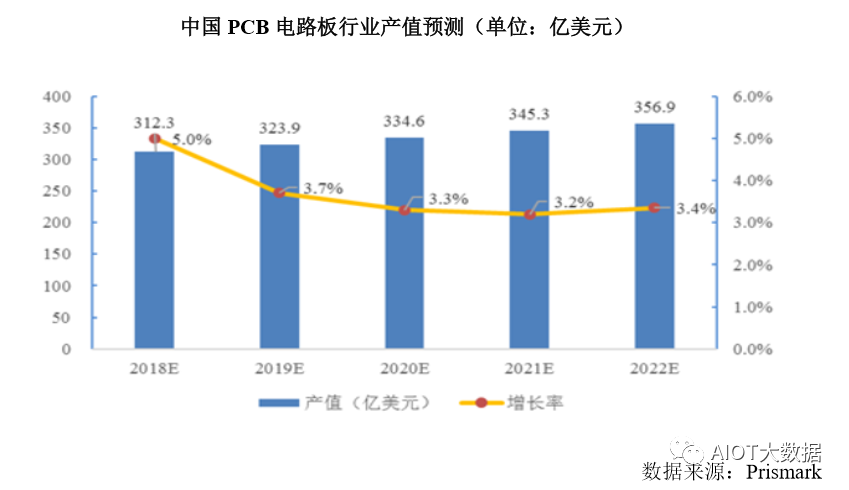

根据 Prismark 预测,未来几年全球 PCB 行业产值将持续增长,到 2022 年全球 PCB 行业产值将达到 688.10 亿美元。

根据 Prismark 预测,2016 年至 2021 年亚洲将继续主导全球 PCB 市场的发展,而中国位居亚洲市场不可动摇的中心地位,中国大陆 PCB 行业将保持 3.7% 的复合增长率,预计 2022 年行业总产值将达到 356.86 亿美元;中国 PCB 产业各细分产品产值增速均高于全球平均水平,尤其在高多层板、HDI 板、挠性板(柔性电路板)和封装基板等各类高技术含量细分 PCB 领域,产业转移趋势明显。

目前全球生产柔性电路板的知名企业主要有日本旗胜(Nippon ektron)、

鹏鼎控股、住友电工(Sumitomo Electric)、日本电工(Nitto)、藤仓(FUJIKURA)、维讯(M-FLEX)和嘉联益(CAREER)等。近年来,日本、韩国和中国台湾面临生产成本持续攀升的问题,电路板制造商陆续在中国大陆投资设厂,中国作为电路板产业主要承接国,将在产业转移浪潮中受益。

责任编辑人:CC

全部0条评论

快来发表一下你的评论吧 !