6家冲刺IPO的照企的不同点有哪些

电子说

描述

2020年全球疫情仍未停止,但这并阻碍不了中国资本市场的火热,并迎来了IPO大年。 不少LED企业也紧抓这波资本热,开启IPO的冲刺之路。这其中包括封装、设备、材料、电源、照明等LED产业链中不同环节中的企业。 其中,照明领域主要有立达信、民爆光电、紫光照明、金照明、金源照明、爱克莱特等几家LED照明企业。 随着国际照明企业相继退出通用照明舞台,以中国为代表的东亚地区迅速已成为全球LED照明产业制造中心,占全球产值的比例高达70%。尤其是中国地区,短短几年时间内涌现出一大批照明企业。 但就目前来看,我国照明市场还比较分散,行业集中度不高,市场份额虽然有向优势品牌集中的趋势,但至今还未形成具有绝对优势的领导企业。

根据2019年的营收规模情况,可以将以上正在IPO的6家照明企业分为三个水平线。其中,立达信营收超50亿元,属于一个水平线;民爆光电、爱克莱特营收超10亿元,属于一个水平线;金源照明、紫光照明、金照明营收不足10亿元,又属于一个水平线。 按照主营产品来看,立达信以专业照明和智能照明为主;民爆光电、金源照明、紫光照明以工业照明和移动照明为主;金照明、爱克莱特以景观照明为主。

| 企业名称 | 2017年营收 | 2018年营收 | 2019年营收 |

| 立达信 | 46.30亿元 | 47.65亿元 | 50.40亿元 |

| 金源照明 | 4.48亿元 | 4.56亿元 | 5.79亿元 |

| 民爆光电 | 7.86亿元 | 8.73亿元 | 10.82亿元 |

| 紫光照明 | 1.72亿元 | 2.01亿元 | 3.48亿元 |

| 金照明 | 3.46亿元 | 4.69亿元 | 6.95亿元 |

| 爱克莱特 | 5.49亿元 | 8.85亿元 | 11.29亿元 |

2017年—2019年营收情况 在盈利能力方面,6家LED照明企业水平也表现不一。就2019年净利润情况来看,立达信、民爆光电、爱克莱特3家企业实现净利润过亿元;而金源照明、紫光照明、金照明3家净利润不足1亿元。 结合最近3年净利润的增速来看,立达信、金源照明、金照明、爱克莱特4家企业保持稳步增长态势,但民爆光电、紫光照明净利润却经历了过山车,特别是民爆光电,无论是下滑还是增长,变动幅度都相对较大。

某种程度来看,产品的开发能力和快速供货能力是企业盈利能力和市场竞争力的重要保障,能够为业务的持续稳定发展奠定良好的基础。因此LED照明企业需要持续提升现有核心业务的技术水平,为客户提供多样化、个性化的优质照明产品,巩固和扩大自身的竞争优势。 除此之外,在当前市场竞争日趋激烈的大环境下,LED照明企业还需积极推行成本管理,严控成本费用,以此来提升利润水平。

| 企业名称 | 2017年净利润 | 2018年净利润 | 2019年净利润 |

| 立达信 | 1.31亿元 | 3.09亿元 | 3.56亿元 |

| 金源照明 | 5111.20万元 | 6042.32万元 | 7193.26万元 |

| 民爆光电 | 1.43亿元 | 7318.77万元 | 2.1亿元 |

| 紫光照明 | 1843.36万元 | 1729.26万元 | 5034.18万元 |

| 金照明 | 5179.55万元 | 8156.54万元 | 8829.69万元 |

| 爱克莱特 | 5505.38万元 | 1.05亿元 | 1.40亿元 |

2017年—2019年净利润情况 毛利率作为衡量盈利能力的指标之一,是每家企业都在不断努力的方向。毛利率越高说明企业的盈利能力越高,控制成本的能力越强。 根据招股说明书显示,立达信2017年——2019年的主营业务毛利率分别为21.45%、22.42%和28.25%。其中,2017年和2018年保持平稳,2019年度显著上升,与同行业可比企业平均水平较为接近。 紫光照明毛利率连续3年近60%,主要得益于其固定专业照明设备、固定防爆照明设备和移动照明设备等主营业务毛利率基本保持稳定。与此同时,其合同能源管理业务也贡献了较为可观的毛利。值得注意的是,合同能源管理业务毛利率一般高于照明设备。 而民爆光电、金照明虽然主营业务领域有所不同,但其毛利率均保持在30%以上,相对处于较高水平。

| 企业名称 | 2017年毛利率 | 2018年毛利率 | 2019年毛利率 |

| 立达信 | 21.52% | 22.66% | 28.14% |

| 金源照明 | 28.72% | 26.40% | 25.84% |

| 民爆光电 | 37.05% | 32.34% | 37.53% |

| 紫光照明 | 59.14% | 59.07% | 55.55% |

| 金照明 | 39.42% | 38.40% | 31.26% |

| 爱克莱特 | 36.42% | 34.12% | 35.43% |

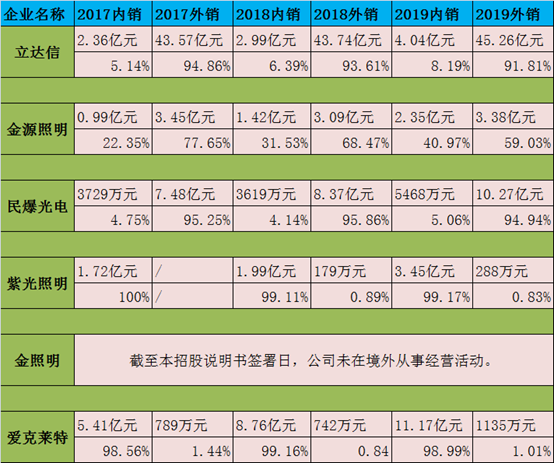

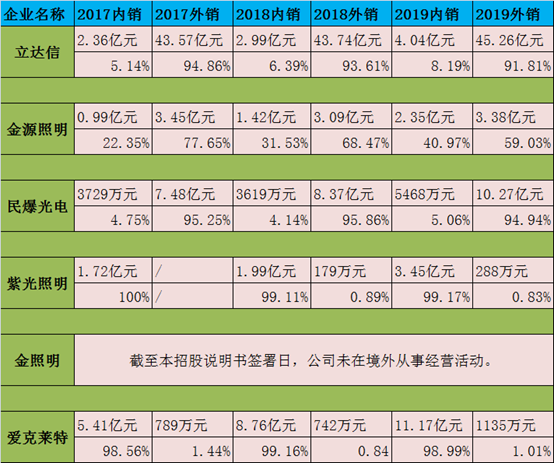

2017年—2019年毛利率情况 作为出口型照明企业,立达信、民爆光电出口业务是重要的收入、利润来源。根据招股说明书数据显示,立达信2019年外销达45.26亿元,占比超90%;民爆光电2019年外销金额为10.27亿元,占比约95%。 金源照明也是一家出口型照明企业,但相比立达信、民爆光电无论是出口金额还是出口占比,都相对较少。数据显示,其2017年至2019年,外销收入的比重分别为77.65%、68.47%、59.03%,呈逐年缩减态势。

近年来,随着国际照明市场竞争日趋激烈,贸易摩擦日益增多,境外市场的销售风险也在逐步增加。 未来如果出口国家或地区的贸易政策发生重大变化,对出口产品加征关税或实施反倾销、反补贴等政策,一定程度上将会对照明出口企业的销售收入产生不利影响。在此背景下,一些照明企业开始逐渐削减出口业务,转战国内市场。 再看国内市场,随着LED产品在下游各领域应用渗透率的不断提升,中国LED照明应用场景不断拓展,市场规模持续增加。截止目前,通用照明、景观照明、汽车照明、UV LED、植物照明、健康照明、智能照明、移动照明等细分领域,已成为国内LED照明主要的应用场景。 就主营业务来看,金照明和爱克莱特为景观照明企业,紫光照明主营业务为工业照明、移动照明,而这3家企业的主要营收也正是来源于国内市场。

2017年—2019年内外销情况 总体来说,LED产业链相关企业在激烈的竞争环境下,普遍面临着严峻的生存考验。而企业通过上市可以增强自身资本实力,增强抗风险能力。但资本市场“潮涨潮落”,企业上市也需要保持理性。

责任编辑:xj

原文标题:【强力巨彩·头条】6家冲刺IPO的照企,有何相似和不同?

文章出处:【微信公众号:高工LED】欢迎添加关注!文章转载请注明出处。

-

DGUS II的SDRAM空间分配与老DGUS的不同点2018-01-03 3707

-

请问AD7476和AD7476A的不同点是什么?2018-09-28 4271

-

EDA产业发展与IC设计产业发展相比,有哪些不同点呢?2021-06-18 3206

-

伺服驱动器与变频器有哪些共同点与不同点?2021-07-13 2937

-

矩阵按键与按键输入有哪些不同点2021-07-29 1817

-

伺服电机与步进电机的不同点是什么?2021-09-29 1212

-

ARM-Linux开发和MCU开发的不同点有哪些2021-10-22 1135

-

ARM-Linux应用开发和单片机开发的不同点是什么?2021-11-05 1552

-

FPGA可编程器件和CPLD可编程器件有哪些相同点和不同点2021-11-10 3526

-

STM32F103的各类定时器有哪些相同点与不同点呢2021-11-23 1547

-

IWDG和WWDG的相同点和不同点?2022-01-18 904

-

蔚来与特斯拉两者之间的相同点和不同点浅析2018-10-21 6805

-

冲刺科创板IPO的锂电企业达27家,锂电设备企业占11家2021-07-05 3871

-

asic和soc芯片在设计上的相同点和不同点都有哪些呢?2023-09-04 3784

-

FM波形和AM波形它们有什么共同点和不同点呢?2024-02-06 3799

全部0条评论

快来发表一下你的评论吧 !