深度分析:IGBT的国产可替代的机遇与风险

电子说

描述

前言:

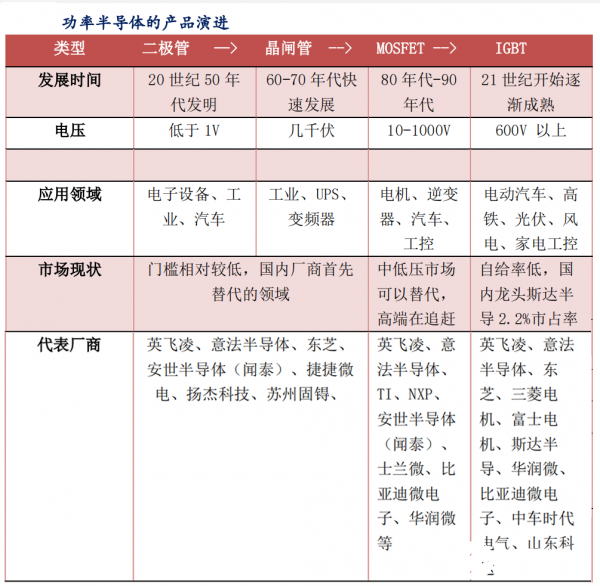

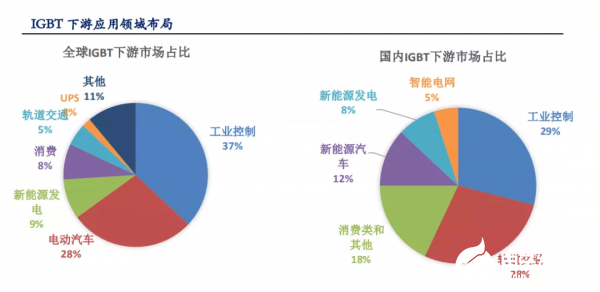

随着全球制造业向中国的转移,我国功率半导体市场占世界市场的50%以上,是全球最大的IGBT市场。

但IGBT产品严重依赖进口,在中高端领域更是90%以上的IGBT器件依赖进口,IGBT国产化需求已是刻不容缓。

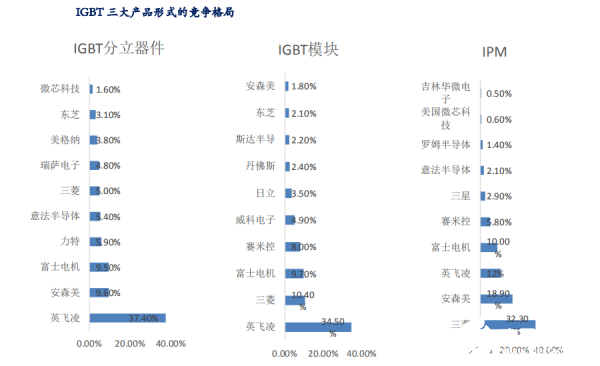

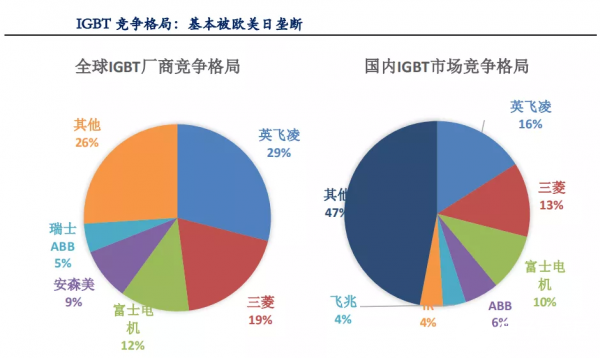

全球IGBT市场终由欧美日韩把持

如英飞凌、三菱、富士电机、安森美以及ABB等企业,前五大企业的市场份额就已经超过了70%。

从整个牌面上来看,我们国内的IGBT企业只能吃“边角料”了。

美国功率器件处于世界领先地位,拥有一批具有全球影响力的厂商,例如TI、Fairchild、NS、Linear、IR、Maxim、ADI、ONSemiconductor、AOS和Vishay等厂商。

欧洲拥有Infineon、ST和NXP三家全球半导体大厂,产品线齐全,无论是功率IC还是功率分离器件都具有领先实力。

日本功率器件厂商主要有Toshiba、Renesas、NEC、Ricoh、Sanke、Seiko、Sanyo、Sharp、Fujitsu、Toshiba、Rohm、Matsushita、FujiElectric等等。

近年来,中国台湾的功率芯片市场发展较快,拥有立锜、富鼎先进、茂达、安茂、致新和沛亨等一批厂商。

十多年前,IGBT和如今的光刻机一样,高端产品对中国都有销售禁止。

国际IGBT巨头规定,中国企业购买IGBT,只能用于变频器行业,要买高端IGBT用来造新能源汽车,是绝对禁止的,国内企业只得走上一条自主研发的道路。

国产替代空间广阔

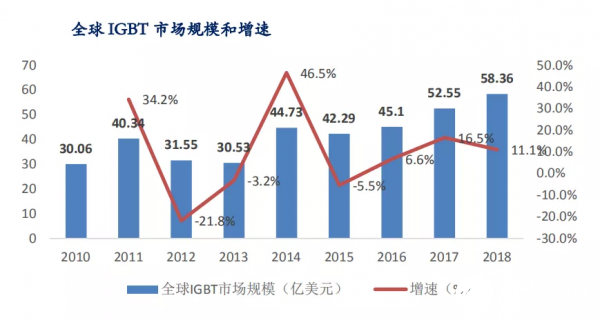

在IGBT的增量空间中有一半以上需求都在中国,未来几年我国的IGBT市场需求占比将从2019年不35%提升到2025年的50%或以上。

简单测算中国2025年车载IGBT市场规模达22亿美金,同时算个大数,届时全球新能源车数量预计为国内的3倍,全球车载IGBT市场规模达66亿美金,相当于再造一个IGBT市场。

到2020年全球IGBT单管市场空间达到60亿美元左右,市场空间巨大。预计未来五年我国新能源汽车和充电桩市场将带动200亿元IGBT模块的国内市场需求。

据BloombergNEF预测,预计2025年全球光伏新增装机接近300GW,风电也比照光伏5年2.5倍左右的增长,则测算风电和光伏2025年对应IGBT的全球需求量级在12-15亿美金。

同时国内的半导体功率企业相较于国外厂商往往具备成本与定制化的相对优势,国内功率半导体行业具备较高的实现进口替代的可能性。

在供给端,自主可控是发展趋势,同时国内的IGBT企业相较于国外厂商往往具备成本与定制化的相对优势。

再加上国家政策及社会资本的加持,未来,实现IGBT国产替代仍具有较高可能性。

短期内军用功率半导体领域的国产替代,长期民用新能源汽车IGBT想象空间巨大。在自身经营阻感容、分立器件等军用元器件的基础上,横向收购后进入IGBT领域,与其自身的经营范围高度重合。

长期看我国电动车发展长期向上趋势不变,随着新能源汽车厂竞争格局的确定,我国民用IGBT公司龙头效应将凸显。

技术差距缩小+成本优势凸显成趋势

从全产业链看,IGBT的前期资本开支大,中期制造良品率重要,后面市场开拓需要培育,壁垒极高。

量产经验与装车量方面,英飞凌等海外巨头量产经验丰富,国内市场比亚迪凭借自身品牌电动车稳定应用场景具备独有优势。

自第六代技术以后,各大厂商开始将精力转移到IGBT封装上。在IGBT封装材料方面,日本在全球遥遥领先,德国和美国处于跟随态势,我国的材料科学则相对落后。

伴随国内企业8寸晶圆产线先后投产,良率逐步提升,国产IGBT有望较此前采购英飞凌等巨头晶圆价格大幅下降。

国内企业在IGBT布局进入加速模式

国内厂商发展具有自身优势,从需求端讲,中国功率半导体需求量世界第一;从供给端讲,自主可控是发展趋势。

今年4月底,比亚迪IGBT项目已在长沙开工建设,该项目建成后可年产25万片8英寸新能源汽车电子芯,可满足年装车50万辆的产能需求。

此外,其他厂商也在加快IGBT的产能建设,斯达半导新能源汽车用IGBT模块扩产项目投产后可年产120万个新能源汽车用IGBT模块。

中车时代电气已完成第一条投资10亿元的IGBT生产线产能释放,第二条投资35亿元的生产线预计2020年底开始试生产,产值可达40-50亿元。

华虹半导体7月31日宣布,其8+12英寸大功率半导体产线将全面发力,积极承接IGBT代工业务。

赛晶电力电子一期产能将于2021年初建成投产,计划不晚于2024年形成200万件IGBT模块产能。

华润微发布的2020年半年度报告显示,公司目前在研项目共13项,其中包括IGBT产品设计及工艺技术研发。

IGBT技术与壁垒成攻坚难点

IGBT制造难度大,具有极高的技术壁垒,中国功率半导体市场约占世界市场份额50%,但是中高端的MOSFET、IGBT主流器件市场基本被欧美、日本企业垄断。

国内IGBT技术(芯片设计、晶圆制造、模块封装)目前均处于起步阶段。国内IGBT企业在研发与制造工艺上与世界先进水平差距较大。

因此,行业内的后来者往往需要经历一段较长的技术摸索和积累,才能和业内已经占据技术优势的企业相抗衡。

高铁、智能电网、新能源与高压变频器等领域所采用的IGBT模块规格在6500V以上,技术壁垒较强;

而IGBT技术集成度高的特点又导致了较高的市场集中度,因此英飞凌、三菱和富士电机等国际厂商占有天然的市场优势,这让国内厂商的发展再失一个机会。

加上IGBT行业存在技术门槛较高、人才匮乏、市场开拓难度大、资金投入较大等困难,国内企业在产业化的进程中始终进展缓慢。

IGBT模块是下游产品中的关键部件,其性能表现、稳定性和可靠性对下游客户来说至关重要,因此认证周期较长,替换成本高。

因此,新进入本行业者即使研发生产出IGBT产品,也需要耗费较长时间才能赢得客户的认可。

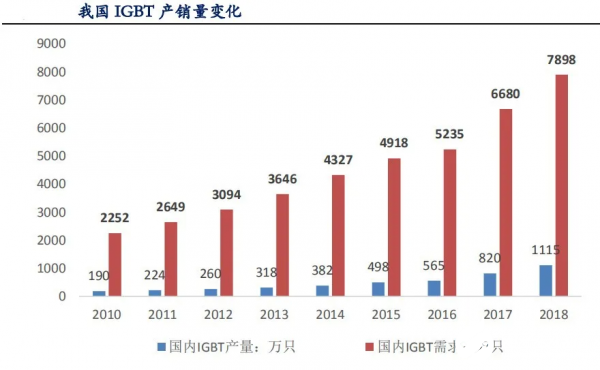

国内产能无法实现供求平衡

但是相比于国内暴增的IGBT市场需求,国内IGBT市场的产量却无法与之实现供求平衡。

除了供需无法平衡,现有产量无法满足火热的市场需求以外,技术也是国产IGBT的另一大硬伤。

随着轨道交通、智能电网、航空航天、电动汽车与新能源装备等领域的加速发展,国内IGBT需求迎来爆发,近几年国内IGBT市场规模呈加速增长趋势。

电动乘用车依据配置不同,IGBT单车价值量高达1000-5000元,2020年全球空间接近百亿元,伴随全球电动车产销快速增长,预计行业2025年空间有望达370亿,CAGR约+30%。

新能源汽车补贴退坡,电驱企业与主机厂面临降本压力,国产IGBT价格优势明显。

面对IGBT需求大增,行业内公司产能扩大及时:比亚迪开放车规级IGBT产品闭环供应链,建设长沙比亚迪IGBT4.0工厂,以满足公司外供IGBT的需求。

进口依赖短期难动摇

逆变器,变流器以及其它光伏、风电技术装置均离不开IGBT器件,近年来,虽然光伏发电、风力发电迈向国际前沿,产业链整体国产化,但其核心功率器件IGBT仍是依赖进口,依存度达90%。

尽管后来变流器开始国产化,但核心器件IGBT仍是以进口为主,以德国、日本居多。

对于风电行业来讲,国产IGBT发展需要一个培养期。不能等到国产产品成熟了,我们才开始使用它,否则不利于国产IGBT的成长。

结尾:

IGBT作为电动化核心部件,进入壁垒高,目前国产化率低,供应长期被欧美日企业垄断。

随着IGBT技术趋势成熟,国内企业快速发展,已经逐步批量应用于电动车,长期有望逐步实现国产替代。

因为,独立自主才是半导体产业发展的生存之道。

责任编辑:PSY

-

NXP 1052 国产替代推荐?2025-09-29 5420

-

国产IGBT的发展2014-05-26 2827

-

关于国产高压IGBT的作用分析2019-10-18 5900

-

中车时代电气和比亚迪两家企业在IGBT市场上的优劣势分析2020-11-30 6897

-

IGBT-国产替代崛起2021-10-09 4763

-

IGBT的国产替代2023-02-22 562

-

国产化替代背景下工业交换机厂家的机遇与自我突破2023-08-10 1516

-

FPGA行业深度报告-国产替代当自强.zip2023-01-13 406

-

国产数字隔离器实现进口替代:关键点深度分析2024-01-19 1296

-

2024年,请不要再喊国产芯片替代2024-01-25 1469

-

国产ADC可替代CS5532BS在工业自动化和精密测量中应用2024-03-19 1231

-

国产共模电感替代国外品牌的的优势分析2024-03-29 640

-

高频电镀电源国产SiC碳化硅模块替代富士IGBT模块损耗对比2025-02-09 993

-

碳化硅(SiC)MOSFET替代硅基IGBT常见问题Q&A2025-03-13 1363

-

国产替代进口图像采集卡:机遇、挑战与策略2025-04-07 775

全部0条评论

快来发表一下你的评论吧 !