工业机器人产业链及发展趋势

描述

工业机器人市场

机器人包括了工业机器人、服务机器人和特种机器人。2019年工业机器人市场规模189亿美元,占机器人总体营收的54%。中国工业机器人销售额为57亿美元,约占全球市场的1/3。

2015-2019年,国内工业机器人行业销售额平均增速高于全球水平。2015-2019年全球工业机器人市场的平均增速为12%,而中国市场的平均增速达到17%。主要原因是不同市场所处的发展阶段不同,目前国内机器人行业密度远低于主要发达国家,但是随着中国人口红利的逐渐消失,生产制造更加依赖技术进步,工业机器人密度提升成为必然趋势。

行业具有明显的周期性,2019Q4-2020H1工业机器人产量增速企稳回升。2018年以来,全球实体经济增长乏力,中国汽车行业、中小企业景气度不高,削弱了汽车工业、通用工业企业的固定资产投资计划,自动化资本支出下滑。我国工业企业产成品周期持续时间约为3-4年,每轮周期平均上行1-2年、下行2年。

全球工业机器人市场集中度较高,四大家族借助汽车产业升级,奠定全球领先地位。全球机器人市场主要以工业机器人“四大家族”为代表的欧、日系企业占领,包括发那科(FANUC)、安川(Yaskawa)、ABB、库卡(KUKA),市场份额合计达到50%以上。发那科成立于1956年,为日本企业,主营专业数控系统生产,其工业机器人精度高,工艺控制敏捷,小型化优势明显。安川电机成立于1915年,同样为日本企业,以关键零部件伺服和运动控制器起家。ABB为瑞士企业,其生产的工业机器人广泛运用于焊接、装配、铸造等很多领域。库卡为德国企业,其工业机器人应用广泛,涉及到汽车、自动化、金属加工、食品和塑料等产业。汽车和3C市场仍然是工业机器人的主要市场,占总体规模60%以上。以工业机器人四大家族为代表的欧、日系工业机器人产品目前主要以汽车工业机器人为主。原因是汽车和电子制造行业标准化程度较高,属于单件大批量制造,是比较适合机器人的应用场景。根据四大家族的产业链供给情况,除库卡的伺服电机还需要外购外,其余均可以实现伺服电机、控制系统的自产,从而大幅降低整机成本,提升毛利率,最终创造公司的核心竞争力。

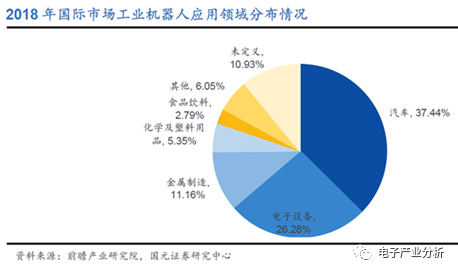

工业机器人应用领域

工业机器人在汽车、电子、金属制品、塑料及化工产品等行业已经得到了广泛的应用。汽车、3C领域以外的行业,由于产品非标准化程度高,自动化率普遍不高,国内外企业处于同一起跑线。目前在通用行业部分领域,工业机器人应用发展迅速,国内机器人制造企业具有相对优势。由于客户规模小,非标准化严重,相对于汽车、3C市场而言,巨头暂未充分涉足,国内企业面临的竞争压力相对较小。2017年国内金属加工机器人销量同比增长99%,从国内的市场份额来看,内资企业占据优势。2017年非金属矿物、塑料和化学制品业、金属加工业国产化率分别达到86%、74%、52%。

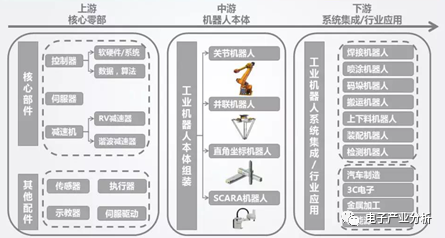

工业机器人产业链

整个工业机器人产业链包括上游核心零部件、中游整机制造以及下游系统集成。工业机器人核心零部件包括减速器、伺服电机与控制器,分别约占整机成本的30%、20%和20%。本体包括关节型机器人、并联型机器人、直角坐标机器人和SCARA机器人。

在工业机器人领域,从核心零部件、本体到系统集成,中国都具备一定的实力。

控制器

2018年中国运动控制器市场规模超20亿元,工业机器人控制器行业比较特殊,控制需要和工业机器人本体密切关联,国际主流的工业机器人本体厂商一般自行开发控制器,从而保证机器人的稳定性和技术体系。因此,控制器市场与机器人本体市场高度关联。控制器和伺服系统关联紧密,运动控制一体化是未来应用趋势,但需结合本体使用,本体企业在达到一定体量后,都会倾向于自主生产运动控制,单纯做运动控制很难生存。

减速器

减速器是工业机器人最为关键的核心部件,全球市场高度集中,CR3高达85%。其中日本纳博特斯克(RV减速器)市场占比60%,日本哈默纳科(谐波减速器)市场占比15%。GGII数据显示,国内机器人减速器70%以上的市场份额被外资减速器企业垄断(Nab、HD、住友、新宝等),国产化率不足30%。

减速器厂商经历了2017年“供不应求”的黄金时代,2018年“供过于求”的白银时代,2019年“求生存”的青铜时代。传统中带着“高精尖”的外衣光环,过去一直吸引着众多企业和资本跃跃欲试。市场变化的速度远远超出想象,量价齐跌的当下,减速器行业作为重资产投资的典型代表,众多已入局的企业面临进退维谷的境地。

新增的工业机器人需求必然能带动减速器产业的快速发展。同时,减速器本身有额定的使用寿命,需要定期更换。工业机器人的工作寿命一般为8-10年,期间减速器作为传动、承重部件,磨损不可避免,其使用寿命通常在两年左右,因而,当前保有的工业机器人维修保养亦需要大量的减速器替换。GGII预计,2020-2023年,工业机器人用减速器需求量超360万台。

从产品类型来看,国产谐波减速器进步相对明显,目前已经涌现如绿的、来福、大族精密等厂商,从品牌度和市场份额上均有较大的提升;国产RV减速器发展相对缓慢,虽然具备量产能力的厂商不在少数,但是从市场占比和品牌度来看,稍显弱势,国产厂商中尚无综合优势较为突出的厂商代表,年产销量在2万台左右的厂商屈指可数,尚难以对外资巨头构成直接威胁。从另一方面来看,RV减速器市场格局的不确定性强于谐波减速器市场,RV减速器的高技术和高投资是主要的门槛,在一定程度上对入局者提出更高的要求。

国内企业在减速器领域有所突破,上市公司中,中大力德、巨轮智能、秦川机床、昊志机电等都在研发。绿的谐波在谐波减速器领域有所技术突破,成功登陆科创版。南通振康目前也具备了年产3万台的产能,并已向国内工业机器人厂商埃夫特等供货。整体来讲,国产减速器有所突破,但知名度和市占率仍有待进一步提高。

伺服器

2018年国内伺服系统市场规模60亿元,我国工业机器人伺服电机主要被国外品牌垄断,其中日系品牌约占50%、欧美品牌约30%、中国台湾品牌约10%,大陆企业约10%。日系企业包括安川、三菱、三洋、欧姆龙、松下等公司,主要是小型功率和中型功率产品;欧美系品牌包括西门子、博世力士乐、施耐德等公司,在大型伺服具有优势地位;国产品牌主要包括汇川、台达、埃斯顿等公司,主要为中小型伺服。

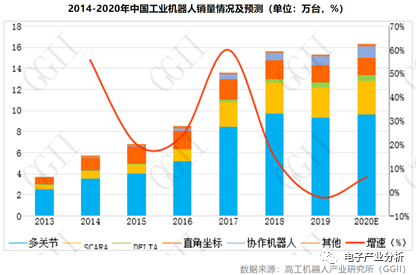

虽然工业基本盘的投资陆续回升,但短期内需求传导依然面临一定的障碍,不确定风险因素依然存在,尤其是汽车行业,处于产业变革的长周期内,GGII认为,未来几年工业机器人整体大爆发的可能性微乎其微,细分领域高增长则是大概率事件。从细分产品看:

在中国市场,目前国产工业机器人市场份额只有约32.8%,排名靠前的国内机器人公司包括广州启帆、埃夫特、新松、埃斯特、广州数控、新时达等。

多关节机器人

多关节机器人因为与汽车行业的高关联度,受汽车行业不景气的影响较大。相比之下,轻小负载产品的市场增速高于中大负载产品。但同时,轻小负载产品(负载≤20kg)同质化严重,价格竞争愈演愈烈,系内外资工业机器人厂商较量的主战场;中大负载产品(负载>20kg)国产厂商开始着重布局,但与外资差距尚存差距,针对细分领域的定制化开发本体或有较大机会。

SCARA

SCARA机器人是受3C行业带动的市场。从新品和价格看竞争,GGII统计显示,2019年国内外共计13家企业相继推出了新功能或新型号的SCARA机器人产品。2019年年初,市场上出现了售价仅为15000元的SCARA机器人单品。可以看出SCARA本体企业之间的竞争日趋残酷,在一定程度上加剧了行业内的“白热化”。2020年受益于3C行业需求带动,增长明显,2020H1市场增速在30%以上,部分头部厂商增速超过50%。新入局者的持续增加,尤其是六轴机器人玩家的入局,无疑增加了SCARA机器人领域的热度,在成本日趋透明的当下,过去单纯的产品销售策略会渐渐失效,系统解决方案的能力将是各厂商都需要长期补足和提升的能力要素。

并联机器人

2019年,中国并联机器人厂商数量超过60家,并联机器人市场的发展速度堪比其工作运行速度。并联机器人由于在航空、金属加工、食品、医疗等行业的需求日趋稳定,一直呈现快速增长的态势。

曾经的“小众”市场逐渐走向“潮流”,虽然各玩家彼此的差距尚小,但以勃肯特为代表的国产厂商已经在产品创新上取得较大进步,如针对芯片、珠宝、手表等精密部件的理料分拣,推出微米级直线驱动机器人,可以满足更多高精度、高速度、高刚度的应用要求;此外还有协作并联机器人,可以满足多机协作的要求。

在并联机器人细分赛道,国产的市场张力进一步凸显,市场份额稳步提升。蓝皮书数据显示,2017-2019年国产并联机器人市场份额分别为55.00%、68.22%和75.32%。

系统集成

汽车和3C电子领域,仍然是外资为主的市场。而在需要非标定制化、充分理解和接触下游行业客户的市场(食品、饮料、物流等),已经出现国内厂商主导的局面。

工业机器人系统集成商经过多年的发展,行业属性与工艺属性特征明显,同时也在不断的交叉渗透,因为这个群体呈较为明显的“长尾”特性。

在硬件日益趋同的当下,各厂商逐渐聚焦在软件实力的比拼上。如果说硬件是集成商的基础课程,那么软件则是集成商的进阶课程,其中最大的难点在于将各行业各类技术工艺机理模型的建立,并最终转化为数字化的模型。

发展趋势

工业机器人更小、更轻、更灵活

当前,工业机器人的应用场景愈加广泛,苛刻的生产环境对机器人的体积、重量、灵活度等提出了更高的要求。与此同时,随着研发水平不断提升、工艺设计不断创新,以及新材料相继投入使用,工业机器人正向着小型化、轻型化、柔性化的方向发展,类人精细化操作能力不断增强。例如,日本SMC 致力于为机器人研制高品质的末端执行器,研发的新型汽缸体积缩小了40% 以上,质量最高减轻了69%,耗气量最高减少了29%。日本爱普生首款新型折叠手臂六轴机器人N2,可在现有同级别机械臂60% 的工位空间内完成灵活操作;折叠手臂六轴机器人N6 采用内部走线设计,其折叠手臂可自然进入高层设备、机器、架子等狭窄空间;T3 紧凑型SCARA 机器人将控制器内置,避免了在设置和维护过程中进行复杂的布线,大大提高了成本效率并保持较低的总运行成本。德国费斯托(Festo)的新型全气动驱动机械臂,将刚性的“抓取”转变为柔性的“围取”,能完成灵活抓取不同大小部件的任务。

人机协作成为重要发展方向

随着机器人易用性、稳定性以及智能水平的不断提升,机器人的应用领域逐渐由搬运、焊接、装配等操作型任务向加工型任务拓展,人机协作正在成为工业机器人研发的重要方向。传统工业机器人必须远离人类,在保护围栏或者其他屏障之后,以避免人类受到伤害,这极大的限制了工业机器人的应用效果。人机协作将人的认知能力与机器人的效率结合在一起,从而使人可以安全、简便的进行使用。例如,瑞士ABB的双臂人机协作机器人YuMi 可与工人一起协同工作,在感知到人的触碰后,会立刻放慢速度,最终停止运动。德国库卡(KUKA)的协作机器人LBR iiwa 可以以每秒10 毫米或50 毫米的速度抵近物体,并在遇到阻碍后立刻停止运动。优傲e-Series 协作式机器人可设定机械臂保护性停止的停止时间和停止距,并内置力传感器提高精度和灵敏度,满足更多应用场景的需求。

工业机器人与工业互联网的结合日趋紧密

随着新一代信息技术与制造业进一步加速融合,制造业愈加显著地表现出网络化、智能化的前沿发展趋势,机器人龙头企业纷纷落子工业互联网,例如,库卡机器人可与基于云技术的库卡 Connect 相连,实现机器人与设备的联网,实时查看和分析工业机器人的运行状态,减少系统停机时间、进行预测性维护等,并通过大数据分析持续提高生产率、质量和灵活性。ABB 推出ABBAbility 工业云平台,并与华为展开合作联合研发机器人端到端的数字解决方案,实现机器人远程监控、配置和大数据应用,进一步提升生产效率和节约成本。发那科(Fanuc)设立Fanuc Intelligent Edge Link andDrive(FIELD)平台,能实现自动化系统中的机床、机器人、周边设备及传感器的连接并进行数据分析,提高生产过程中的生产质量、效率、灵活度以及设备的可靠性。

硬件技术趋于成熟,难有颠覆创新。国内厂商迎来追赶良机

结合巨头发展经验和产业现状,掌握运动控制核心技术,提升本体附加值的头部企业优势会越来越大。

下游用户企业逐渐转型自供机器人

由于采购规模增长和企业转型需求,产业链下游重点领域的龙头企业开始加快并购和研发进程,进一步向上游延伸。例如,美的集团通过收购库卡公司迅速布局机器人领域的中游总装环节,积累下游应用经验,建立起明显的竞争优势,并在收购德国库卡公司后,与以色列运动控制系统解决方案提供商Servotronix 达成战略合作,进一步增强在工业机器人领域的研发实力。碧桂园集团成立子公司博智林机器人,进军机器人领域,开发研制应用于建筑业、餐饮、物业管理、医疗、农业等领域的机器人产品。娃哈哈新成立了一家人工智能机器人公司,加大智能机器人研发力度,已实现对集团内部子公司的自主供货,并开展对外销售。

责任编辑人:CC

-

机器人产业的路在何方2015-01-08 8055

-

2015年智能照明市场及相关产业链发展趋势报告2015-01-15 5980

-

五个措施推动机器人发展2015-02-12 5246

-

中国机器人行业的产业路线怎么走2015-02-13 5235

-

中国工业机器人行业发展和未来趋势分析2015-04-25 2912

-

机器人的“脑洞大开”产业链2015-06-04 5374

-

智能工厂里的智能化产业链及发展趋势分析2016-01-12 3454

-

全球机器人发展现状2016-01-28 4063

-

工业机器人产业如火如荼 带来智能装备机遇期2017-02-14 4077

-

工业机器人的产业链2017-08-23 4453

-

减速机在工业机器人的应用2018-09-18 3718

-

工业机器人的发展趋势如何?2020-03-27 3481

-

多轴机器人的发展趋势2020-07-29 7361

-

喷涂机器人的发展趋势2021-03-10 3042

-

盘点工业机器人产业链现状及未来发展趋势2018-08-06 6568

全部0条评论

快来发表一下你的评论吧 !