闪存主控芯片厂德明利业绩过山车,毛利率占比远低同行

电子说

描述

存储行业是全球集成电路市场中比重最大的应用领域之一,目前存储市场的主控芯片主要来自台湾或美国等厂商,如慧荣科技、美满电子、点序科技、安国科技等在国内闪存主控芯片市场占据了主要份额。

不过,受益于国家对存储器芯片的重视度越来越高,国内逐步成长出如长江存储、合肥长鑫等国产存储器芯片生产厂商,逐步打破储存芯片长期由境外厂商垄断的市场格局。

当中,移动存储产品销量全球市占率达7.67%的深圳市德明利技术股份有限公司(以下简称“德明利”)规模也日益壮大,报告期内业绩增势良好,尤其是2018年在产品销量和售价的大幅提升下,营收仍然实现了240.73%的增幅。不久前,深交所正式受理了其创业板的上市申请。不过,其净利润近几年历经“过山车”,毛利率和研发占比也远低于同行台资厂商。

2018年营收暴增240%,毛利率却跌至14%

招股书显示,德明利专业从事集成电路设计、研发及产业化应用,主营业务集中于闪存主控芯片设计、研发,存储模组产品应用方案的开发、优化,以及存储模组产品的销售。产品主要包括存储卡、存储盘、固态硬盘等存储模组,主要聚焦于移动存储市场,广泛应用于消费电子、工控设备、家用电器、汽车电子、智能家居、物联网等诸多领域。

此外,德明利还在人机交互触控领域完成初步业务布局,目前已完成自研触摸控制芯片投片,并实现小批量试产出货,为客户提供6.5寸至21.5寸的小、中、大多尺寸显示屏的触控芯片产品,并逐步导入智能家电领域、后装车机领域和中大屏商显领域等市场。

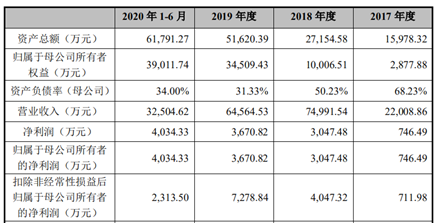

报告期内,存储业务是其营业收入的主要来源,2017年至2020年上半年,其营收呈增长趋势,分别为2.20亿元、7.50亿元、6.46亿元和3.25亿元,2017年至2019年复合增长率为71.28%;扣非净利分别为0.07亿元、0.40亿元、0.73亿元和0.23亿元。

可以明显看出,其营收在2018年实现大幅增长,较上年增加52,982.68万元,增长了240.73%;不过2019年营收却较上年减少10,427.01万元,下降了13.90%。

据其表示,营收总体呈较强的增长趋势,与存储器芯片规模的快速增长情况一致。2018年实现较大增幅,则由于消费电子的快速发展带来大量数据存储需求,以及其存储卡模组产品的售价提升较多所致。

而2019年营收下降,主要是自2017年底开始,NAND Flash出现周期性供过于求的价格下跌,并传导为终端模组产品的价格持续下行,使德明利产品的销量和售价双双下降所致。

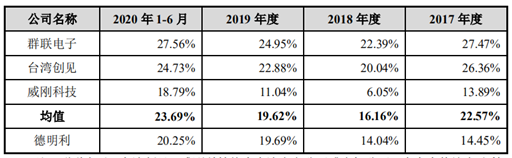

再来看毛利率,其综合毛利率主要受存储模组产品毛利率的变动影响,分别为14.45%、14.04%、19.69%和20.25%。可以发现,其营收在2018年实现较大增长,然而同年毛利率却出现了下降;另外,2019年营收略有下滑,但毛利率却大幅提升。

据其表示,2018年毛利率下降主要是存储行业价格下跌所致,而2019年毛利率增长则由于其消化掉在规模扩张中积累的高成本存货。此外,成本上升也是造成毛利率下降的因素之一,招股书显示,2018年其税金及附加和财务费用均有大幅增加。与同行相比,2017年其毛利率大幅低于行业均值,尽管此后差距日益缩小,但其毛利率总体还是明显偏低。

客户方面,由于德明利的产品主要通过少数分销商销售至终端客户手中,故存在客户集中度较高的情况。报告期内,其向前五大客户的销售额占同期营收的比例分别为76.59%、80.30%、67.60%和66.45%。不过,其仅在2018年存在向深圳市明瑞丰电子科技有限公司及其同一控制下的企业交易金额占比超过50%,也是由于当期市场供销两旺所致。

综上所述,德明利的营收保持了匀速上涨,且适时抓住了市场红利,营收在2018年实现了较大突破。但其产品价格受市场供需影响较大,反映出其议价能力较弱,加上前五大客户占比较大,且多数为经销商,在存储应用市场需求量日益增长的情况下,提高产品竞争力便成为当务之急。

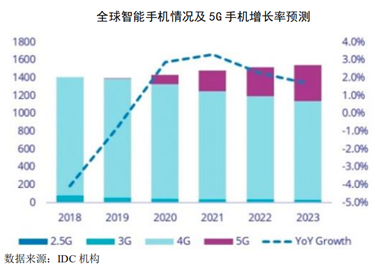

研发占比远低同行

从需求端来说,全球数据需求量将呈现持续爆发增长趋势。根据IDC机构预测,到2023年全球数据总量将从2018年的33ZB增加到103ZB,2025年将进一步提高到175ZB,年复合增长率将达到61%。其中,2020年全球5G手机销量有望破亿台,到2023年全球5G手机占比将增长至智能手机保有量的28%。也就是说,随5G时代的来临,5G手机换机潮将为NAND Flash存储产品带来大幅增长的需求。

与此同时,德明利营收的快速增长与产品市占率的不断提高密切相关,根据中国闪存市场(CFM)的统计数据测算,截至2019年度,从存储容量角度看,其在存储卡、存储盘等移动存储产品的全球市占率约为2.61%;从销售数量角度看,其存储卡产品在全球存储卡产品细分市占率约为7.67%,存储卡和存储盘产品在全球移动存储产品市场的占有率约为5.93%。可见其在存储卡、存储盘等移动存储细分领域均具较强的市场竞争优势。

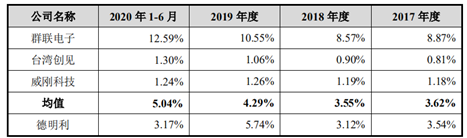

也许正因如此,其对研发的投入相对较少,报告期内其研发费用分别为779.54万元、2,336.75万元、3,707.32万元和1,029.21万元,占当期营业收入的比重分别为3.54%、3.12%、5.74%和3.17%。可见其研发费用呈增长趋势,但营收占比并不稳定。尽管2019年研发费用率升至5.74%,但却是对研发人员进行股权激励形成了金额较大的股份支付费用,直接投入金额的占比并不高。相较同行,其研发费用率更是低于行业平均值,更远低于群联电子。

招股书显示,群联电子主营业务为NAND Flash存储晶圆采购、主控芯片研发及存储产品或模组销售,与德明利在产品细分市场略有差异;对于台湾创见和威刚科技来说,二者均存在销售NAND Flash存储类产品业务。

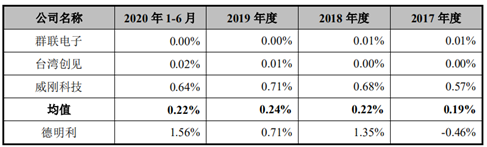

另外,在财务费用方面,报告期内其财务费用分别为-102.23万元、1,011.71万元、455.79万元和506.40万元,占当期营业收入的比重分别为-0.46%、1.35%、0.71%和1.56%。尽管占比较小,但与同行相比,却远高于行业均值。尤其是2018年费用大幅上升,这也是造成其当期经营业绩良好,毛利率却下降的因素之一。

整体来看,德明利的业绩增长性良好,不过产品销量和售价也受存储行业景气度以及市场供需情况等影响,进而对其毛利率也造成较大冲击。众所周知,产品需有核心竞争力才能保持较强议价能力,而提高竞争力离不开研发投入,但与竞争对手相比,德明利不仅毛利率偏低,研发费用率更是远低于行业均值。另外,其客户主要由分销商构成,提高产品竞争力也有利于其拓展客户类别,增加品牌商、厂商等客户,以便日后更好地建立自主品牌,增强品牌优势。

原文标题:【IPO价值观】闪存主控芯片厂德明利业绩过山车,毛利率/研发占比远低同行

文章出处:【微信公众号:半导体投资联盟】欢迎添加关注!文章转载请注明出处。

责任编辑:haq

-

LG化学电池业务毛利率为什么那么低?2018-09-05 6664

-

芯片大厂加值不加价 降低营收及毛利率下滑冲击2018-12-01 3540

-

AMD希望未来毛利率达到50%以上 目前毛利率仅43%2020-03-10 632

-

毛利率超过TI, 这家国产芯片厂商一路走高2020-05-01 5122

-

降价获取订单:强瑞精密毛利率持续走低2021-03-10 2446

-

SK海力士2022年Q4亏损创纪录,毛利率仅3%,2023财年将减少50%资本支出2023-02-01 4115

-

Semtech上季度净销售额2.009亿美元,毛利率46.3%2023-12-07 1483

-

钧崴电子首发通过,毛利率与研发投入引人瞩目2024-01-24 1396

-

志橙股份IPO遭质疑:高毛利率、研发投入突增问题引发关注,身兼多职备受质疑2024-01-25 1291

-

英伟达再次创纪录:毛利率飙升、利润暴涨2024-02-22 1677

-

盛美上海2023年业绩报告:营业收入增35.34%,毛利率达48.6%2024-02-29 1543

-

毛利率下滑,芯片企业如何逆风翻盘?2024-08-22 1005

-

探寻芯片行业的未来:产能提升与毛利率增长的双赢之道2024-09-07 1295

-

毛利率仅8%!比台湾厂低54个百分点,台积电美国厂举步维艰2026-01-05 582

全部0条评论

快来发表一下你的评论吧 !