中国汽车的未来发展趋势:自主品牌负重前行

电子说

描述

汽车涂料市场增长的主要动力无疑来自国内汽车产销量的增长。受国内汽车产销下滑影响,2017-2019年,中国汽车涂料需求量持续下滑,2019年,中国汽车涂料需求量在73万吨左右,同比下降8.4%。

汽车涂料产业简介

常言道:人靠衣装,佛靠金装。同样道理,车也要靠涂装。汽车涂料不仅在外观造型上直接视觉传达了车主的个性情怀,在应对复杂多变的环境、气候、道路条件时也对车子起到最大的防护作用。汽车产品被人们形象地称之为流动的工艺品,其中涂装质量是关键因素。

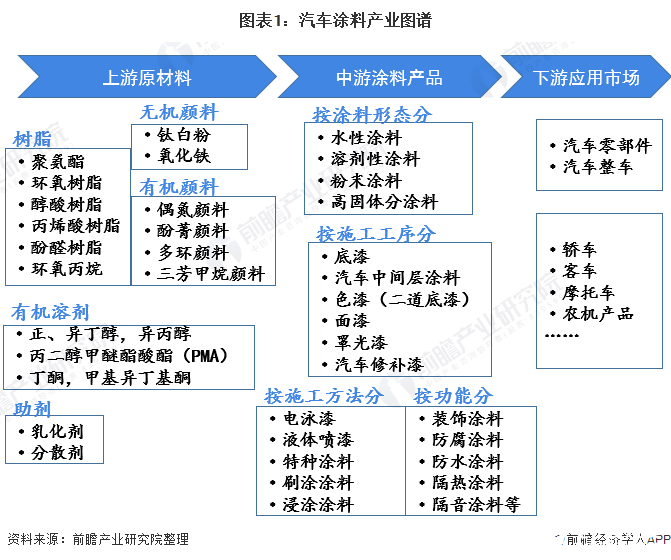

从产业链的角度看,汽车涂料上游为化工原材料,其价格与原油价格直接或间接相关,同时还受到市场供求关系变化的影响;中游为各类汽车涂料产品;下游为实际应用市场,除了轿车、吉普车、大客车、大卡车等各种类型的汽车外,还包括农机产品如拖拉机、联合收割机和摩托车涂料等。

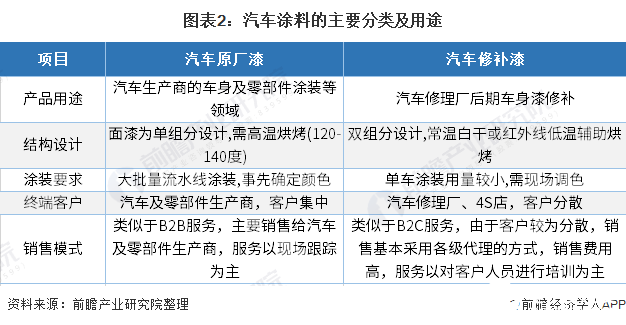

汽车涂料产品按照不同的标准可划分为不同种类,仅从整车上漆的角度看,当前最普遍的分类为汽车原厂漆(OEM)和汽车修补漆两大类,其在产品用途、结构设计、涂装要求、终端客户、销售模式等方面有着较大的差异。

汽车涂装工艺经历了百年发展,其作业方式已由最初的作坊式简单涂刷进化到如今大量流水生产的现代化工业涂装;其作业内容也从仅在需保护的工件表面刷上一层油漆到在工件表面先刷防锈漆再喷面漆发展到现在的“漆前处理——电泳——中涂——面漆”等。当前汽车涂料车身涂层至少包括四层:电泳底漆层、中涂层、色漆层和清漆层。每一层都包含复杂的工艺步骤,且上涂层前要经过脱脂、除锈、磷化等漆前处理,上漆完毕后要对涂装质量进行检测和评判。与“人穿衣装”相比,“车上涂装”可谓是一项浩大工程。

涂料行业运行情况:涂料产量保持增长,增速放缓

2017-2019年,中国规上企业涂料产量整体保持增长,但是增速有所放缓。根据国家统计局数据显示,2019年全国规模以上涂料企业总产量为2439万吨,同比增长2.6%。

(注:涂料行业产量为当年规模以上企业“当年产量”。“同比”是指同口径对比。国家统计局逐年对统计口径进行调整,进入统计口径的企业数量相应被调整,并据此调整对前一年统计数据进行修正,进而将当年数据与修正后的前一年数据对比得出“同比”变化率。)

2019年,中国规模以上涂料企业主营业务收入为3132.32亿元,较2018年同期为3150.11亿元(修正后同口径数据),同比降低0.6%。

汽车市场运行情况:汽车产销下滑

汽车涂料市场增长的主要动力无疑来自国内汽车产销量的增长。受中国经济增长放缓,汽车租赁、网约车、二手车市场快速发展,新能源汽车替代需求等多方面因素影响,2018年-2020年,中国汽车销量持续走低。2019年,我国汽车产销分别完成2572.1万辆和2576.9万辆,产销量同比分别下降7.5%和8.2%。2020年,受到年初疫情影响,汽车产销量继续下滑。2020年1-10月,汽车产销分别完成1951.9万辆和1969.9万辆,同比分别下降4.6%和4.7%。

受政策补贴滑坡影响,新能源汽车销量走低,但前景依然看好。根据中国汽车工业协会统计显示数据,2019年,中国新能源汽车产量为124.19万辆,同比下降2.3%,销量为120.60万辆,同比下降4.0%。2020年1-10月,中国新能源汽车销量为90.10万辆,同比下降4.9%。

尽管近期中国新能源汽车产销量下滑,但前景依然看好。2020年11月2日,国务院办公厅正式发布了《新能源汽车产业发展规划(2021-2035年)》,提出到2025年,新能源汽车销售占比达20%,2035纯电动汽车成为销售主流,换电出行成为主要发展趋势。

汽车涂料需求走低

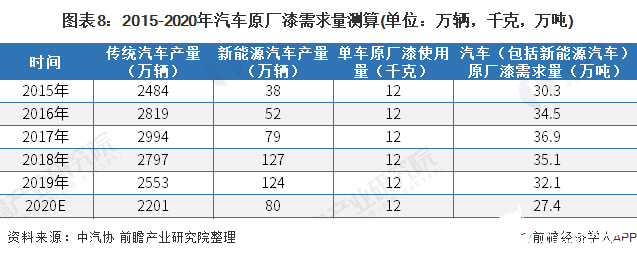

按照平均每辆新车涂料需求为12千克/辆进行测算,2019年,我国汽车(包括新能源汽车)原厂漆需求量为32.1万吨,初步测算2020年,汽车原厂漆需求量为27.4万吨。

汽车涂料细分为汽车原厂漆、汽车修补漆、汽车零部件涂料及其他涂料,各项细分汽车涂料占比分别为44%、26%、18%、12%。其中,汽车原厂漆依然占据较大比重,其次是汽车修补漆。

2017-2019年,中国汽车涂料需求量持续下滑,2019年,中国汽车涂料需求量在73万吨左右,同比下降8.4%,初步测算2020年,汽车涂料需求量为62.2万吨。

环保涂料渐成主流

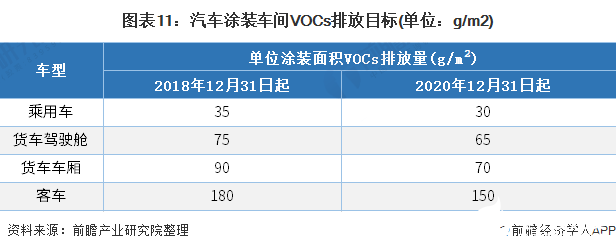

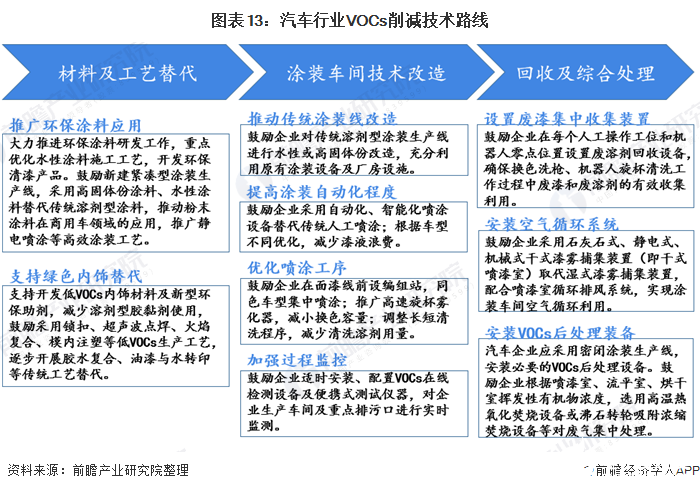

环境污染的问题日益严重,国家的环保政策也在步步逼紧。对于汽车而言,除了汽车尾气排放造成空气污染外,汽车涂装生产线的VOCs排放问题也不容忽视。2017年12月,中国汽车技术研究中心按照《行动计划》要求,制定了《汽车行业挥发性有机物削减路线图》,提出汽车行业VOCs削减的目标、技术路线和示范案例等。2018年12月31日起,汽车涂装车间里乘用车、货车驾驶舱、货车车厢和客车的单位涂装面积VOCs排放量应分别控制在35、75、90、180 g/m2以内。

在节能减排、低碳环保理念和政策的推动下,水性涂料、粉末涂料和高固体分涂料在我国汽车涂装线越来越普及。其中,在国际上水性汽车涂料整体技术已经相当成熟。与传统的溶剂型涂料相比,水性涂料的分散介质为水,涂料施工后,从涂膜中挥发的是水和少量助剂,具有环保、安全等性能,但是其成本较高,耐用年限较短,物理化学性质不及油性涂料,对于施工环境的要求也比较高。

近些年,汽车用水性涂料的涂膜性能和施工性能都得到了根本的改善,未来水性涂料等环保涂料将逐步代替传统溶剂型漆,成为汽车涂装线的主流。

在《汽车行业挥发性有机物削减路线图》提出的技术路线中,从材料工艺、涂装车间到最后的回收管理都对涂料及涂装线提供技术改造方向。在材料及工艺选择上,大力推广使用环保涂料;涂装车间内,鼓励推动传统涂装线进行水性或高固体份改造,提高涂装自动化程度,优化喷涂工序;在回收及综合处理环节,鼓励企业设置废漆集中收集装置。

国内PPG市占率最高 自主品牌负重前行

我国加入WTO以来,国际大型涂料生产商纷纷在我国以合资或独资的形式建厂,占领我国汽车涂料领域的市场份额,在提高行业整体技术水平和生产能力的同时,也加剧了市场竞争的程度。目前国内可自主研发并规模生产的自主品牌汽车涂料企业屈指可数,形成以国外著名涂料企业与国内少数几家企业之间的竞争格局。

从中国整个汽车涂料市场格局来看,中国汽车涂料市场相对封闭,且大部分企业集中在低端市场,国内高档汽车涂料市场几乎被国外品牌垄断。外资品牌中,日系汽车涂料市场以关西涂料、立邦涂料为主;韩系以KCC涂料为主;欧美系以艾仕得涂料、PPG涂料、巴斯夫涂料、阿克苏诺贝尔为主。

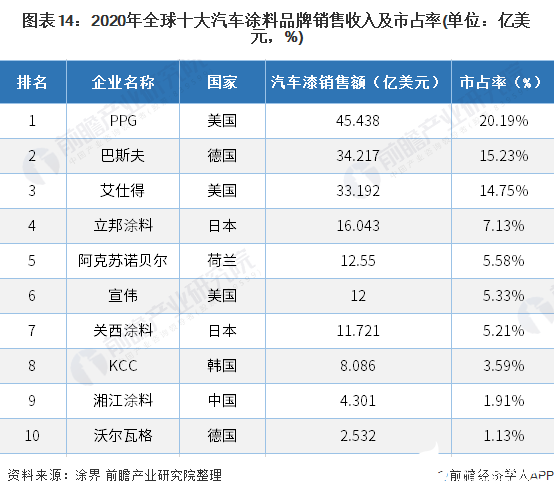

2020年9月,中国涂料工业首家财经媒体《涂界》(Coatings World)发布了“2020全球十大汽车涂料品牌排行榜,排行榜基于公司2019年汽车涂料业务销售收入进行排名。榜单显示,美国PPG以45.438亿美元的销售收入蝉联全球第一,德国巴斯夫(BASF)、美国艾仕得(Axalta)分别位居第二、三位,销售收入分别为34.271亿美元、33.192亿美元。三家企业全球汽车漆市场占有率分别为20.19%、15.23%、14.75%。

来自中国的湘江涂料再次跻身全球汽车涂料10强,也是唯一上榜的中国涂料企业。但湘江涂料主要业务来源于湘江关西,湘江关西为湘江涂料和日本关西涂料的合资公司。

责任编辑:PSY

-

未来PLC的发展趋势将会如何?2021-07-05 3489

-

蜂窝手机音频架构的未来发展趋势是什么2021-06-08 2321

-

汽车电子技术的发展趋势是什么?2021-05-17 7093

-

未来汽车多媒体发展的特征是什么?将会如何发展?2021-05-13 2358

-

电源模块的未来发展趋势如何2021-03-11 2994

-

灵动微对于未来MCU发展趋势分析2020-12-23 2230

-

蓝牙技术未来的发展趋势2019-03-29 3892

-

未来触控产品发展趋势32019-01-08 1900

-

未来触控产品发展趋势22019-01-07 2465

-

您看好电动汽车的未来发展趋势吗?2017-04-26 7334

-

我国汽车电子行业发展模式分析2013-10-25 2632

-

失去自主品牌将成中国汽车业发展的隐痛2012-10-30 754

-

中国汽车电子机遇2012-03-04 7161

-

充电机电动汽车的发展趋势2010-06-04 3734

全部0条评论

快来发表一下你的评论吧 !