江苏海力风电的创业板IPO已获深交所受理

电子说

描述

11月30日,资本邦获悉,江苏海力风电设备科技股份有限公司(以下简称:海力风电)的创业板IPO已于2020年11月27日获深交所受理,华泰联合担任其保荐机构。

海力风电主营业务为风电设备零部件的研发、生产和销售,主要产品包括风电塔筒、桩基及导管架等,产品涵盖2MW至5MW等市场主流规格产品以及6.45MW、8MW等大功率等级产品。

据财务数据显示,2017年至2020年上半年,该公司分别实现营收8.54亿元、8.71亿元、14.48亿元、13.79亿元,实现归属于母公司所有者的净利润3007.62万元、3545.46万元、1.73亿元、2.14亿元。

公司控股股东为许世俊,实际控制人为许世俊、许成辰父子。截至目前,许世俊直接持有公司42.57%的股份,作为执行事务合伙人通过海力投资间接控制公司3.59%的表决权,许成辰直接持有公司19.27%的股份,二人合计控制公司65.43%的表决权。

根据立信会计师事务所(特殊普通合伙)出具的无保留意见的《审计报告》,海力风电2018年、2019年归属于母公司股东的净利润(以扣除非经常性损益前后较低者为计算依据)分别为3349.01万元、1.65亿元,累计为1.98亿元,净利润均为正且累计净利润超过人民币5000万元,符合上市条件。

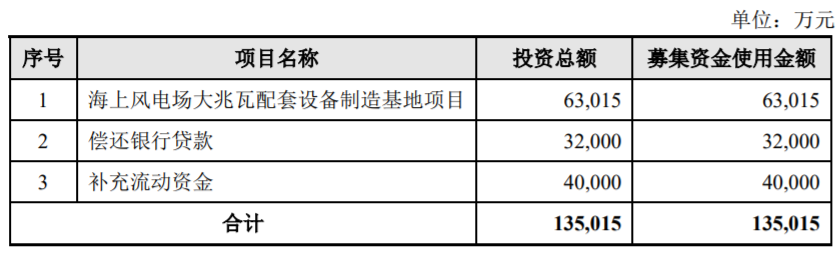

海力风电本次拟公开发行不超过5434.8万股,拟募资不超过13.5亿元,公司本次募集资金运用围绕主营业务进行,全部用于公司主营业务相关项目及主营业务发展所需的营运资金,本次募集资金到位后,将投资用于:海上风电场大兆瓦配套设备制造基地项目、偿还银行贷款、补充流动资金。

此次登陆创业板,海力风电表示存在以下几点风险:

一、债务偿还风险

报告期各期末,公司的流动比率分别为1.04、1.11、1.18及1.19,速动比率分别为0.78、0.81、0.79及0.64,资产负债率(合并)分别为72.06%、75.83%、72.13%及72.07%,由于公司资金来源主要来自银行借款和股东资本金投入,融资渠道相对单一,偿债能力较同行业上市公司的平均水平偏低。假如未来公司经营出现波动,特别是公司资金回笼出现短期困难时,将导致公司产生一定的偿债风险。

二、存货规模较大的风险

由于公司产品材料成本占比较高,且从原材料采购、产品生产到交付确认收入存在一定的执行周期,为了维持正常运转,公司存在一定数量的存货。报告期内,随着公司生产经营规模的扩大,存货规模不断增加。报告期各期末,公司存货账面价值分别为1.65亿元、2.55亿元、5.64亿元、11.52亿元,占总资产的比例分别为18.77%、20.83%、26.70%及38.57%。存货规模的不断增加使公司面临较大的采购组织、存货管理难度,以及存货占压资金、跌价的风险,如果公司的采购组织和存货管理不力,或者项目合同发生延期、变更,会对公司的正常运营产生不利影响。

三、营运资金短缺风险

公司所处的风电设备零部件制造业属于资金密集型行业,近年来,公司生产规模不断扩大,固定资产投入、原材料采购等均需投入大量资金,并且客户付款周期较长亦会占用公司资金。未来,如果经营回收的资金和银行借款无法满足日常资金需求,营运资金出现短缺,进而对公司经营业绩产生不利影响。

四、税收优惠风险

公司及子公司海灵重工均系经江苏省科技厅、财政厅、税务局联合认定的高新技术企业,2017年至2020年1-6月执行15%的企业所得税税率。如果未来国家的所得税政策发生变化或公司不能持续被认定为高新技术企业,公司将无法享受相应的税收优惠政策,对公司的盈利能力产生不利影响。

五、核心技术泄密风险

公司主要产品风电设备零部件具有产品差异大、质量要求高、供货周期紧等特征,制作流程复杂且周期较长,存在较高的技术工艺壁垒。除已申请专利的核心技术外,公司所掌握的部分核心技术以技术秘密等形式存在。虽然公司已对核心技术采取了保护或保密措施,防范技术泄密,但仍可能出现因了解相关技术的核心人员流失、专利保护措施不利等导致公司核心技术泄密的风险。如前述情况发生,将削弱公司的技术优势,从而对公司生产经营产生不利影响。

责任编辑:xj

-

宏明电子创业板IPO获得受理2025-06-06 1037

-

星宸科技在深交所创业板上市2024-03-28 1215

-

青牛技术终止深交所创业板IPO,原拟募资5亿元2024-03-22 1287

-

中鼎恒盛终止深交所创业板IPO2024-03-18 1061

-

深交所终止润玛股份创业板上市审核2024-03-11 1314

-

晟威机电终止深交所创业板IPO2024-03-07 1169

-

绿联科技冲刺深交所创业板IPO2024-03-05 1156

-

深交所终止思索技术创业板IPO审核2024-03-03 1320

-

深交所终止对大族封测首发并在创业板上市的审核2024-02-01 1040

-

丰盛光电申请创业板IPO获深交所受理2021-06-22 2682

-

珠海冠宇申请科创板IPO获深交所受理2020-11-10 3038

-

深圳市穗晶光电的创业板IPO申请已于近日获深交所受理2020-10-15 3055

-

锂电池负极材料商翔丰华创业板IPO获受理2020-07-03 893

全部0条评论

快来发表一下你的评论吧 !