ASML公布1nm光刻机路线,应用材料有望重回霸主地位

电子说

描述

电子发烧友报道(文/周凯扬)对于半导体的生产与制造来说,设施设备同样至关重要。设备决定了代工厂能否抢占更多的订单份额,以及垂直整合制造企业的产品竞争力与技术红利,能否弥补技术突破需要的巨大资金投入。

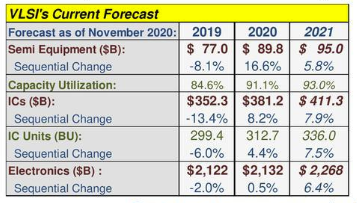

据VLSI Research之前的预计,全球半导体生产制造设备的市场将会在2020年达到848亿美元,相较去年提升了10.1%。而在最新的预计报告中,VLSI Research指出这一市场将在今年达到898亿美元,同比去年提升16.6%。据VLSI Research总裁提供的解释,原本他们估计该市场在第四季度将放慢增长速度,与第三季度相比将出现8%的下滑,但事实并非如此,反而出现了2%的上升。这一提升主要出现在代工厂和存储半导体产业上,其中韩国厂商重整旗鼓的趋势明显。

2019-2021年半导体市场预测 / VLSI Research

随着年底半导体设备订单活动居高不下,VISI Research预计2021年设备市场将继续实现5.8%的增长,达到950亿美元;而整个半导体市场在2020年实现了8.2%的增长,明年在维持这一势头,以7.5%的增长率达到4113亿美元的市场总值。

四年一轮回的存储市场

而近期半导体生产制造设备的一大增长因素就是存储市场。目前存储半导体的市场仍处于四年周期的状态,比如过去的15年里,DRAM市场分别在2006、2010、2014和2018年达到峰值,而NAND市场则在2007、2011、2015和2018年达到峰值。据ASML指出,DRAM市场在今年下半年有了强劲的增长,预计明年会有更多EUV光刻机用于DRAM,与此同时存储市场仍将保持为DUV光刻机的主要收入来源之一。

三星在今年下半年加速了NAND的投入,这一趋势或将延续到2021年上半年,再者就是它的DRAM和EUV代工业务,预计也将在2021年迅猛增长。美光、SK海力士、西部数据和铠侠今年相对保守,但2021至2022年也将扩大资本输出,尽管很可能会面临设备供应的短缺。Intel明年可能会相对风平浪静,而中国长江存储在NAND市场的激进增长将维持至2022年。据KeyBanc分析,存储市场在2021年上半年可能会趋于稳定,但在2022年之前依然将维持增势。

EUV一家独大的ASML

不少半导体公司都在今年规划了产品路线图,其中除了自身技术的突破以外,制程上带来的性能效率提升时最简单直观的。因此独占EUV设备的ASML自然成了各大半导体公司的不二之选,此外比利时微电子研究中心IMEC正与ASML通力合作,争取延续摩尔定律。为了做到这一点,ASML的产品对策即高分辨率EUV光刻技术,高NA EUV。

目前台积电和三星的7nm节点采用的就是ASML已经量产的EUV光刻系统,NXE:3400C。该系统配有一个数值孔径(NA)为0.33的透镜,可以实现13nm的分辨率,然后通过提高频率从而实现了5nm工艺。而ASML下一代EUV系统EXE:5000将配有一个0.55 NA的透镜,实现8nm的分辨率,该系统基本设计已经完成,预计2022年左右可以商用,从各大厂商的制程路线图来看,很有可能用于2nm之后的超精密工艺。

光刻机路线图 / ASML

今年IMEC在日本东京举办的技术论坛上,其CEO Luc Van den hove强调摩尔定律不会终止,在他们与ASML合建的高NA EUV实验室内,他们在进一步研究如何利用该技术实现1nm乃至更小的半导体工艺。会上他还给出了EUV光刻机的路线图,随着制程要求的提升,光刻机也需要用到更大更复杂的光学系统,因此与现有NXE:3400C相比,下一代EXE:5000光刻机的体积将进一步增大,高度可及无尘室的天花板。

半导体设备市场之争

半导体的先进节点开发成本高达数十亿美元,而且需要的是资本密集的300mm晶圆厂,后者同样需要耗费数十亿美元。据预计,3nm节点的一块芯片设计成本就达10亿美元,而且制造工序多达上千道。但如果在单个设备或单个工艺步骤上出现问题,从而影响成品率,使得芯片无法达到规格要求的话,晶圆厂就很可能蒙受巨大的财务损失,因此半导体制造与生产设备往往需要经过严厉的评估。

ASML作为唯一一家EUV光刻设备的提供商,为半导体的前段工序提供了极大的技术优势,也在2019年打破了由应用材料公司近20年的统治地位。然而今年第一季度却表现不佳,与上一季度相比销量下滑了31%,这很有可能是因为应用材料公司重新夺回了一些市场份额。

2020年与2019年相比前九个月的设备销售额增长 / The Information Network

由The Information Network统计,应用材料公司的市场份额从2019年的15.9%上涨至2020年的18.8%,而ASML的市场份额将从2019年的16.9%略降至今年的16.8%,因此今年从市场份额来看,应用材料公司有望重返王座。

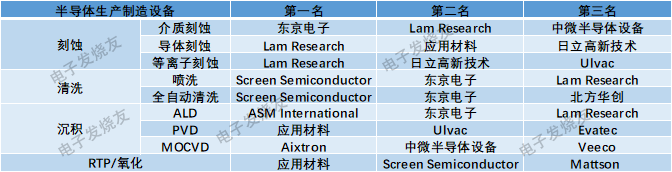

2019年半导体生产制造设备市场份额排名 / 电子发烧友网整理

尽管ASML在光刻机上占有绝对优势,但半导体的生产制造并非单独取决于光刻机,刻蚀、清洗和沉积等设备同样是前段工艺中举足轻重的环节。由上图可知,这些半导体设备厂商多数是欧洲和日本厂商,而中国能在前三占据一席之地的只有中微半导体设备和北方华创。

中国市场对半导体设备厂商的影响

中国市场也是半导体设备的最大市场之一,在近期传出美国计划将中芯国际加入MEU清单的消息后,总部位于美国半导体设备厂商应用材料、Lam Research和KLA的股价纷纷出现了一定幅度的下跌。

中芯国际本就已经面临美国商务部的巨大压力,虽然在这几家公司去年的收入占比中不到10%,但也对他们造成了一定的影响。早在今年3月,中芯国际就向应用材料和东京电子购买了近1亿美元的半导体设备。

不单是中芯国际,中国市场占据了2019年应用材料29%的收入、Lam Research 31%的收入以及KLA 25%的收入。不仅是美国半导体设备厂商,欧洲与日本厂商同样如此。虽然无法给特定厂商供应光刻机,但国内市场占了ASML今年第三季度收入的21%,并预计今年在国内的总销售额将达到10亿欧元。从东京电子这一财年的报告中也可以看出,在新财年过去的两个季度中,大陆市场的份额首次领先,分别占据了22%和24%。

小结

从短期来看,不少公司为了推进自身产品的路线图,都直接选择了更高端的制程工艺,因此也带动了半导体生产制造设备的销量激增。但购置设备、生产运输加上部署产线都需要一定时间,不少代工厂都达到了产量的瓶颈,更高制程产品的缺货情况也开始显现出来。

所以哪怕半导体设备依然在稳定出货,终端产品供不应求的情况很可能持续至明年整个上半年。中国半导体设备厂商虽然在供应方面也没有出现问题,与全球顶尖的设备厂商相比在国内外的市占比上仍有不小差距。但借助刮起的半导体热潮,国内厂商或许可以借助加大的资本投入,先从存储半导体等涨势明显的领域找到转机。

本文由电子发烧友网原创,未经授权禁止转载。如需转载,请添加微信号elecfans999。

-

俄罗斯亮剑:公布EUV光刻机路线图,挑战ASML霸主地位?2025-10-04 9589

-

魂迁光刻,梦绕芯片,中芯国际终获ASML大型光刻机 精选资料分享2021-07-29 70632

-

中科院5nm光刻技术与ASML光刻机有何区别?2021-03-14 25223

-

中国有望独立生产EUV光刻机,打破ASML垄断2021-02-27 16081

-

三星1nm时代光刻机体积将增加2021-01-13 3421

-

荷兰巨头1nm光刻机迎新突破,预计会在2022年实现商业化2020-12-09 5016

-

据说1nm光刻机已经被设计出来了,预计2022年即可商用2020-12-07 10206

-

ASML新动态:ASML已完成1nm芯片EUV光刻机设计2020-12-04 4400

-

全球最先进的1nm EUV光刻机业已完成设计2020-12-02 11004

-

ASML完成制造1nm芯片EUV光刻机2020-11-30 3154

-

光刻机巨头ASML为什么能成功?2020-11-13 6382

-

光刻机是干什么用的2020-09-02 18255

-

光刻机工艺的原理及设备2020-07-07 17315

-

为什么只有ASML才能制造出顶级光刻机,其技术难度有多高2020-04-19 11588

全部0条评论

快来发表一下你的评论吧 !