在A股科创板上市似乎成了国内AI公司的最佳选择

电子说

描述

集微网消息,人工智能受到资本市场热捧已久,国内人工智能企业众多,估值也节节攀高,从几十亿到百亿不等。然而,理性回归,人工智能逐渐降温,仅靠在一级市场融资续命,显然并非长久之计。

近年来,包括依图、商汤、旷视、云从、云知声、思必驰等多家AI公司均传出上市消息,旷视更是曾被业内人士寄望为“AI第一股”。不过,2019年10月,科大讯飞、旷视、商汤、依图等数家AI公司被列入美国出口管制“实体清单”,由此旷视在香港的上市进程受阻,前景不明。

与此同时,A股市场推出瞄准硬科技的科创板,寒武纪作为“国内AI芯片”第一股成功上市,并一跃跨过千亿市值大关。

两相对比之下,在A股科创板上市似乎成了国内AI公司的最佳选择。

近日,固有“国内AI独角兽企业”美称的依图向上交所科创板提交了招股书,随着公司的经营情况进一步对外公开,在三年半时间内累计亏损72亿元的依图,又有了一个新的别称“吞金兽”。

如何定位

从招股书可以看出,作为“吞金兽”的依图其支出的主力便是研发支出。2017年至2020年上半年,依图研发投入分别为10097.62万元、29143.02万元、65724.02万元及38100.38万元,占当期营收的比例分别为146.94%、95.77%、91.69%及100.1%。

依图直言道,公司在人工智能芯片及算法技术研发、产品市场拓展等方面仍保持较大投入规模,公司未来一定期间可能无法盈利。

众所周知,在二级市场的价值排行中,芯片公司的估值往往高于算法公司,算法公司的估值高于软件公司,而软件公司也远高于方案公司。

一夕之间,国内注册了上万家芯片企业,各种房地产、水泥、光伏、家居等领域的上市公司不约而同加码芯片行业。国内上市企业,或是拟上市企业但凡与芯片产业链相关联的业务均会被当成宣传重点。

在AI领域同样如此,最初国内AI公司一般是为客户提供算法软件,亦或是整体解决方案,至于芯片一般靠外购而来。

2017年,国内AI行业掀起了造芯的热潮,原本专注算法的AI企业纷纷开始以自研或是合作、并购的方式布局芯片业务。

一方面,芯片+算法的组合有利于双方深度融合,降低磨合成本和时间,发挥出更好的性能,以及更低的功耗。另一方面,高价算法的时代逐渐过去,随着算法人才的外流,国内算法公司越来越多,市场竞争日益激烈;芯片厂商也纷纷组建自身的算法团队,虽不至于能与顶尖的算法公司抗衡,但可以免费提供给客户,在一定程度上对算法企业造成威胁。

截至目前,较多AI企业均能够针对某些具体的应用场景或目标市场,提供包含芯片和算法的人工智能解决方案,而芯片+算法也被认为是上述AI企业的核心竞争力,以及更高估值的筹码。

在招股书中,依图给资本市场讲述了一个关于自身的定位,即一家世界领先的人工智能公司,以人工智能芯片技术和算法技术为核心,研发及销售包含人工智能算力硬件和软件在内的人工智能解决方案。

芯片性能

值得注意的是,赢者通吃是科技圈的铁律,“老大吃肉,老二喝汤,老三什么都吃不到”也是芯片领域的常态。

依图坦言道,目前,NVIDIA在人工智能芯片领域仍占有绝对优势,华为海思、寒武纪等公司在该领域也有较强的竞争力。

通常来看,国内AI公司凭借自身的估值高、资金足等优势,在造芯方面的尝试相对国内传统芯片企业较为大胆,通常采用先进制程工艺技术以及国际一流的供应商,自身选择的对标竞品也为谷歌、英伟达、海思等国际领先的芯片企业的主力产品,且号称在一定程度上领先或是持平。

据了解,AI芯片的衡量参数主要包括性能、功耗、芯片面积等。相同功耗下,性能越高,芯片越先进;相同性能下,功耗越低,芯片越先进;相同性能下,芯片面积越小,芯片越先进。其中,功耗和芯片面积和芯片的工艺相关,工艺越先进,芯片面积越小,功耗越小。

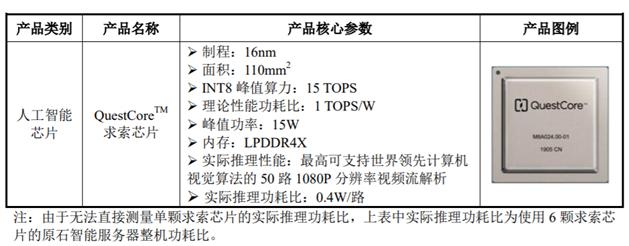

据依图招股书中披露的求索芯片具体参数来看,求索是采用16nm制程工艺,芯片面积110mm²,峰值功耗为15W,INT8峰值算力可以达到15TOPS。

华为昇腾310采用12nmFFC工艺,在最大功耗8W的条件下,可以达到16TOPS(INT8),8TOPS(FP16)的性能。

寒武纪方面,思元220是基于台积电16nm先进工艺制造,芯片面积94.8mm²,INT8峰值算力为16TOPS,最大32TOPS(INT4)算力,功耗仅10W。

对比上述三颗AI芯片来看,相对华为、寒武纪而言,依图的求索芯片在参数方面,并不占优势。

当然,芯片属于技术密集型产业,国际领先的芯片厂商往往经过了几十年的时间沉淀,建立了市场、技术等各个方面的护城河,往往并不容易打破,新进的芯片厂商想要在短时间内超越巨头企业基本属于“天方夜谭”。

市场反应

依图曾在发布会时表明,没有典型场景应用没有意义,没有超越NVIDIA的芯片没有意义;没有世界级的算法没有意义。

值得一提的是,若针对某些典型场景应用定制的AI芯片,势必会牺牲芯片的通用性,当然在通用芯片方面,AI公司往往难以与传统芯片厂商展开竞争,但不具备通用性的芯片也意味着应用场景少,出货量往往会受到局限,而衡量一颗芯片是否成功的重要原则便是出货量,出货量也决定了芯片厂商是否能收回研发成本。

从市场的反应来看,尽管大公司的芯片价格更高,但终端客户更为信任传统的芯片企业,包括AI公司在内的造芯新势力只能从性价比方面竞争,在出货量以及市占率方面并不理想,想要打开市场局面尚需时间。

依图也表示,报告期内,公司尚未对求索芯片进行单独销售,而是基于求索芯片研发智能服务器及智能边缘计算设备并对外销售。公司在人工智能芯片创业企业中是少数已实现产品流片且规模化应用的公司之一,但市场份额相对于行业领先企业较小。

从产品的角度来看,一般而言,芯片公司会保持自身的独立性和中立性,与服务器和智能硬件厂商是合作伙伴关系,生态较为开放。

据依图在招股书中表示,在国内的智能服务器市场中,市场份额主要由基于NVIDIA Tesla GPU系列芯片的智能服务器产品占据;在国内的边缘计算和终端算力产品市场中,市场份额主要由基于华为海思3559A系列芯片和NVIDIAJetson系列芯片的智能硬件产占据。

NVIDIA、华为均为传统芯片厂商,客户众多但保持独立性,而依图的产品覆盖芯片、算法以及服务器和智能硬件,覆盖产业链的各个环节,与芯片、算法、服务器等厂商均形成了竞争关系,因此,其芯片产品是否会被同行使用等问题仍然被业内探讨。

从招股书可以看出,依图未来还将继续押注AI芯片,但造芯之路的崎岖不需多加赘述也可想而知。高研发投入下,依图的巨额亏损能否收窄,是否具备持续经营能力,能否与同行抗衡,打开市场局面均需要时间给出答案。

责任编辑:lq

-

完成上市辅导后快速冲击科创板,科创板受理企业IPO进入常态化2019-04-17 3283

-

科创板上市公司乐鑫科技详细数据分析2019-07-24 7115

-

科创板上市公司安集科技未来发展战略分享2019-07-24 2541

-

华润微电子成功过会 或成为科创板红筹上市第一股2019-10-25 1280

-

华润微电子科创板上市获证监会批文 红筹第一股正式起航2020-01-21 794

-

AI芯片第一股 中科寒武纪科创板IPO注册生效2020-06-25 6527

-

寒武纪科创板上市,开盘涨288%2020-07-20 4455

-

半导体公司作为科创板的硬科技角色,科创成色更为鲜明2020-10-21 4050

-

科创板上市公司已达173家,IPO合计融资2607亿元2020-11-12 3401

-

A股科创板上市成了国内AI公司的最佳选择2020-11-24 2695

-

灿勤科技通过科创板上市委审核,即将登陆A股2020-12-30 6005

-

科创板已上市半导体公司统计2021-01-06 16924

-

龙芯拟科创板上市,国产CPU第一股要来了2021-01-06 5254

-

国产EDA企业概伦电子接受科创板上市辅导2021-02-10 2233

-

佰维存储荣获“2024最具价值科创板上市企业”2024-07-29 608

全部0条评论

快来发表一下你的评论吧 !