2020年前三季度我国累计装机容量2.23亿千瓦,年底迎来新增装机热潮

电子说

描述

风电运维产业链全景图

风电产业是可循环新能源产业,大力发展风电产业,对调整能源结构、推进能源生产和消费革命、促进生态文明建设具有重要意义。我国已将风电产业列为国家战略性新兴产业之一,在产业政策引导和市场需求驱动的双重作用下,全国风电产业实现了快速发展,已经成为全国为数不多可参与国际竞争并取得领先优势的产业。

伴随着风电产业的高速发展,在风电项目的开发过程中,风机能否在运转时期发挥最佳性能是衡量风场投资成败的关键因素之一。因此,除考验风机本身质量外,其生命周期内的运营维护更为重要。

风电运维产业上游主要为各种风电设备整机厂商、风电配件商等;下游主要为风力发电场及风力发电企业。

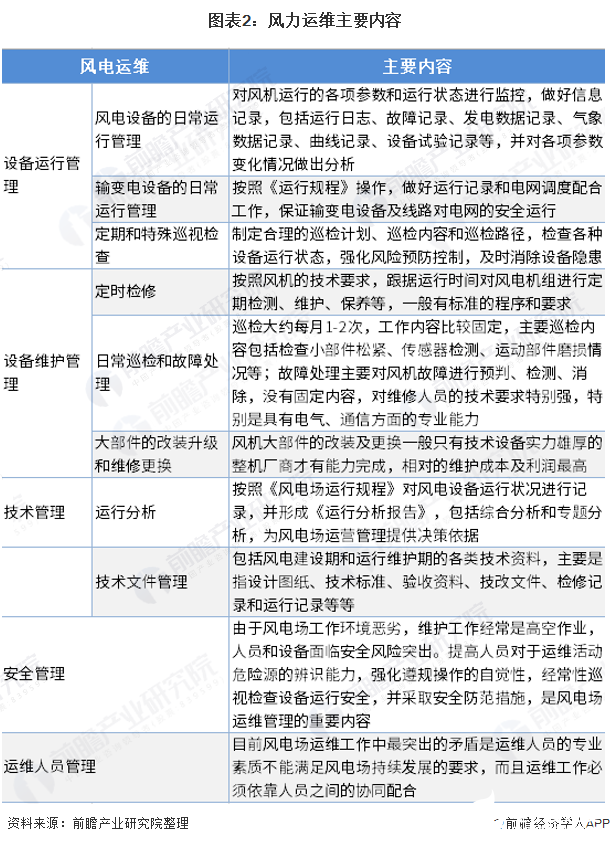

风电运维的主要内容包括:设备管理、技术管理、安全管理及运维人员管理四方面内容。其中设备管理可进一步划分为设备运行管理和设备维护管理。设备运行管理是指包括了风电设备的日常运行管理、输变电设备的日常运行管理、定期和特殊的巡查检视。设备维护管理:包括定时检修、日常巡检和故障处理、大部件的改装升级和维修更换。

行业背景:风电产业高速发展

——2020年前三季度累计装机容量2.23亿千瓦

2019年,我国风电装机容量达到了21005万千瓦,在全球累计风电装机容量的占比大致为32.29%,较上年上升约1个百分点。在2020年前三季度,风电三季度装机增速加快,海上风电装机增速放缓。截止2020年前三季度,中国累计装机2.23亿千瓦,同比增长12.9%;其中陆上风电累计装机2.16亿千瓦、海上风电累计装机750万千瓦。

——2020年底迎来新增装机热潮

根据GWEC的数据显示,2019年,中国新增并网装机容量为2574万千瓦,新增装机容量在全球比重为42.62%。在2020年前三季度,中国风电新增并网装机1392万千瓦,其中陆上风电新增装机1234万千瓦、海上风电新增装机158万千瓦。从新增装机分布看,中东部和南方地区占比约49%,“三北”地区占51%。

发展现状:风电行业带动运维产业迅速发展

——全球角度:全球风电运维市场规模逐年扩展

根据丹麦能源咨询机构MAKE发布的《全球风机运维市场报告》显示,2008-2016年为全球风电市场重大发展阶 段,超过460GW的风电吊装容量亟需运维服务的支持。为维持数量庞大的运维机组正常运行,运维市场积极响应,涌现出了各类降低运行支出、增加能源产出及提供强大技术支持的创新型模式。

伴随着全球风电装机的热潮,自2008年以来全球风电运维市场规模逐年扩展;2019年全球风电运维服务市场规模为125亿美元,较2008年的30亿美元上升了316.67%。

——国内市场:中国风电运维市场发展迅速

我国虽为风电大国,但因运行问题较多且风机质量不稳定等问题,风力运维成本居高不下一直是我国风电发展市场面临的挑战。而随着一大批风机超出质保期,自2015年以来风力运维市场需求日益迫切,风机出质保期后维修维护业务需求大。

随着风机制造技术的逐渐成熟,运维服务增值空间将逐渐扩大,甚至超越工业制造业。统计数据显示,2012年我国风电运维市场规模在45亿元左右,随着近年来一大批风电机超过质保期,我国风电运维迎来了发展机遇期。2019年行业市场规模在177.7亿元左右,近5年来市场规模增速均保持在10%以上,2020年是“十三五”收官之年,随后将进入“十四五”时期,预计风电运维行业增速将持续加快。

——新成立企业数:2019年达到近年来峰值1524家

根据企查猫的数据显示,截止2020年11月底中国风电运维新成立企业数呈现波动上升趋势。从新成立企业数来看,自2015年后,中国风电相关运维企业数量呈现大幅攀升趋势;2019年,中国风电相关运维企业数量为1524家;2020年,由于新冠肺炎疫情的影响,中国风电运维在业新成立企业数为1085家。从注册资金在1000万以上的新成立企业数来看,与新成立企业数呈现正相关趋势。在2020年,注册资金在1000万以上的新成立企业数为301家。

注:查询条件为在业的且处于电力、热力、燃气及水产和供应业和建筑业的新成立企业。

竞争格局:行业呈现三足立鼎形式

——地区角度:江苏省风电运维行业发展蓬勃

欧美风电运维市场规模全球第一

目前欧美风电运维市场仍为目前价值最为集中的区域,风机吊装历史悠久,运维成本也相对较高。2018年,美国风电运维市场规模以约25.4亿美元位列全球第一,2019年该规模继续增加至26.9亿。2019年,中国有145GW容量的风机已经或即将出保,带来25亿美元的运维市场规模。

企业主要分布在江苏和山东两地

根据企查猫的数据显示,截止2020年11月底,中国风电运维企业主要集中于江苏和山东两地,分别是515家和390家;其次是广东和陕西两地,分别有261和232家风电运维企业坐落在两省。

注:查询条件为在业的且处于电力、热力、燃气及水产和供应业和制造业的新成立企业。

整体来看,江苏省占据了中国风电运维在业新成立企业总数的25%,其次是山东(19%)、广东(13%)、陕西(11%)和浙江(7%)。

——企业角度:三方阵营针对领域不同

风电运维参与者包括三个阵营:风电场开发商、整机制造商和第三方运维公司。其中风电开发商主要参与风电运维的中、高端领域;整机制造商主要参与风电运维的高端领域;第三方运维公司主要参与风电运维的中低端领域。

在风电运维市场发展过程中,市场竞争逐渐形成了利润分配两极分化现象。较大比例的风电运维市场利润集中在实力雄厚的大型独立第三方服务商及整机厂商运维团队中,较少的利润被众多参与方分配。其主要原因在于整机商拥有完整的风机技术和客户资源优势,而大型独立第三方服务商则具有机动灵活性,同时具有特定部改技术、维护方面优势。

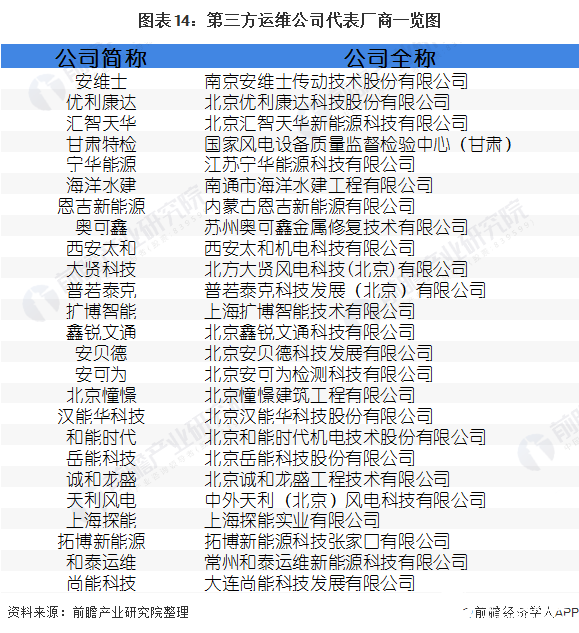

据北极星电力网数据显示,2019年主要的风电后运维公司中,开发商运维公司和制造商运维公司各有6家,第三方运维公司25家。

目前风电整机制造商运维服务的市场份额占比最大,整机商在我国未来风电运维市场也是最具有发展潜力的。由于在风机质保期间,将由相应品牌的整机制造商提供质保服务,也就是说,早期整机制造商最早从事风电运维服务,也最先获得运维经验。风机走出质保期后,风机整机制造商有先入为主的优势,因此更容易得到运维订单。尤其是那些早期的风机制造巨头如华锐风电、金风科技等,在早期阶段生产提供了大量风机产品。据了解,目前市场风电运维需求主要是金风科技、华锐风电等品牌的风机产品。

风电开发商 市场份额占比第二

和西方风电场开发商分散化的情形不同,我国近70%风电场市场份额均由“五大四小”国有企业占有,只有约30%市场由大量的私有制和混合所有制企业获得。也意味着那些风电场开发商巨头在资源、资金、规模等方面均具实力强大。在这一形势下,这些风电场倾向于自己开发、自己运维。

此外,在国有企业编制体制下,往往存在“只进不出”的人员冗余现象,也促使国有风电开发商倾向将风电运维工作安排给企业内员工,而不是“肥水流到外人田。”因此,目前来看,风电场开发商市场份额占有量排名第二,约占有全部市场20%的份额。

第三方运维公司 发展空间较大

第三方运维公司作为中立方,可以在开发商和整机制造商的存在争端时,向整机制造商购买零部件提供给开发商。第三方运维公司还可以向多个整机商和零部件厂商采购备件,向开发商提供齐全的备件供应。此外,第三方运维公司往往可以专注于运维,优化管理流程和服务体系,从而降低运维成本,提高竞争力。

因此,第三方是当前运维市场的重要补充。目前,我国第三方运维较之风电制造商和开发商市场份额较小,随着我国风电行业的持续发展,及其发展实力的进一步增强,第三方运维公司将获得更大的发展空间。

前景预测:2025年中国风电运维市场将超过300亿元

一般风机的运行寿命是20-25年,质保期一般为3-5年,质保期内主要由厂商负责运维,在运行15年左右后,其经济性就会大大降低,这时,大批风机还面临更新改造、换代升级的问题,将成为后运维服务市场的又一大需求点。在风机产品走向同质化、老旧风机大量出保的形势下,风机服务将成为新的利润增长点。因此未来风电运维市场将会是一片蓝海。

巨量的风电装机容量背后,是风电运维市场的无限潜力;前瞻预测2025年中国风电运维市场将超过300亿元。

责任编辑:gt

-

到2020年底风电并网装机容量将达2.1亿千瓦以上 约占全国总发电量的6%2018-11-21 4833

-

中国光伏发电新增装机连续5年全球第一,装机容量已超1.4亿千瓦2018-07-10 3273

-

2018年前三季度三元动力电池装机量TOP10企业2018-11-01 7493

-

Q1季度全国新增光伏发电装机395万千瓦,新增并网装机236万千瓦2020-05-12 2167

-

我国水力发电行业不然快速发展期, 2025年全国装机容量达4.7亿千瓦2020-06-08 3940

-

光伏并网装机容量为绿色清洁低碳发展提供了有力支撑2020-06-29 1853

-

中国风电年均新增装机容量到2060年至少达30亿千瓦2020-10-16 4636

-

TCL发布2020年前三季度财报,前三季度实现营收487亿元2020-10-29 4199

-

2020年前三季度通信业经济运行情况2020-10-29 1834

-

三季度我国光伏发电量达727亿千瓦时2020-11-02 2559

-

中国太阳能发电装机容量已达到2亿千瓦,居全球第一2020-11-27 2146

-

2020年前三季度中国企业专利授权量排名TOP32020-12-01 2538

-

2023年太阳能发电总装机容量将达到12亿千瓦2020-12-29 4483

-

预计2021年欧洲累计装机容量将突破8.2GWh2021-04-06 2399

-

2023年前三季度我国锂电池出货量605GWh2023-10-30 2208

全部0条评论

快来发表一下你的评论吧 !