2021年智能手机行业的确定与不确定性

描述

展望2021年,我们认为手机出货量强劲回升,以及小米出货量跃居全球第三是两个确定性很高的趋势。荣耀是否能在下半年如期回到市场是最大的变数。此外,我们预计TWS耳机市场规模到2021年会超过手机的10%,仍然保持65%的高速增长,成为推动元器件厂商业绩增长的主要动能之一。此外,AR/VR及扫地机器人等新品类上的创新,以及汽车电子化这个长赛道也值得持续关注。

01 2020手机行业回顾

2020是特殊的一年,全球疫情让许多产业按下了暂停键,也让技术快速迭代的手机行业面临巨大挑战。

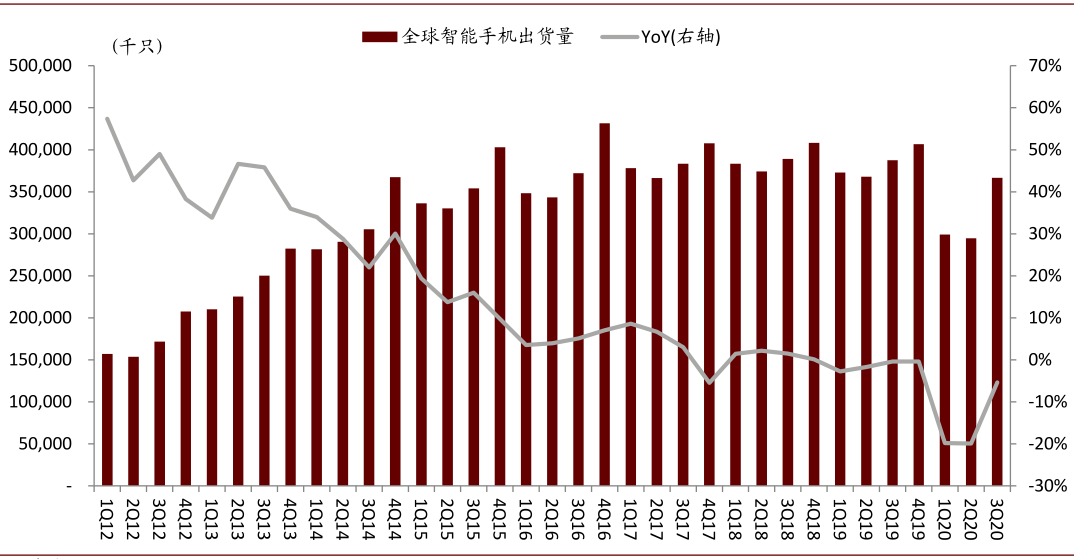

2020前三季度,全球智能手机出货量同比2019年仍处于持续下滑状态,而人均手机持有率已经够高的中国智能手机市场更是如此。

背景

据IDC数据显示,2020年全球智能手机Q1、Q2、Q3出货量分别为2.758亿部、2.784亿部、3.536亿部,同比2019年分别下降11.7%、16%、1.3%。

另一组数据显示,2020年中国智能手机Q1、Q2、Q3出货量分别为6660万部、8780万部、8480万部,同比2019年分别下降20.3%、10.3%、14.3%。

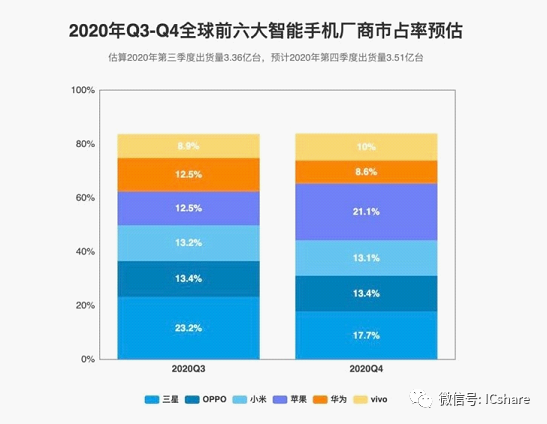

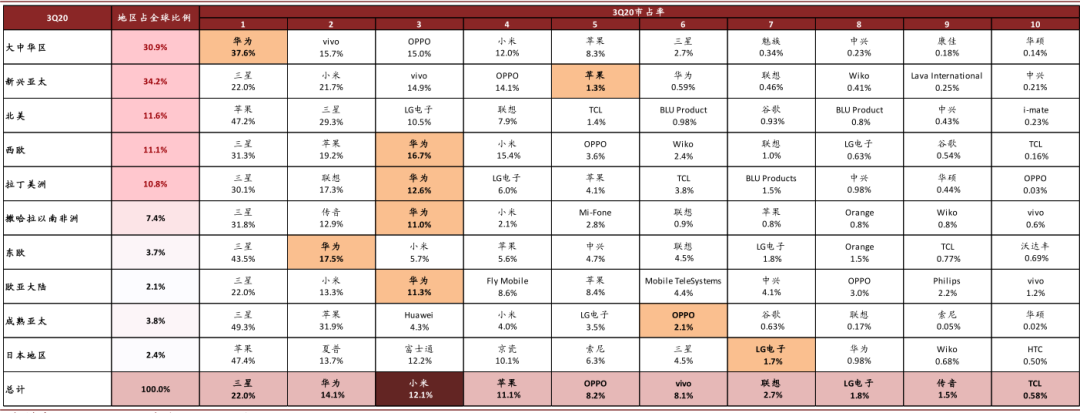

TrendForce集邦咨询旗下半导体研究处调查显示,目前全球智能手机市场主要由三星、OPPO、小米、苹果、华为、vivo六大厂商在进行竞争,六大厂商占据了全球季度出货总量的80%以上。

六大手机寡头的竞争,在全球疫情带来的盈利压力下被迅速放大,品牌需要更多机型抓住各个价格档位的消费者,继而催生旗舰手机拆分中杯、大杯、超大杯的销售策略。

如何交出一部让消费者喜爱的智能手机,更需要为其敏锐定位。

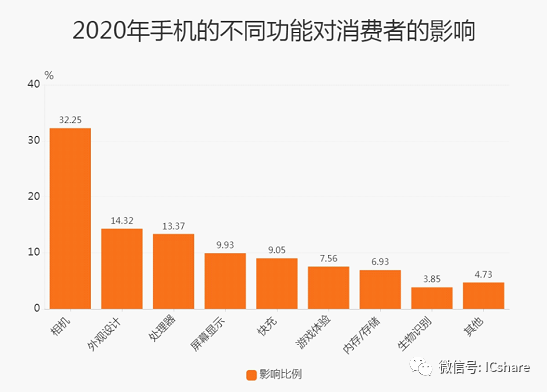

从艾媒数据中心对2020年手机不同功能对消费者的影响分析来看,32.25%消费者关注手机的相机功能,14.32%消费者关注手机的外观设计,而处理器、屏幕显示、快充也是消费者重要关注因素,占比分别为13.37%、9.93%、9.05%。

行业关键词

回顾2020年,我们总结了三大行业关键词,分别为芯片、百瓦快充和计算摄影。

关键词一:芯片

苹果在加固全产品线的芯片策略,下半年发布基于ARM架构的M1处理器,宣布将在两年内替换所有Mac系列的英特尔芯片,实现对iOS、iPadOS和MacOS的生态整合。

关键词二:百瓦快充

2020年,5G技术的普及和高刷新率屏幕的应用为新一代手机带来了续航挑战,但是手机的应用场景又限制了设备形态不能无限制地堆料。

2019年末5G手机刚刚面世时,因为5G尚未成熟,此时的5G手机多以厚重的形态面向消费者,进入2020年,将5G手机轻薄化便成为各厂商的卖点之一。

但这也意味着手机不能依靠大电池来保证续航能力,目前5G手机的电池容量一般在3500mAh至4500mAh之间。

在此种发展背景下,拥有更大功率的手机快充方案自然成为了新的选择。

2020年OPPO、高通先后公布百瓦快充的相关技术,与此同时,vivo和小米也随之发布并商用120W的快充方案,最快15分钟即可100%充满等效4000mAh的手机电池。

超快的充电速度很大程度解决了5G手机的充电焦虑问题,该项技术的出现也得益于行业上游的双电荷泵以及6C电芯的快速落地。

但即使实现了百瓦快充,在体验上也并非十全十美,高功率的充电方案对电源适配器和线缆都有极高的要求,也造成了适配器在重量和体积上过于“奔放”。

在注重携带的差旅场景有较高的使用门槛。目前唯一的解决方案是多协议支持,旨在让用户少带其他充电器。

关键词三:计算摄影

前文说到2020年有32.25%消费者关注手机的相机功能,今年手机厂商无疑也将重点功能体现在影像系统上。

同理,手机内部有限的空间也限制着相机感光元件尺寸与镜头大小,这方面手机依然难以企及专业相机。

为了获得更震撼的画面效果,2018-2019年间,手机影像系统经历了广角+长焦+超广角的多摄模组升级,形态上已经十分成熟。

在光线充足的环境下,如今手机已经可以轻松拍出一幅可用的画面,而在暗光环境,因为手机上过小的CMOS(图像传感器),在极短的快门时间内难以获得完善的画面信息量。

往往需要利用多帧合成计算来完成暗光画面的正确曝光和降噪,而随着处理器性能提升和算法的不断优化,手机的暗光拍摄功能较以往也有了大幅改善。

计算摄影除了能为手机带来更好的暗拍效果,还能服务于“景深虚化”“流光快门”“一键换天”等趣味性拍摄效果,极大增强了手机摄影的社交属性。

计算摄影也催生了相关硬件在手机上出现,例如为iPhone 12服务于景深信息的LiDAR、为vivo X50服务于多帧合成的微云台等等。

在软件方面,OPPO通过计算摄影,推出了在Reno4系列、Reno5系列上的夜景人像视频功能。

未来趋势

尽管2020年线上手机频发,但国内手机市场仍然处于增长放缓趋势。

一方面是疫情放慢了用户的购买欲望;另一方面,随着性能的提升,手机的寿命也在变长;又因为5G、高刷屏幕等配件的加入,放大了手机的成本,继而有了比以往更高的换机代价。

2019年的一项数据显示,有接近一半的消费者换机周期超过两年。

而在全球范围内,移动设备的使用量仍然在增加,疫情改变了很多人的生活方式,大部分注意力被转移到了移动视频,这方面或许有更好的移动体验。

另外,在增长放缓压力下,手机厂商除了以硬件的方式销售产品,也可以通过配套软件来保持盈利;当然,接下来的手机市场依然是差异化的竞争。

02 2021年手机行业的确定性和不确定性

展望2021年,我们认为手机出货量强劲回升,以及小米出货量跃居全球第三是两个确定性很高的趋势。荣耀是否能在下半年如期回到市场是最大的变数。此外,我们预计TWS耳机市场规模到2021年会超过手机的10%,仍然保持65%的高速增长,成为推动元器件厂商业绩增长的主要动能之一。此外,AR/VR及扫地机器人等新品类上的创新,以及汽车电子化这个长赛道也值得持续关注。

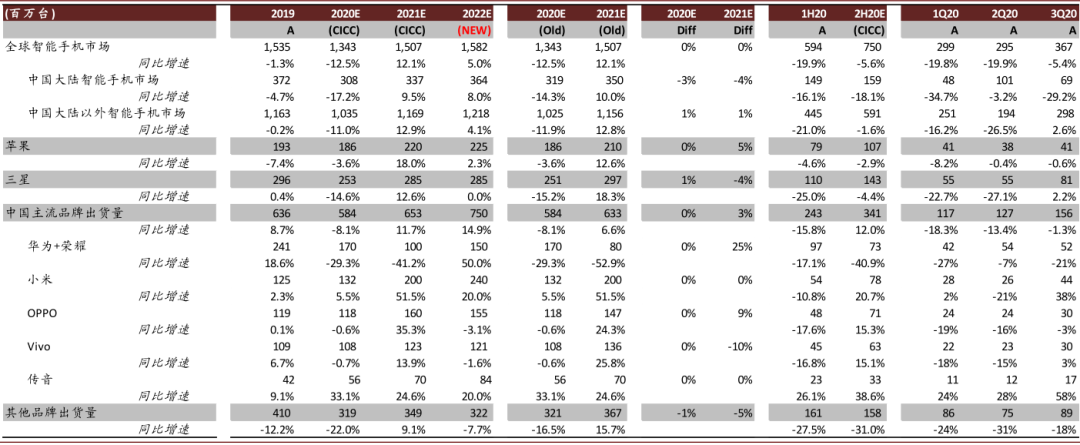

图表: 全球及中国智能手机出货量预测——分品牌

资料来源:Gartner,中金公司研究部

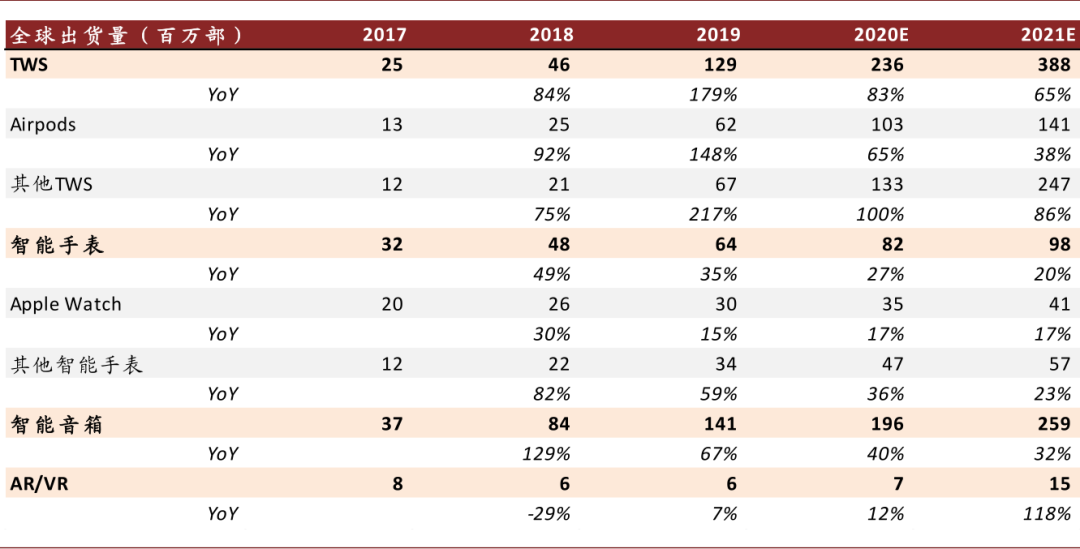

图表:2021年智能配件出货预测

资料来源:IDC,Digitimes,Strategy Analysis,Canalys,中金公司研究部

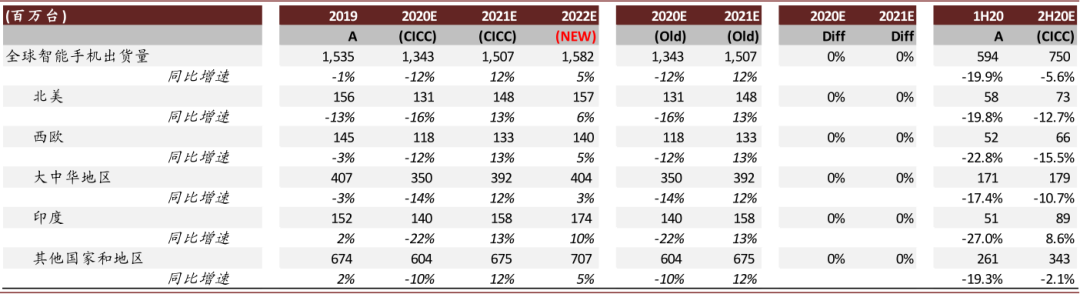

图表: 全球及中国智能手机出货量预测——分区域

资料来源:Gartner,中金公司研究部

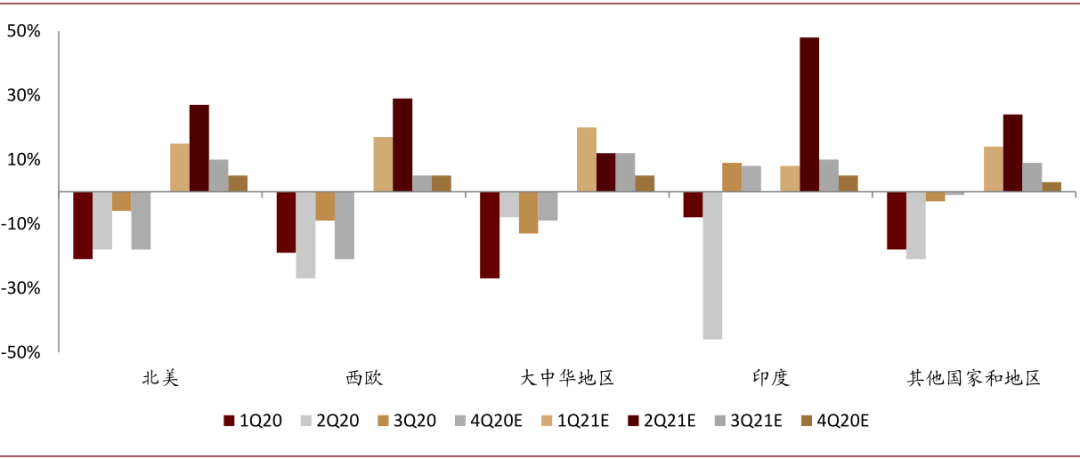

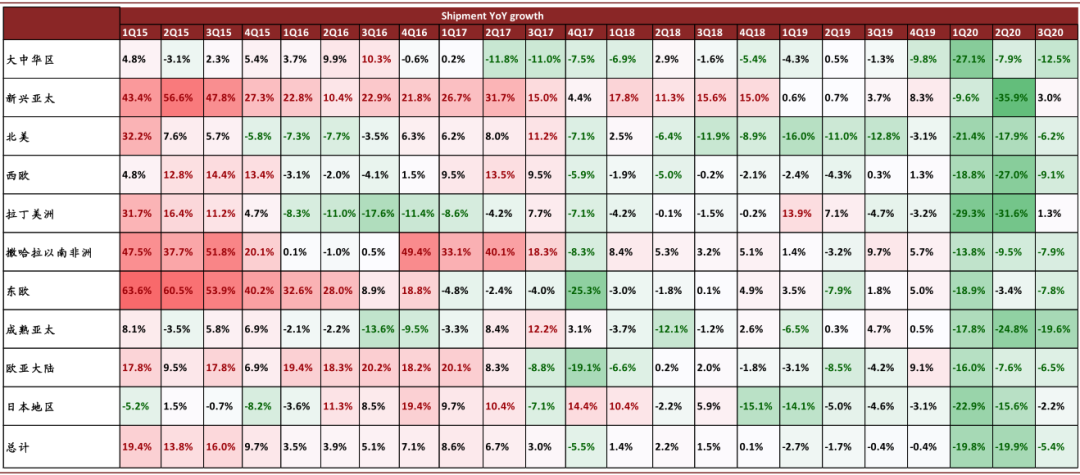

图表:全球各地区手机出货量季度同比增速

资料来源:Gartner,中金公司研究部

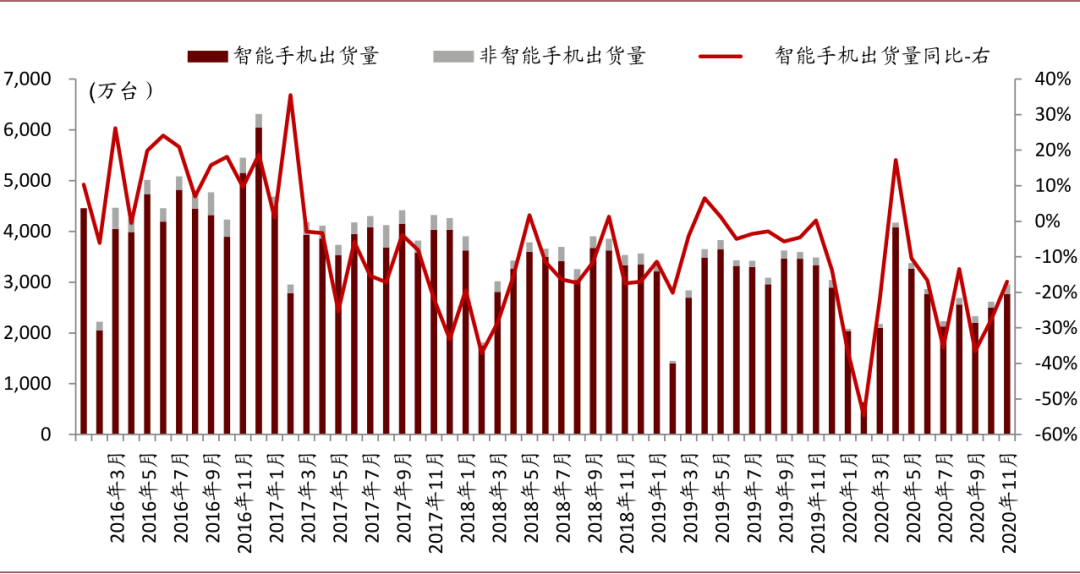

出货量:2021年手机销量有望实现12.1%增长,但低于2019年水平

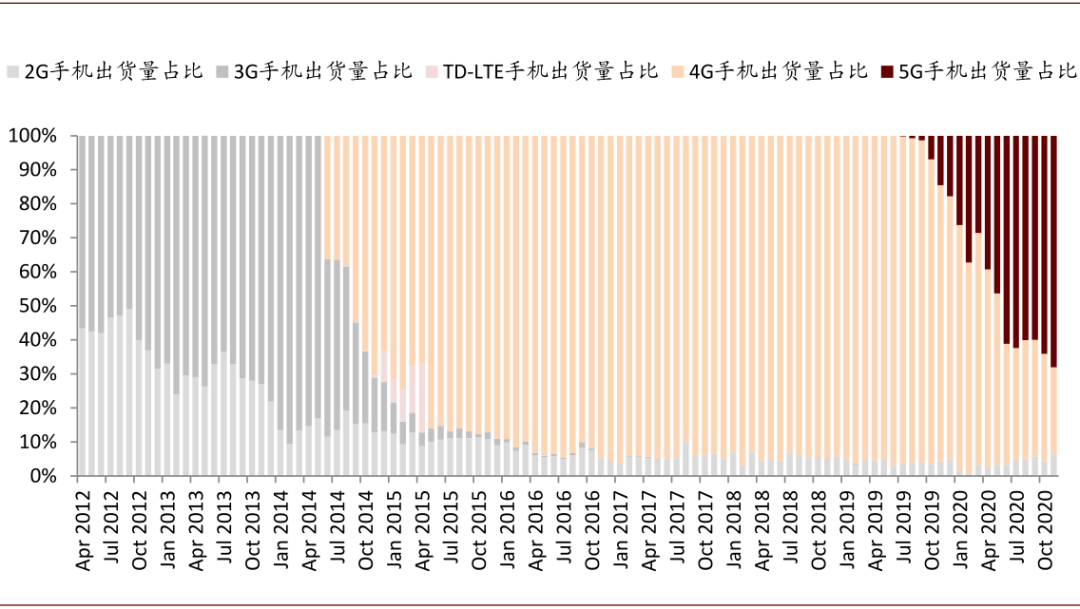

根据信通院数据,11月大陆智能手机出货量同比下降17%,1-11月出货量2.7亿台,同比下跌21%。但11月和1-11月5G手机渗透率分别达到72.6%/53%,高于年初预期。根据Gartner数据,全球3Q20智能机出货量同比下降5%,印度、印尼等新兴国家反弹明显。展望2021年,我们预计全球手机有望同比增长12.1%至15.07亿部,仍不及疫情前水平,其中中国市场增长9.5%到3.37亿台,低于全球平均,反映5G应用仍处于培育期。分季度来看,我们预计全球1Q21出货量同比转正。地区来看,我们预计明年印度将成为复苏最快的地区。

图表: 中国大陆智能手机出货量及同比增速

资料来源:中国信通院,中金公司研究部

图表: 中国大陆移动通信技术分布情况——11月5G渗透率为72.6%

资料来源:中国信通院,中金公司研究部

图表: 全球智能手机出货量及同比增速

资料来源:Gartner,中金公司研究部

图表: 全球主要地区智能手机出货量同比增速

资料来源:Gartner,中金公司研究部

品牌:出货量增速苹果>安卓,小米全球第三,荣耀回归时间表示最大确定因素

受芯片缺货影响及苹果强周期等因素影响,总体我们预计安卓手机出货量增速弱于苹果。我们上调苹果2021年出货量5%至2.20亿部,同比增长18%。安卓方面,我们看好小米在海外及国内中高端市场份额提升,维持全球2亿台出货量及份额世界第三的预测。我们预计新荣耀有望在2H21重回市场,全年华为+荣耀总货1亿部,同比下滑41.2%,但实际回归时间表及能够销售的市场和产品受美国监管审核影响,存在较大不确定性。

图表: 全球3Q20主要地区智能手机出货量市占率情况

资料来源:Gartner,中金公司研究部

TWS保持强劲增长,VR/扫地机器人等新品类值得期待

我们预计2021年全球TWS耳机出货3.88亿台,同比保持增长65%,其中苹果耳机1.41亿台,同比增长38%。我们预计TWS耳机市场金额规模到2021年将达到手机的10%,成为电子元器件厂商的重要增长动能。除了手机品牌相继需求附带耳机的推动以外,主动降噪,以及未来有望新增的心率、血氧等健康监测功能是吸引客户购买的主要原因。除了TWS耳机以外,我们最近注意到,在Facebook的新款VR Oculus Quest 2,以及搭载激光雷达的拖扫一体机器人等新品的推动下,VR(2021年全球出货量约1,147万台),扫地机器人(2021年全球出货量约1,500万台)正成为手机(2021年出货量15亿台),电动车(2021年全球销量353万台)以外,推动电子元器件厂商2021年业绩增长的新动能,值得投资人持续关注。

原文标题:2021年 手机行业的确定与不确定性

文章出处:【微信公众号:射频半导体】欢迎添加关注!文章转载请注明出处。

责任编辑:haq

-

科技云报到:数字化转型,从不确定性到确定性的关键路径2024-11-16 1062

-

不确定性时代下的新投资范式2023-07-10 1226

-

傅里叶变换的性质 波函数和海森堡不确定性原理2022-07-07 3938

-

深部目标姿态估计的不确定性量化研究2022-04-26 1623

-

基于RFID技术的供应链管理项目存在哪些不确定性?2021-05-28 1857

-

2021年ICT趋势白皮书:不确定性中的确定2021-03-02 2784

-

傅里叶变换与不确定性看了就知道2020-12-30 2438

-

测试系统不确定性分析2019-09-18 1338

-

N5531S TRFL不确定性2019-02-19 1762

-

如何创造可信任的机器学习模型?先要理解不确定性2019-01-10 1309

-

是否可以使用全双端口校准中的S11不确定性来覆盖单端口校准的不确定性?2018-12-29 2857

-

去嵌入和不确定性是否使用了正确的设置2018-09-27 2922

-

如何用不确定性解决模型问题2018-09-07 5842

-

考虑模型参数不确定性的航天器姿态机动控制2017-01-07 881

全部0条评论

快来发表一下你的评论吧 !