皓泽电子:单向开环马达降价销售,产品竞争力遭质疑

电子说

描述

集微网报道,当前,手机摄像应用分为固定焦距和自动对焦两类,而自动对焦已成为智能手机后置摄像头的标配,部分智能手机甚至采用前置自动对焦摄像头。其中,音圈马达以其结构简单、体积小等特点契合了智能手机市场对于外观的需求,成为现阶段的主流应用方案。

与此同时,5G的商用带动了智能手机存量替换,智能手机后置双摄/多摄镜头和前置自动对焦镜头的应用趋势,也增加了VCM市场需求量,并带动其出货量稳健增长,有望实现高于智能手机市场的增长率。

伴随国内手机产业链逐步成熟,以及众多主流国产品牌手机开始规模化采用国产VCM产品,以河南皓泽电子股份有限公司(以下简称:皓泽电子)为代表的音圈马达厂商逐渐向中高端产品进行布局,并在业绩稳步增长的基础上开启资本市场探索之路。

近日,笔者发现,皓泽电子也提交了IPO招股书拟深交所创业板上市。查阅招股书发现,尽管皓泽电子的业绩保持了稳步增长,但由于客户集中度较高导致了议价能力弱,令其不得不采取低价策略以增加销量。因此,随着主要产品单向开环马达单价的不断降低,其毛利率也持续下跌。在议价能力处于弱势、市场竞争加剧的情形下,其对研发的投入却仅有小幅增长,研发费用率更低于同行均值,亦令其冲刺IPO暗藏隐忧。

毛利率逐年下降,前五大客户营收占比超85%

据了解,皓泽电子主营业务为微型驱动马达的研发、设计、生产和销售,主要产品包括单向开环马达、双向开环马达、光学防抖马达、闭环马达、光学变焦马达等,产品广泛应用于智能手机、平板电脑、计算机及周边、智能穿戴等众多领域。

目前,其与舜宇光学、丘钛科技、欧菲光、信利光电、立景、合力泰、同兴达、MCNEX、Cammsys、Namuga 等国内外摄像头模组厂商形成了长期稳定的合作关系,产品应用于华为、小米、OPPO、vivo、联想、三星、诺基亚、LG、Amazon、小天才等国内外智能终端品牌。

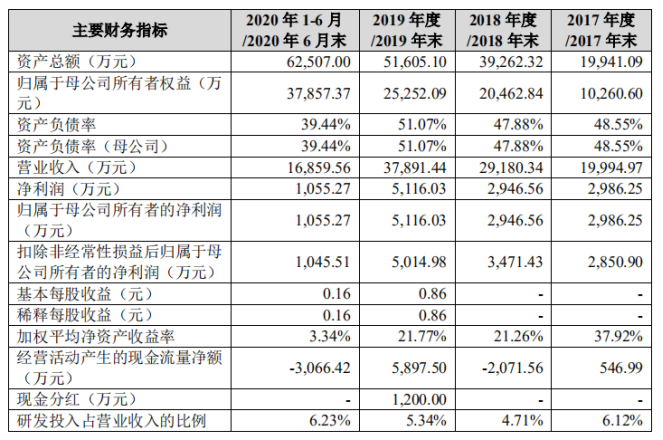

2017年至2020年上半年,皓泽电子的营业收入呈稳步增长态势,分别为2.00亿元、2.92亿元、3.79亿元和1.69亿元,2017年至2019年的年均复合增长率达37.66%;相应净利润增幅则较为缓慢,分别为0.30亿元、0.30亿元、0.51亿元和0.11亿元。

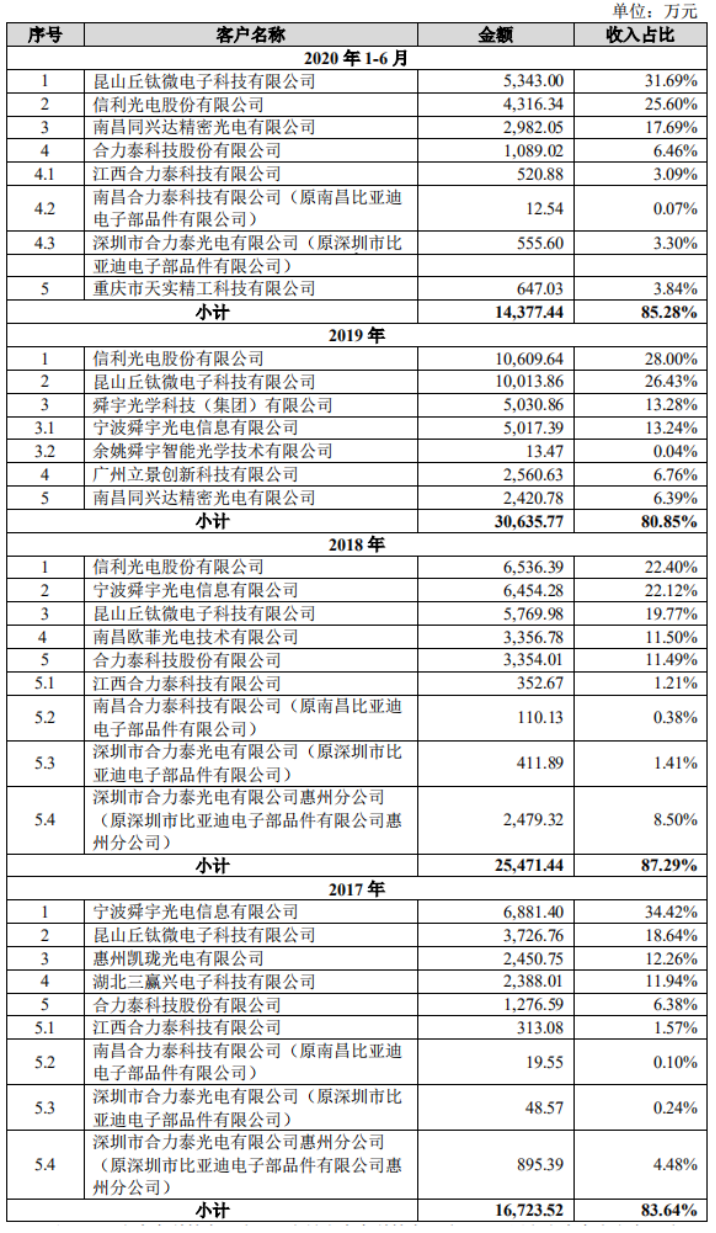

细分产品来看,其主营业务收入主要来自单向开环马达和双向开环马达,其次是光学防抖马达,闭环马达和光学变焦马达逐步开始打开市场。据其表示,主营业务收入持续增长,系产品销量增长较快,以及核心客户销售额保持较高水平,部分客户增幅较大所致。其中,皓泽电子对丘钛科技和信利光电的销售额大幅增加,对舜宇光学的销售维持在较高水平。

然而,近年来其综合毛利率却呈下降趋势,分别为37.79%、29.23%、30.35%和22.95%,主要受单向开环和双向开环产品的收入结构和毛利率水平影响较大。其中,其毛利率2018年同比下降8.65%,系采取降价措施以提高产品竞争力所致;2020年上半年,其毛利率同比下降7.4%,系新冠疫情致复工时间推迟,客户订单滞后,产能利用率和产销量下降,令固定成本分摊较大,单位成本上升。

客户方面,2017年至2020年上半年,其对前五大客户的销售额占营业收入的比例分别为83.64%、87.29%、80.85%和85.28%,对大客户依赖性较强。从行业来看,目前全球主要摄像头模组厂商有欧菲光、舜宇光学、丘钛科技、信利光电、LG Innotek、合力泰、立景、盛泰光学、MCNEX、SEMCO等,行业技术壁垒和集中度较高,而上述厂商多数为皓泽电子的客户,因此导致其对前五大客户的集中度也较高。

由此可见,大客户的助推使皓泽电子的业绩保持了稳步增长。而摄像头模组厂商日趋集中化,不仅令其对大客户的依赖程度愈发增强,也使议价能力被削弱,利润进一步被压榨,进而导致毛利率的下滑。

单向开环马达降价销售,产品竞争力遭质疑

从市场来看,目前音圈马达的制造企业主要分布在日本、韩国、中国等区域。其中日本企业TDK、阿尔卑斯和三美占据了全球音圈马达超过40%的市场份额,并掌握着先进技术和制造能力,皓泽电子、SEMCO、Jahwa等中国、韩国企业紧随其后。

不过,随着中国国内手机产业链逐渐成熟,国产品牌VCM的市场份额也在逐步提高。根据日本TSR研究报告,2017年至2019年全球VCM马达出货量分别为17.81亿颗、17.93亿颗和18.03亿颗。同期皓泽电子的出货量分别为0.67亿颗、1.23亿颗和1.62亿颗,市场占有率分别为3.76%、6.86%和8.99%,出货量及对应的市场占有率均逐年上升。

尽管核心手机摄像头模组企业对皓泽电子的认可度不断提升,持续增加对其的采购,但其主营产品单向开环的单价和毛利率却日益下跌,该产品的议价能力及市场竞争力令人质疑。

据了解,目前单向开环马达为市场成熟产品,多应用于低像素摄像头,产品同质化程度较高。近年来,皓泽电子单向开环产品占营收比重分别为91.95%、96.93%、79.39%和82.49%,是其主要收入来源。

值得注意的是,该产品各期的均价分别为2.89元/颗、2.34元/颗、2.11元/颗和2.03元/颗,毛利率分别为36.57%、28.79%、23.89%和16.32%,均呈下降趋势。也就是说,在日趋激烈的市场竞争中,皓泽电子不得不通过降价销售的方式以增加单向开环产品的销量,而单价的不断下降也令该产品的毛利率逐年降低,并进一步辐射至其综合毛利率,令其综合毛利率也呈下降趋势。

产品单价下降在行业范围内亦有所体现。由于智能手机更新迭代迅速,国内品牌凭借价格优势抢占市场,也进一步降低行业的平均价格水平。此外,为保证适度的利润水平,终端厂商不断将成本压力向上游供应商转移,受此影响,VCM产品价格总体呈下降趋势。

业内周知,VCM行业具有较高的技术密集性。因此,降低生产成本、持续创新以满足下游产品的迭代需求,开发高附加值产品,将有助于企业提高产品议价能力及市场竞争力。然而,对于皓泽电子而言,在主营产品单向开环的单价和毛利率双双下跌的情况下,其对研发投入的占比却出现缩水,研发费用率也低于同行均值。

近年来,其研发费用分别为1224.32万元、1375.29万元、2023.14万元和1,050.71万元,占营收的比重分别为6.12%、4.71%、5.34%和6.23%,而同行五方光电、格科微和昀冢科技的研发费用率均值为8.04%、7.41%、7.06%和5.68%,2017年至2019年均高于皓泽电子。

整体来看,受行业集中度高的影响,皓泽电子对前五大客户的依赖性也愈发增强。在买方市场以及VCM产品整体下降的情形下,其唯有不断降低产品价格以抢占更多市场。然而,虽然价格优势令其订单量不断增加,业绩也得以逐年增长,但长此以往,其议价能力和产品竞争力只会越发羸弱,对新客户的开发难度也将提高,自此陷入对大客户的“死循环”。倘若大客户订单出现波动,对其业绩都将造成不小的影响。

责任编辑:lq

-

直流马达驱动IC,让你的产品更具竞争力2024-04-23 923

-

EMC测试整改:提升产品合规性和市场竞争力?|深圳比创达电子2024-03-07 12843

-

皓泽电子创业板IPO注册!3成收入来自小米,募资4.82亿扩产双向开环马达等2023-03-25 7212

-

嵌入式系统的核心竞争力是什么2021-11-08 1754

-

如何使用iMX6开发板快速设计出更具有竞争力的产品?2021-04-02 2242

-

皓泽电子募资4.82亿元投建马达项目2020-12-22 2720

-

嵌入式开发的核心竞争力有哪些?2020-11-27 3707

-

各路大神对于嵌入式的核心竞争力的看法2019-07-18 3061

-

关于嵌入式的技术竞争力2019-05-16 5289

-

苹果iPhone将在中国市场已降价的方式来获得竞争力2019-01-15 1513

-

产品的“核芯”竞争力2018-07-04 4057

-

嵌入式开发的核心竞争力是什么2017-05-07 4101

-

论新兴智能产品的市场竞争力2015-06-25 2966

-

从天龙八部论嵌入式行业中个人与企业的核心竞争力2013-12-31 3909

全部0条评论

快来发表一下你的评论吧 !