全球EMS行业整体上呈现增长的发展态势

电子说

描述

集微网报道,在全球专业化分工的进一步细化和EMS(电子制造服务)模式逐渐成熟背景下,全球EMS行业整体上呈现增长的发展态势。

根据New Venture Research的数据,2016-2018年全球EMS行业市场规模从3292亿美元增长至4306亿美元,年均复合增长率约为14.36%。

伴随物联网应用和5G商用拓展,未来通信基础设施、智能硬件产业将全面升级,New Venture Research预计2023年全球EMS行业市场规模可达6185.42亿美元,2018-2023年的年均复合增长率为7.51%。

市场规模不断扩大的同时,从事EMS的企业也迎来了快速增长。但由于全球电子制造服务企业众多,且市场份额均掌握在鸿海精密、和硕、伟创力、捷普等国际企业手中,国内EMS企业市场份额较小。

随着我国对智能制造装备产业的大力支持,智能制造水平快速提升,本土EMS企业凭借自身的灵活性和配合客户需求的积极性,形成一定的制造规模与综合服务实力,赢得了国内外主流电子品牌商的认可,在EMS市场中占据的份额逐渐提升。

受益于不断扩大的市场份额,以网络能源为核心的EMS厂商华智机器股份公司(下称“华智机器”)在绑定大客户后,业绩也实现了稳定增长。

近日,华智机器重启了创业板IPO进程,集微网在《重度依赖华为/维谛,华智机器新客户开拓能力堪忧?》一文中,着重分析了该公司的业务模式以及客户隐忧风险;此篇,我们将着重分析其营收数据背后的风险,在业务规模不断扩大的背景下,其毛利率却呈现逐年下降,这将使得其盈利水平进一步缩水。随着大客户潜在风险的凸显,未来前景堪忧。

营收复合增长率5%

全球电子制造服务企业众多,包括鸿海精密、和硕、伟创力、捷普、新美亚、天弘、新金宝等国际知名企业,该等企业凭借规模、经验等优势,在EMS行业占据较大的市场份额。

MMI指出,2017年全球排名前50的EMS企业占市场规模的75%,鸿海精密约占EMS行业市场规模的1/3,行业集中度较高。

近年来,我国在高精密电子产品和关键元器件制造能力上的创新实力逐渐凸显,加之国内拥有广阔的消费市场、丰富的劳动力资源以及日趋完善的产业配套体系,吸引不少电子品牌商在中国设立办事处或制造分支机构,逐渐转变为在本地完成核心零部件采购和整机组装。

与此同时,我国本土电子产业在国家政策的支持下也呈现快速发展态势,相关企业乘胜追击,凭借着智能制造水平的不断攀升,国内EMS企业逐渐得到了主流电子品牌商的认可。

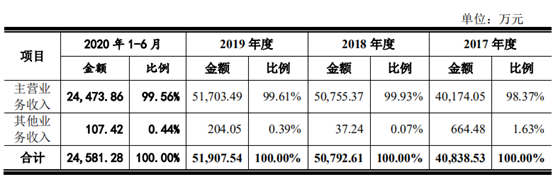

华智机器便是其中受益的一员。招股说明书显示,2017年、2018年、2019年和2020上半年,华智机器营业收入分别为4.08亿元、5.08亿元、5.19亿元和2.46亿元;其中,主营业务收入分别为4.02亿元、5.08亿元、5.17亿元元和2.45亿元,复合增长率为5.06%。

其中,网络能源产品是其主要业绩来源,应用于通信基站、数据中心、光伏发电等领域。由于网络能源是保证整个通信网络安全、可靠、稳定运行的关键性基础设施,一座通讯基站或一个数据中心等通常需要配套多个网络能源产品,因此通信设备的投资增长将带动网络能源的增长。

随着5G建设的推进,运营商在大规模升级或扩建电信系统时,对通信电源功率密度、效率、环境温度适应性等提出了更高要求,新增基站建设规模也对通信电源的需求有一定增长。总体来看,5G通信技术的商业化发展对通信电源行业带来巨大的发展潜力,未来几年,其出货量将迎来大幅增长趋势。

但在市场空间不断增长、经营规模不断扩大的背景下,华智机器的毛利率却呈现下降趋势。

毛利率呈下降趋势

招股说明书显示,2017年、2018年、2019年和2020上半年,华智机器的主营业务毛利率分别为23.78%、18.32%、19.16%和19.82%,呈现大幅下降后微升趋势。

对此,华智机器解释称,2018年公司的客户结构相对稳定,受华为毛利率下滑的影响,公司主营业务毛利率同比2017年下降5.46%;2019年,华为的收入占比和毛利率均有所提升,对毛利率的贡献度提高;维谛的收入占比和毛利率均有所下滑,对毛利率的贡献度下降,综合导致公司主营业务毛利率较2018年上升0.84%。

“2020年1-6月,华为的收入占比和毛利率进一步提升,导致主营业务毛利率较2019年上升0.65%。”

出现因客户的需求使得毛利率涨幅波动较大情况,主要系华智机器的业务模式及订单主要来源于大客户所致。

集微网了解到,华智机器的主要客户为华为和维谛,2020上半年销售额占其主营业务收入的99.82%(其他年份相差不大)。其中,对华为的销售收入为客供料模式,对维谛的销售为自购料模式。

自购料模式下,收入规模较大但毛利率较低;客供料模式下,收入规模较小但毛利率较高。

2018年,华智机器采取积极的市场开拓策略获得华为多个产品族的大份额标包,由于当年华为整流模块产品单价较低,但单价成本较高,产品毛利率为负,这也使得华智机器毛利率同比2017年下降5.46%。

2019年、2020年1-6月,受美国加强对华为管制的影响,华为对其产品结构进行调整,将部分境外原材料调整为境内原材料,调整后的新产品与供应商重新议价,因属于新产品且客户对交期、质量均有更高的要求,毛利空间相对可观,华智机器作为其多个产品族的大份额供应商,积极导入新产品,加上收入规模扩大下规模效应和学习曲线效应日益显着的影响,导致其毛利率有所回升。

虽然其毛利率下降是受大客户影响所致,但与客供料模式为主的光弘科技相比,华智机器的毛利率水平也远远低于光弘科技。

招股说明书显示,2017年、2018年、2019年和2020上半年,光弘科技的毛利率分别为27.8%、31.91%、31.83%和26.84%,远远高于华智机器毛利率水平。

这让人不得不怀疑,华智机器的产品竞争力究竟处于何等水平,亦或者其选择低价获客战略。

若是后者,低价获客战略并非长久之计,伤害企业自身净利润水平的同时,也将扰乱正常市场情况,若未来其他企业也通过低价抢占市场,华智机器还能稳拿胜券,继续赢得华为的订单吗?

责任编辑:lq

-

IC设计行业现状如何2021-11-11 1618

-

802.11ac Wi-Fi市场目前正呈现高速发展态势2021-05-24 1596

-

我国仪器仪表制造行业呈现逐年增长态势,发展应用拥有巨大前景潜力2020-10-20 9530

-

全球天然气储量增长稍显强势,消费量呈现逐年增长的态势2020-10-09 3145

-

EDA行业将呈现的4大发展趋势2020-05-14 3635

-

近些年随着新技术的融合 安防行业呈现快速发展态势2019-05-14 1090

-

我国互联网行业呈现高速增长态势,成为了经济增长的新动能2018-10-30 835

-

半年狂赚近2千亿,全球半导体会呈现“T”型吗?2018-08-21 3533

-

家用中央空调行业整体呈现增长态势,发展前景良好2018-08-02 849

-

我国电信行业发展保持健康平稳发展态势,呈现四大趋势2018-07-25 1575

-

智能家居发展态势良好国内发展空间巨大2018-05-10 2616

-

5家LED上市公司一季度业绩显示LED整体仍呈现增长态势2018-03-09 9900

-

电子元器件行业2013发展回顾与展望2013-12-25 2536

-

2016年前全球太阳能供过于求态势不变2012-12-02 1697

全部0条评论

快来发表一下你的评论吧 !