三星开始挑战索尼的CIS传感器领先地位了

电子说

描述

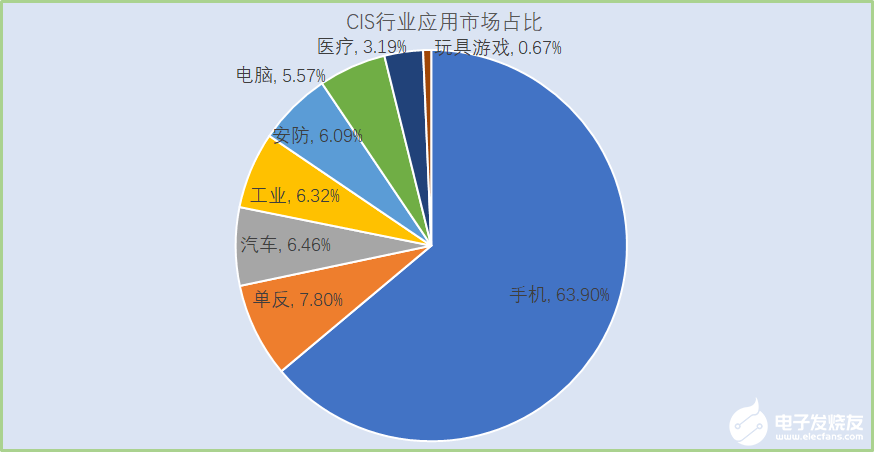

图像传感器分为CCD传感器和CIS传感器两大类别,CCD传感器主要应用于单反相机、工业应用等场景。CIS传感器由于体积更小、成本更低等优势广泛的应用于手机、汽车、安防、医疗等场景。

CIS芯片市场

在全球手机市场增长放缓的背景下,手机摄像头出货逆势增长屡创新高。随着5G商业应用的到来,5G手机也必将迎来新一次换机潮流,相信摄像头也将迎来新一轮爆发。根据调查研究,在软硬件配置和操作体验两大维度中,摄像头像素和拍照效果分别成为消费者选择智能手机的第一要素。

智能手机发展的下半场,各厂商不约而同的选择在拍照功能上进行角逐 ——— 2016年为双摄像头爆发的元年,2019年则成为手机三摄像头普及的大年。三摄配置在提升场景化适应能力上有着质的飞跃,面对远距离拍摄场景,传统的单个摄像头方案拍照呈现效果较差,主摄+长焦镜头相互配合能够明显改善用户体验。

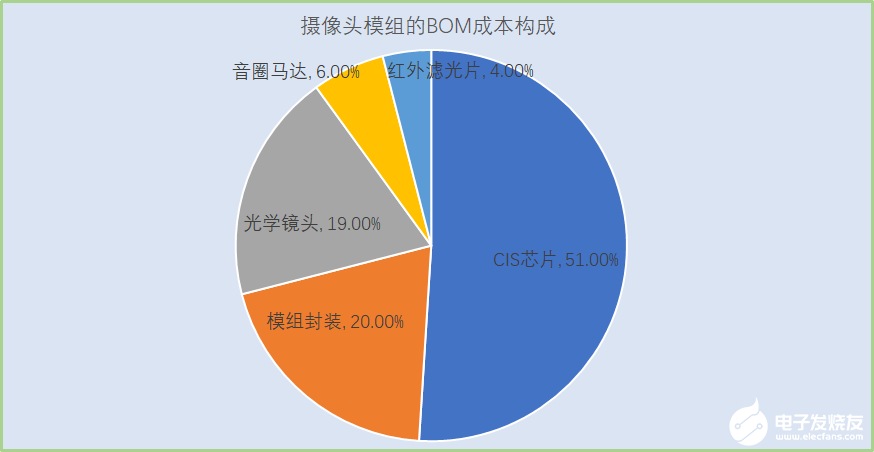

在目前的智能手机应用中,摄像头模组占据了整个BOM成本的榜首位置。而在摄像头模组中,CIS芯片又占据了成本的大头,占比高达52%,属于最贵的组件。(当然,CIS成本也要根据元器件的成像效果、像素、尺寸的不同,数据上会有一定差异。) 作为摄像头模组中最昂贵的零部件,CIS芯片的市场前景巨大。

其次为单反、汽车、工业、安防、电脑、医疗等领域应用广泛,随着下游行业快速发展壮大,全球CIS市场需求持续增长行业发展势头强劲。

未来几年,随着车联网、智能汽车、机器人的应用普及,在车体或机器人的四周加装4-8个CIS实现360度全景成像、线路检测、障碍物检测、防撞、自动驾驶等功能的应用市场将快速发展。到2022年,汽车摄像头用量将超过3.7亿颗。预计到2021年,汽车在CIS芯片的市场占比将从目前不足5%提升至14%。

在手机多摄、车载、安防三驾马车的拉动下,CIS将保持高速增长态势,根据Yole Developpement的预测,2016至2022年间,CIS市场规模年复合增长率高达10.5%。

CIS芯片原理

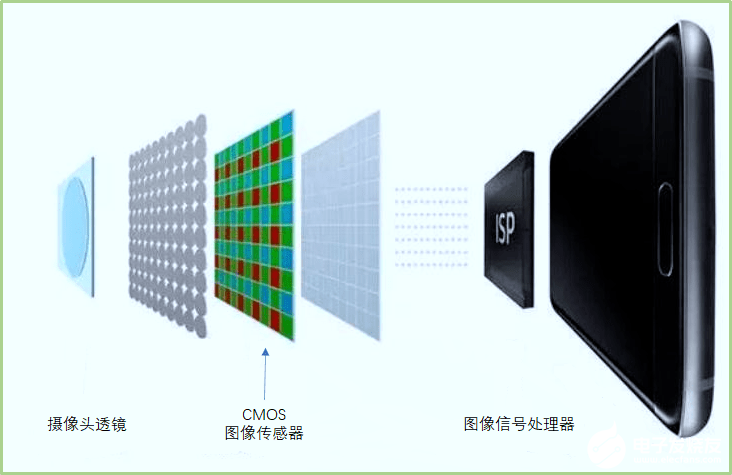

CIS是CMOS图像传感器英文名称CMOS Image Sensor的缩写,具有尺寸小、敏感度高、高度集成、功耗较低、成像速度快、成本较低等优点。

CIS由感光单元阵列和辅助控制电路构成,传感器感知的是外部物体的亮度和色彩信号,主要应用于图像和视频采集场所,集成于摄像头模组之中。CIS芯片在摄像头中的作用,就类似于眼睛视网膜的作用,用于感知外界的光刺激信号。

上图中RGB红绿蓝的示意图,就是CMOS图像传感器的位置。CIS芯片通过其上面的感光单元(感光二极管,Photodiode)接受光信号,每个感光单元对应一个像素单元。

CIS将接收到的光信号转变成电信号,电信号的强度体现了不同光照的强度,以此原理,最终构成一幅色彩斑斓的画面。

CIS的分辨率等于CIS的面积除以单个像素点的面积,手机内部空间是有限的,要想提升CIS的分辨率,一方面是提升CIS尺寸,另一方面是缩小每个像素的尺寸,这也是顶级旗舰机型的摄像头配置追求的两大方向。

随着CIS尺寸的增大和每个像素尺寸的缩小,手机后置主摄的分辨率也在不断变大,从开始的2M、5M、8M到12M、13M、16M、20M再到24M、32M、48M、64M。三星S20 Ultra甚至采用了108M的CIS,分辨率超过一亿像素。

CIS芯片供应紧张

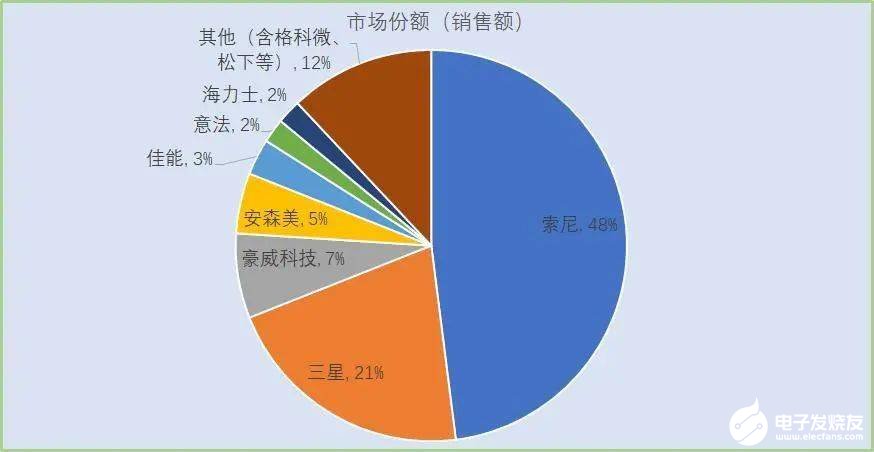

根据TSR的统计数据,2019年全球CIS的市场规模为159亿美元,其中,销售额口径,索尼的市场占有率为 48%,排在行业第一,牢牢把握高端市场;三星市占率为 21%;豪威科技市占率7%;安森美、佳能等分列第四第五位。(其中豪威被国内的韦尔股份收购)

CIS产业链涵盖CIS芯片设计、制造和下游摄像头模组三个主要环节。根据CIS芯片的设计制造模式不同,同其他芯片类似,可分为IDM、Fabless、Fab-lite三种主要模式。

IDM模式是指从设计到制造到封装一体化的模式,由提供芯片产品的公司独立完成,代表公司为索尼、三星、海力士等;

Fabless模式是指纯芯片设计模式,不参与芯片制造和封装,代表公司为豪威、 格科微、思比科等;

Fab-lite模式是指IDM+Fabless综合,最核心或最擅长的芯片品类采用IDM模式,非核心或者竞争力稍差的芯片品类采用Fabless模式,交给Foundry厂商来代工生产。代表公司为意法、安森美等。

高端CIS价值量高,是各大CIS厂商业务重点。高端、高分辨率 CIS,对厂商设计能力、制造能力要求很高,具有很高技术壁垒,目前只有索尼、三星、豪威具有48M以上CIS设计能力。

如今晶圆产能紧张,造成CIS芯片行业频频出现缺货、涨价的局面。回顾2019年,受益于手机、汽车、安防监控等多领域需求同时爆发,CIS芯片供不应求,产业链上下游厂商先后出现两次大规模价格调整,涨幅一度逼近40%。

而今虽有疫情、中美贸易问题等多方负面因素影响,却依旧没能打破这一局面,尤其当8英寸晶圆产能缺口进一步扩大后,CIS芯片缺货、涨价的声音更是不绝于耳:近几年,除了CIS芯片外,各类中低端芯片的产品需求量增长迅速,这也是8寸晶圆频频告急的重要原因之一。

为解决缺货问题,也有声音指出可用12英寸晶圆进行替代。然而芯片厂处于对产品利润的考虑,中低端像素的CIS基本都是采用性价比更高的8英寸晶圆。这也表示在8英寸晶圆的新产能释放前,中低端CIS芯片或许在长时间内都处于缺货的状态。

晶圆紧缺导致制造成本增加,于芯片厂来说基本属于不可抗因素,另外在产能非常紧张的情况下,比涨价更让大客户在意的是能否按时交货。

三星计划挑战索尼地位

在进入到2010年后,由于CMOS成像技术不断提升,消费型数字相机以及数字中片幅产品都广泛采用CMOS,这些新的应用开始推动CIS的增长,领先的CMOS图像传感器供应商之间的激烈竞争再次上升。在这十年当中,受惠于智能手机的风潮,CIS领域再次发生了翻天覆地的变化。

这也让索尼有了发展的机会。在这2010中,索尼宣布计划投入400亿日元,为“Exmor”和“Exmor R”CMOS图像传感器扩增产量。这两款产品为索尼抢占CMOS图像传感器市场打下了良好的基础。

相比于以往的CIS产品,前照式Exmor最大的变化是内置了ADC,该设计有效地减少了噪声,降低了功耗,引领了行业将ADC集成到CMOS图像传感器中的风潮。Exmor R则是背照式CIS,这也是世界上第一个可量产的背照式传感器。它极大地提升了夜拍效果,而后iPhone 4S采用了索尼的这种产品。

2011年中,除了苹果以外,还有大量高端旗舰手机转投索尼的怀抱,从2011年后索尼传感器就一路高歌猛进。根据相关数据显示,在2011年中,索尼CMOS图像传感器销售中排名第三。

2012年中,索尼在图像传感器上实现了一次技术飞跃,其推出的第一个堆叠式CMOS图像传感器能够将两颗芯片堆叠在一起,采用这种方式让智能手机制造商可以生产出比此前设备更薄的机型。而后,索尼在CIS领域中的市场份额不断提升,甚至在2014年开始出现了供不应求的情况。

2015年,索尼以1.55亿美元收购东芝图像传感器业务,至此,索尼在CIS的霸主地位就成型了。

三星在CIS领域也在这十年当中得到了快速发展。2013年,三星所发布了具有里程碑意义的ISOCELL技术。相比于BSI技术,ISOCELL技术能够减少30%的像素串扰,在设计集成化方面,ISOCELL还能够进一步缩小相机模块,让手机和平板电脑变得更加轻薄。

近些年来,三星为了减轻对存储产品的依赖,也开始将CIS视为突破点。在CIS领域,三星也开始试图挑战索尼的地位,并开始向安防、汽车等多个领域发力。为了加强其在CIS领域的竞争力,三星电子在图像传感器市场采用了两项策略,包括采用更先进制程技术,以及更具竞争力的定价策略。

在所有传感器中,CIS器件的重要性日益突显。随着消费者手中的智能手机开始配备越来越多的摄像头,这个曾经用来“锦上添花”的功能如今已经成为了各类手机营销中的主要卖点。举例来说,在2017年iPhone X发布会上,苹果只用了大约10%的时间来介绍其相机功能;而两年后的iPhone 11发布会,全场有近一半(49%)的时间都在介绍其相机功能如何强大。

不论是低、中、高端的CIS芯片,今年的需求很难出现爆发性增长。作为行业龙头,有消息称,索尼由于手机市场需求减少,下调了CIS在2020财年的销量额预期。据其预测,2020财年(2020年4月-2021年3月),CIS销量额将同比下降11.8%。

在CIS传感器市场上,三星的最新份额在21.4%,索尼则占据了44.2的份额,依然是第一,但三星的份额在提升,索尼的份额实际上在下降,三星一直希望能够挑战索尼,特别是当前智能手机摄像头越来越多,像素数也在大幅增长。

三星近年来首发了1亿像素CIS传感器,目前已经得到了市场认可,订单正在不断增加中,三星计划将一条内存生产线转产CIS芯片。据韩国经济引述业界消息表示,三星电子将于2021年将一座DRAM厂转换成用以生产CIS,预计届时CIS产量将较目前提升约20%,威胁龙头Sony市场地位。

目前三星的CIS传感器芯片产能是每月10万晶圆,每年营收大概是42.6亿美元,内存生产线转产之后会提升到每月12-13万片晶圆的水平,与索尼每月13.7万晶圆的产能差距大幅缩小。目前1.08亿像素以上的CIS订单增加,2020年第三季度三星CIS市占率约21%,落后Sony的44%市占率,扩大生产有助于追赶落后差距。

对于三星紧追其后,Sony决定投资9亿多美元于日本长崎县工厂旁兴建CIS新厂。日媒报导指出,Sony日本有4间工厂生产手机用CIS。原本Sony规划2021年3月前提升月产量至13万片,不过之后又将月产量目标提高到13.8万片,且期望2025年CIS全球市占率一举提升至60%。

另一方面,美国强力制裁华为使近期华为手机市占率大幅滑落,独家供货商Sony连带受到影响。反观三星CIS客户像是小米等,最近反因此受惠市占率上升。

在CIS领域中,除了索尼和三星外,也有一些国产厂商在这十年内得到了快速发展,包括格科微、比亚迪微电子、思特威等企业。国内CIS企业的发展,得益于近些年来中国市场对智能手机和安防方面的需求。尤其是在一些细分领域市场中,这些国内CIS企业也取得了令人瞩目的成绩。

2013-2019年全球CIS出货量年均复合增长率为15.2%,销售额年均复合增长率为13.1%,均呈现快速增长态势;2019年全球CIS出货量达到60.9亿颗,销售额达到154.7亿美元。预计到2024年,全球CIS出货量将达到100万颗以上,销售额将达到230亿美元以上。

-

三星或成苹果新CIS供应商,挑战索尼独供地位2024-07-26 1292

-

三星:对车载图像传感器核心技术充满信心 已超越日本索尼2023-05-05 704

-

三星电子开发出高质量CMOS图像传感器芯片资料推荐2021-04-22 2199

-

三星在NAND闪存市场将面临哪些挑战?2021-02-26 3196

-

三星电子计划将CMOS图像传感器(CIS)的产量扩大20%2021-01-28 2275

-

三星威胁龙头Sony市场地位,将用DRAM厂生产CIS2020-12-18 2882

-

三星反超华为,在俄罗斯智能手机市场处于领先地位2020-12-01 2375

-

三星和索尼对图像传感器市场领导地位的争夺加剧2020-11-16 2780

-

索尼CMOS图像传感器的十年发展历程2019-08-05 5352

-

三星电子挑战图像传感器领域世界第一2019-05-18 940

-

三星成立传感器部门,欲与索尼试比高2018-12-22 3714

-

三星成立传感器业务部,要跟索尼抢手机拍照市场了2018-12-21 1125

-

三星电子720万像素CMOS图像传感器2018-11-19 1672

全部0条评论

快来发表一下你的评论吧 !