从2020年4季度看整车和电池的基本情况

描述

拿到4季度乘用车动力电池的数据以后,我做了很长时间的分析和解析,这里面还是有比较有意思的发现。因为可以从整车和电池两个角度来探讨2020年4季度的实际情况,能从产量出发而不是从上险或者批售看到一些不一样的东西。

01

整车和电池的基本情况

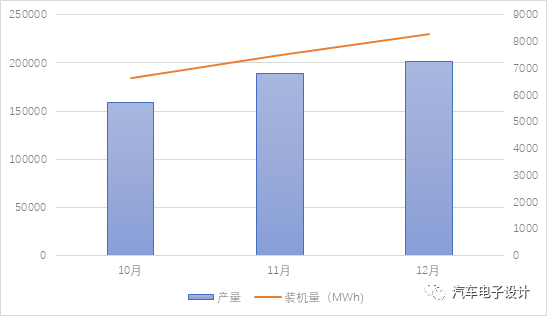

第四季度的新能源汽车的产量达到了一个高潮,10、11月分别从15.8万、18.8万和20.18万,对应6.63GWh、7.51GWh和8.29GWh。

图1 2020年Q4的新能源汽车达到了一个很惊人的产量状态

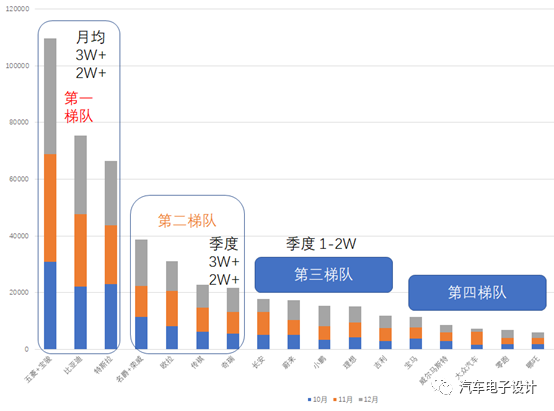

从整车来看,目前已经衍生出来几个梯队,按照产量的数据来排名,形成第一梯队月产2万+,第二梯队季产2万和季度产1.5万的三个梯队。

图2 整车企业Q4季度产量的几个梯队

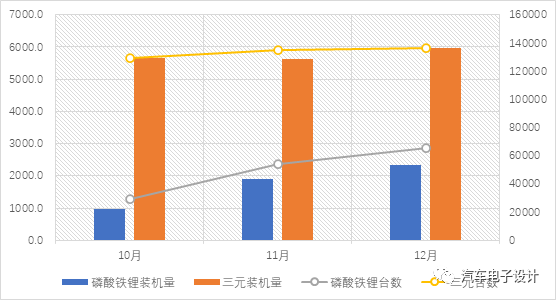

单从电池来看,我们可以发现,磷酸铁锂目前在BEV里面的应用非常快,目前12月达到了6.54万台,为三元13.63万台的1/2不到一些。月度装车的数量从10月的0.98GWh(14.7%)拉升到2.32GWh(28%)。相对而言三元电池的装机台数比较平均,10月12.9万台到12月也就13.63万台,装车量卡在了6GWh左右。

图3 磷酸铁锂和三元电池在新能源乘用车里面的使用

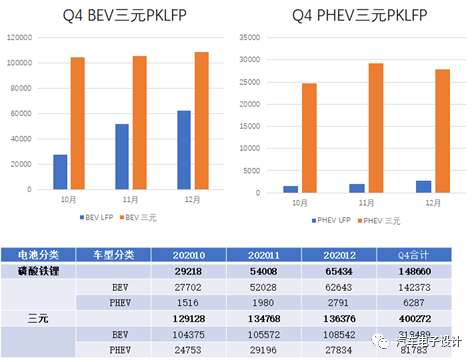

这个动能主要体现在BEV的磷酸铁锂的快速使用上,下面这张图做了一个分解,能清晰看到装车台数的差异。

图4 装车台数按照电池性质的分类

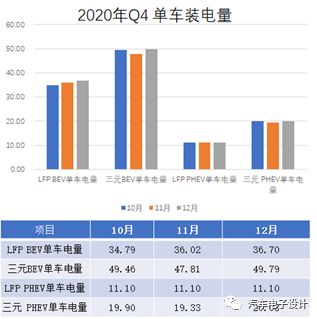

这里的驱动因素,最主要还是成本更低所驱动的,三元走的高容量的方向,单车装电量三元的纯电动目前接近50kwh;而磷酸铁锂的只有36kWh,这里还有一大部分Model 3铁锂版本拉动的因素。在PHEV里面,也出现围绕高性价比所打造的11kwh平均电量和围绕高续航三元20kwh的平均电量。

图5 PHEV、EV和三元LFP两种性质单车平均带电量

02

LFP和三元的主导供应局面

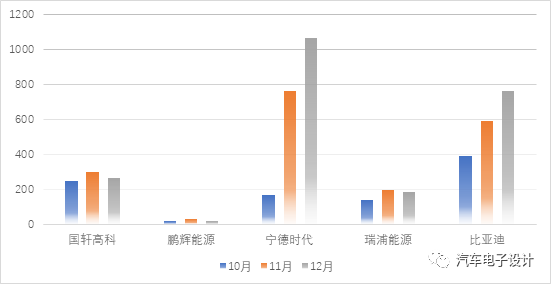

在磷酸铁锂电池供应领域,目前出现了围绕宁德时代、比亚迪为首,国轩和瑞浦能源跟随的局面,宁德时代目前的LFP乘用车电芯主要用在五菱宏光mini EV和特斯拉Model 3这两台重量级的车型上,比亚迪的LFP主要用在汉EV上面。

图6 2020年Q4 主要的磷酸铁锂装机量情况

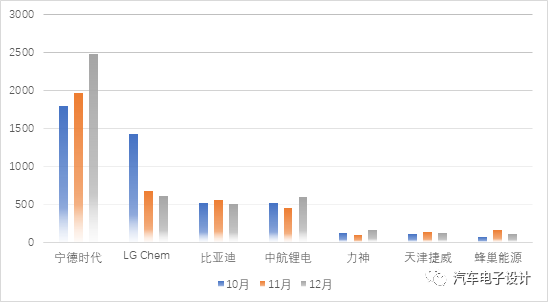

在三元领域,主要是宁德时代、LG化学、比亚迪和中航锂电的供应局面。宁德时代的供应情况,我想单独拿出来分析,包括宁德时代和LG Chem在特斯拉和通用汽车两家的使用比例情况,值得注意的是后续几家二线的异军突起的情况。目前三元的量,中航锂电已经快速拉起来,接近比亚迪了,这是很有趣的情况。

图7 三元电池的情况

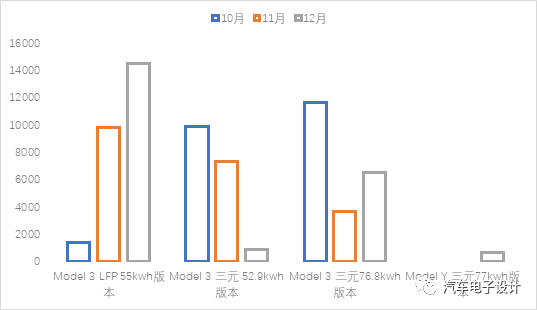

备注:这里把LG和松下合并供应的都给LG算上,目前特斯拉在国内的电池供应如下所示,从12月开始标准里程版LFP版本全面替代三元版本,长续航的版本Model Y的数量拉起来也比较快,随着后续调整,里面就两个供应商来供应两种不同的电池。

图8 10-12月特斯拉不同电池版本安装量的情况

小结:后续我想开几个小专题,A00的几台车的电池供应、宁德的安装量和主要电池规格分布还有二线电池企业往国内车企的渗透情况。

原文标题:从4季度产量来看动力电池的情况

文章出处:【微信公众号:汽车电子设计】欢迎添加关注!文章转载请注明出处。

责任编辑:haq

-

2008年第一季度全球手机出货量同比增17%2008-06-02 0

-

2020年第一季度社区版主考核结果与奖励公示2020-03-17 0

-

2020年第二季度社区版主考核结果与奖励公示2020-07-23 0

-

庆双节|2020年第三季度社区版主考核结果与奖励公示2020-09-30 0

-

2020年第四季度社区版主考核结果与奖励2021-02-01 0

-

燃料电池汽车整车控制策略设计2021-04-09 0

-

2020年1-7月电池行业运行情况2020-09-03 1888

-

2020年第二季度电信服务质量通告2020-09-22 1772

-

华为发布2020年三季度财报2020-10-29 8988

-

兆易创新:2020年前三季度MCU产品业绩超过2019年全年2020-12-09 4626

-

2020年全球可穿戴设备的出货情况盘点2021-01-11 2535

-

2020年车市的基本情况概览2021-01-18 1887

-

Intel2020年第4季度总收入达到200亿美元2021-01-22 1798

-

2020第四季度动力电池产量观察2021-01-26 1733

-

HBM的基本情况2022-07-08 12360

全部0条评论

快来发表一下你的评论吧 !