彩虹股份:LCD涨价趋势带动经营好转 玻璃基板业务持续改善

电子说

描述

公司20Q4经营业绩迎来显著改善

公司发布公告,预计2020年全年预亏-7.2至-8.8亿元,扣非后预亏-8.2至-9.8亿元,经测算对应20Q4单季归母净利7.93至9.53亿元,单季扣非后净利7.32至8.92亿元。

其中20Q4公司对存在减值迹象的基板玻璃相关资产组计提了资产减值准备,我们预计减值金额大约在2.5-3亿元。剔除相关减值影响后,20Q4液晶面板业务经营业绩环比显著改善。

产线规模效应提升,LCD涨价趋势带动经营好转

公司咸阳8.6代LCD产线,2020年产能规模持续提升,截至2020年10月产能已提升至160K。受益于2020年下半年LCD供需结构改善带动的产品价格上涨,经营业绩环比持续改善。

目前咸阳8.6代产线以50寸TV面板产品为主,还包含32/58/70寸等各类尺寸产品。整体产销率较高,2020年下半年以来库存水平一直处于低位。

公司咸阳8.6代线采用a-Si技术,产线整体良率较高,混切工艺成熟导致基板整体切割效率较高,产能规模持续增长亦带动整体经营规模效应持续提升。与行业龙头厂商相比,公司整体费用率较低,20Q3单季费用率约9%,预计20Q4随着营收规模上升,整体费用率有望进一步下降。

受益于LCD产品价格持续大幅上涨,20Q4产品相关毛利率快速上升,公司经营净利率率亦显著改善。预计2021年LCD面板产品受益于行业供需结构的持续好转,价格将有望持续保持高位相对稳定。

根据公司的扩产规划,2021年咸阳8.6代产线产能将进一步提升至170K以上,经营规模效应有望进一步提升。

玻璃基板业务持续改善,有望逐步形成国产配套

公司此前募投项目包含6条8.5/8.6代玻璃基板产线规划。目前合肥1号产线已进入小批量试生产,在国产主要面板厂均已处于验证导入阶段。2号产线有望于21Q1点亮,后续随着技术爬坡,有望逐步提升产能规模。

2020年上半年公司玻璃基板减值计提7.74亿元,主要系5代产线租赁回收后的一次性减值测试,预计后续将不再受相关资产减值影响。

20Q4资产减值,主要系对目前经营的8.5代线玻璃基板常规性资产减值测试。预计后续随着8.5/8.6代玻璃基板经营好转,相关减值规模有望逐步缩减。

目前国内8.5代以上玻璃基板国产化程度较低,公司将持续受益国产化替代趋势。

投资评级与估值

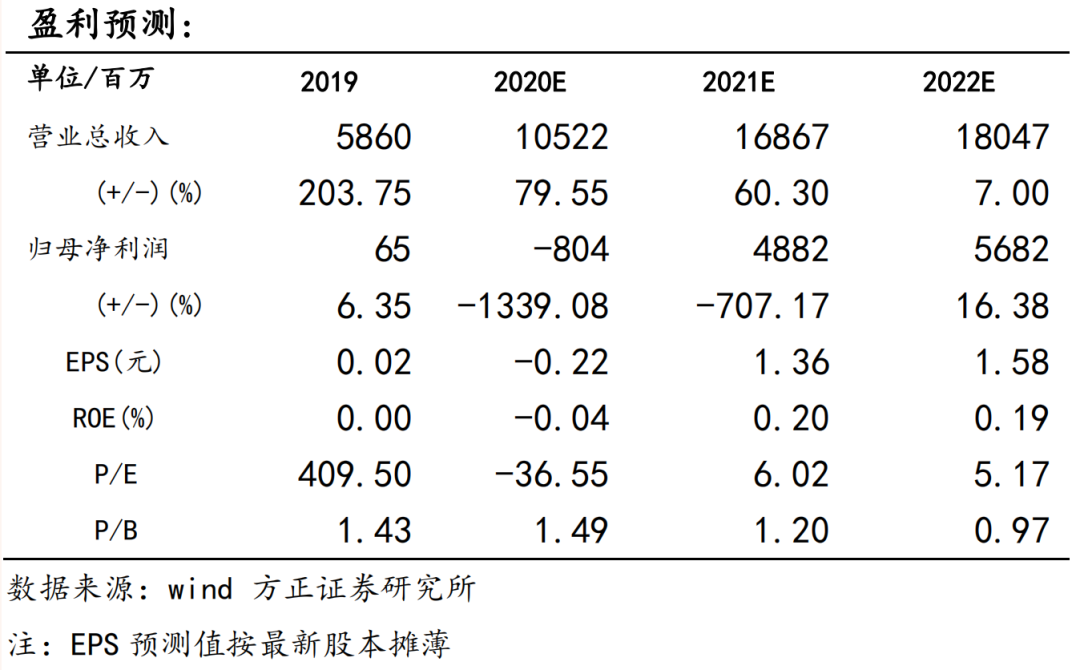

我们预测2020-2022年公司营收分别为105.22、168.67、180.47亿元,归母净利润为-8.04 、48.82、56.82亿元,2021-2022年EPS为1.36、1.58元,对应PE为6X、5X,对比京东方、TCL科技等行业龙头可比公司,我们认为公司的合理估值为3.0-4.0X PB,或15-20XPE,给予“强烈推荐”评级。

风险提示

疫情持续,LCD下游需求及价格大幅波动;公司产能释放进度不及预期。

责任编辑:xj

-

覆铜板持续涨价与PCB生产发展的关系2016-11-29 0

-

电子元器件又一波涨价!2018-05-22 0

-

电阻持续涨价依然供不应求2019-05-14 0

-

玻璃基板怎么制作?2020-04-03 0

-

玻璃基板简介及生产流程2010-12-15 2225

-

TFT-LCD玻璃基板制造方法2008-10-25 3850

-

康宁认为LCD市场将持续增长2009-12-14 634

-

玻璃基板/Ambix,玻璃基板/Ambix是什么意思2010-03-27 2129

-

未来市场对于基板玻璃的需求将日益提升2018-05-01 2151

-

彩虹股份和康宁公司的合资项目正式获批2018-07-12 10757

-

凯盛科技8.5代TFT-LCD玻璃基板产线即将投产2019-01-16 4604

-

中国首条8.5代TFT-LCD玻璃基板生产线项目启动2019-12-12 4600

-

合肥彩虹基板玻璃生产线进入关键时期2020-04-02 2686

-

基板玻璃的现状及发展趋势2020-10-13 8660

-

日本玻璃基板厂商停电,LCD面板将大涨2020-12-16 587

全部0条评论

快来发表一下你的评论吧 !