2020年中国大陆激光电视市场出货量及品牌结构

电子说

描述

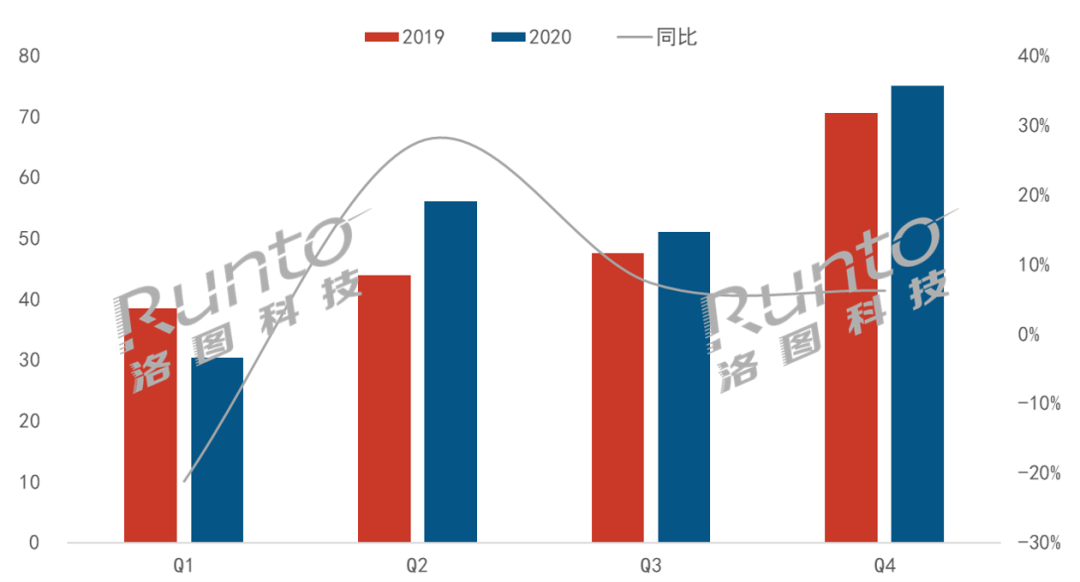

根据洛图科技(RUNTO)发布的《中国大陆激光投影市场分析季度报告》中显示,2020年中国大陆激光电视市场出货量超过21.2万台,同比增长5.9%。1季度受疫情影响,国内激光电视市场同比衰退;2季度产业链加快复工复产,品牌积极促销,激光电视市场回暖,出货量同比增长近28%;3、4季度激光电视出货量尽管仍然录得同比增长,但增幅都在个位数。主要原因包括2019年同比基数较高、2020年新品较少、品牌促销力度有限、销售渠道拓展节奏缓慢、其它竞品市场挤压。

2020年中国大陆激光电视市场分季度出货量

数据来源:洛图科技(RUNTO),单位:千台

疫情影响供应链和新品研发进度,一些品牌在2020年的新品推出较少,特别是在下半年,基本靠老产品来支撑销量,对于消费者的吸引力有限。下半年半导体供应链吃紧,品牌难以获得足够的芯片资源,而影响到生产、出货以及促销。另外,近两年75英寸及以上大尺寸液晶电视销量增长很快,消费者在购买大尺寸电视时,选择更多。

中国大陆激光电视市场品牌格局海信继续独占鳌头,2020年的出货量份额超过46%;广泛的产品布局、完善的销售渠道、适宜的定价策略帮助其保持领先。第二集团的竞争愈发激烈,峰米依靠母公司光峰科技的关键元器件优势扩展产品线,市场占有率提升至18%,排名升至第二。长虹以15%的市场份额排名第三。前三名出货量市场份额合计接近80%。第三梯队的品牌需要提升主要元器件配套能力,同时拓展销售渠道来稳住销量和市场占有率,一些品牌在下半年遭遇了出货量同比减少。

尽管激光电视市场仍然处于成长期,但市场竞争愈发激烈,品牌难以仅靠一两款产品来提升销量。完善产业链布局,掌握能创造出差异化产品的核心技术是市场领导者的必备特质。

2020年中国大陆激光电视出货量品牌结构

数据来源:洛图科技(RUNTO),单位:%

激光电视市场分析与展望电视已经从单一功能的音画接收显示设备发展成为多场景、多元化、智能化的内容和服务载体,平台化和生态化是电视的两个显著特征。激光电视是电视的一个细分市场,其同样具有这两个特征。海信、长虹和米家有着较为完整的电视生态,极米和坚果有智能微投的生态,峰米除了和米家共用电视生态,也正在积极拓展自己的生态。

在产品平台化方面,海信和光峰无疑是领先的。激光电视的产业链较长,目前只有少数几家国内公司掌握了光机、抗光屏幕等核心技术,并以此为基础建立具有良好拓展性的产品平台,从而可以相对高效和低成本的扩展产品布局,提升销量和市场占有率。未来三年,领先的品牌会持续提升产业链延伸能力以及拓宽产品布局,从而扩大优势。

在另一个核心元器件DMD芯片方面,品牌主要依靠美国德州仪器公司供货,2019年德州仪器调整全球分销商布局,一些品牌因为原有供应商失去代理资格,需要切换新的供应商,而导致货源不稳定。另一方面,当芯片供应紧张时,半导体原厂通常会策略性的优先保障需求量较大的合作伙伴的供货,而一些中、小品牌可能面临关键元器件缺货的窘境。因为短时间内难有适合的DMD替代产品得到市场认可,中、小品牌在未来三年将持续面临产业链和产品布局方面的压力,保住市场份额正变得越来越有挑战性。激光电视市场马太效应初现。

另一方面,激光电视较高的元器件成本使得其零售价基本在万元以上,从而导致市场容量有限,尽管品牌和供应链都在积极的降低成本来提升整机的销量,但未来的三到五年,激光电视的成本难有滑落式下降,其市场容量仍将主要在高端市场。

关键元器件,特别是光机和抗光屏幕的成本居高不下,业界常配的100英寸菲涅尔抗光屏的零售价格在4000-5000元,基本上相当于一台入门级75英寸液晶电视的价格。一些企业需要外购抗光屏,难以控制成本,为了快速提升销量,只出货激光电视单机而不配屏幕,经销商再根据客户需要,销售单机或自行配屏销售,导致用户体验不一,影响品牌形象。这种模式尽管短期可以提高销量,但不利于树立良好的品牌形象,也不利于家用投影市场的健康发展。

国内品牌正在积极的开发抗光硬屏和抗光软幕来提升使用体验,尽管取得了很多突破,大幅提升使用者的观影体验,但短时间内,难以同时兼顾高性能和低价格;软幕的成本相对较低,但使用效果仍需市场检验。100英寸硬屏因为尺寸过大,在一些小区同样面临入户困难的问题。软幕有着易于入户、安装、隐藏等优点,适合一些家庭“去客厅化”的装修风格,但成像效果仍需提升。抗光屏/幕是激光电视的重要组成部分,而不是一个配件选项,品牌提升抗光屏/幕的配套能力并整套销售、安装将有助于改善用户体验,更好的体现激光电视作为高端视听产品的优点,是行业发展的方向。

激光电视正面临传统大尺寸液晶电视和配有新型显示面板的电视的激烈竞争。众所周知,激光电视有着自身独特的优势,但是消费者的需求是多样的,某几个优势性能所能锁定的客户群体也是有限的。洛图科技(RUNTO)的《中国电视品牌市场出货月度追踪》报告中显示:国内市场75英寸及以上液晶电视的销量从2019年的近140万台增长到2020年的大约165万台,增长率超过18%。大尺寸液晶电视的品牌众多,型号丰富,价格呈下降趋势,正在吸引更多的高端消费者。

另外电视面板厂商正在积极的开发和量产新型显示器件,大型OLED面板供应商LG公司计划在原有77英寸大尺寸面板的基础上,在2021年量产更大尺寸的83英寸4K和88英寸8K OLED面板。今年诸多电视品牌会加大Mini LED背光电视的布局,三星电子推出55、65、75、85英寸Mini LED背光电视。另外电视品牌和产业链上游也在积极投入未来的Micro LED电视的研发。尽管这些大尺寸新型电视的价格相对较贵,但未来几年随着价格的下降,出货量也将快速提升。这些新型电视显示面板都具有高分辨率、高色域、高对比度、高亮度、高帧频的特性,将对未来激光电视的市场空间产生一定的挤压。

综上所述,洛图科技(RUNTO)预计,未来五年激光电视市场出货量的年增长率在5-15%左右。激光电视品牌和产业链需共同努力,提升产品性能,降低成本,以优良的使用体验来吸引更多的消费者,促进行业健康发展。 洛图科技(RUNTO)《中国大陆激光投影市场分析季度报告(China Laser Projector Market Analysis Quarterly Report)》包含激光投影市场出货规模、分品牌/亮度/分辨率/技术等属性数据的季度更新,数据还涵盖工程、教育、商用、家用的细分市场的规模,还包括市场热点信息、新品介绍、价格走势及异动变化。

责任编辑:xj

-

2022年中国大陆集成电路设计人才需求报告2022-08-17 60154

-

2018年中国大陆电竞显示器全年出货量达到126万台2018-12-02 1695

-

激光电视市场再次倍增,2018年同比增长132%2019-02-28 2531

-

大屏为王时代,激光电视的优势2019-08-15 3620

-

中国大陆乘用车衰退 丽清全力抢攻合资品牌2019-08-19 1829

-

2020年中国手机市场排名:华为第一2021-01-29 6650

-

苹果新闻:iPad中国大陆出货量暴跌近3成 iPhone4S和6S将被列入过时产品2022-06-01 1179

-

索尼手机将退出中国大陆市场?2024-03-08 2387

-

华为重夺中国大陆智能手机市场第一2024-05-07 907

-

小米华为领跑2024年Q1中国大陆TWS耳机市场2024-07-02 1802

-

2024上半年中国电视市场出货量微降,高端化与大屏化趋势显著2024-07-08 2178

-

软通动力旗下PC品牌出货量年增86%,领跑国内市场2024-10-12 1475

-

2024年中国大陆智能手机市场出货量回升2025-01-17 1050

-

2024年中国大陆线上显示器零售量突破千万台2025-02-10 685

全部0条评论

快来发表一下你的评论吧 !