DRAM的涨价现象给本土厂商哪些机遇?

描述

纵观市场情况,2020年的“涨价潮”显然已经延续到了今年,除了愈演愈烈的汽车产业缺芯外,存储产业也未能幸免于难。今天《芯思考》聚焦DRAM。DRAM的涨价现象始于何时?背后又有哪些原因以及带给本土厂商哪些机遇和启示?

纷纷预警!

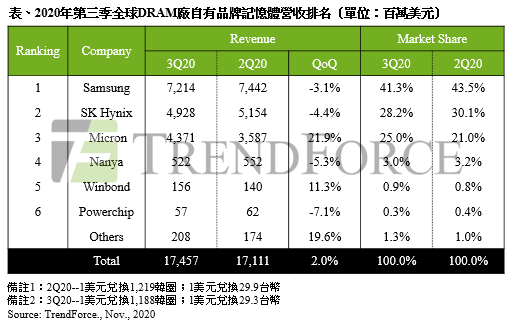

图源:集邦咨询

众所周知,DRAM市场牢牢把握在三星、SK海力士、美光手中,集邦咨询的报告显示,2020年第三季度,三大存储厂商占据了全球高达94.5%的市场份额,而SK海力士和美光已相继传出了DRAM产品的供需紧张或涨价信号。

SK海力士在1月29日举行的财报会上预测了今年的DRAM市场,该公司称全球主要企业的新数据中心投资将引领服务器DRAM需求的增加。不仅如此,SK海力士还预测今年5G智能手机的出货量将会摆脱去年新冠疫情的影响,促使移动端DRAM需求的增长。与市况相反,业界的供给增量有限,整体上供给将低于需求。

美光执行副总裁兼首席商务官Sumit Sadana日前则表示,今年DRAM产业将受惠5G带动相关应用,加上车用快速回温,DRAM将供不应求,目前部分DRAM产品价格已上涨,市场对DRAM的需求程度将有增无减,供需紧张的情况将延续好几年。

另外,全球第四大存储厂商南亚科总经理李培瑛也认为DRAM在今年上半年将供不应求,从DRAM合约价来看,去年第四季月价格已开始逐月上涨,预期今年上半年可望逐季走扬。

图源:全球半导体观察

全球半导体观察(DRAMeXchange)的最新数据显示,DRAM的市场价和合约价均有不同程度的涨幅。

各大分析机构和业内人士也证实了此次涨价的消息,韩国NH证券分析师称1月份的DRAM合约价格同比上涨了5%,这是自2020年5月以来的首次上涨。国内某存储厂商市场总监罗文(化名)对集微网表示:“DRAM的这波涨价迹象实际上在去年11月份便有所显现。”

集微咨询高级分析师陈跃楠预测称,2021年首季DRAM的报价季增4%,超越先前预估的1%。而第2季将较第1季成长10%,预计2021年总体DRAM的涨幅达到10%。

其中,利基型DRAM的涨幅更甚。供应链厂商指出,受到整体产能紧缺及既有库存持续下降,2021年利基型DDR3 DRAM产品价格涨幅将可望高于原先预期的30%,价格将逐季拉升,全年涨幅将可望上看40%~50%,订单能见度看至第3季底~第4季。

为何涨价?

从经济学的角度来说,涨价无非是供需不平衡造成的。从需求端来看,DRAM主要应用在PC(个人电脑)、服务器、移动设备、机顶盒等领域。

以PC为例,归功于远程办公和线上教育发展带来的结构性需求增长,2020年PC销量达到2.92亿台,同比增长10%。PC OEM品牌厂商预测强劲的销售将在今年上半年继续。总体而言,2021年PC销量将同比增长5%。另外,集邦咨询指出目前PC DRAM库存水位仅4~5周,因此预估短期内厂商增加库存的意向,将会持续拉升需求动能。

就服务器而言,第一季度为传统淡季,服务器DRAM的采购力度相较于全年来说普遍较低,不过Cape Investment & Securities分析师预警称,“去年上半年疫情首次爆发时,服务器客户囤积了大量的芯片库存,而随着这些芯片已经用完,服务器客户将再度开始购买芯片。”由此可见服务器端对于内存需求仍会上涨,第一季度将出现淡季不淡的情况。

在移动设备领域,正如SK海力士所说,今年智能手机的出货量将会摆脱去年新冠疫情的影响从而刺激移动端DRAM需求。市场研究机构Gartner的预测显示,到2021年,全球智能手机销量将达到15亿部,同比增长11.4%,5G手机的销量将达到5.39亿部,占该年智能手机总销量的35%。

从供给端来看,罗文表示:“存储厂商产能有限且很难扩张。”事实也的确如此,三星、SK海力士和美光这三大存储厂整体的供给位元成长在近两季并未有大幅提升。其中,三星已将部分DRAM产线转移生产CIS芯片,以满足这部分客户的需求;SK海力士去年10月末宣布将斥资90亿美元收购英特尔的NAND内存业务后,也无暇对DRAM进行大举扩产;美光去年12月发生停电事故,晶圆污染影响了部分产能。

除了供需矛盾外,罗文也直言:“不排除存储厂商恶意囤货,等待时机成熟抛货赚取利润的情况。”

至于此轮涨价将会持续到何时,陈跃楠指出,需求强劲力道超出市场预期,而需求增长态势预计将持续到2022年。而罗文则认为,存储的周期性特点决定了DRAM市场的不确定性,市场环境和大厂策略将决定DRAM价格的未来趋势,还有待市场的进一步观察。

国产替代?

DRAM市场在迎来“涨价”这一挑战的同时也蕴藏着机会。IC Insights的报告显示,2021年增长最快的产品领域就是存储,其中DRAM更是拔得头筹,预计销售额增长18%。

由此可见,2021年是存储“大年”,在国家大力倡导国产替代的背景下,本土厂商更是迎来了机遇。罗文表示本土厂商应从三个方面入手打破存储大厂的垄断,一是技术的升级迭代;二是打造特色化产品;三是解决产能问题。

而对于存储国产替代能否成功,陈跃楠则认为,“未来的三到五年极其关键。随着5G驱动下手机迎来换机周期并且单机搭载量提升,叠加考虑服务器需求高景气以及下半年游戏机新产品带来增量需求以及物联网快速落地下大量的终端需求衍生,未来存储行业需求容量增速有望提升。”

“国内已有多家公司布局存储器领域,并且积极对标国外产品进行技术研发,这些企业将利用好庞大的内需市场,不断优化自身的开发能力,有机会在国外巨头的‘高压’下,让‘中国芯’占有一席之地。”陈跃楠补充说道。

从本土存储厂商的布局来看,长鑫存储于2019年三季度成功量产19nm工艺的DDR4/LPDDR4X芯片,接下来,长鑫存储规划将推出17nm DDR5/LPDDR5等下一代内存产品。集邦咨询的预测称,2020年四季度长鑫存储的投片量将会达到4.5万片/月,今年四季度将进一步增长到8.5万片/月。

2019年9月,IC PARK入园企业兆易创新发布公告称公司拟募集资金总额不超过人民币43.24亿元,用于DRAM芯片自主研发及产业化项目及补充流动资金。项目开发目标为研发1Xnm级(19nm、17nm)工艺制程下的DRAM技术,设计和开发DDR3、LPDDR3、DDR4、LPDDR4系列DRAM芯片。而就在前几天,兆易创新预计上半年公司会有自研DRAM产品推出,其自研第一个产品会是DDR34Gb容量,面向利基市场。

结语:

此次DRAM涨价潮将会持续至何时还未可知,正如罗文所言,取决于市场环境和大厂策略。对于国产存储厂商而言,国产化机会对于每家公司都是平等的,能否在浪潮下“乘风破浪”也在考验着各大厂商的技术、供应链以及市场策略。

原文标题:芯思考 | 涨!涨!涨!DRAM涨价不止,国内自主厂商能借机“超车”吗?

文章出处:【微信公众号:中关村集成电路设计园】欢迎添加关注!文章转载请注明出处。

责任编辑:haq

-

全球10大DRAM厂商排名2008-05-26 9904

-

本土面板厂商逐步回升 增势渐强2012-10-17 1999

-

【 本土MCU观察之三】周立功给本土MCU芯片公司的五个忠告2016-09-06 8247

-

正在涨价!这些分立器件厂商你都知道吗?2017-09-06 2924

-

元器件指数(2021.12.27-2022.1.2):2022年涨价厂商一览2022-01-04 6460

-

罗姆半导体:苹果给与本土厂商的机遇2012-03-02 726

-

存储技术变局 本土厂商的机遇在哪里2012-03-29 662

-

DRAM内存今年继续缺货、涨价:三星成主要推手2017-01-16 833

-

继MLCC涨价之后,多家CIS厂商已经涨价2018-10-09 5941

-

电动汽车的崛起 给新兴汽车厂商带来了机遇2020-01-06 889

-

疫情将带给DRAM怎样的风险和机遇2020-03-23 2930

-

存储厂商证实利基型DRAM与NOR Flash均已涨价2020-12-08 2639

-

本土存储厂商如何实现国产替代?2020-12-15 2715

-

多家芯片厂商涨价,DRAM现货价格大涨三成2021-01-06 3230

-

DRAM涨价潮:厂商减产引发需求激增,持续寻求利润改善2024-01-25 890

全部0条评论

快来发表一下你的评论吧 !