如何应对2021年汽车行业的芯片荒?

描述

汽车生产已经受到了重大影响,不过目前形势仍然不稳定,我们的汽车生产团队正在持续跟踪对汽车生产的影响。截至1月29日,受供应中断影响,我们预计2021年第一季度轻型汽车产量将减少67.2万辆(见下图)。奥迪最近已有1万名员工休假,并宣布芯片短缺将对其Q5等高端车型带来影响。与此同时,“由于微芯片短缺”,大众汽车不得不削减其德国沃尔夫斯堡和埃姆登工厂以及布伦瑞克零部件工厂的产量。福特表示,除了路易斯维尔工厂停产Escape车型外,该公司还将从1月19日至2月19日暂停德国萨尔路易斯工厂生产Focus。福特在芝加哥、迪尔伯恩卡车、堪萨斯城和奥克维尔工厂也受到了影响。本田、雷诺、丰田、马自达和其他多家汽车制造商最近也发布了类似的公告。

中国大陆将遭遇最大的生产中断,根据现有信息,第一季度损失的产量可能接近25万辆。一汽大众、上汽大众、上汽通用和东风本田等汽车制造商的制造工厂均受到了影响,停产时间从5天至14天不等。

这场危机凸显了汽车制造商、一级供应商、半导体供应商及其晶圆代工厂之间调整产能和采购模式的必要性。从短期来看,只有全行业合作才能减少这种影响。

芯片短缺的背景

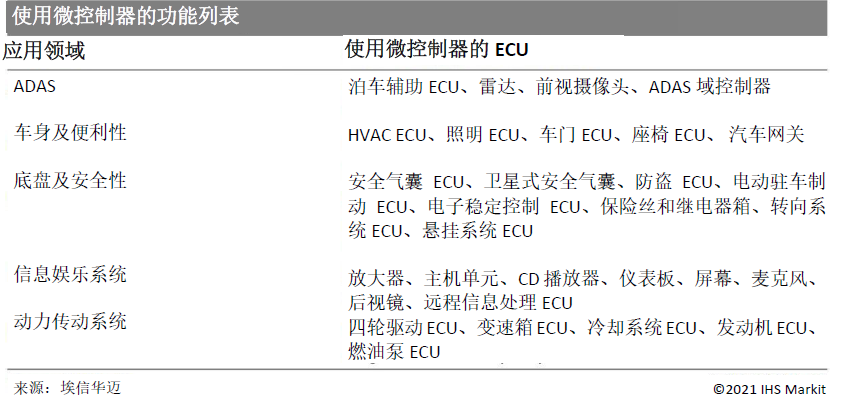

1. 聚焦微控制器:通常用于具有处理要求的嵌入式应用程序以及管理与数字、机电或模拟组件交互的单片微控制器尤其短缺,并且它是所有电子控制单元(ECU)都必须的组件。MCU应用包括动力系统(发动机ECU、传动系统ECU)、底盘(安全气囊ECU、防抱死制动系统[ABS]/电子稳定控制系统[ESC] ECU)、车身(车门ECU、车身控制模块)和高级驾驶辅助系统(ADAS)(如停车ECU)在内的所有领域。这些零部件短缺预计将以类似的方式广泛影响一级供应商。博世、大陆和电装在所有车辆领域生产至少30种或以上不同的ECU。博世和电装这两家供应商都可以内部制造传感器和半导体,两家公司已经证实,外部采购的MCU和模拟集成电路(IC)正处于供应短缺状态。

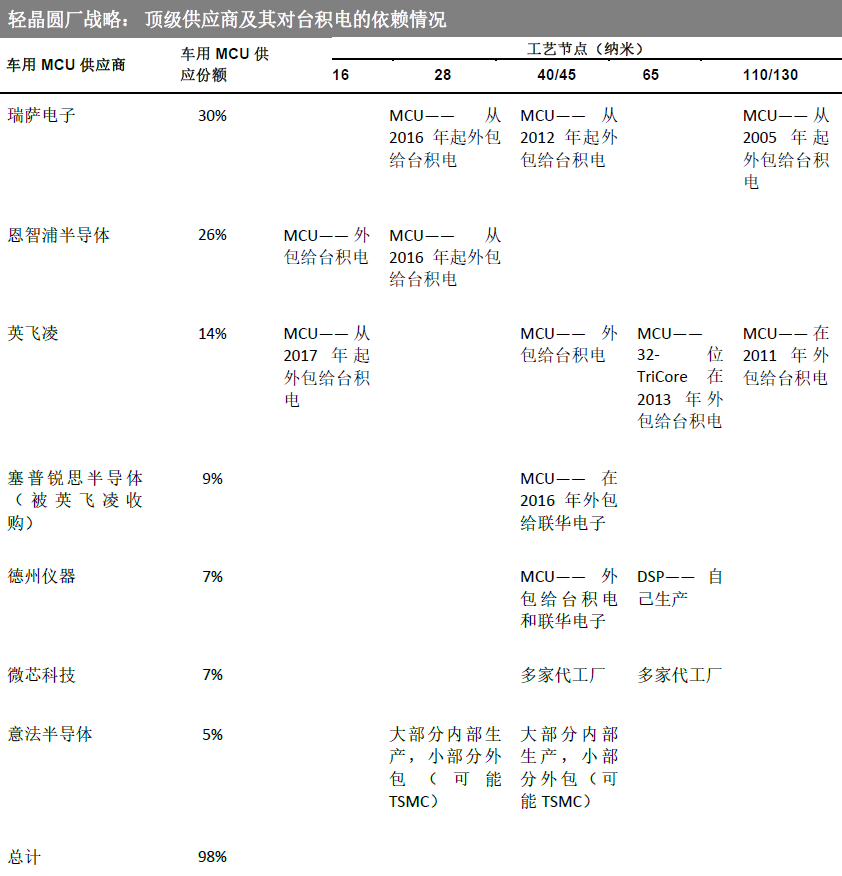

MCU是采用通常低于40纳米的先进工艺节点(半导体制造工艺)制造,随着IC日益小型化,工艺节点成为了一个表示复杂程度的指标。由于与这些工艺相关的资本支出非常高,只有极少数芯片制造厂(也称为晶圆厂)拥有这些工艺。集成设备制造商(IDM)等大多数设备制造商一直采用一个长期战略,即将芯片生产外包给拥有这些先进工艺节点的代工厂(如台积电)。对于MCU而言,台积电是一个非常集中的供应来源,其制造的产品占当前所有汽车MCU出货量的约70%。

2. 台积电的瓶颈:这家台湾制造商去年宣布全面限制产能;有迹象表明,这场芯片荒危机的起源可以追溯至2020年(某种程度上甚至是在2020年之前)。汽车芯片业务仅占台积电总收入的3%。虽然台积电表示,将增加投资支持其汽车客户,但这是一个长期的行动,主要是为了迎合汽车行业向高性能计算发展的长期趋势,而不是为了帮助解决当前的供应瓶颈。

3. 交货期影响:交货期受到很大影响——原本需要12-16周时间内部生产的MCU如今交货期需要26周,对于需求较大的组件,交货期甚至长达38周。也就是说,目前几乎所有芯片的交货期都要增加一至两个月。去年11月,一些汽车芯片供应商告诉埃信华迈,台积电在2021年第三季度之前将不再接受新订单。

一个篮子里放了太多鸡蛋

半导体制造很复杂。对于MCU等相对复杂的器件,芯片从订购到发货需要12-16周,而用于车辆稳定系统的惯性传感器则需要26周。供应链很复杂,通过精心管理订货安排和维持库存平衡来处理其依赖关系对于准时供应是至关重要的。这种库存平衡很容易受到新冠肺炎疫情大流行等不寻常市场因素的干扰。这场危机凸显了整个生态系统的脆弱性,尤其是在其他因素发挥作用的情况下。

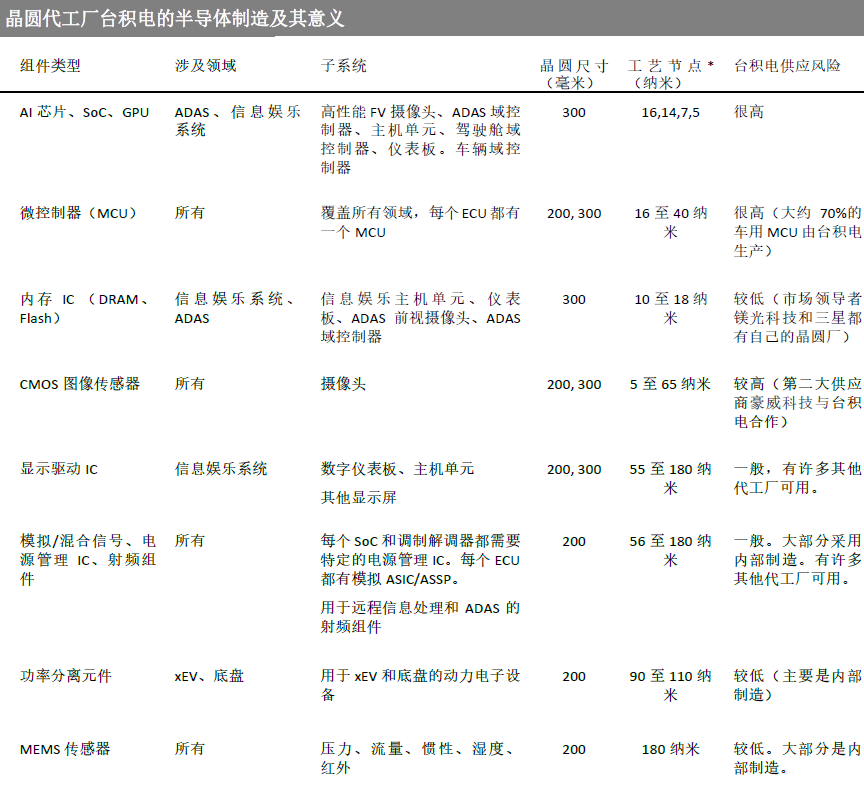

半导体行业有90多家IDM和代工厂(合同制造商)。其中许多是采用180纳米或以上的旧工艺节点(如传感器)的200毫米晶圆产品,并逐步向56纳米的特征尺寸发展。为了提高制造效率,较新的性能技术——特别是高性能微处理器——都集中在采用40纳米以下先进工艺节点的200毫米和300毫米晶圆产品上。

注:*工艺节点:行业用最小特征尺寸来描述每一代半导体制造过程的技术/工艺节点。

生产较小尺寸工艺节点产品的IDM数量呈指数递减;而对于用在人工智能(AI)芯片和强大图形处理器(GPU)上的亚10纳米先进工艺节点,汽车IDM目前只能依赖于台积电、三星和英特尔。虽然AI和GPU对普通汽车的影响较小——因为它们主要用于搭载更高自动驾驶水平和/或高级信息娱乐系统的高端汽车——但这种高度集中制造对所有ECU中使用的MCU的影响更为显著。大约70%的车用MCU生产都依赖于台积电,这给整个行业造成了生产瓶颈。

由于前视摄像头中使用的CMOS图像传感器(CIS)十分依赖于第二大供应商台湾豪威科技,因此其供应将会面临中断。内存方面,由于镁光科技和三星都有自己的晶圆厂,因此较少受到台积电的影响。对台积电的依赖是随着时间的推移而建立起来的,因为一些IDM奉行“轻晶圆厂”战略,降低其供应链的垂直整合水平以减少对新一代工艺节点的资本支出,并且往往缺乏规模效应。前七大MCU供应商约占需求的98%,只有少数保持了较高水平的垂直整合,意法半导体就是其中的一个典型代表。

为何归咎于MCU?

大多数车辆和零部件停产都是由于MCU短缺。首先,由于汽车ECU的增长,MCU在现今汽车中已无处不在。每辆车平均搭载超过20个MCU。例如,雪佛兰Equinox有27个,奥迪Q7则多达38个。市场上多家MCU供应商通常通过“直接采购计划”指定,由汽车制造商指定一级供应商采用哪家二级供应商的产品。每款车都依赖多家MCU供应商。例如,2018款本田Accord有多达8家不同的供应商。不过三级供应商方面几乎没有其他选择,如上文所述,市场上十分之七的MCU来自于同一家代工厂。

此外,MCU(以及系统芯片和ASIC)无法轻易将另一家供应商作为第二渠道采购。MCU具有专属架构,因此很难从一家供应商更换到另一家供应商。内存IC、分立和功率器件、标准模拟IC、传感器、执行器和逻辑IC等部件则通常更具互换性。因此,如果MCU供应受限,那么供应商必须增加产能,但现在几乎所有压力都在台积电这里。这就解释了为什么汽车制造商和一级供应商都受到了类似的影响。不管他们有多少采购源,但就MCU产能来讲,目前整个汽车行业都在努力应对“一个篮子里放了太多鸡蛋”的局面。

奥迪Q7、雪佛兰Equinox和本田Accord等车型的MCU采购显示出广泛依赖于不同的MCU供应商,甚至是不同领域内的供应商。其中一些车型受到了目前芯片短缺的影响。

技术陈旧加剧了这一问题

台积电的产能并不是唯一瓶颈。许多半导体芯片都是在200毫米的晶圆上生产的,并且技术已经非常成熟——1999年问世的180纳米晶圆节点,至今仍被用于制造移动电话等许多其他产品的零部件。与预期相反的是,由于各种消费电子产品仍在采用200毫米晶圆,导致对200毫米晶圆的需求实际上有所增加。例如,产量从2020年开始提升的5G手机包含数量更多的射频(RF)功率放大器、CMOS图像传感器和电源管理IC。

几年来,生产200毫米晶圆的生产线(包括联华电子等代工公司)所面临的扩大节点产能的压力不断增大,尽管这些节点技术已经成熟,但市场上仍有很多应用。然而,由于不愿投资于成熟技术,加上缺乏生产这一晶圆尺寸的新设备甚至是二手设备,产能提升受到了很大的阻碍。随着IDM将这些产品越来越多地外包给200毫米晶圆厂,比如拥有7座200毫米晶圆厂的台湾联华电子,这也导致了该晶圆尺寸的产能限制越来越大,因为大部分产能只分配给了少数供应商。

在过去几年里,随着晶圆厂升级到300毫米生产线,工厂升级生产设备后淘汰的廉价二手200毫米晶圆生产设备令市场充满了活力。然而,这些200毫米晶圆生产设备数量不足,导致企业被迫升级至300毫米生产线,而不是更多地依赖外部代工厂。汽车行业面临的芯片短缺问题,暴露了近年来一些IDM为控制资本支出而采取的激进且缺乏多样化的“轻晶圆厂”战略的局限性。

总之,这并不是一起分配事件——希望不会如此——并将继续是一起供应受限事件。新供应能力上线的机会较为有限。考虑到MCU的交货期长达26周或更久,这种情况可能会延续到今年第三季度。车用电子设备供应链非常重视这一问题,并试图让所有汽车制造商保持在较低的运行水平。汽车制造商两倍或三倍订购的情况非常有限,这意味着供应链对需求数据比较有信心。不过,这并未改变汽车需求超过MCU供应这一根本性问题。

IDM内部可以承担部分生产吗?

IDM不太可能在短期内宣布建造新生产线的计划。不过,那些尚未将100%生产外包给代工厂并且保留部分有限内部产能的企业可以扩大现有的生产线。这可能需要6至9个月的时间。因此,如果供应商能够在2020年底开始供应,这些措施在2021年第三季度之前不会产生任何有意义的影响。

在重启生产线或增加新产能方面存在诸多障碍,并且在汽车制造方面需要对任何新工艺进行长时间的认证(尽管加快认证过程是有可能的)。首先,半导体供应商外包代工业务的理由不无道理;其次,为了解决短期危机而恢复内部产能,最终只会导致产能过剩,这几乎没有什么吸引力。

新工厂?

任何新的晶圆厂都需要数年的时间才能建成和运行。今年1月,台积电为应对危机,承诺投资280亿美元缓解产能问题,包括在北美新建一家工厂。不过,这家新工厂预计在2024年之前不会投入使用。另外,大部分投资将再次集中在先进工艺节点上,这在一定程度上反映出英特尔未来将部分芯片生产外包给台积电的预期意图。

政治压力能否帮助减轻汽车行业的供应受限问题?

1月24日,德、美、日等国政府呼吁台积电解决汽车芯片短缺问题。我们认为,这一举措的影响将十分有限,因为代工厂商的生产重心必然放在需求最大的产品上,而汽车行业目前并不是最大的需求驱动因素。西方国家政府已经认识到,减少本国工业对亚洲半导体供应商依赖的重要性,并正在制定相关计划,希望在中期能够解决这一风险。例如,德国联邦经济事务和能源部(BMWi)在去年10月宣布,计划自2019年起投资5.22亿欧元(约合6.13亿美元),用于微电子新技术的研发和实施。另外,欧盟委员会批准通过的欧洲共同利益重要项目(IPCEI)涉及来自法国、德国、意大利和英国的29家企业,该项目旨在支持建立芯片工厂开发高性能微电子组件并实现量产。如前所述,这需要数年时间,并非是解决2021年芯片短缺问题的有效办法。不过这是一个信号,表明政府层面已经认识到了芯片短缺的根本性原因。

是否还有一级或二级供应商可以为汽车制造商供货?

一级或二级供应商都会或多或少地受到芯片短缺的影响。半导体供应商的MCU采购高度依赖于台湾供应商,再加上IDM和代工企业的总体产能受限,将导致供应短缺一直持续至第三季度。由于旧半导体工艺的基础设施普遍不足以及相邻行业对高性能芯片的较高需求,芯片短缺情况进一步加剧。

这会导致价格上涨吗?

由于供需不平衡,汽车制造商预计未来几个月汽车芯片的价格将会上涨。在这一供需不平衡的作用下,价格上涨10-15%是较为合理的范围,据信已经有数家代工厂正在研究涨价问题。然而,与汽车制造商关闭汽车生产线或持续重启和停产的成本相比,价格上涨的影响将是有限的。

我们还能做些什么?

在接下来几个季度里,为了应对当前这种情况,汽车制造商和半导体供应链之间有必要加强合作。相互合作将使所有的汽车制造商和一级供应商都能够获得一些MCU供应,而不是选择只供应少数厂商,令其他厂商一无所获。不过面临的挑战是如何将MCU用到汽车制造商想要生产的车型上面——因为他们无法生产全部车型。目前,零部件两倍和三倍订购的情况还十分有限,这是一件好事,因为现在信息越透明越好。随着经济的持续复苏,汽车行业需要对数据有信心才能做出正确的决策。

长期影响是什么?

这种短缺情况无疑会提高汽车制造商、一级供应商和IDM的危机意识,以重新评估代工业务外包的长期组合,其中一些厂商还可能会探索如何减少对外包业务的依赖。芯片短缺、新冠肺炎疫情大流行以及过去十年来发生的其他事件,将有助于提高汽车制造商和一级供应商对于供应链风险监测和管理重要性的认识。而对于对少数外部代工厂过度依赖以及200毫米晶圆生产设备过剩产能侵蚀等宏观问题,已经是业内观察人士熟知的问题,可以事先发现并提前采取应对。虽然全面了解不同层级供应链上潜在产能瓶颈点的可行性还有待证明,但汽车行业将考虑采取更多的解决方案来提高汽车供应链的可见度。

原文标题:技术|应对2021年汽车行业芯片荒

文章出处:【微信公众号:汽车工程师】欢迎添加关注!文章转载请注明出处。

责任编辑:haq

-

BlackBerry展望2025年汽车行业发展趋势2025-02-28 1099

-

Gartner发布2025年汽车行业重要趋势2025-02-07 1419

-

芯片荒的问题在哪里?汽车行业会再次陷入芯片荒?2023-07-14 972

-

2021年汽车行业深度报告.zip2023-01-13 434

-

2019年推动汽车行业发展的主要趋势2022-11-01 576

-

芯片短缺导致汽车行业现状2021-12-15 2894

-

汽车行业MES系统中的现场点客户端应用是什么?2021-05-19 2190

-

为什么NOR FLASH仍是汽车行业的优选看了就知道2021-01-05 1550

-

VR技术与汽车行业的结合给汽车行业带来什么影响2020-05-28 1803

-

虚拟仪器在汽车行业检测的应用2019-05-15 2136

-

2018中国汽车行业白皮书2019-04-02 3801

-

汽车行业空调行业检漏用快速连接器2015-06-11 5796

-

汽车行业PCB测试程序2013-04-30 3585

全部0条评论

快来发表一下你的评论吧 !