维信诺借壳上市,全力发展AMOLED业务

电子说

描述

集微网报道,在A股市场,目前具备量产OLED能力的厂商主要有京东方、TCL科技、深天马A以及维信诺等。其中,专注深耕OLED面板领域的维信诺近来恐将迎来控制权变更,或将易主国资:2月28日,维信诺发布公告称,控股股东西藏知合拟向国资公司转让其持有的1.6亿股公司股票,约占公司股份总数的11.70%。而其股票也于3月1日开市起停牌,预计停牌时间不超过5个交易日。

从其自身来看,上市以来维信诺便始终专注于AMOLED业务,营收和净利润总体也在持续增长。不过看似“完美”的业绩背后却是靠政府连续多年的补助来修饰,事实上其扣非净利润已多年为亏损状态,且数额都高达10亿元左右。同时,在面板行业加速分化,龙头效应日益扩大的背景下,维信诺目前仍未成为一线品牌供应商,或许也将进一步拉开其与竞争对手的差距。

借壳上市,全力发展AMOLED业务

官网显示,维信诺成立于2001年,前身是1996年成立的清华大学OLED项目组。主营业务为AMOLED新型显示产品的研产销,主要产品为中小尺寸AMOLED显示器件,应用领域主要涵盖智能手机、智能穿戴、车载显示等方面。

而其借壳上市的企业是饮品厂商黑牛食品,2016年黑牛食品进行重大资产重组后,将食品饮料全部置出,同时拟通过非公开发行股票募集资金不超过180亿元收购OLED行业知名企业国显光电,从而进军OLED产业。此时,黑牛食品AMOLED业务的技术和团队都来自国显光电和维信诺公司,不过AMOLED及相关业务营收占比为6.1%,食品饮料制造收入仍占据93.9%的比例。

2016年下半年,黑牛食品剥离原有的食品饮料产业,通过对战略性新兴产业的持续投入和对食品业务资产的剥离完成产业转型,主营业务变更为OLED新型显示产品的研产销。并于次年加大对第6代AMOLED面板生产线项目及第6代AMOLED模组生产线项目投资。

2018年,维信诺借壳黑牛食品上市,并置出市场规模及成长性较小的PMOLED业务,全力发展AMOLED业务,主要面向以智能手机和智能穿戴设备为代表的智能移动终端及其他高端应用市场。2019年,除上述领域外,其亦积极布局柔性车载显示等终端应用领域。

2020年7月,其定增预案获受理,拟募资金额不超过50亿元,发行数量不超4.1亿股,其中35亿元拟投向第六代柔性有源矩阵有机发光显示器件(AMOLED)生产线升级项目、15亿元用于补充流动资金和偿还公司债务,与其现有产品形成交叉互补。

从业务来看,维信诺的业务构架较为明确,始终专注于OLED等面板业务,不仅面板生产线在不断建设,产能也处于持续爬坡阶段。同时,5G商用化的推进加速了智能手机迭代升级,对OLED面板的需求也会相应增加。不过,从维信诺近年来的表现上看,似乎并未实现业绩的爆发,更几乎陷入利润连年亏损的困局。

扣非净利三年为负:恐陷政府补助式生存困局

在借壳上市的公司黑牛食品布局OLED产业阶段,该公司的经营状况存较大变动。2016年,黑牛食品实现营收1.59亿元,同比下降63.03%,主要是出售子公司及行业发展不佳其主动缩减规模减产导致的销售业绩下降所致。不过净利润同比扭亏为盈,则得益于出售子公司带来的投资收益。

2017年,黑牛食品实现营业收入0.32亿元,同比下降80.07%,主要是公司于2016年下半年完成原食品饮料业务和资产的剥离,2017年处于建设期,两家全资子公司均未投产销售,营业收入贡献有限所致。

2018年,受益于智能手机销量的增加以及OLED面板逐步取代LCD面板作为手机屏幕,完成产业转型的维信诺迎来了业绩的突破。当年其实现营业收入17.78亿元,同比暴增5504.44%;但扣非净利润却出现12.14亿元的巨额亏损。次年,其营收26.9亿元,同比增长51.26%,扣非净利润则持续亏损9.4亿元。2020年前三季度,其扣非净利润仍为亏损6.88亿元。

对于扣非净利润持续亏损,维信诺解释:2017年-2019年,公司固安产线处于建设期,尚无营业收入及营业利润贡献;2018年-2019年,营业收入主要来自昆山产线,为支持固安产线建设以及日常运转发生的运营管理费用,产线量产和技术储备进行的研发投入,以及融资相关的成本费用,从而加大了其经营的亏损程度。

短期来看,维信诺的扣非净利润似乎尚无扭亏为盈的可能。不过,其净利润却呈现出与此相反的态势。2018年至2020年前三季度,其归母净利润分别为0.35亿元、0.64亿元和负0.27亿元,尽管短期出现了亏损,但近几年还是勉强维持了正向发展,而支撑其净利润扭亏为盈的关键则主要有赖于政府补助。

年报显示,维信诺2018年至2020年前三季度收到的政府补助金额分别高达20.31亿元、10.56亿元和10.33亿元。对此,维信诺坦言政府补助对于缓解其产线建设和产能爬坡的运营压力都发挥了重要作用,并强调随着产线产能的逐步释放,未来将逐步减少对政府补助的依赖。

不过从其2020年的业绩预告来看,预计2020年实现营收32亿元-35亿元,归母净利润1.41亿元-2.1亿元,尽管都维持了正向增长,但扣非净利润仍预计亏损7.33亿元-8.02亿元,其中政府补助影响金额约为7.94亿元。

由于面板行业的供需变化呈周期性波动,且下游客户的话语权较强,经营业绩因此也会出现相应波动。但维信诺净利润增长的背后却是较大程度依赖政府补助,似乎缺乏“造血”能力,不仅盈利能力令人质疑,长此以往也会使自身陷入“补助式生存”的困局。

“前狼后虎”:强者恒强格局将持续

另外,从终端客户来看,直至目前,维信诺已与LG、小米、中兴、华米、努比亚、OPPO、摩托罗拉等厂商建立合作关系,并实现量产交付。值得注意的是,上述部分客户在国内智能手机市场中的销量并不具显著优势,国内手机市场仍处于头部品牌相对集中的趋势,诸如华为、苹果、vivo等品牌商还未采用维信诺的OLED屏幕,而小米和OPPO的OLED屏幕则主要采用三星和京东方的,也就是说,目前维信诺面临着尚未全面进入一线品牌客户的局面。

与此同时,与竞争对手京东方、TCL科技、深天马等动辄上百亿的营收相比,维信诺不仅在营收规模上处于弱势,在研发投入和市占率方面也与之有较大差距,且差距日益扩大。

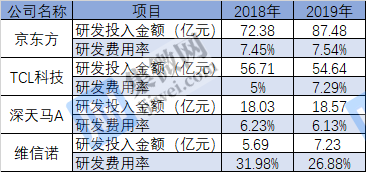

在研发方面,由于显示行业技术更新迭代速度较快,因此为保证第6代AMOLED面板产线顺利量产,维信诺不断加大研发投入,累计研发投入由2018年的5.69亿元,增加至2019年的7.23亿元,同比增幅达2247.85%和27.12%,占营收的比例也达到31.98%和26.88%。

上表可见,尽管其竞争对手的研发费用率都低于10%,但在体量规模的优势下,研发投入金额都达到数十亿元,远远超过维信诺不足十亿元的研发投入。

而在市场层面,国内面板仍以京东方为龙头厂商,国际上则是以三星为主导。从全球出货量来看,尽管2018年维信诺仅次于三星显示,以2.5%的市占率排在第二位,彼时京东方也只有0.9%;但到了2019年,京东方的市场份额迅速升至4%,并超过市占率为3.5%的维信诺。另据推测,2020年京东方国内市占率将达到35%,而维信诺仅占14%。

具体在OLED应用层面,据报道,京东方已于2020年第四季度开始向苹果供应OLED面板,主要为翻新的iPhone12系列提供显示屏幕;TCL华星t4柔性AMOLED产线一期产能和良率也按计划提升,折叠屏和双曲屏完成品牌厂商产品交付和上量,并正导入全球一线品牌客户,且OLED手机面板出货量提升至全球第四;而深天马A在厦门投建的天马显示科技6代柔性OLED面板生产线(TM18)是目前中国体量最大的柔性AMOLED单体工厂,预计将助力其柔性AMOLED产能规模跻身全球前三、达成千亿产业布局目标。

通过与国内OLED面板厂对比可以发现,尽管很早就已经涉及AMOLED面板领域进行研发,但当前的维信诺无疑已经陷入“前狼后虎”的尴尬局面:前有京东方,后有TCL科技、深天马等,相比之下,维信诺当前的处境十分尴尬!

此外,随着苹果从LCD到OLED屏的切换,加之华为、小米、OPPO的高端机型也采用了OLED屏幕,预示着OLED产业风潮将至。另据此前报道,维信诺将分别从华为和荣耀处获得大笔OLED订单,前者订单规模将在500万部以上,后者的订单规模也将接近千万部。在行业的利好趋势下,获得大客户订单的维信诺,营收能否有较大突破,净利润又是否会扭亏为盈,对政府补助的依赖程度又如何?答案都将在其即将发布的财报中揭晓。

责任编辑:lq

-

维信诺将全控江苏维信诺,从而全力发展AMOLED业务2018-08-15 3669

-

维信诺将剥离PMOLED资产,专注发展AMOLED业务2018-08-16 3486

-

维信诺合肥斥资440亿建第6代柔性AMOLED生产线2018-10-22 6001

-

维信诺(合肥)G6全柔AMOLED生产线建设启动2018-12-28 3623

-

维信诺柔性AMOLED超薄折叠掌机,180度弯折也不会有折痕2019-11-24 4173

-

维信诺合肥第六代全柔性AMOLED生产线成功点亮2020-12-08 3946

-

维信诺广州首条全柔 AMOLED 模组生产线设计年产能约 5000 万片2020-12-22 3996

-

维信诺今年或拿下华为和荣耀大笔AMOLED订单2021-02-01 2523

-

维信诺(合肥)G6 全柔AMOLED生产线完成量产2022-02-25 3673

-

维信诺柔性AMOLED显示屏的创新优势2022-03-18 6281

-

维信诺ViP AMOLED产品特点2023-12-29 1622

-

维信诺引领AMOLED技术前沿,亮相CES 20242024-01-12 1441

-

维信诺推动AMOLED加快向中尺寸应用渗透2024-09-20 941

-

维信诺攻克AMOLED制造工艺业界难题2025-05-20 827

全部0条评论

快来发表一下你的评论吧 !