存储芯片厂商东芯半导体科创板IPO成功过会

存储芯片厂商东芯半导体科创板IPO成功过会

描述

5月24日,上海证券交易所网站显示,东芯半导体上市委会议通过。东芯半导体是一家聚焦中小容量通用型存储芯片的研发、设计和销售,是中国大陆少数可以同时提供 NAND、NOR、DRAM 等存储芯片完整解决方案的公司。

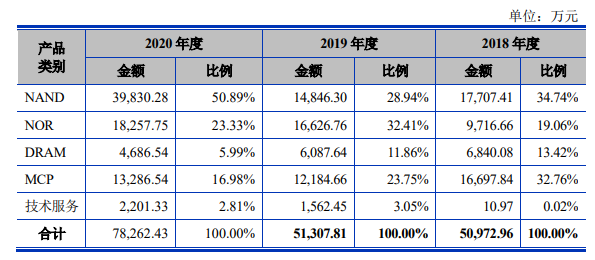

根据招股书显示,该公司目前业绩的百分之五十来自NAND,另外NOR占比23.33%,DRAM业绩占比约为5.99%,另外还有MCP和技术服务等业务。

公司主要产品收入按产品类别构成

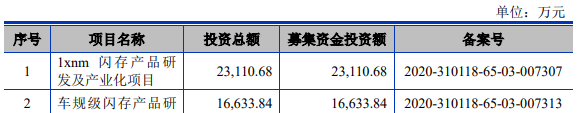

东芯半导体此次IPO募集资金主要用于1xnm闪存产品、车规级闪存产品的研发及产业化项目、研发中心建设项目等。

东芯半导体以低功耗、高可靠性为特点的多品类存储芯片产品,目前不仅在高通、博通、 联发科、紫光展锐、中兴微、瑞芯微、北京君正、恒玄科技等多家知名平台厂商获得认证,同时已进入三星电子、海康威视、歌尔股份、传音控股、惠尔丰等国内外知名客户的供应链体系,被广泛应用于通讯设备、安防监控、可穿戴设备、移动终端等终端产品。

在技术和产品上不断升级

SLC NAND的技术发展趋势主要为提升产品制程以及提高产品的性能。

在制程节点方面,SLC NAND 领域成熟的工艺水平已经达到1x nm,采用此工艺水平的产品已经大量出货,未来产品将进一步微缩制程。

在产品性能方面,SLC NAND 最重要的性能指标是可靠性、功耗、数据传 输速度等。目前SLC NAND擦写次数达到10万次,数据保存时间达到10年; 在功耗方面待机电流达到10μA;在传输速度方面,当前SLC NAND芯片的数据传输速率约为104MHz。未来 SLC NAND 芯片主要在降低成本和功耗、提升数据读取速度、提升可靠性等方面进行技术升级。

根据Gartner数据统计,2019年中小容量的SLC NAND全球市场规模大约为16.71亿美元,东芯半导体NAND系列产品当年实现销售1.48亿元人民币,因此可测算公司产品的全球市场占比约为1.26%。

NOR Flash 技术发展趋势未来汽车电子、可穿戴设备及移动终端等领域新兴电子产品对NOR Flash 的性能和功能方面提出了更高的需求,尤其是在优化产品的接口上,未来终端产品中代码或程序将近零延迟的响应速度,要求NOR Flash不断提升数据读取的速度,目前行业内的领先企业均在NOR Flash搭载了具有双倍传输速率的SPI接口,数据读取频率可达到 200MHz,数据读取速度可达到 400Mbit/s。同时,为了实现更长的产品续航时间,NOR Flash 行业整体表现出功耗指标下降的趋势,低功耗已经成为存储器芯片产品的重要竞争力体现。

根据中国产业信息网数据统计,2019年NOR Flash全球市场规模大约为 27.64 亿美元,公司NOR系列产品当年实现销售 1.66 亿元人民币,因此可测算公司产品的市场占比约为 0.86%。

早期的DDR工作电压为2.5V,随着技术的提升,DDR3工作电压降至1.5V及1.35V,接口速度从200MHz提升至800MHz以上。凭借工艺制程的不断微缩,早期的 DDR 内存颗粒制程从0.13μm提升至DDR3的2x nm制程,使得产品的整体功耗呈现降低趋势。未来,DRAM 产品会继续向提升产品制程、提高产品性能的方向发展。

东芯半导体产品的市场份额情况,根据 DRAMeXchange 数据统计,2019 年全球利基型市场规模大约为55亿美元,公司DRAM系列产品当年实现销售 0.61 亿元人民币,因此可测算公司产品的市场占比约为0.16%。

与行业龙头存在一定差距

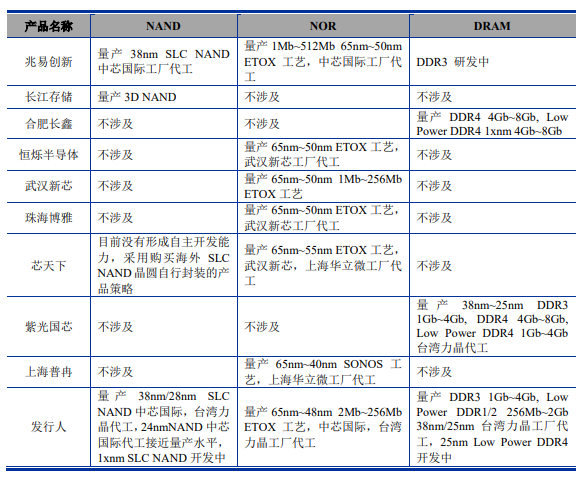

从市场地位来看,目前,境内主要从事存储芯片行业的企业包括兆易创新、长江存储、合肥长鑫、武汉新芯、紫光国微、普冉股份、芯天下等,公司与其在存储芯片的产品情况对比如下:

产品制程是体现公司技术先进性的重要指标,同款存储芯片的制程越小,其成本越低,在市场上更具竞争力。目前国内拥有自主研发设计并投片量产的SLC NAND Flash主要为兆易创新,根据兆易创新年报披露,其已经实现 38nm SLC NAND Flash 在中芯国际的成功量产,同时公司在中芯国际投片生产的 SLC NAND Flash 产品制程达到 24nm;目前国内其他拥有自主研发设计并投片量产的 NOR Flash 的企业较多,且产品大多制程覆盖 50-65nm,公司相关产品的制程达到48nm;合肥长鑫作为推出国内首颗DDR4内存芯片的公司,其在 DRAM 的设计能力较为突出,公司的DDR3产品在性能上与其存在差距。

与行业龙头厂商在技术、市场规模等方面的差距方面,代表国际主流技术水平的厂商主要为三星电子、海力士、美光科技、铠侠和赛普拉斯等企业。代表国内主流技术水平的厂商主要为华邦电子、旺宏电子、南亚科技、兆易创新、合肥长鑫和复旦微等企业。

东芯半导体主要存储产品SLC NAND Flash、NOR Flash和DRAM的技术水平与国际、国内主流技术水平比较如下:

NAND Flash方面,从市场规模来看,三星电子和铠侠2019年度 NAND Flash全球市场份额分别达到34%和 19%,位列市场的前两位,公司2019 年度闪存芯片营业收入为3.15 亿元人民币市场规模占比相比较小,东芯在经营规模上与上述企业具有较大的差距。

目前公司的SLC NAND 量产产品以中芯国际 38nm 为主,力积电 28nm 产品已量产,中芯国际24nm产品达到量产标准,基于中芯国际19nm工艺节点的产品已经进入研发阶段。SLC NAND 领域的龙头企业三星电子和铠侠是IDM模式,其技术产线成熟,尤其是三星电子产品制程已达到16nm,公司产品在制程工艺上较行业龙头存在一定差距。

NOR Flash方面,根据CINNO Research资料显示,2020 年第一季度,华邦电子、旺宏电子、兆易创新和赛普拉斯的 NOR Flash 市场份额分别为 26%、23%、18%和 15%,合计占比约 82%,其中华邦电子2019 年市场份额位列第一,全年 NOR Flash 出货量达到30亿颗,NOR Flash销售收入约为 5.44 亿美元。公司2019年NOR Flash出货量为8,276.45 万颗,产品收入为1.67 亿元人民币,销售收入方面公司和兆易创新、华邦电子、旺宏电子等厂商尚有一定差距。

从产品体系来看,华邦电子、旺宏电子的 NOR Flash 已覆盖 512Kb-2Gb 的完整产品线,兆易创新在2020 年已经给客户发送了512Mb 到2Gb 的NOR Flash 样品。公司NOR系列存储容量覆盖2Mb至256Mb工艺制程最高达到48nm,目前主要应用于可穿戴设备、移动终端等领域,但在汽车电子、工业等领域尚未 形成具备竞争力的 NOR Flash 产品,主要系产品的工作温度范围等性能指标较国外主流水平具有差距。

DRAM方面,根据南亚科技2019年度报告披露,南亚科技销售DRAM产品收入折合人民币 117.77 亿元,公司2019年度DRAM为 6,087.64 万元,与利基型DRAM行业龙头南亚科技在行业规模上存在较大差距。同时,南亚科技专注研发在消费性和低功率等利基型产品,持续深耕车用、网络、客制化等需长期稳定供货的利基型市场,产品品类齐全,覆盖 DDR2-DDR4 和 LPDDR-LPDDR4/4X,具备 20nm 产品的量产能力和10nm产品的自主开发能力,与其相比目前公司产品在制程、容量、传输速度等方面具有一定差距,因此公司 DRAM 产品的技术较南亚科技、合肥长鑫等代表国内主流技术产品具有代差,亦落后于目前国外主流的 DDR5和LPDDR5产品。

-

灿芯半导体科创板上市!开盘涨超176%,成功募资5.96亿元2024-04-12 4572

-

灿芯股份科创板IPO注册获批2024-02-27 993

-

晶亦精微科创板IPO成功过会2024-02-26 1417

-

晶亦精微科创板IPO顺利过会2024-02-23 1214

-

半导体设备厂商晶亦精微科创板成功过会2024-02-20 1254

-

拟募资超80亿!7家半导体厂商科创板IPO获受理2023-07-06 1391

-

中芯集成科创板IPO成功过会2022-11-26 1693

-

智能电网终端芯片厂商上市之路一波三折,科创板IPO终成功过会2022-04-28 4914

-

存储芯片领先企业东芯半导体2021年业绩暴涨2022-04-26 3400

-

力芯微科创板IPO过会引争议?2021-01-14 2966

-

新益昌科创板IPO成功过会2020-12-17 4335

-

模拟芯片供应商力芯微科创板IPO成功过会2020-11-23 3094

-

36家半导体企业已经开始或完成科创板IPO辅导2020-11-18 2666

全部0条评论

快来发表一下你的评论吧 !