思特威科创板IPO获受理 安防领域CMOS图像传感器出货量全球第一

思特威科创板IPO获受理 安防领域CMOS图像传感器出货量全球第一

描述

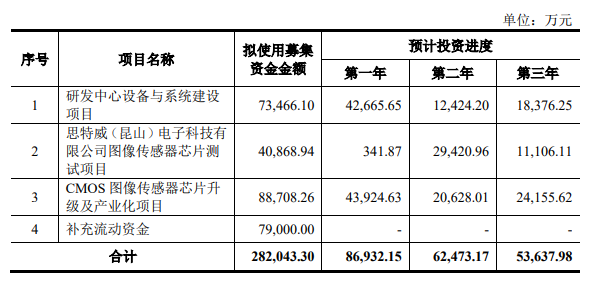

6月28日,思特威(上海)电子科技股份有限公司(简称“思特威”)申请科创板上市获受理。根据招股书,思特威拟募集资金28.2亿元,将主要投入研发中心设备与系统及建设、思特威(昆山)电子科技有限公司图像传感器芯片测试项目和CMOS图像传感器芯片升级级产业化项目。

安防领域出货量全球第一 营业收入成倍增长

思特威主营业务为高性能CMOS图像传感器芯片的研发、设计和销售,产品广泛用于安防监控、机器视觉、智能车载电子等众多高科技应用领域,在大华股份、大疆创新、宇视科技、普联技术、天地伟业、网易有道、科沃斯等品牌的终端产品中得到应用。

思特威是安防领域、机器视觉领域领先的CMOS图像传感器供应商,根据Frost&Sullivan统计,在安防监控领域,2020年思特威实现1.46亿颗CMOS图像传感器出货,出货量位居全球第一。在新兴机器视觉领域全局快门产品中,2020年公司实现2.5千万颗 CMOS 图像传感器出货,出货量位居行业前列。

过去几年公司的营业收入以每年超过100%的速度增长,净利润也快速提升,2018 年、2019 年、2020 年度及2021年1-3月,公司营业收入分别为3.25亿元、6.79亿元、15.27亿元及5.41亿元,净利润分别为-1.66亿元、-2.42亿元、1.21亿元及6862.90万元。

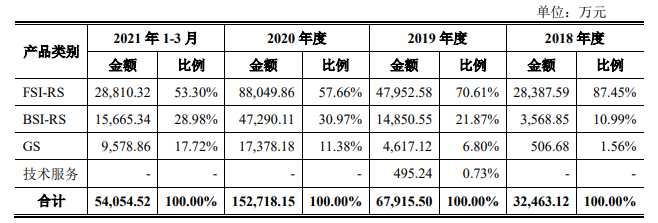

思特威的主营业务构成按产品类别主要有FSI-RS、BSI-RS、GS。FSI-RS是前照式结构卷帘快门产品,BSI-RS是背照式结构卷帘快门产品,GS是全局快门产品。

FSI-RS在2018年、2019年、2020年、2021年1-3月的营业收入分别为2.84亿元、4.80亿元、8.80亿元、2.88亿元,占总营业收入的比例分别为87.45%、70.61%、57.66%、53.30%。

BSI-RS在2018年、2019年、2020年、2021年1-3月的营业收入分别为0.36亿元、1.49亿元、4.73亿元、1.57亿元,占总营业收入的比例分别为10.99%、21.87%、30.97%、28.98%。

GS在在2018年、2019年、2020年、2021年1-3月的营业收入分别506.68万元、4617.12万元、1.74亿元、9578.86万元,占总营业收入的比例分别为1.56%、6.8%、11.38%、17.72%。

CMOS图像传感器透镜层、滤色片层、线路层、感光元件层和基板层,前照式结构(FSI)、背照式结构(BSI)的感光元件安装位置不同,与前照式CMOS图像传感器相比,背照式CMOS图像传感器的感光效果显著提升,但设计和工艺难度均较大且成本较高。

根据CMOS图像传感器快门曝光方式不同,又可分为卷帘快门(Rolling Shutter)和全局快门(Global Shutter)两大类:卷帘快门通过控制光敏元逐行或逐列进行曝光,扫描完成所有像素单元的曝光,卷帘快门更适用于远距离拍摄静止或移动速度较慢的对象;全局快门可使全部光敏元像素点在同一时间接收光照,是高速摄影等应用场景下的最佳快门方式,但其相比于卷帘快门读出噪声较高。

安防监控、汽车电子、机器视觉等领域未来增势迅猛

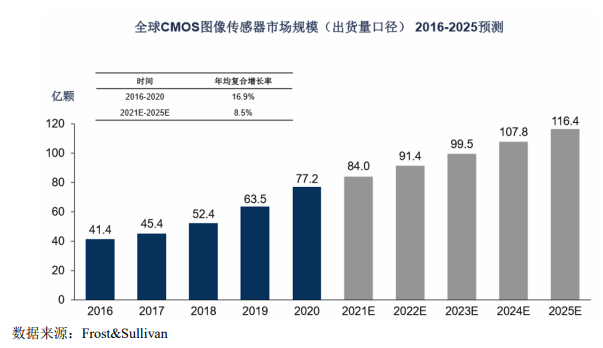

过去几年间,CMOS图像传感器快速成长,主要是因为手机多摄像头发展带来需求增长,汽车智能化和机器视觉等创新产业和需求成长带来新的增长。

根据Frost&Sullivan显示,2016年至2020年全球CMOS图像传感器出货量从41.4亿颗快速增长至77.2亿颗,年复合增长率达到16.9%,预计2021年到2025年全球CMOS图像传感器的出货量将继续保持8.5%的年复合增长率,2020年预计出货量可达116.4亿颗。

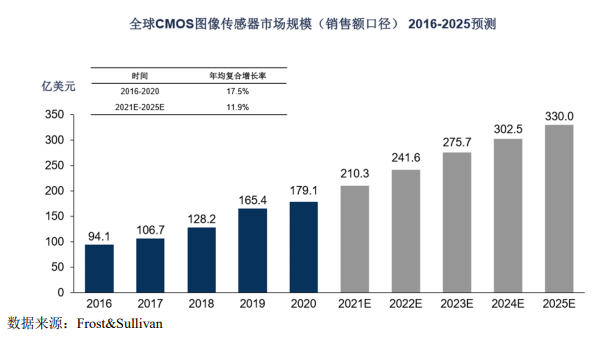

从销售额来看,根据 Frost&Sullivan 统计,2016年至2020年,全球CMOS图像传感器销售额从94.1亿美元快速增长至179.1亿美元,年复合增长率为17.5%。预计2021年至2025年销售额将保持11.9%的年复合增长率,2025年预计达到330.0亿美元。

手机是CMOS图像传感器的主要应用领域,未来随着多摄像头的不断渗透,还会持续增长,不过手机销量有放缓趋势,同时安防监控、智能车载、机器视觉等新兴领域快速发展,未来CMOS图像传感器在手机领域的占比呈下降趋势,在安防监控、汽车电子领域的占比会上升。

根据Frost&Sullivan数据,2020年CMOS图像传感器在智能手机领域的出货量和销售额分别为60.6亿颗和124.1亿美元,占比分别78.5%和69.3%,预计到2025年出货量和销售额分别达到85.0亿颗和204.0亿美元,占比分别降至73.0%和61.8%。

安防监控领域,2020年CMOS图像传感器的出货量和销售额分别为4.2亿颗和8.7亿美元,分别占比5.4%和4.9%,预计2025年出货量和销售额将分别达到8.0亿颗和20.1亿美元,市场份额占比将分别上升至6.9%和6.1%,年复合增长率达到13.75%和18.23%。

汽车电子领域,2020年CMOS图像传感器的出货量和销售额分别为4.0亿颗和20.2亿美元,分别占比5.2%和11.3%;预计2025年出货量和销售额将达到9.5亿颗和53.3亿美元,市场份额占比将分别上升至8.2%和 16.1%,年复合增长率达到18.89%和21.42%。

机器视觉领域,2020年全球新兴领域全局快门CMOS 图像传感器的出货量为0.60亿颗,占比为0.78%,预计2025年出货量将达到3.92亿颗,市场份额占比将分别升3.37%,年复合增长率达到45.55%,增长态势迅猛。

年均研发费用超一亿元,持续构建知识产权壁垒

未来受益于手机多摄像、安防监控、机器视觉、汽车电子等新兴领域和应用,CMOS图像传感器行业未来存在不错的市场成长空间,同时思特威需要面对的竞争对手也很多,包括索尼、豪威、格科微、安森美、意法半导体、晶相光电等。

根据Frost&Sullivan数据,2020年索尼、豪威、格科微、安森美、意法半导体、晶相光电的出货量依次是16.0亿颗、10.0亿颗、20.4亿颗、1.6亿颗、1.8亿颗、0.7亿颗,分别排名第二、第四、第一、第八、第七、第十。思特威出货量排名第六,其中安防监控领域出货量1.46亿颗,机器视觉领域出货量2.5千万颗,从销售额来看,思特威排名第九。

面对市场需求增长,及来自同行的竞争压力,思特威持续积蓄力量,具备一定的竞争优势,比如具备紧贴客户需求持续技术创新的能力,过去几年思特威深入深入挖掘安防监控、机器视觉、智能车载电子等新兴的客户需求,陆续推出多样化、差异化的产品系列,覆盖高中低阶的全系列产品,额可以满足不同定位的客户需求。

思特威持续投入研发,不断对产品进行迭代升级、拓展应用领域,根据招股书,2018 年至 2021年1-3月研发费用分别为9,336.08 万元、12,222.44 万元及10,843.82万元和3,625.41万元,报告期年均投入超过一亿元。公司已经在提高 CMOS 图像传感器信噪比、感光度、帧率、 动态范围等方面构建核心技术及知识产权体系,建立了知识产权壁垒。

同时该公司也存在很明显的竞争劣势,其在智能手机领域的产品非常薄弱,要知道智能手机可是CMOS图像传感器的主要应用领域,出货量和销售额市场占比达到76.6%和71.5%,在这个领域没有足够产品布局,可想而知会影响到公司出货量和销售额排名,不过思特威已经在该领域有所布局,目前处于进入销售起步阶段。

小结

总而言之,未来几年CMOS图像传感器市场需求呈现稳步增长,安防监控、智能车载、机器视觉等领域的成长幅度更为显著,这对于所有CMOS图像传感器厂商来说是机会,同时厂商之间的竞争也很强劲,思特威虽然在主要市场手机领域还存在不足,不过却在成长速度较快的安防监控、机器视觉领域占据领先地位,在车载领域也快速取得进步,另外公司还也持续投入研发,持续提升技术实力,具备足够的竞争优势,未来成长可期,此次IPO成功的话无疑会给公司技术研发和项目升级上带来助力。

-

比亚迪8万像素图像传感器占据穿戴市场80%市场份额2018-06-15 0

-

思特威推出业界首颗5MP DSI-2技术全性能升级图像传感器新品SC5336P2023-02-28 0

-

豪威科技定义行业新标准 引领安防新潮流2018-10-29 3771

-

思特威科技与MEMS Drive联手发力CMOS图像传感芯片级防抖技术2019-08-27 1149

-

商思特威科技推出车用CMOS图像传感器的LED闪烁抑制技术2019-10-13 1189

-

安防领域首颗1620P宽画幅5MP CMOS图像传感器问世2020-07-24 4799

-

今年第一季度全球图像传感器出货量同比去年增加约164%2020-08-05 3031

-

图像传感器制造商锐芯微的科创板IPO正在提速2021-01-14 3210

-

2021年全球图像传感器出货量将达到约79.9亿颗2021-03-02 2765

-

CMOS图像传感器出货量全球第一 证监会同意格科微科创板IPO注册2021-06-22 4835

-

加速科技与思特威推动CMOS图像传感器芯片测试的发展2022-04-14 14532

-

首日开盘大涨61.88%!安防CIS芯片龙头思特威科创板上市2022-05-21 3452

-

国产厂商思特威CMOS图像传感器芯片单月出货超1亿颗 第三季度净利润同比增长14181.63%2024-11-18 241

-

思特威CMOS图像传感器芯片单月出货破亿2024-11-15 204

全部0条评论

快来发表一下你的评论吧 !