铝塑膜介绍:软包锂电池关键封装材料

描述

一、铝塑膜介绍:软包锂电池关键封装材料

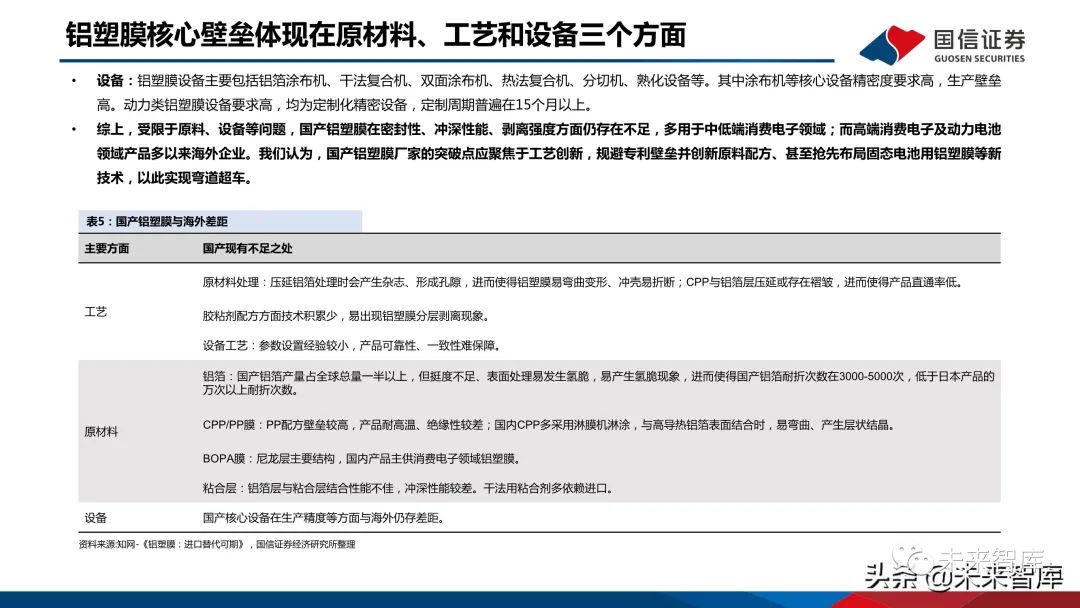

铝塑膜的构成及用途

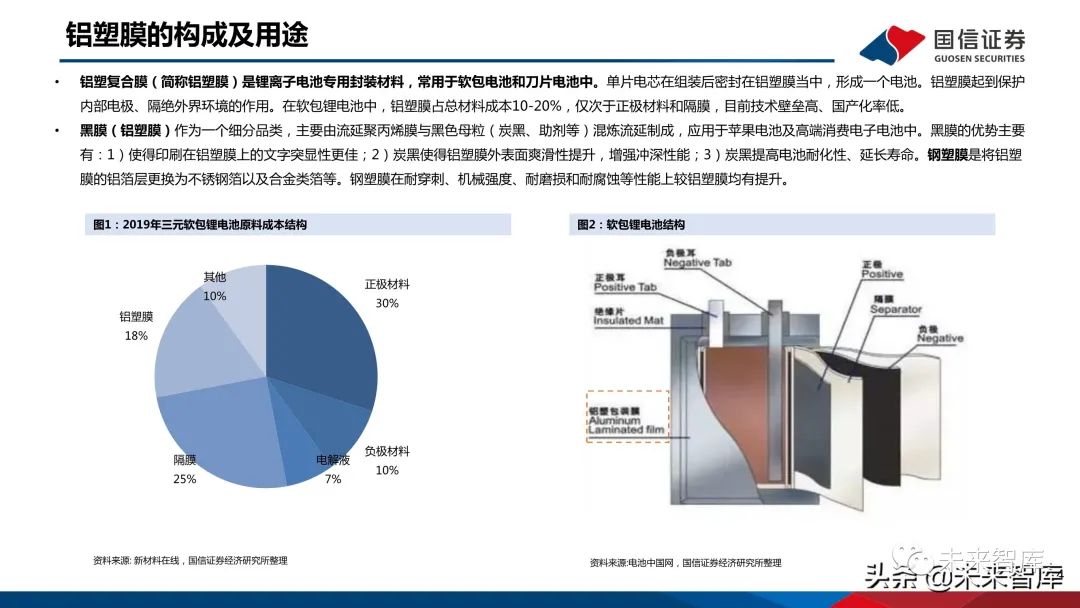

铝塑复合膜(简称铝塑膜)是锂离子电池专用封装材料,常用于软包电池和刀片电池中。单片电芯在组装后密封在铝塑膜当中,形成一个电池。铝塑膜起到保护 内部电极、隔绝外界环境的作用。在软包锂电池中,铝塑膜占总材料成本10-20%,仅次于正极材料和隔膜,目前技术壁垒高、国产化率低。黑膜(铝塑膜)作为一个细分品类,主要由流延聚丙烯膜与黑色母粒(炭黑、助剂等)混炼流延制成,应用于苹果电池及高端消费电子电池中。

黑膜的优势主要 有:

1)使得印刷在铝塑膜上的文字突显性更佳;

2)炭黑使得铝塑膜外表面爽滑性提升,增强冲深性能;

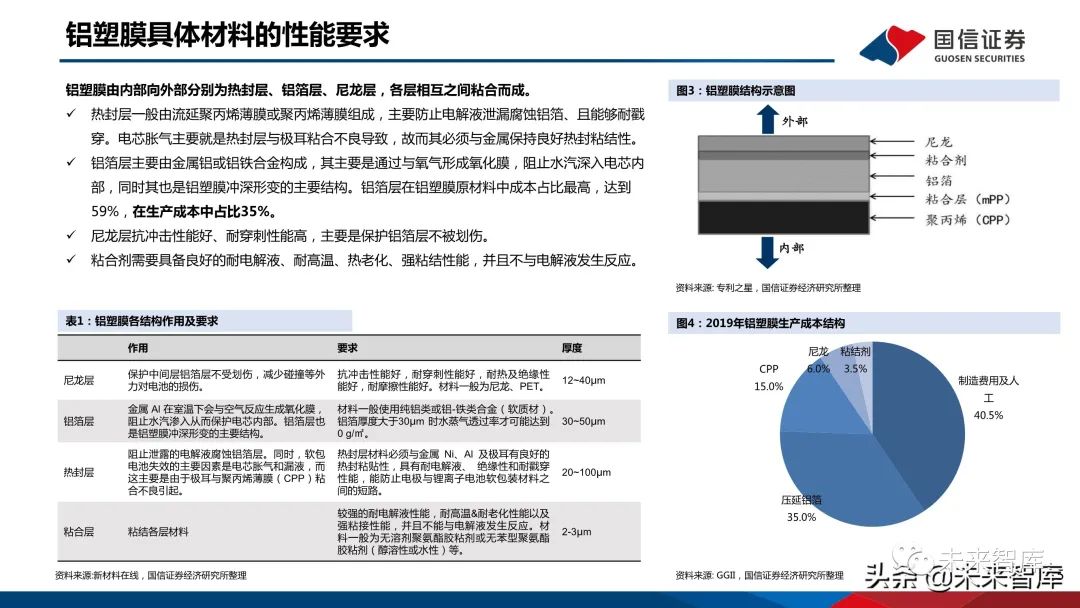

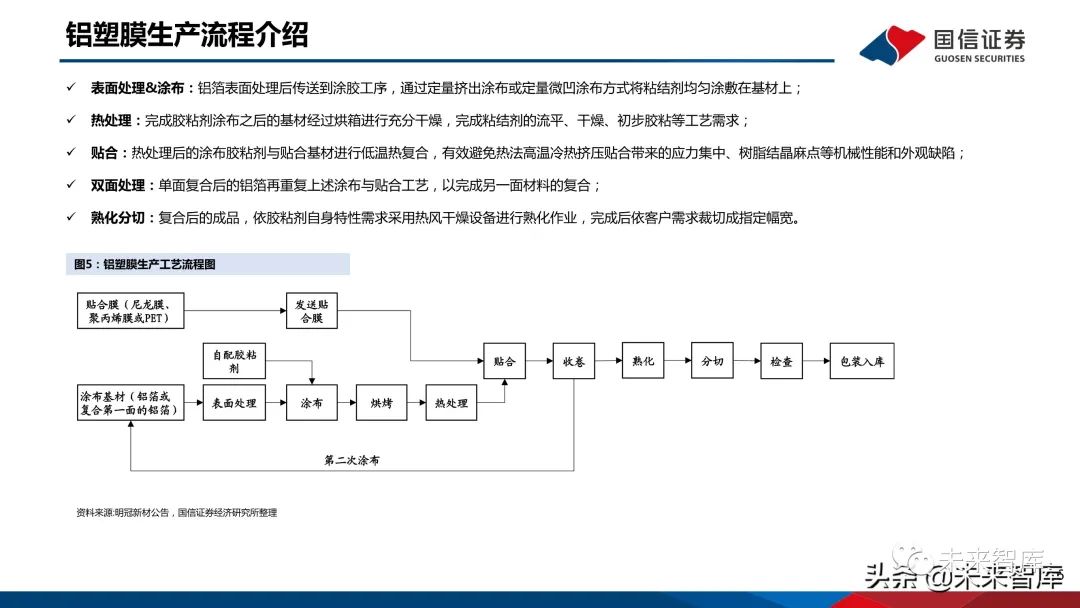

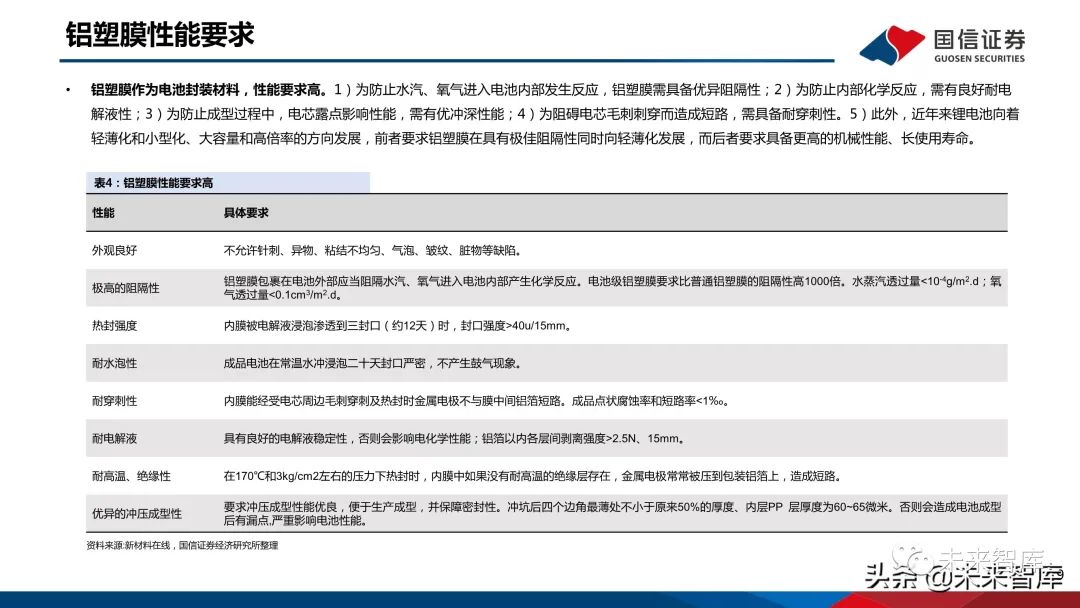

3)炭黑提高电池耐化性、延长寿命。钢塑膜是将铝塑 膜的铝箔层更换为不锈钢箔以及合金类箔等。钢塑膜在耐穿刺、机械强度、耐磨损和耐腐蚀等性能上较铝塑膜均有提升。铝塑膜具体材料的性能要求 铝塑膜由内部向外部分别为热封层、铝箔层、尼龙层,各层相互之间粘合而成。热封层一般由流延聚丙烯薄膜或聚丙烯薄膜组成,主要防止电解液泄漏腐蚀铝箔、且能够耐戳 穿。电芯胀气主要就是热封层与极耳粘合不良导致,故而其必须与金属保持良好热封粘结性。铝箔层主要由金属铝或铝铁合金构成,其主要是通过与氧气形成氧化膜,阻止水汽深入电芯内 部,同时其也是铝塑膜冲深形变的主要结构。铝箔层在铝塑膜原材料中成本占比最高,达到 59%,在生产成本中占比35%。尼龙层抗冲击性能好、耐穿刺性能高,主要是保护铝箔层不被划伤。粘合剂需要具备良好的耐电解液、耐高温、热老化、强粘结性能,并且不与电解液发生反应。

铝塑膜产能投资特点:轻资产、利润高、性能要求高

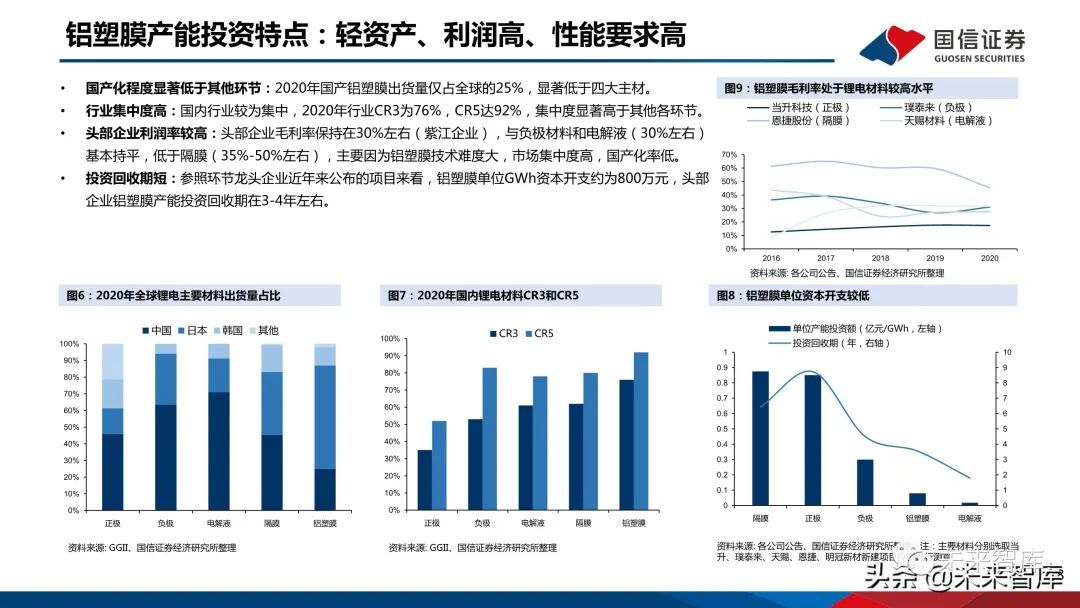

国产化程度显著低于其他环节:2020年国产铝塑膜出货量仅占全球的25%,显著低于四大主材。行业集中度高:国内行业较为集中,2020年行业CR3为76%,CR5达92%,集中度显著高于其他各环节。头部企业利润率较高:头部企业毛利率保持在30%左右(紫江企业),与负极材料和电解液(30%左右) 基本持平,低于隔膜(35%-50%左右),主要因为铝塑膜技术难度大,市场集中度高,国产化率低。投资回收期短:参照环节龙头企业近年来公布的项目来看,铝塑膜单位GWh资本开支约为800万元,头部 企业铝塑膜产能投资回收期在3-4年左右。

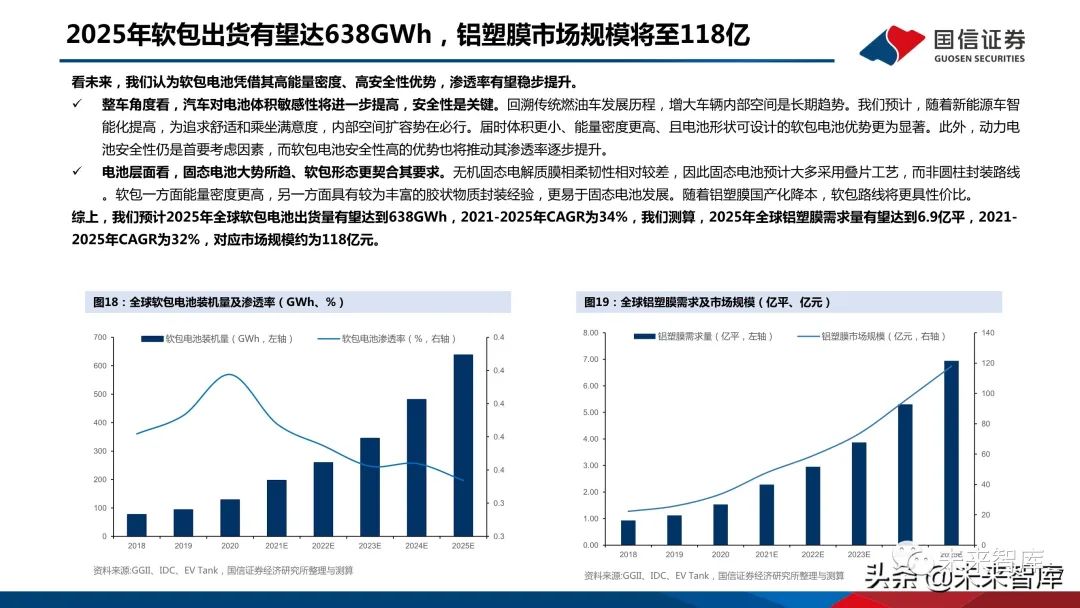

二、软包渗透率稳步提升 铝塑膜需求旺盛

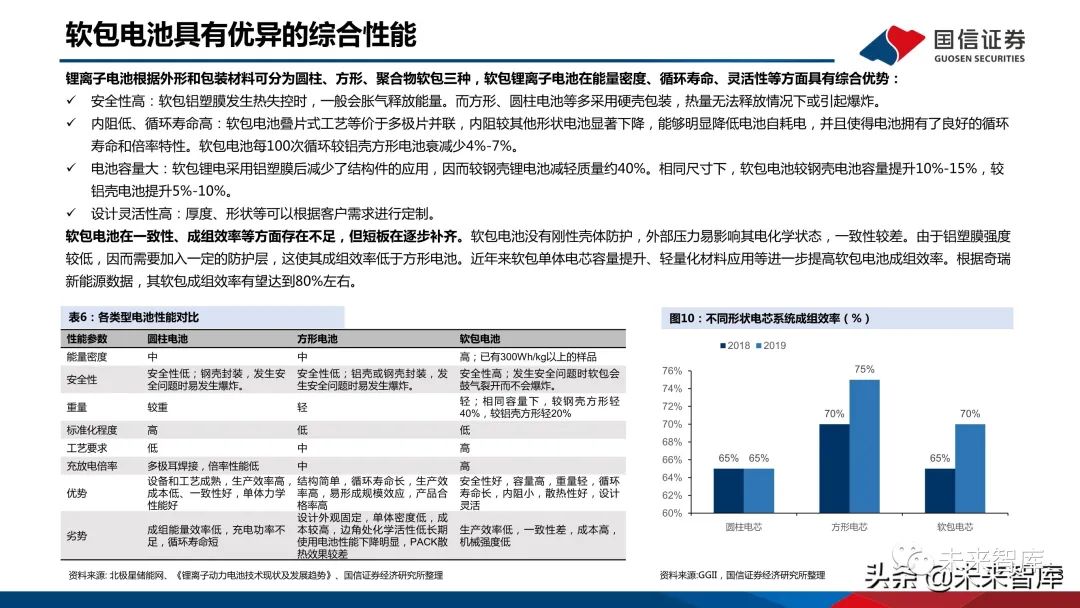

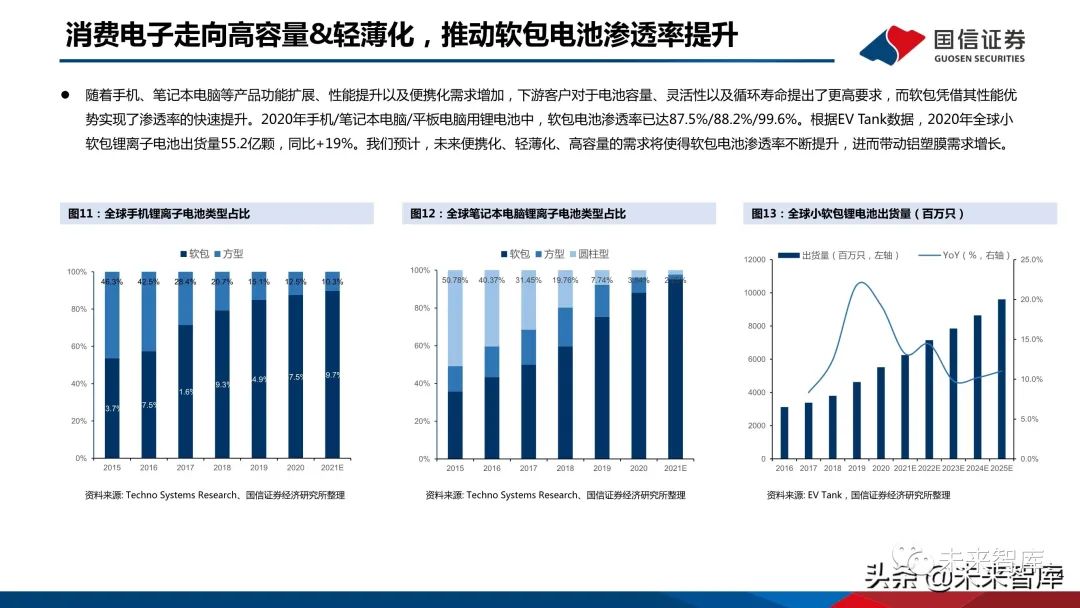

软包电池具有优异的综合性能锂离子电池根据外形和包装材料可分为圆柱、方形、聚合物软包三种,软包锂离子电池在能量密度、循环寿命、灵活性等方面具有综合优势:安全性高:软包铝塑膜发生热失控时,一般会胀气释放能量。而方形、圆柱电池等多采用硬壳包装,热量无法释放情况下或引起爆炸。内阻低、循环寿命高:软包电池叠片式工艺等价于多极片并联,内阻较其他形状电池显著下降,能够明显降低电池自耗电,并且使得电池拥有了良好的循环 寿命和倍率特性。软包电池每100次循环较铝壳方形电池衰减少4%-7%。电池容量大:软包锂电采用铝塑膜后减少了结构件的应用,因而较钢壳锂电池减轻质量约40%。相同尺寸下,软包电池较钢壳电池容量提升10%-15%,较 铝壳电池提升5%-10%。设计灵活性高:厚度、形状等可以根据客户需求进行定制。软包电池在一致性、成组效率等方面存在不足,但短板在逐步补齐。软包电池没有刚性壳体防护,外部压力易影响其电化学状态,一致性较差。由于铝塑膜强度 较低,因而需要加入一定的防护层,这使其成组效率低于方形电池。近年来软包单体电芯容量提升、轻量化材料应用等进一步提高软包电池成组效率。根据奇瑞 新能源数据,其软包成组效率有望达到80%左右。

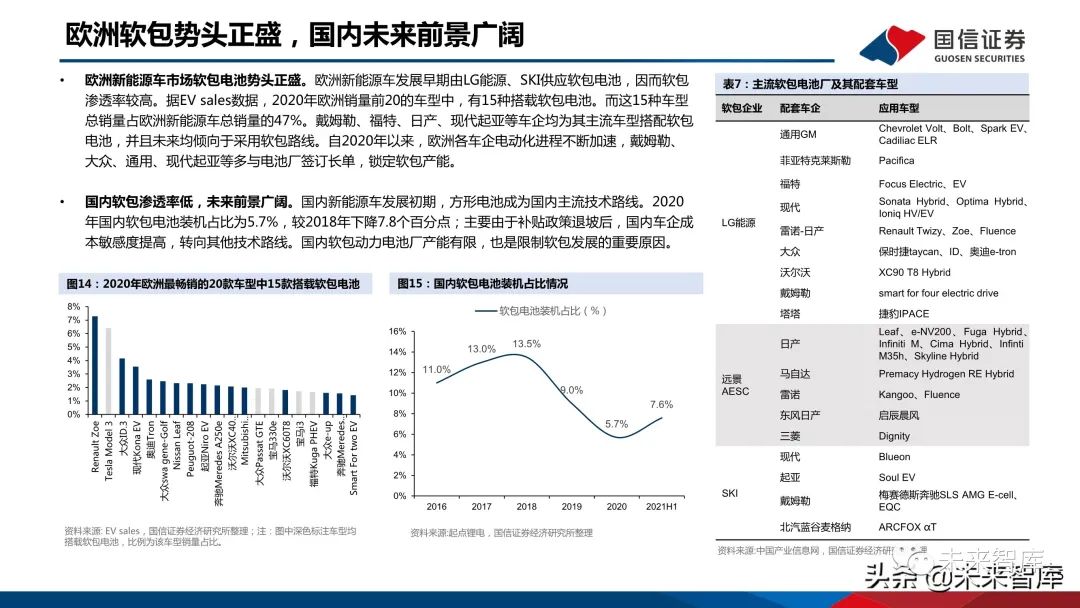

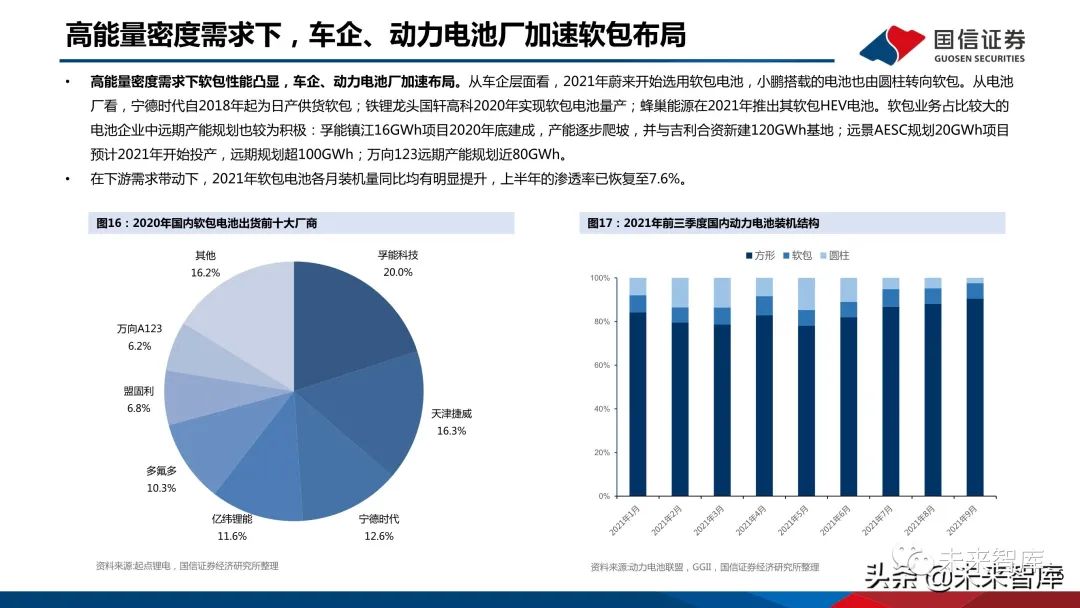

欧洲软包势头正盛,国内未来前景广阔

欧洲新能源车市场软包电池势头正盛。欧洲新能源车发展早期由LG能源、SKI供应软包电池,因而软包 渗透率较高。据EV sales数据,2020年欧洲销量前20的车型中,有15种搭载软包电池。而这15种车型 总销量占欧洲新能源车总销量的47%。戴姆勒、福特、日产、现代起亚等车企均为其主流车型搭配软包 电池,并且未来均倾向于采用软包路线。自2020年以来,欧洲各车企电动化进程不断加速,戴姆勒、 大众、通用、现代起亚等多与电池厂签订长单,锁定软包产能。国内软包渗透率低,未来前景广阔。国内新能源车发展初期,方形电池成为国内主流技术路线。2020 年国内软包电池装机占比为5.7%,较2018年下降7.8个百分点;主要由于补贴政策退坡后,国内车企成 本敏感度提高,转向其他技术路线。国内软包动力电池厂产能有限,也是限制软包发展的重要原因。

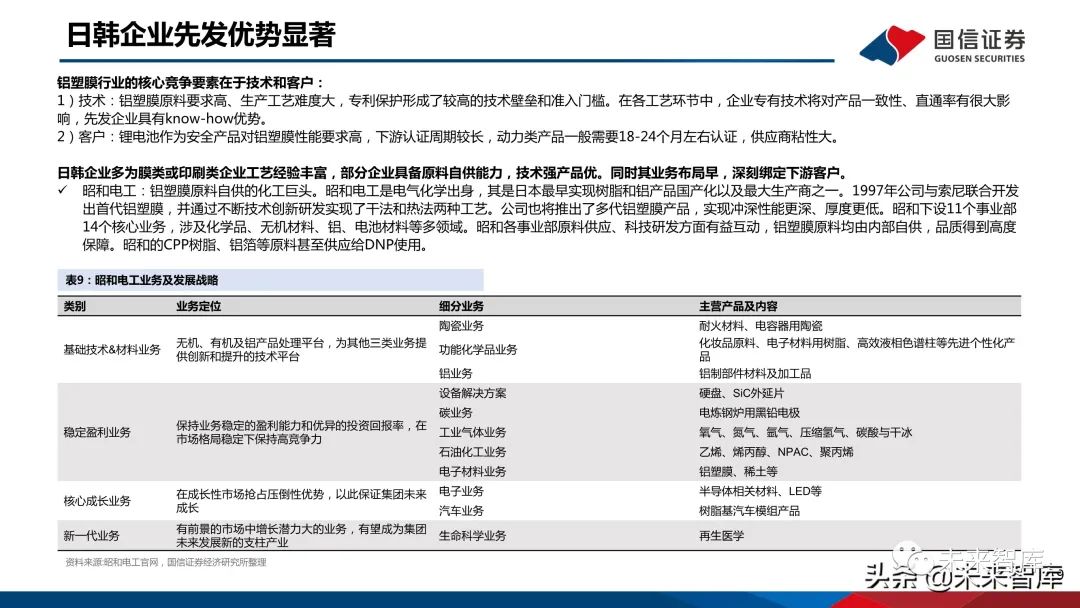

三、海外企业布局领先 国产替代拐点将至

主要海外厂商介绍

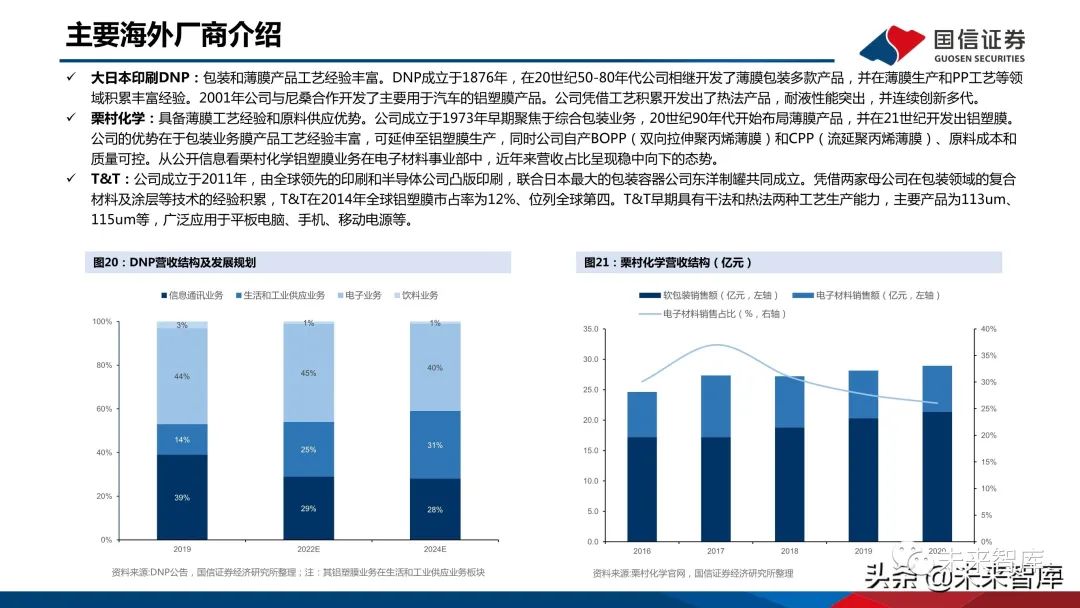

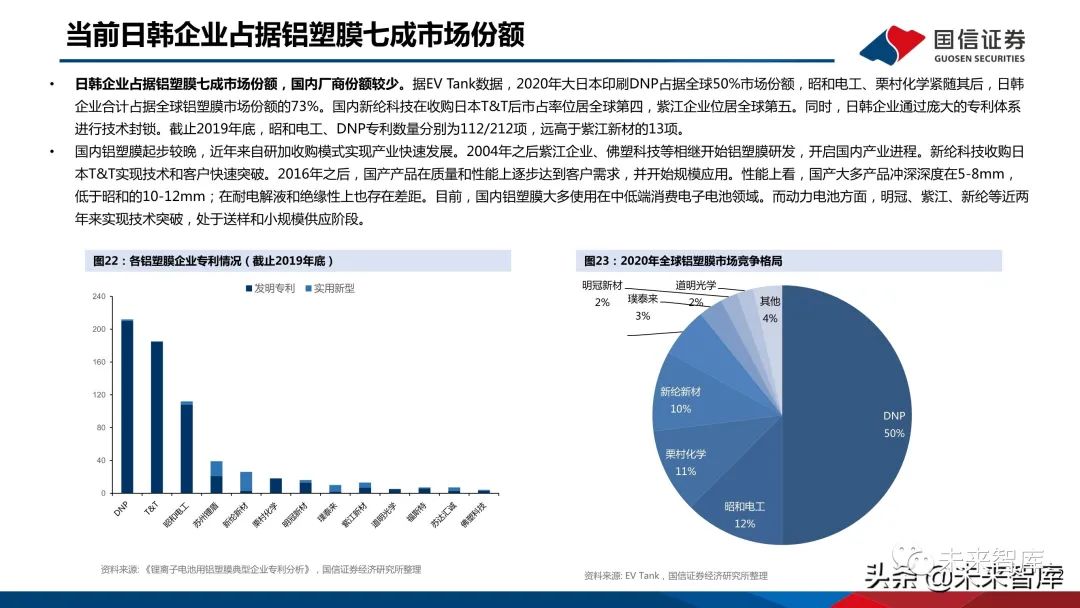

大日本印刷DNP:包装和薄膜产品工艺经验丰富。DNP成立于1876年,在20世纪50-80年代公司相继开发了薄膜包装多款产品,并在薄膜生产和PP工艺等领 域积累丰富经验。2001年公司与尼桑合作开发了主要用于汽车的铝塑膜产品。公司凭借工艺积累开发出了热法产品,耐液性能突出,并连续创新多代。

栗村化学:具备薄膜工艺经验和原料供应优势。公司成立于1973年早期聚焦于综合包装业务,20世纪90年代开始布局薄膜产品,并在21世纪开发出铝塑膜。公司的优势在于包装业务膜产品工艺经验丰富,可延伸至铝塑膜生产,同时公司自产BOPP(双向拉伸聚丙烯薄膜)和CPP(流延聚丙烯薄膜)、原料成本和 质量可控。从公开信息看栗村化学铝塑膜业务在电子材料事业部中,近年来营收占比呈现稳中向下的态势。

T&T:公司成立于2011年,由全球领先的印刷和半导体公司凸版印刷,联合日本最大的包装容器公司东洋制罐共同成立。凭借两家母公司在包装领域的复合 材料及涂层等技术的经验积累,T&T在2014年全球铝塑膜市占率为12%、位列全球第四。T&T早期具有干法和热法两种工艺生产能力,主要产品为113um、 115um等,广泛应用于平板电脑、手机、移动电源等。

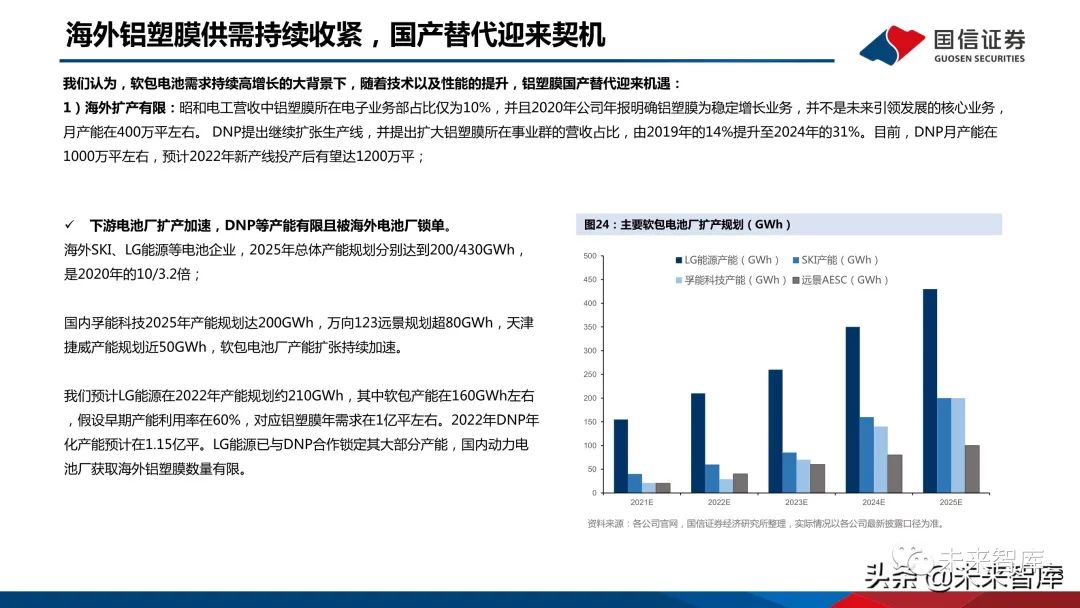

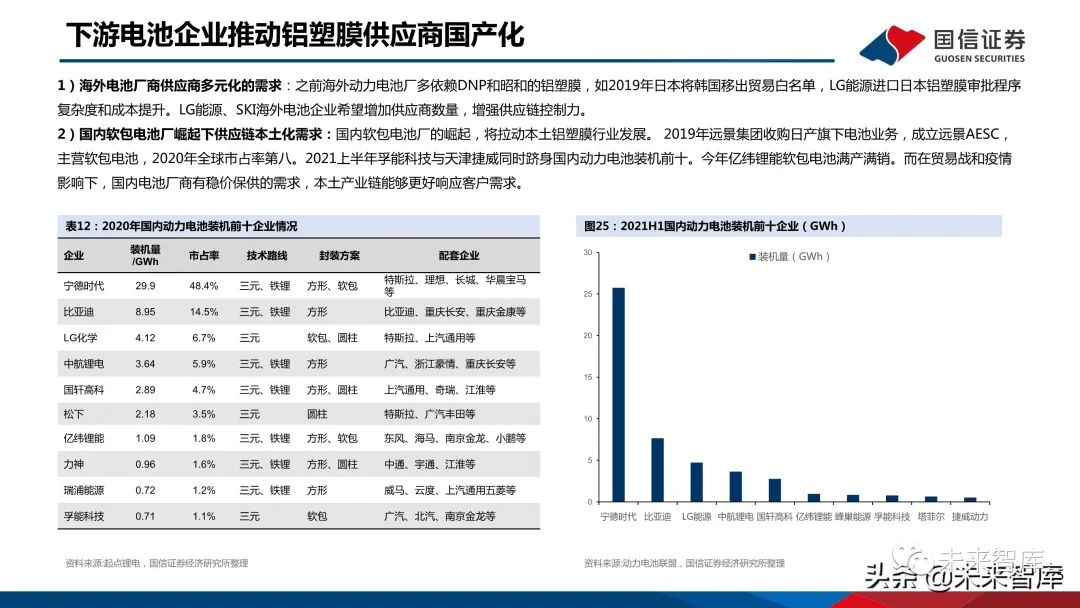

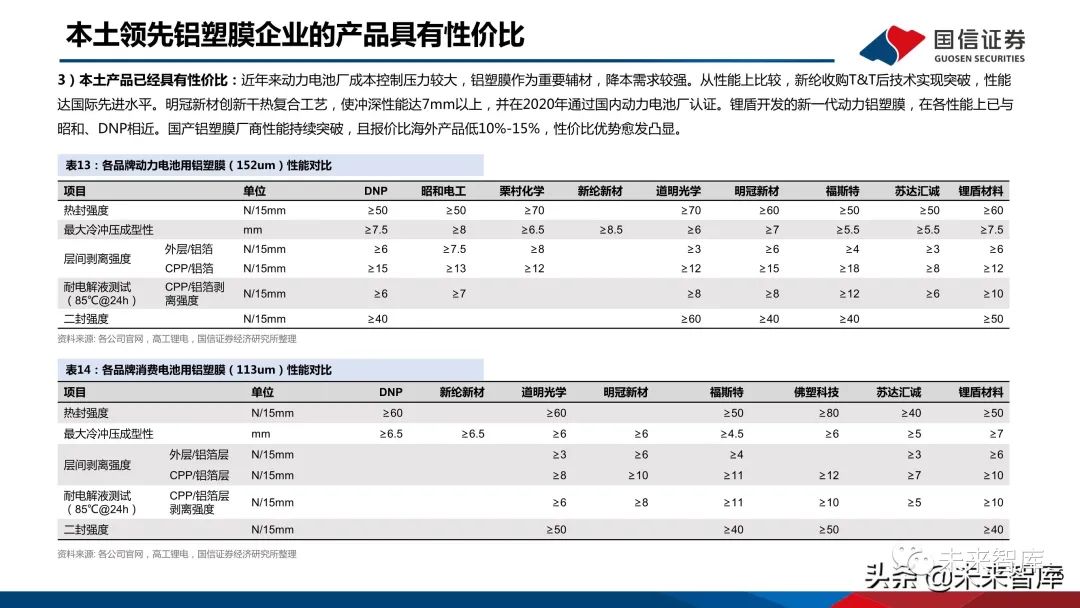

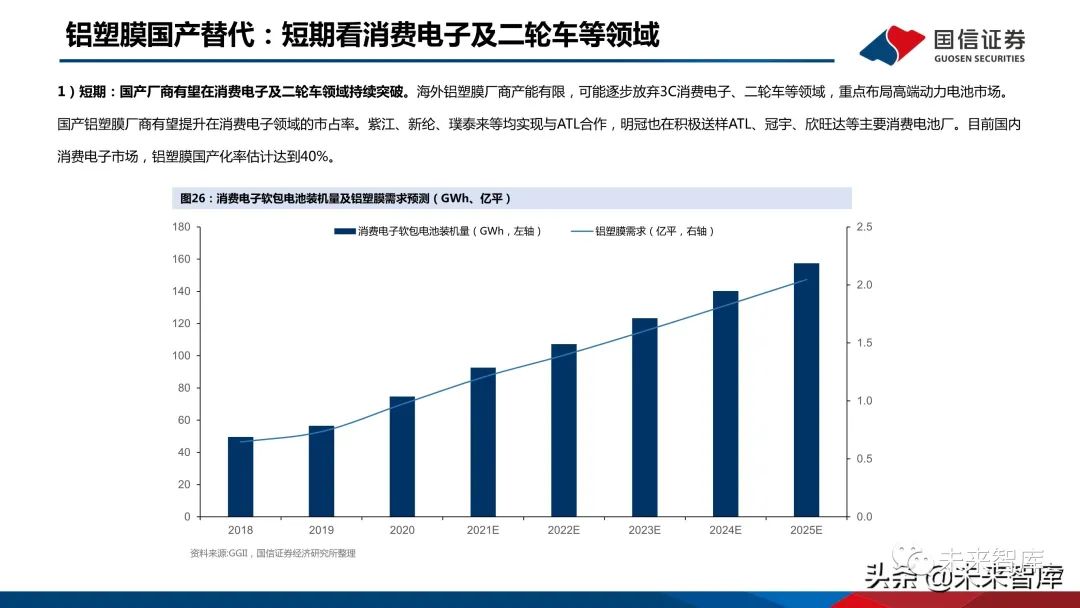

下游电池企业推动铝塑膜供应商国产化

1)海外电池厂商供应商多元化的需求:之前海外动力电池厂多依赖DNP和昭和的铝塑膜,如2019年日本将韩国移出贸易白名单,LG能源进口日本铝塑膜审批程序 复杂度和成本提升。LG能源、SKI海外电池企业希望增加供应商数量,增强供应链控制力。

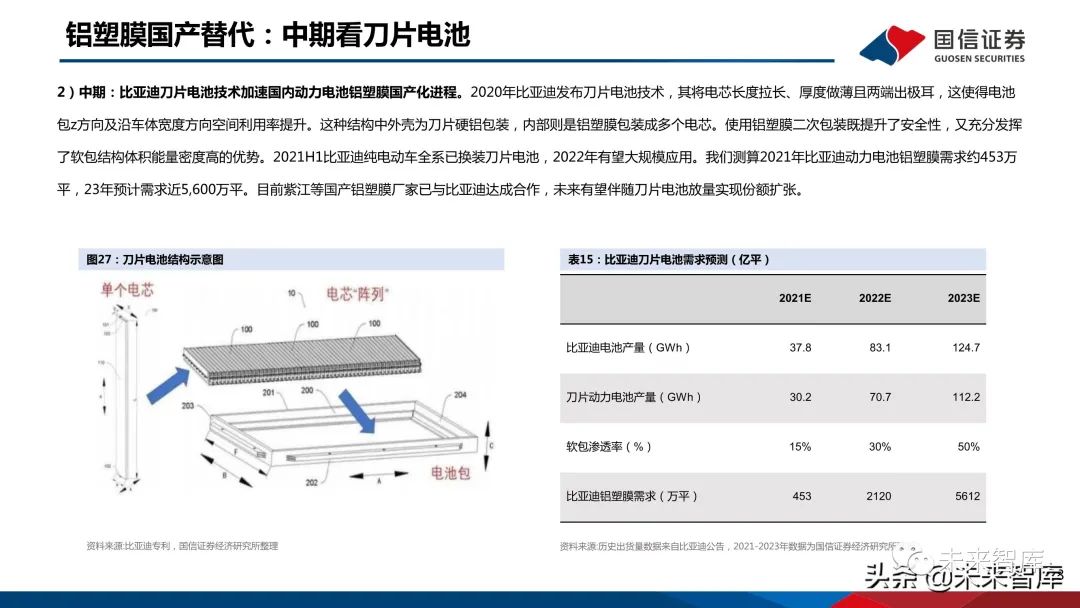

2)国内软包电池厂崛起下供应链本土化需求:国内软包电池厂的崛起,将拉动本土铝塑膜行业发展。

2019年远景集团收购日产旗下电池业务,成立远景AESC, 主营软包电池,2020年全球市占率第八。2021上半年孚能科技与天津捷威同时跻身国内动力电池装机前十。今年亿纬锂能软包电池满产满销。而在贸易战和疫情 影响下,国内电池厂商有稳价保供的需求,本土产业链能够更好响应客户需求。

四、国内主要铝塑膜企业介绍

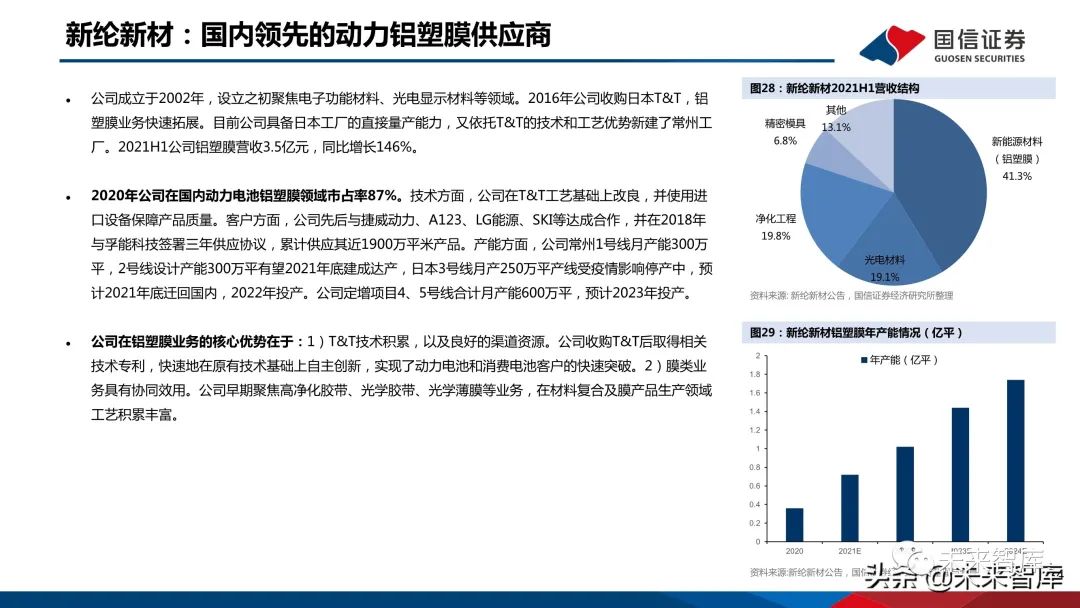

新纶新材:国内领先的动力铝塑膜供应商

公司成立于2002年,设立之初聚焦电子功能材料、光电显示材料等领域。2016年公司收购日本T&T,铝 塑膜业务快速拓展。目前公司具备日本工厂的直接量产能力,又依托T&T的技术和工艺优势新建了常州工 厂。2021H1公司铝塑膜营收3.5亿元,同比增长146%。2020年公司在国内动力电池铝塑膜领域市占率87%。技术方面,公司在T&T工艺基础上改良,并使用进 口设备保障产品质量。客户方面,公司先后与捷威动力、A123、LG能源、SKI等达成合作,并在2018年 与孚能科技签署三年供应协议,累计供应其近1900万平米产品。产能方面,公司常州1号线月产能300万 平,2号线设计产能300万平有望2021年底建成达产,日本3号线月产250万平产线受疫情影响停产中,预 计2021年底迁回国内,2022年投产。公司定增项目4、5号线合计月产能600万平,预计2023年投产。

公司在铝塑膜业务的核心优势在于:

1)T&T技术积累,以及良好的渠道资源。公司收购T&T后取得相关 技术专利,快速地在原有技术基础上自主创新,实现了动力电池和消费电池客户的快速突破。

2)膜类业 务具有协同效用。公司早期聚焦高净化胶带、光学胶带、光学薄膜等业务,在材料复合及膜产品生产领域 工艺积累丰富。

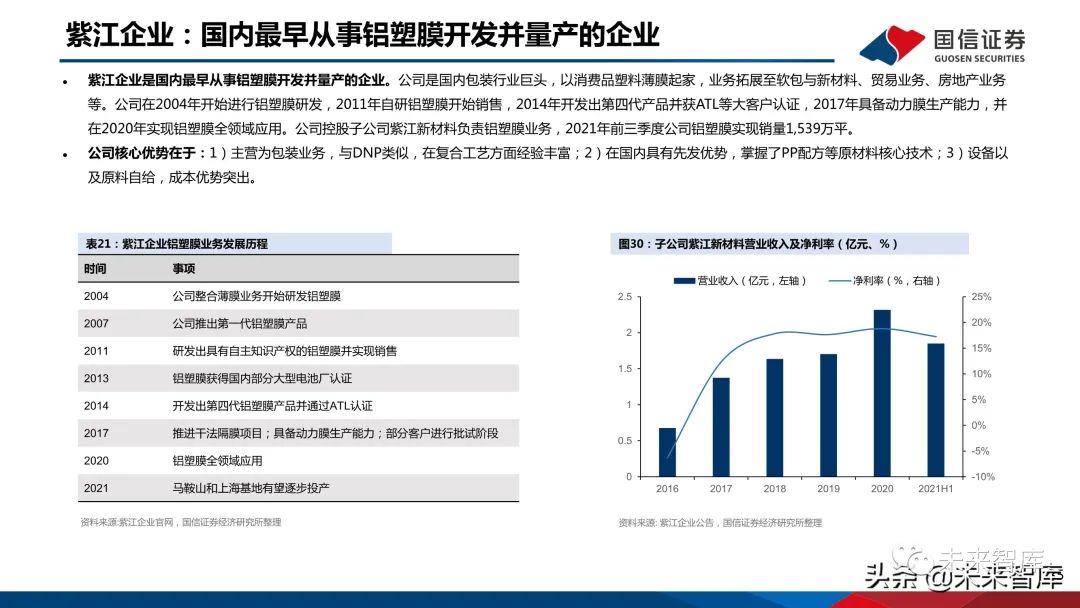

紫江企业:国内最早从事铝塑膜开发并量产的企业

紫江企业是国内最早从事铝塑膜开发并量产的企业。公司是国内包装行业巨头,以消费品塑料薄膜起家,业务拓展至软包与新材料、贸易业务、房地产业务 等。公司在2004年开始进行铝塑膜研发,2011年自研铝塑膜开始销售,2014年开发出第四代产品并获ATL等大客户认证,2017年具备动力膜生产能力,并 在2020年实现铝塑膜全领域应用。公司控股子公司紫江新材料负责铝塑膜业务,2021年前三季度公司铝塑膜实现销量1,539万平。

公司核心优势在于:

1)主营为包装业务,与DNP类似,在复合工艺方面经验丰富;

2)在国内具有先发优势,掌握了PP配方等原材料核心技术;

3)设备以 及原料自给,成本优势突出。业务协同:包装领域复合工艺的经验迁移。

技术先发:公司是国内最早从事铝塑膜研发的企业,现有产品的PA/AL剥离强度、AL/PP剥离强度、热封强度、成型性、耐电解液性能五项核心指标均达到进 口产品水平,打破了国外企业垄断。

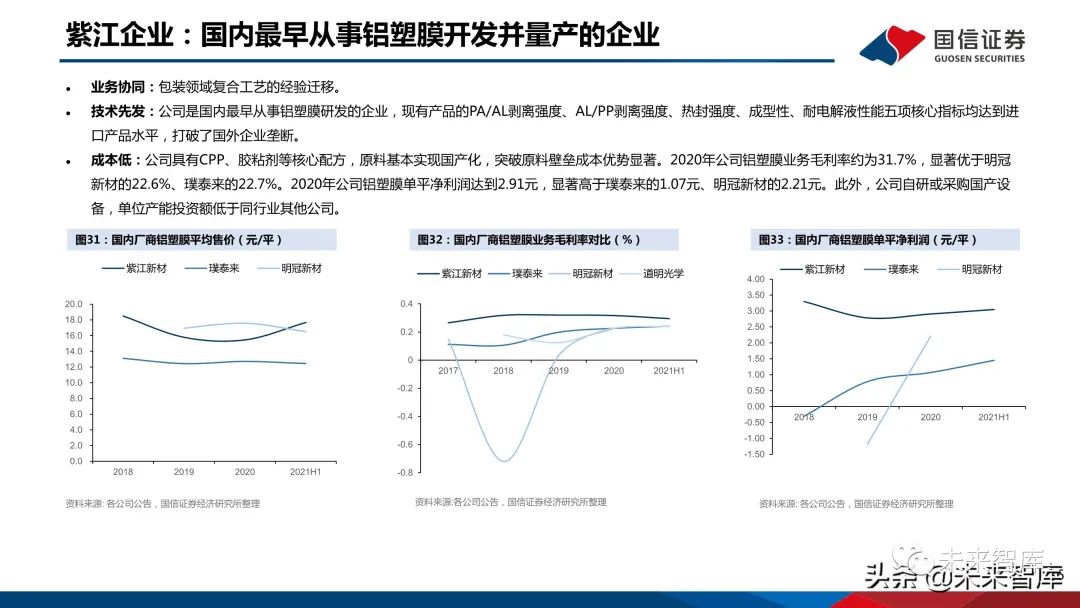

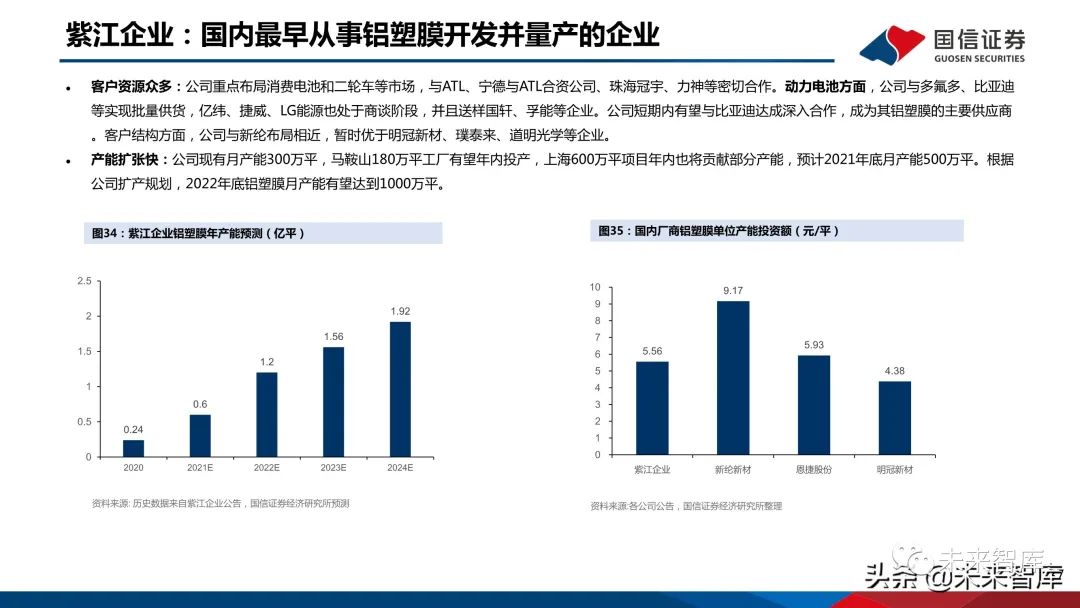

成本低:公司具有CPP、胶粘剂等核心配方,原料基本实现国产化,突破原料壁垒成本优势显著。2020年公司铝塑膜业务毛利率约为31.7%,显著优于明冠 新材的22.6%、璞泰来的22.7%。2020年公司铝塑膜单平净利润达到2.91元,显著高于璞泰来的1.07元、明冠新材的2.21元。此外,公司自研或采购国产设 备,单位产能投资额低于同行业其他公司。客户资源众多:公司重点布局消费电池和二轮车等市场,与ATL、宁德与ATL合资公司、珠海冠宇、力神等密切合作。动力电池方面,公司与多氟多、比亚迪 等实现批量供货,亿纬、捷威、LG能源也处于商谈阶段,并且送样国轩、孚能等企业。公司短期内有望与比亚迪达成深入合作,成为其铝塑膜的主要供应商 。客户结构方面,公司与新纶布局相近,暂时优于明冠新材、璞泰来、道明光学等企业。产能扩张快:公司现有月产能300万平,马鞍山180万平工厂有望年内投产,上海600万平项目年内也将贡献部分产能,预计2021年底月产能500万平。根据 公司扩产规划,2022年底铝塑膜月产能有望达到1000万平。

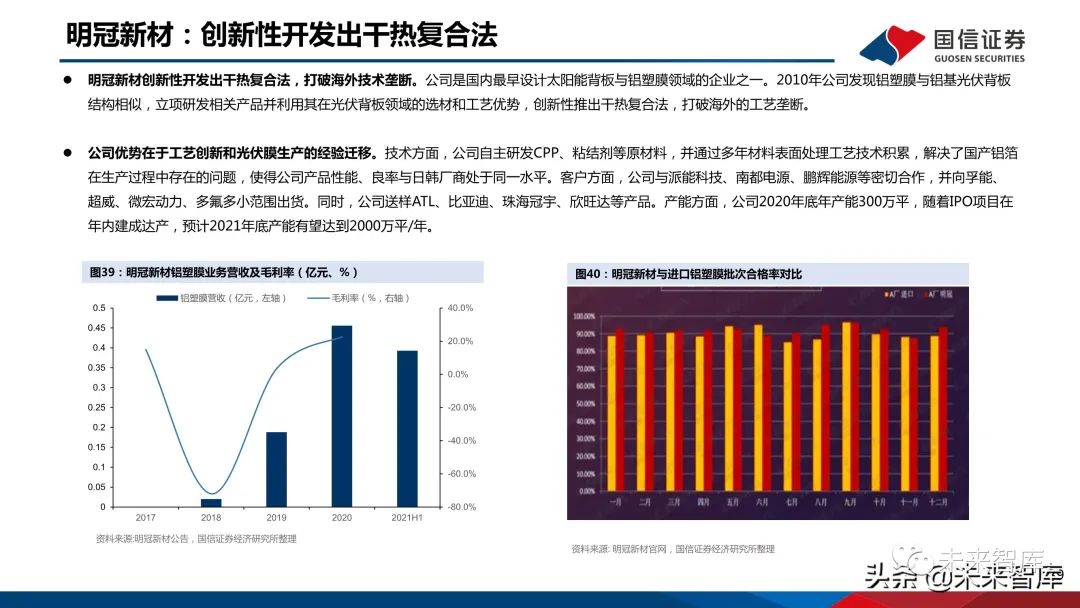

道明光学:国内消费铝塑膜领军企业之一

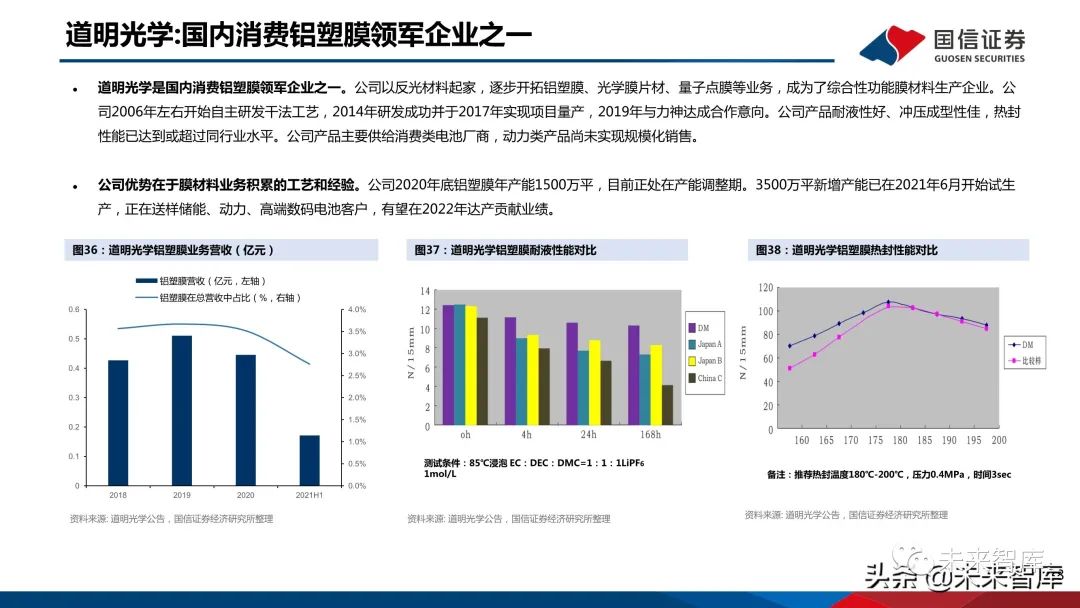

道明光学是国内消费铝塑膜领军企业之一。公司以反光材料起家,逐步开拓铝塑膜、光学膜片材、量子点膜等业务,成为了综合性功能膜材料生产企业。公 司2006年左右开始自主研发干法工艺,2014年研发成功并于2017年实现项目量产,2019年与力神达成合作意向。公司产品耐液性好、冲压成型性佳,热封 性能已达到或超过同行业水平。公司产品主要供给消费类电池厂商,动力类产品尚未实现规模化销售。公司优势在于膜材料业务积累的工艺和经验。公司2020年底铝塑膜年产能1500万平,目前正处在产能调整期。3500万平新增产能已在2021年6月开始试生 产,正在送样储能、动力、高端数码电池客户,有望在2022年达产贡献业绩。报告节选:

审核编辑 :李倩

-

软包锂电池的优缺点是什么2024-04-29 5794

-

技术前沿:电池铝塑膜2023-05-24 9874

-

软包电池放量,铝塑膜产业迎拐点.zip2023-01-13 453

-

软包锂电池和硬包锂电池的区别介绍2022-08-31 12837

-

软包锂电池和铝壳电池哪个好2021-09-21 16467

-

三元锂电池软包和聚合物锂电池软包之间的区别是什么2020-11-09 10140

-

Gocator三维智能传感器在锂电池缺陷检测的应用有哪些2020-07-31 3116

-

软包锂电池的主要优势2019-06-13 8366

-

软包电池是动力电池发展的方向 动力锂电池铝塑膜国产化将加速软包电池发展2019-01-10 1331

-

软包锂电池边电压指的是什么2018-04-16 14863

-

锂电池软包和硬包锂电池的区别介绍2018-02-24 77477

-

软包锂电池胀气怎么办_软包锂电池胀气还能用吗2018-02-04 36204

-

从软包锂电芯生产封装流程 看铝塑膜的重要性2017-08-03 19987

全部0条评论

快来发表一下你的评论吧 !