智能制造解决方案提供商瀚川智能发布2021年年度报告

电子说

描述

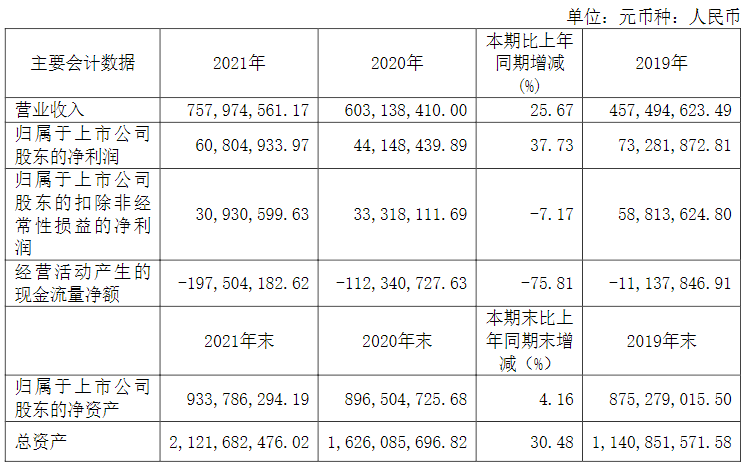

今日,智能制造解决方案提供商苏州瀚川智能科技股份有限公司发布了2021年年度报告,报告显示,瀚川智能2021年营业收入7.58亿元,同比增长25.67%,归属于上市公司股东的净利润为6080万元,同比增长37.73%,总资产为21.22亿元,具体内容如下。

近三年主要会计数据和财务指标

(一)主要会计数据

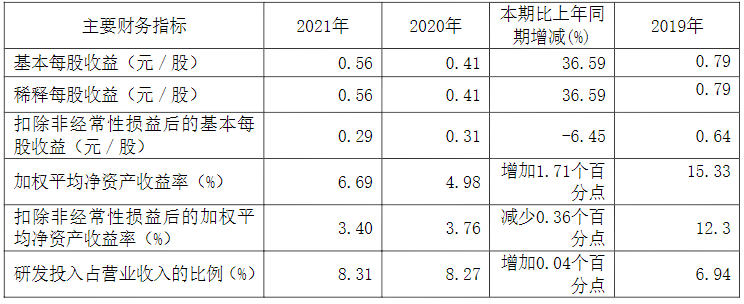

(二)主要财务指标

报告期末公司前三年主要会计数据和财务指标的说明

1、报告期内,公司实现营业收入75,797.46 万元,同比增长25.67%,主要系公司聚焦汽车电动化和智能化的主赛道,同时持续加强新产品和新客户的市场开拓,不断迭代升级解决方案;汽车和新能源收入大幅增长所致;

2、报告期内,公司分别实现归属于上市公司股东的净利润、归属于上市公司股东的扣除非经常性损益的净利润6,080.49万元、3,093.06万元,其中归属于上市公司股东的净利润同比上升37.73%,主要系公司营业收入实现增长;归属于上市公司股东的扣除非经常性损益的净利润同比下滑7.17%,主要系公司主要系公司本期对外投资确认公允价值变动收益同比上期增加较多所致。

3、报告期内,公司基本每股收益为0.56元/股,同比上升36.59%,加权平均净资产收益率为6.69%,增加1.71个百分点,主要系公司净利润增加所致;

4、报告期内,公司经营活动产生的现金流量净额为-19,750.42万元,同比下降75.81%,主要系公司加大新业务开拓力度,增加了原材料采购规模,同时人员规模增加导致薪酬支出增加所致。

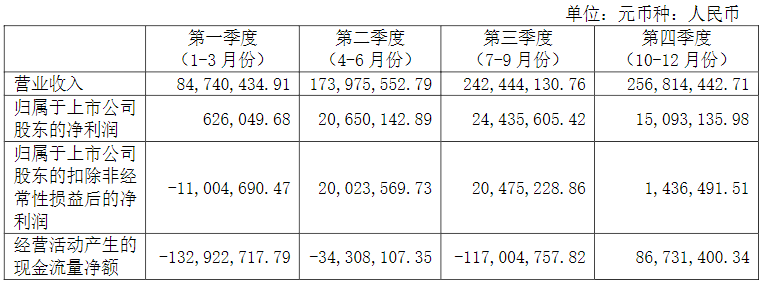

2021年分季度主要财务数据

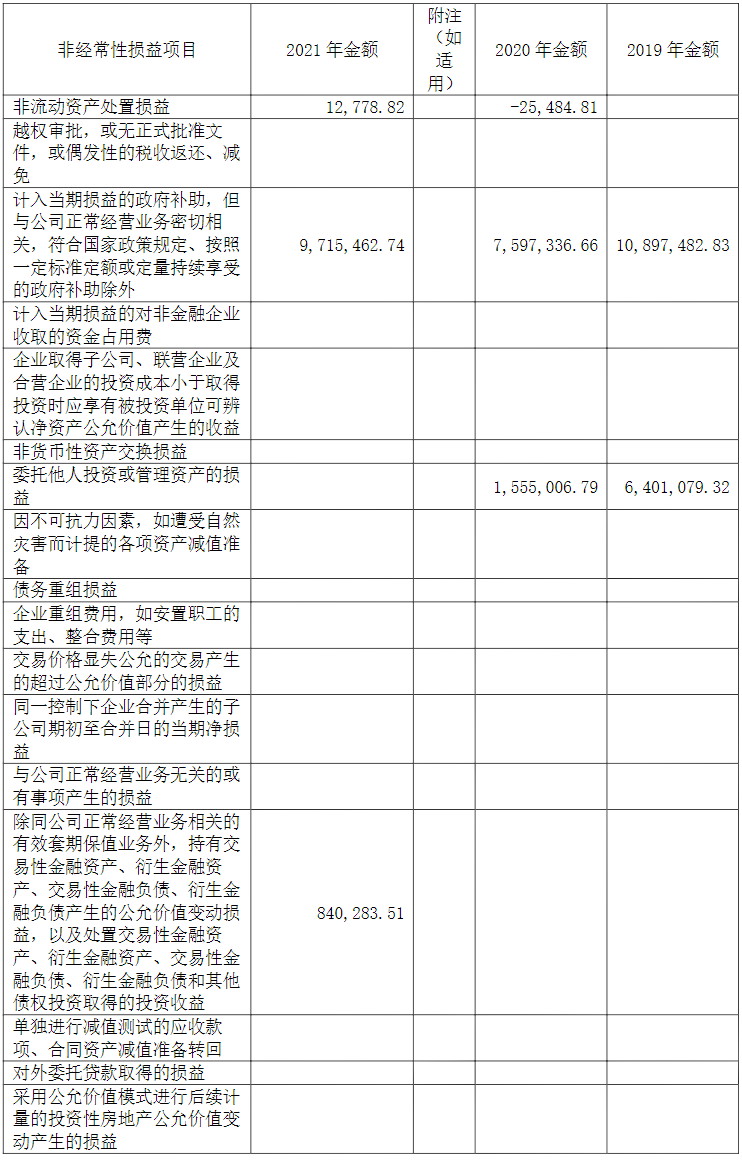

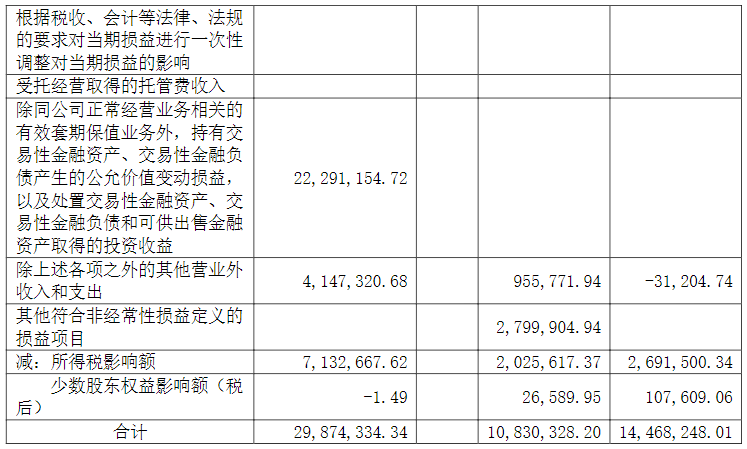

非经常性损益项目和金额

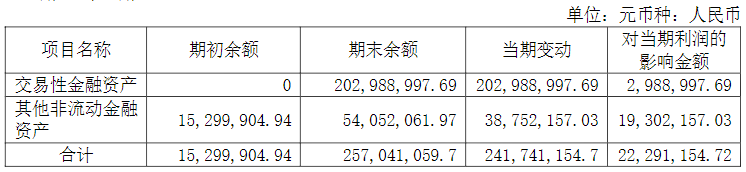

采用公允价值计量的项目

报告期内主要经营情况

报告期内,公司实现营业收入75,797.46万元,比2020年同期增长25.67%,归属于上市公司股东净利润6,080.49万元,比2020年同期增长37.73%。

(一)主营业务分析

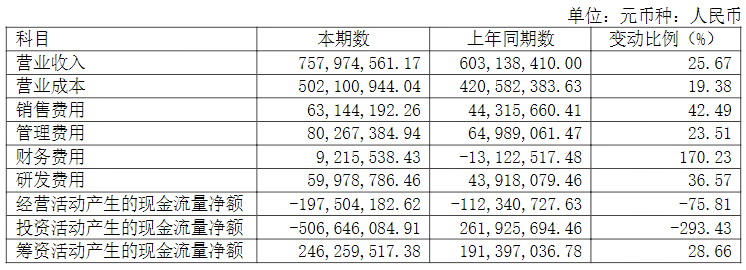

1.利润表及现金流量表相关科目变动分析表

营业收入变动原因说明:营业收入同比增长25.67%,主要系公司聚焦汽车电动化和智能化的主赛道,同时持续加强新产品和新客户的市场开拓,不断迭代升级解决方案;汽车和新能源收入大幅增长所致;

营业成本变动原因说明:营业成本同比上期增长19.38%,主要系公司收入大幅增长,营业成本同步增长所致;

销售费用变动原因说明:销售费用同比上期增长42.49%,主要系公司业务规模扩大,业务招待费、差旅费、员工薪酬增长较多,同时公司的售后服务费根据收入的2%计提,售后服务费随收入同步增长所致;

管理费用变动原因说明:管理费用同比上期增长23.51%,主要系公司业务规模持续扩展,员工薪酬、人员差旅费、折旧摊销增长较多,同时因实施股权激励,股份支付费用增加所致;

财务费用变动原因说明:财务费用同比上期增长170.23%,主要系银行借款增加,利息支出增长较多所致;

研发费用变动原因说明:研发费用同比增长36.57%,主要系公司持续投入新产品新技术的研发,研发人员增加较多,薪酬增长较多所致。

经营活动产生的现金流量净额变动原因说明:经营活动产生的现金流量净额同比上期减少75.81%,主要系公司加大新业务开拓力度,增加了原材料采购规模,同时人员规模增加导致薪酬支出增加所致

投资活动产生的现金流量净额变动原因说明:投资活动产生的现金流量净额同比上期减少293.43%,主要系公司新建办公厂房,增加了购置固定资产规模及对闲置募集资金进行现金管理所致

筹资活动产生的现金流量净额变动原因说明:筹资活动产生的现金流量金额同比上期增长28.66%,主要系银行借款较上期增加所致

2.收入和成本分析

报告期内,公司实现营业收入75,797.46万元,较去年同期增长25.67%,发生营业成本50,210.09万元,较去年同期增长19.38%。营业收入和营业成本增长主要系公司汽车智能制造装备、新能源电池智能制造装备收入大幅增长所致。2021年度,公司综合毛利率为33.76%,较上年同期增加3.49个百分点。

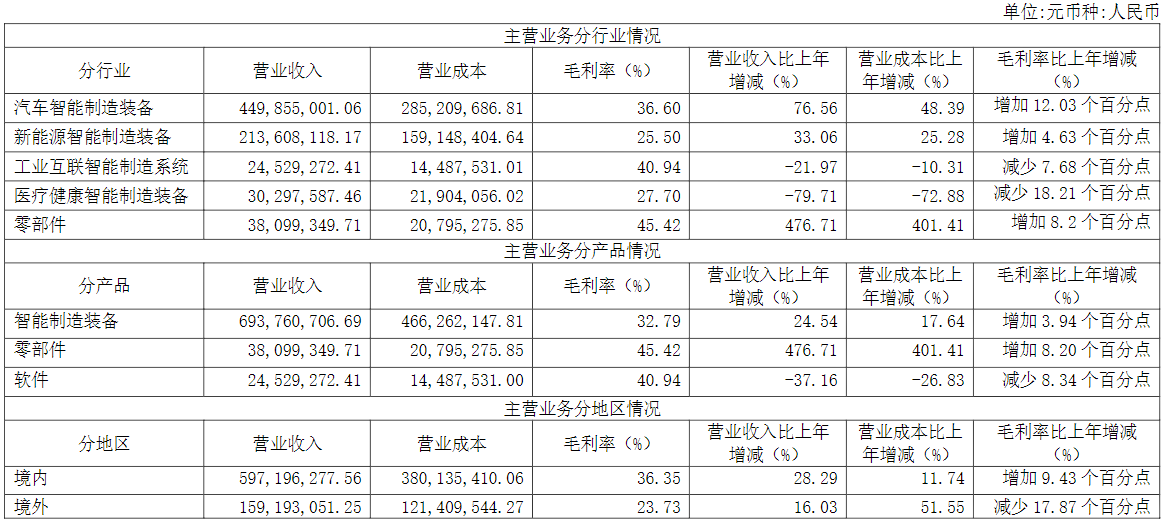

(1)。主营业务分行业、分产品、分地区、分销售模式情况

主营业务分行业、分产品、分地区、分销售模式情况的说明

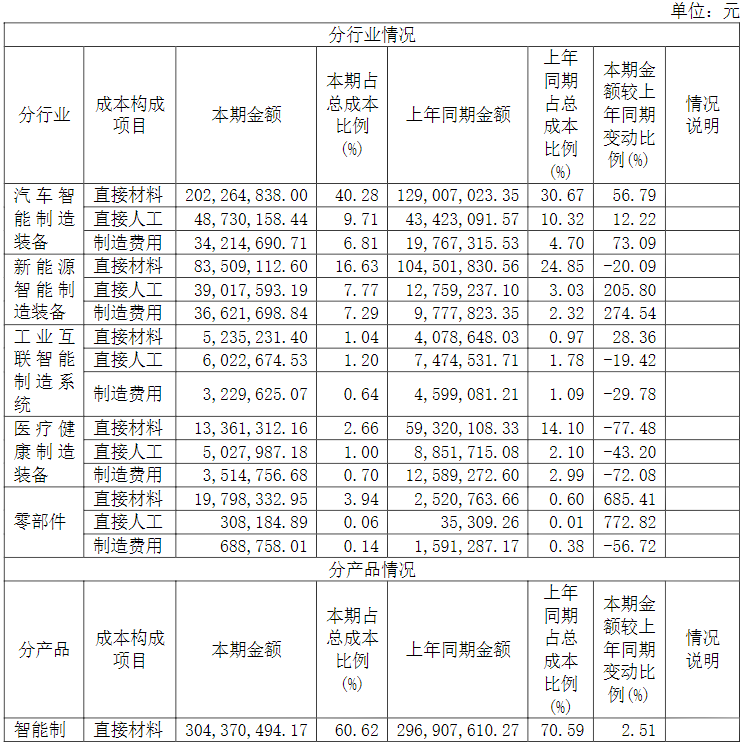

(1)分行业

受益于“双碳”政策的持续推进,国家颁布了一系列鼓励政策,有力推动了我国新能源汽车行业实现跨越式发展。公司专注汽车电动化、智能化的主赛道,实现业务聚焦,坚定实施标准化转型。报告期内,公司产品应用于汽车、新能源行业,另有部分产品应用于工业互联、工业零组件、医疗健康等行业,其中,汽车智能制造装备实现销售收入449,855,001.06元,占主营业务收入的59.47%,较上年同期增长76.56%,毛利率较上年同期增长12.03个分百分点;新能源智能制造装备的收入为213,608,118.17元,占主营业务收入的28.24%,较上年同期增长33.06%,毛利率较上年同期增加4.63个百分点。其中报告期换电设备实现营业收入854.25万元,占主营业务收入的1.13%,毛利率为43.99%;其他业务合计收入为92,926,209.58元,占主营业务收入的12.29%。公司在巩固传统汽车行业优势的同时,积极投入新能源电池设备、充电换设备等高速发展的朝阳行业,并取得较大突破。公司为了实现资源聚焦主业,报告期,公司调整了医疗健康事业部定位,将逐步收缩关闭该事业部业务,未来会通过投资、建立产业生态等更加市场化方式参与,进一步实现资源聚焦主业。

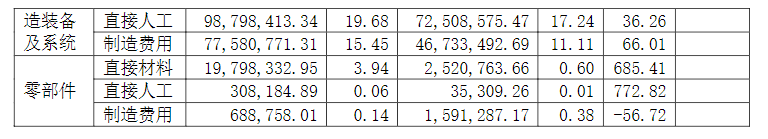

(2)分产品

报告期内,公司主要产品为智能制造装备、零部件和软件,智能制造装备销售收入693,760,706.69元,占主营业务收入的91.72%,较上期同比增长24.54%,综合毛利率为32.79%,较上期同比增加3.94个百分点;零部件销售收入38,099,349.71元,占主营业务收入的5.04%,较上期同比增长476.71%,综合毛利率为45.42%,较上期增加8.2个百分点;软件销售收入24,529,272.41元,占主营业务收入的3.24%,较上年同比减少37.16%,综合毛利率为40.94%,较上期减少8.34个百分点。随着公司业务规模扩大及资源逐渐聚焦于汽车电动化和智能化,公司智能制造装备业务增长,同时报告期公司将工业零部件产品组件事业部独立核算,实现收入的大幅增长。

(3)分地区

报告期内公司境内收入597,196,277.56元,占主营业务收入的78.95%;境外收入159,193,051.25元,占主营业务收入的21.05%。报告期内,受疫情等因素影响,公司加大了国内市场开拓力度,取得了显著的成效,境内销售收入绝对额和相对额均大幅增长;公司一直秉承着国际化的发展理念,持续推进国际市场布局,尽管受全球范围内疫情影响较为明显,但境外销售收入仍保持较大规模。境外收入毛利率为23.73%,同比减少17.87%,主要系受疫情影响,境外项目的人员差旅费、物流费等各项实施成本增加。

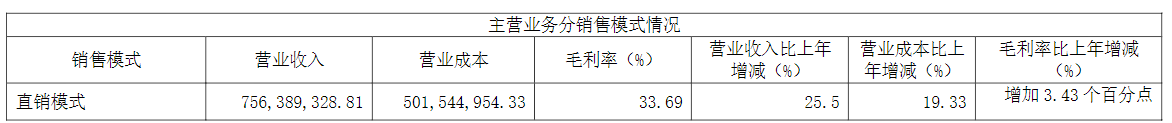

(4)分销售模式

公司主要采用直销模式。报告期公司采用直销模式的主营业务收入为756,389,328.81元,较上期同比增长25.5%,毛利率为33.69%,较上年同期增加3.43个百分点。

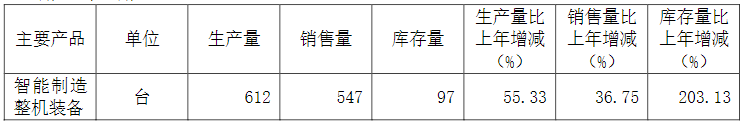

(2)。产销量情况分析表

产销量情况说明

公司产品智能制造整机装备主要为非标定制化产品和部分标准化设备、

(3)。成本分析表

来源:瀚川智能官网

-

一图读懂泰凌微电子2023年年度报告2024-05-22 1105

-

一图读懂芯导科技2023年年度报告2024-04-16 697

-

一图看懂艾为电子2023年年度报告2024-04-10 880

-

华域汽车系统股份有限公司发布2023年年度报告2024-03-29 933

-

智能制造解决方案提供商瀚川智能发布2022年第一季度报告2022-04-27 1576

-

新能源电机系统企业精进电动发布2021年度报告摘要2022-04-22 2887

-

一文解读华为2021年年度报告2022-03-31 4157

-

孟晚舟出席华为2021年年度报告发布会2022-03-30 2847

-

2021年年度报告发布会:华为云在2021实现34%增长率2022-03-28 2419

-

IBM公布2021年度报告 微软发布Azure数字孪生解决方案2022-03-14 2893

-

中兴通讯发布2021年度报告2022-03-10 3014

-

LED电源企业可立克发布了2020年年度报告2021-03-31 2402

-

朗科智能发布2019年年度报告2020-05-15 3320

-

迈为股份发布2019年年度报告 公司光伏业务近年来发展迅速2020-03-31 897

全部0条评论

快来发表一下你的评论吧 !