光伏和车用IGBT供货周期超50周,设备和FRD成关键

光伏和车用IGBT供货周期超50周,设备和FRD成关键

描述

近年来,在电动汽车、光伏风电、变频家电,以及工控等下游需求的驱动下,IGBT行业保持了快速增长态势。记得2018年时,车规级IGBT就异常紧缺,后来随着IGBT厂商的增产和新玩家的进入,逐渐有所缓解。但到了去年,整个半导体行业的器件都异常紧张,IGBT自然也不例外。据电子发烧友网了解,目前光伏和车用IGBT主要供应商的供货周期都超过了50周,今年的供应形势依然严峻。

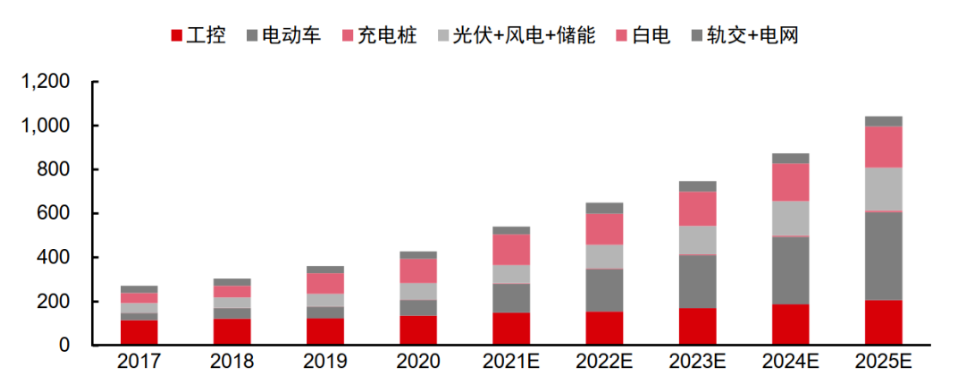

据中信证券研究部测算,2021年IGBT全球市场规模约550亿元,在新能源需求拉动下,2022年~2025年市场规模有望保持20%的增速。其中,电动汽车和光伏风能及储能市场增速最快。据乘联会和Marklines的数据,预计2022年电动车全球销量增长至接近1000万台,同比增长50%以上。随着汽车电动化的快速推进,将带动车规级IGBT需求持续放量,预计2022年全球电动车行业IGBT需求将达194亿元。新能源方面,在双碳政策的驱动下,全球风光储产业加速发展,预计2022年相关IGBT需求达107亿元。

图:全球IGBT市场空间测算(数据来源:中信证券研究部)

全球IGBT的扩产情况

今年来,IGBT厂商的扩产还在持续。据了解,IGBT的扩产包括晶圆制造和封测产能的扩产。一般来说IGBT包括了IGBT单管和IGBT模块产品,IGBT单管主要是标准封装,大部分厂商的封测是代工模式,而且代工厂商基本在国内;IGBT模块则主要是IGBT厂商在自己的模块封装厂内完成。

拿英飞凌、ST和安森美三大IGBT供应商来说,去年9月份,英飞凌第二座12寸硅晶圆厂开始试产;去年下半年,安森美开始扩建自己的12寸晶圆产线;去年年底,ST在意大利投资兴建新的12寸晶圆产线。在如今需求旺盛的情况下,英飞凌在德国德累斯顿的12寸产线应该已经是满产状态。当然,这些晶圆产线并不仅仅是做IGBT产品,也会做MOSFET产品。

另外,业内人士指出,IGBT生产的时候,需要搭配二极管(FRD)晶圆,而二极管晶圆也同样需要消耗晶圆产能。而且,自去年下半年开始,FRD异常紧缺,导致不少IGBT厂商的扩产计划受阻。

封测方面,有的厂商采用IDM模式,也有的厂商采用委外代工模式。其中英飞凌、ST和安森美的IGBT单管产品也都是在国内做封测的。

由于IGBT模块的封装主要是由厂商自己完成,因此扩产也只能自己来做。比如,英飞凌对欧洲本部和国内无锡的封测厂都进行了扩产,另外,他们还将一部分的晶圆给其合作公司上汽英飞凌来做封装,及对外销售。

ST和安森美分别在深圳和东莞的封测厂产能也都在扩充。

国内厂商,斯达在临港和嘉兴;比亚迪在广东、湖南等地也在扩建新的产线;华虹半导体、士兰微已在12寸晶圆产线导入IGBT工艺,在全球8寸设备紧缺背景下为IGBT产能快速扩张提供助力,以应对未来需求的急速扩展。

但无论是12寸产线,还是成熟的8寸产线的扩产,都无法避免产能爬坡的过程。因为在产能爬坡过程中必然会遇到工艺和良率问题。该挑战,国内外厂商都将遇到,而且时间还不短。业内人士指出,参考英飞凌第二条12寸产线,从试产到满产,可能需要四到五年的时间,国内的厂商速度可能会快一点,但应该也需要两三年的时间。而且这个时间不包括厂房建设、设备和人员的到位时间。

由于现在几乎所有的厂商都在扩产,设备的交期也相应延长了不少。

8寸的扩产主要是在原有产能上进行扩充的,主要是在做一些结构性的调整,比如说少做一些消费类器件、多生产一些工业、汽车,或者光伏类的产品。

据业内人士透露,海外厂商的市场规模比较大,市场份额可能8、9成都是他们的。2022年的扩产范围应该在10%~20%之间。如果细分到电动汽车和光伏领域,应该接近20%。而国内IGBT厂商的扩产比率会更大,毕竟此前的基数更低。

国产IGBT厂商在光伏和汽车市场的情况

由于对IGBT需求大的电动汽车、变频家电、光伏风电等产业在国内正加速成长,本土配套需求旺盛。考虑到IGBT的重要性,国内近年来出台大量相关政策支持产业发展,叠加海外优秀人才归国助力(尤其是IR被英飞凌收购后),我国IGBT行业迎来巨大发展机遇,涌现出以斯达半导、士兰微、中车时代电气、比亚迪半导体等为代表的一大批优秀IGBT厂商;华虹半导体、积塔半导体、中芯绍兴等IGBT代工厂;以及新洁能、扬杰科技、东微半导、安世半导体等后进入者也正在积极布局。

在光伏方面,2020年时,IGBT国产化率几乎为0,2021年国内逆变器厂商开始导入大量本土IGBT单管供应商及少数IGBT模块供应商,并于2022年开始放量采购,国产化率快速提升。整体来看,预计2022年国内IGBT领域的国产化率将加速提升,将由年初的20%提升至30%。

在光伏方面,目前IGBT单管产品的缺口很大,在供应方面主要以英飞凌、ST和安森美三家为主,但由于他们产能有限,缺口很大。国内厂商方面,第一梯队的厂商有新洁能、宏微、士兰微和斯达。

其中,新洁能跟德业绑定得比较紧,德业的出货量已经接近百万级;宏微跟华为绑定得更充分,还有就是华为在直接指导宏微设计适用于光伏的IGBT单管产品,因此其产品力应该是不错的。

士兰微和斯达的IGBT单管主要向固德威、阳光电源,以及新进入者汇川供货。

当然这些IGBT厂商也并不是只绑定一家光伏厂商,他们也会给其他光伏厂商送样。但以他们目前的产能情况,还不足以给全行业供货,能够支持一两家就已经不错了。至于未来能够满足海外厂商留下的供应缺口,一是要看国内厂商的产能,二是要看其产品的性能、稳定性、可靠性、和一致性能否满足客户需求。比如阳光电源曾透露,英飞凌的组串式效率值能达到99.1%;三菱的效率值是99.05%;但其测试的几家国内厂商的IGBT效率值未能达到99%。这么看来,在产品性能方面,国内产品与海外产品还有一定的距离。

光伏领域的IGBT模块方面,从产品上来说,斯达和时代电气都有,士兰微应该也在开发,但是从进展上来看,目前还是以海外厂商为主,主要是英飞凌、富士电机、安森美等为主,而国内厂商进展缓慢。

在汽车领域,比亚迪在收购了宁波的晶圆厂之后,就一直致力于IGBT的设计、加工制造和使用。由于比亚迪是IDM厂商,而且在自己的车上大量使用了自己的产品,经过多年的迭代,产品已经做得很好了。当然,比亚迪也同时在大量采购英飞凌、富士电机和斯达等IGBT厂商的产品。

斯达则从其工业变频器的成功,依托于汇川、英威腾从变频器转向车用电机电控、电源等产品,带动斯达从江淮、吉利的A00级汽车,往A0级,甚至是A级和B级车渗透。比如,我们可以看到斯达在小鹏汽车内已经有小批量使用了。据其年报显示,2021年斯达配套装车量超过了60万辆,其中A级车及以上车型超过了15万辆。

时代电气做车规级IGBT产品的历史不长,以前其产品主要聚焦在高压IGBT模块上,主要用于机车牵引。从去年开始,由于车规级IGBT大规模缺货,时代电气获得了很多新车定点的机会。预测蔚来、小鹏和理想,北汽、广汽等新车大概率会采用其产品。今年时代电气在汽车上的出货量有望达到10万级别。当然,最终表现取决于其产能和上量后的表现。

士兰微在汽车应用方面有点落后于其他几家厂商,去年他们在一些小众车型上,比如领克上有小批量供货。但从该公司的期望,以及进入新能源汽车领域的企图心上来看,相信今年应该会起量,加上士兰微有自己的晶圆厂,产能是有保证的,今年大概率能冲到大几万,甚至10万级别的出货量。

结语

从景气度上来看,IGBT大概率未来两年的供应情况仍然紧张,毕竟IGBT产品大都是高压、高电流的,一块晶圆能够切割出来的裸晶圆数量有限,产能规模有限,而扩产的产能爬坡又需要时间,加上市场需求还在增大。看起来国产厂商的机会很大,不过最终还是要看产品力。

- 相关推荐

- 热点推荐

- IGBT

- 光伏发电

- FRDM-KE02Z

-

国外推出大型光伏发电设备IGBT驱动板2013-08-30 3657

-

太阳能光伏发电原理及关键设备2016-06-23 4155

-

请问各位大神,空调的PFC电路的IGBT,带FRD跟不带FRD有什么区别?2017-04-24 15196

-

FRD风险评估及测试方法2019-09-27 5018

-

内置SiC SBD的Hybrid IGBT 在FRD+IGBT的车载充电器案例中 开关损耗降低67%2022-07-27 4634

-

比亚迪半导体光伏装机量增势明显带火IGBT市场2022-06-29 1721

-

光伏逆变器“核心器件”IGBT在光伏逆变器的应用2022-07-15 10504

-

比亚迪IGBT,IPM,FRD,SIC的参数及电路拓补图2022-07-18 4508

-

光伏逆变器核器件IGBT在光伏逆变器的应用2023-02-23 1369

-

光伏组件的关键参数解析2023-04-04 12280

-

车用IGBT器件技术概述2023-08-08 460

-

威兆MOS和IGBT在光伏储能中的应用2022-08-03 3606

全部0条评论

快来发表一下你的评论吧 !