显示驱动芯片厂商天德钰IPO将上会!营收突破11亿大关,募资3.79亿元研发升级

显示驱动芯片厂商天德钰IPO将上会!营收突破11亿大关,募资3.79亿元研发升级

描述

电子发烧友网报道(文/刘静)5月16日晚间,上市委披露2022年第41次审议会议公告。公告显示,深圳天德钰科技股份有限公司(首发)将于5月23日上会,离上市又进一步。

此前天德钰多次出现低级信披错误,上市进展一度停滞,在业内引起热议。这个长久专注于移动智能终端领域的整合型单芯片研发、设计、销售的企业,在显示驱动领域经验丰富、市占排名前列,具有较强的核心竞争力。

本次天德钰上市拟公开发行人民币普通股不超过4055.56万股,占发行后总股本比例不低于10%,保荐机构是中信证券。

显示驱动市场的资深选手

根据Frost & Sullivan统计,全球显示驱动芯片出货量由2012年的88.4亿颗上升至2020年的165.40亿颗,中国大陆显示驱动芯片出货量约52.70亿颗。2021年显示驱动市场开始快速放量,市场规模快速增长,潜力巨大。

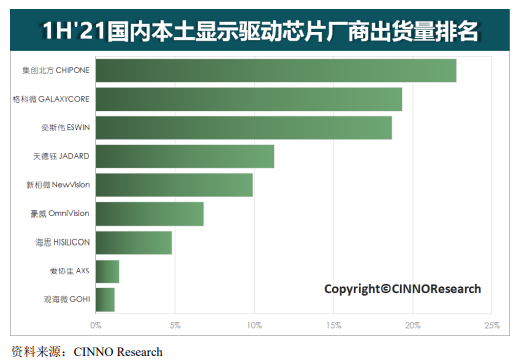

天德钰成立之初便开始深耕显示驱动领域,经过十二年的自主研发,已经成长为显示驱动市场的资深选手。在智能手机领域,据CINNO Research的统计,2021年上半年国内显示驱动芯片领域,天德钰出货量占行业总出货量德比例约12%,排名第四,仅落后于集创北方、格科微、奕斯伟厂商。

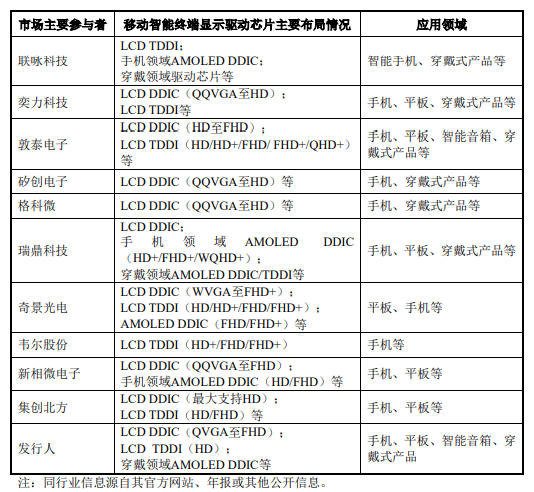

移动智能终端显示驱动芯片领域,天德钰的主要同行有联咏科技、奕力科技、敦泰电子、矽创电子、格科微、瑞鼎科技、奇景光电、韦尔股份、新相微电子、集创北方等。

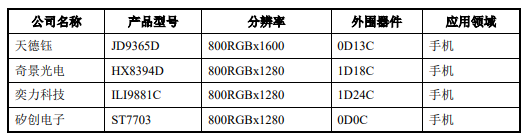

DDIC(显示驱动IC)产品,天德钰在分辨率、帧率、集成度、兼容性等方面指标优于部分同行企业。天德钰手机DDIC 能够支持 a-Si/LTPS/IGZO 等多形态液晶显示技术,并已用于2K解析度的智能手机,最高可实现120Hz帧率。智能穿戴DDIC 能够支持 a-Si/LTPS/AMOLED 等多种形态液晶显示技术,且具有高分辨率、高显示帧率、低耗电的特性。天德钰DDIC产品已广泛应用于华为、小米、传音、 中兴等手机及亚马逊、谷歌、百度等平板/智能音箱品牌,360、小天才等智能穿戴品牌。

营收亮眼 突破11亿大关

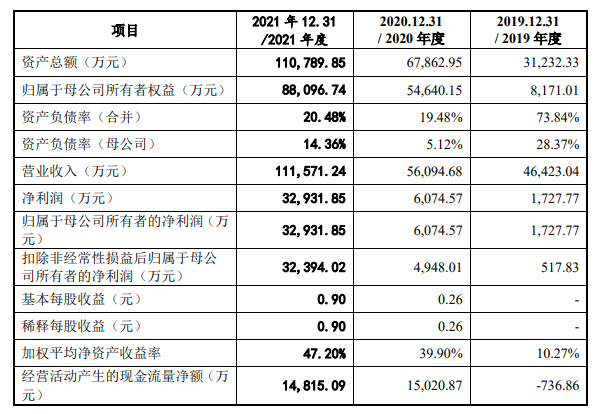

天德钰上会稿显示,2019年-2021年营收和净利规模呈现高速增长,分别实现营业收入4.64亿元、5.61亿元、11.16亿元;同期分别实现归母净利润为0.17亿元、0.61亿元、3.29亿元。营收从2020年的5亿多一下子增长到11亿多,首次突破11亿大关,创历史最高点。同时净利润在2021年度也同样实现超高速增长,直接跨过1到2亿元,大赚3.29亿元,同比增长439.34%。

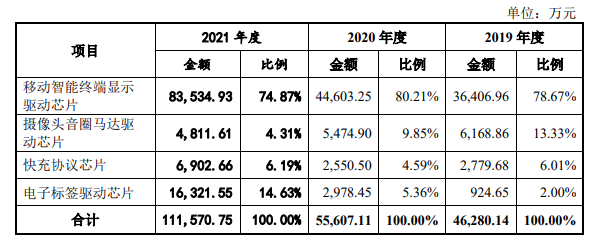

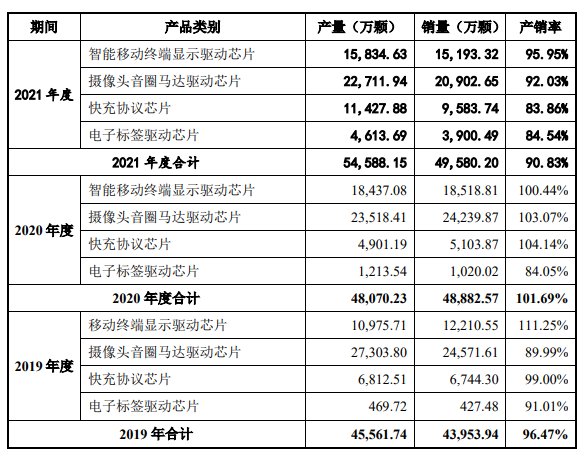

产品销量作为业绩高速增长的强支撑,天德钰以移动智能终端显示驱动芯片、摄像头音圈马达驱动芯片、快充协议芯片、电子标签驱动芯片四大类产品为主营业务。主营业务上的一大亮点是天德钰有超7成营收来自移动智能终端显示驱动芯片。

这四大类产品业务2021年实现的销售收入分别是8.35亿元、0.48亿元、0.69亿元、1.63亿元,收入分别同比增长87.28%、-12.12%、170.64%、447.99%,分别占总营收的比例为74.87%、4.31%、6.19%、14.63%。销售收入增速最快的是电子标签驱动芯片产品,其次是快充协议芯片产品。摄像头音圈马达驱动芯片是唯一收入负增长的业务。

产销量方面,2021年智能移动终端显示驱动芯片和摄像头音圈马达驱动芯片业务产销量同时减少,产销率下滑到100%以下。快充协议芯片和电子标签驱动芯片的产量2021年大幅提升,同比增长133.17%、280.18%。同时这两大产品销量也实现了大幅增长,成为天德钰2021年业绩亮眼的坚实基础。

未来天德钰业绩还能保持高速增长吗?目前消费类市场需求疲软,2022年3月国内手机市场总体出货量同比下降40.5%,而天德钰营收贡献七成的智能移动终端显示驱动芯片业务,最大的应用领域便是智能手机,2022年有可能因为手机需求放缓,对业绩产生影响。

毛利率高于部分头部企业

2019年-2021年,天德钰主营业务毛利率分别为19.86%、26.15%、51.17%。毛利率持续提高,2021年因下游市场需求扩张及产品价格上涨,大幅提高25.02个百分点。

据公开资料显示,2021年韦尔股份、奇景光电、联咏科技、格科微的毛利率分别是34.42%、48.5%、49.78%、56.11%。

天德钰2021年毛利率与以上这些同行企业相比,仅低于格科微,高于韦尔股份、奇景光电、联咏科技。

虽然2021年天德钰的毛利率不错,但是其增长的原因主要还是市场需求在推动产品价格上涨。产品本身的盈利能力还需加强,可以加大高毛利率产品的投入。

拥有华为、三星、VIVO一线品牌客户

天德钰采取“代理为主、直销为辅“的销售模式,2021年代理、直销模式下取得的收入分别是9.99亿元、1.17亿元,占总营收的比例是89.53%、10.47%。此前天德钰还出现低级信披错误直销模式收入高于代理模式。

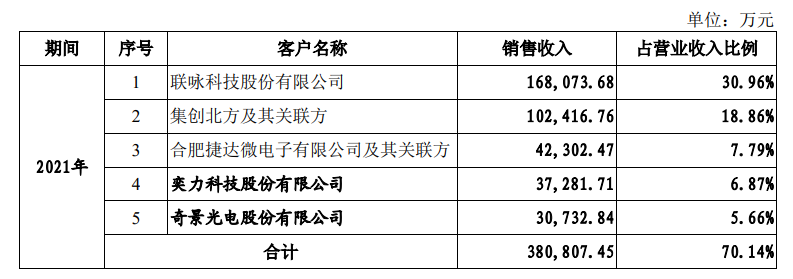

2021年前五大客户均是代理商,销售收入占总销售额72.25%。而2019年-2020年前五大客户的销售收入占同期总营收的比例分别是49.58%、57.26%。

天德钰拥有稳定优质的客户资源,与BOE、群创光电、华星光电、合力泰、国显科技、星源电子、华勤通讯、闻泰科技、龙旗通讯等知名企业建立了稳定的合作关系,产品广泛应用于华为、小米、三星、VIVO、传音、中兴等手机品牌;亚马逊、谷歌、百度等平板/智能音箱客户;360、小天才等智能穿戴客户。一线稳定的终端客户是天德钰业绩稳定增长的基石。

晶圆最大供应商为晶合集成 占比达54.70%

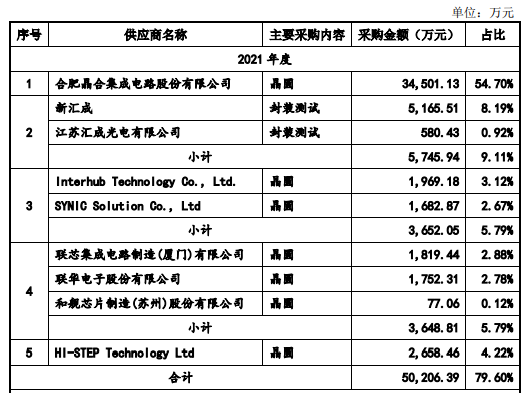

天德钰是芯片设计公司,上游的晶圆制造和封装测试环节选择委外代工的方式完成。2021年前五大供应商分别是晶合集成、新汇成、汇成光电、Interhub Technology Co., Ltd、SYNIC Solution Co., Ltd、联芯集成、联华电子、和舰芯片、HI-STEP Technology Ltd。

上会稿显示,2019年-2021年天德钰前五大供应商合计的采购金额占比分别是73.50%、81.88%、79.60%,供应商集中度较高。

2021年天德钰的晶圆材料采购额高达50209.39万元,其中合肥晶合集成电路股份有限公司采购额达34501.13万元,占晶圆总采购额的68.71%。中芯国际、华虹半导体、晶合集成是国内三大晶圆代工厂,不久前晶合集成科创板IPO刚刚过会,天德钰选择把企业超6成的晶圆订单交给晶合集成。

进一步了解晶合集成的产能情况,发现2021年其销量增长速度比产能提升速度高,2021年一共生产了60.5582万片12英寸晶圆,销售了60.2712万片。天德钰的同行联咏科技、集创北方是晶合集成的第一、第二大客户,晶合集成与这两大客户签署了长期合作协议。

晶合集成2021年的前五大客户情况如下:

募集3.79亿元 用于研发升级

天德钰本次上市拟募集3.79亿元,用于“移动智能终端整合型芯片产业化升级项目”和“研发及实验中心建设项目”,旨在增强研发实力、优化产品性能,以应对不断更新迭代的技术工艺和和不断扩增的市场需求。

此次天德钰以满足 “预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于5,000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。”这项标准,申请在科创板上市。

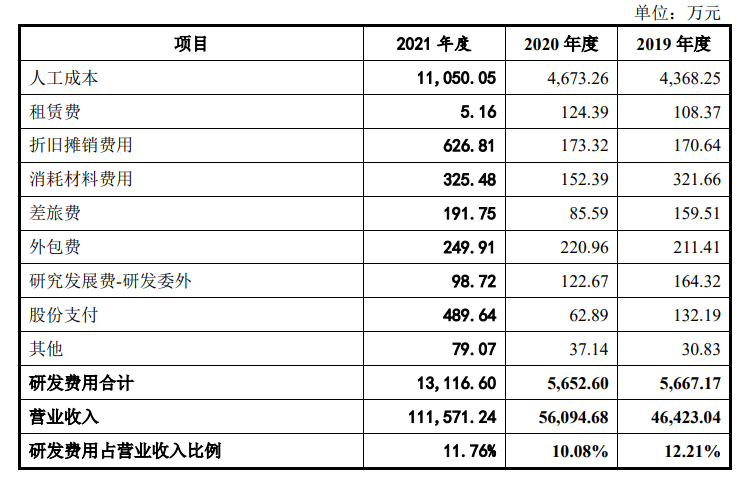

2019年-2021年的研发费用分别是5667.17万元、5652.60万元、13116.60万元,三年合计24436.37万元,占三年累计营收的11.41%。

现募投项目进一步增加了天德钰的研发投入。有助于天德钰对新产品进行进一步的研发及产业化,改变TDDI产品量产时间较晚的不利局面,进一步扩大在手机、平板/智能音箱、智能穿戴、智能零售、智慧办公、智慧医疗等领域的市场份额。

-

天有为电子IPO募资30亿元!年净赚超8亿,全液晶组合仪表业务量激增2024-11-19 4714

-

比亚迪单季营收首超特斯拉,达2011亿元2024-10-31 1507

-

年内巨无霸IPO,华虹成功登陆科创板,开盘涨13%,募资212亿元2023-08-07 2124

-

天德钰科募资3.79亿用于移动智能终端整合型芯片升级2022-10-09 1130

-

硅动力募资6.92亿元用于研发升级现有电源管理芯片产品2022-09-29 1354

-

华丰科技科创板IPO申请获受理 拟募资4.76亿元2022-07-04 2809

-

钰泰半导体IPO获受理!TWS耳机充电盒单芯片出货领先,募资7.5亿进攻高端车规电源芯片2022-06-15 6277

-

财经速览:快手总营收811亿 趣睡科技IPO拟募资8亿2022-03-29 2440

-

华海清科正在闯关科创板IPO,本次募资项目投资总额10亿元2021-04-01 4099

-

2020年照明企业IPO募资超80亿元 创下10年新高2021-01-11 2627

-

柔宇科技闯关科创板IPO,拟募资144.34亿元2021-01-07 2937

-

触控芯片厂商义隆公布11月营收报告:营收3.5亿元2020-12-07 2047

全部0条评论

快来发表一下你的评论吧 !